新NISAで買いたい!米国高配当株5選!2024年1月権利落ち分を解説

トウシル / 2023年12月15日 8時34分

新NISAで買いたい!米国高配当株5選!2024年1月権利落ち分を解説

米国の株式市場は世界最大の時価総額を持ち、建国当初から株価は右肩上がりの成長を続けています。その理由の一つとして、常に企業の新陳代謝が起こり、時代ごとに革新的な企業を生み出していることが挙げられます。

米国株式の代表的な株式指数は、鉄道・公共事業以外の工業株30銘柄で構成される「NYダウ平均株価」、NASDAQ(ナスダック)に上場している全銘柄を対象とした「ナスダック総合株価指数」、NYSE(ニューヨーク証券取引所)とNASDAQに上場している大型株500銘柄を対象とした「S&P500種指数」があります。

これらに採用されている企業は長期間にわたり利益を出し続け、株価も上昇し、配当を増配し続けている銘柄も珍しくはありません。

そこで2024年1月権利落ちの米国株高配当5銘柄について解説します。

|

▼参照データ |

その前に、日本と米国の高配当銘柄への投資で、特に重要な三つの違いについて、お伝えします。

(1)米国株の配当金は、通常米国で10%、日本で20.315%の2段階、約30%の課税がされます。しかし確定申告で還付を受けることにより、日本株と同じように20.315%の税率と同じになります。

ただし、NISA(ニーサ:少額投資非課税制度)口座で購入した場合は、日本での利益・配当金はもともと非課税のため、還付を受けることはできません。この場合は米国で10%の課税のみとなります。

※米国市場で上場していても、国籍が米国籍企業以外の場合、配当金にかかる源泉税率は日本との租税条約によって異なり10%ではありません。

(2)米国株は日本株と異なり、権利落ち日が月末に集中していません。そのため、銘柄ごとに権利落ち日を確認する必要がありますので注意が必要です。

(3)米国株は日本円で買う円貨決済と、米ドルで買う外貨決済を選べます。日本円から外貨に替える為替手数料も積もれば大きな金額になるので、米国株を買い続けるなら売却時にも外貨決済で米ドルにしなければ無駄に手数料を支払うことになります。

そして、いよいよ2024年1月から制度改正された新NISAが始まります。つみたて投資枠と成長投資枠に分かれていますが、米国株も投資できる成長投資枠では、年間240万円を運用期間無期限かつ最大1,200万円まで投資が可能となり、制度期間も恒久化されます。

これまで1年間の枠を気にしたり、ロールオーバーなどで手間暇がかかりましたが、それもなくなり、非常に使いやすい制度になります。とはいえ、米国株でNISAを必ず枠全部まで利用しなければいけないわけではありません。

運用期間が無期限になったことにより、自分のペースで投資をすることができますので、無理のない範囲で長期投資の手段として有効活用していきましょう。

【2024年からの新NISA制度について、詳しい説明はこちら】

米国高配当株1:RBC(RY)

カナダ最大の銀行のひとつであり、時価総額でも世界最大級の銀行です。

北米有数の多角的金融サービス企業であり、個人・法人向けバンキング、ウェルス・マネジメント、保険、投資家向けサービス、資本市場向け商品・サービスをグローバルに提供しています。

カナダ、米国、その他27カ国で1,700万人を超える顧客にサービスを提供し、北米のトップ5を含め、世界の時価総額上位15行にランクされ、世界銀行ランキングで最も高い評価を受けています。

時価総額は1,280億ドルで、日本円で約18兆5,600億円となっています(1USD=145円換算)。

事業の注目ポイント

事業の中心は「個人および商業銀行事業(Personal &Commercial Banking)」で、続いて「ウェルスマネジメント事業(Wealth Management)」、「資本市場事業(Capital Markets)」、「保険事業(Insurance)」、「企業支援事業(Corporate Support)」となります。

「個人および商業銀行事業」では、2つのサービスを中心に構成されており、個人および法人のお客さまの日々の銀行取引、投資、資金調達のニーズにお応えするため幅広い金融商品・サービスを提供し、カナダ全土で最大の支店網、最多のATM、最大級のモバイル営業部隊を有するカナディアン・バンキングと、カリブ海諸国・米国でサービスを提供するカリブ海・米国バンキングの2つで構成されています。

また、「ウェルスマネジメント事業」では富裕層、超富裕層のお客さまに、主にカナダ、米国、英国、欧州、アジアの主要金融都市にある拠点からサービスを提供しています。

競合他社

競合他社として、銀行業務をカナダで個人およびコマーシャルバンキング業務の約1,500万人の顧客に各種金融商品とサービスを提供するトロント・ドミニオン・銀行(TD)、個人および商業銀行、資産管理、グローバル市場、および投資銀行の商品とサービスを幅広く提供するバンク・オブ・モントリオール(BMO)などがあります。

株式の注目ポイント

株価は2023年初近辺の水準で推移しており、配当は2023年に入って増配しています。業績が安定していることもあり、それに伴って株価も堅調に推移しています。

競争の激しいカナダの金融セクターにおいて、2022年11月29日にはHSBC バンク・カナダを買収し規模を拡大させており、会社側も世界舞台でのRBCの競争力が強化されることを予想していると発表しており、RBCの2024年のコンセンサス予測と比較して買収によってEPS(1株当たり利益) が約6%増加すると予想していることから、今後の業績拡大と株価上昇が期待されます。

業績動向

2023年11月30日開示の四半期決算では、1株利益は市場予想を上回り、売上は市場予想を下回りました。

ディールメーキングの回復やレイオフなどによるコスト削減を進めていることと、「資本市場事業」が伸びたことで、貸倒引当金繰入額の急増が相殺され1株利益が市場予想を上回りました。

会社側は、FRB(米連邦準備制度理事会)は2024年第2四半期から利下げに転じ、日本銀行はそれに続いて2024年後半に最初の翌日物金利引き下げを実施すると予想するが、このような経済環境に対応するため、当グループは引き続き業界をリードする成長を追求し、顧客との関係を深め、顧客の進化するニーズに応えていくと発表しており、堅調な業績が期待されます。

次回2024年2月23日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

カナダドルと米ドルの為替レートによって受け取る配当金が変動する点には注意が必要です。

株価動向、配当利回り紹介

配当:4.07ドル

配当利回り:4.45%

株価:92.18ドル(約1万3,300円)

この銘柄、権利落ち日は1月24日(権利実施は2月23日)です。

配当利回りは12月9日時点で4.45%、株価は12月9日終値が92.18ドルでおよそ1万3,300円から購入できます(1USD=145円計算)。

2021年からの最高値は118.79ドル、最安値は78.19ドルとなっています(終値ベース)。

米国高配当株2:スター・グループ(SGU)

米国北東部および中部大西洋岸地域で、暖房を目的とした住宅用および商業用の顧客に、家庭用暖房油とプロパン販売サービスを提供しています。

スター・グループは家庭用暖房油の小売販売量では米国最大で、市場シェアは5.5%を超えており、それ以外にも暖房機器や空調機器の設置、保守、修理も行うことで顧客満足度とロイヤルティを高めることを目標に事業を展開しています。

時価総額は4億8,900万ドルで、日本円で約700億円となっています(1USD=145円換算)。

事業の注目ポイント

事業は「家庭用灯油およびプロパンの販売店およびサービス事業(home heating oil and propane distributor and services)」の単一事業となっています。

その中で売上の中心は「Home heating oil and propane」で、続いて「Motor fuel and other petroleum products」、「Equipment maintenance service contracts」、「Equipment installations」、「Billable call services」となります。

「Home heating oil and propane」では、家庭用暖房油とプロパンの販売を行っており、2023年9月30日現在、約40万2,200件の住宅・商業施設を顧客とし、5万2,400件の配達利用の顧客を有しており、「Motor fuel and other petroleum products」では、ディーゼル、ガソリン、灯油、および関連製品を商業用または工業用に利用している顧客に販売しています。

競合他社

競合他社として、独立系の石油精製業者であり、米国におけるブランドのない輸送用燃料、灯油、石油化学原料、潤滑油、およびその他の石油製品のサプライヤーであるPBFエナジー(PBF Energy Inc)、石油ベースおよび低炭素の液体輸送用燃料および石油化学製品の国際的な製造業者および販売業者であるバレロ・エネルギー(Valero Energy Corp)などがあります。

株式の注目ポイント

株価は2023年初の水準を上回って推移しており、配当は2023年に入って増配しています。

販売価格の低下と、石油製品総需要の減少によって前年同期比で売り上げは減少しているものの、外部環境がよくない中でもコスト管理をしっかり行っていることで利益率が改善していることや、2023年8月9日には非公開プロパン会社の大規模買収完了を発表するなどしたこともあり株価は上昇しています。

配当も4%台後半であり、ここ数年は毎年増配していることもあって、配当を目的としてNISAで保有するのも選択肢の一つではないでしょうか。

業績動向

スター・グループは市場予想が発表されていません。2023年12月6日開示の四半期決算では、1株利益は前年同期を上回り、売上は前年同期を下回っています。

会社側は、2023年度を振り返ってみると、多くの点で前年度と同じような年であったといえ、原油価格の高騰と継続的な市場変動に見舞われたため、売上は高かったものの気温の上昇により製品需要全体は減少したと発表しています。

また、特筆すべきは、ニューヨーク都市圏では過去123年間で3番目に気温が高かったことだが、コスト規律を維持し、主要地域で既存事業を補完するいくつかの買収を完了し、2024年度に向けて、運転資本の効率的な管理、営業費用の抑制、最高の顧客サービスの提供に引き続き注力していくと発表しており、今後の業績拡大が期待されます。

次回は2024年1月31日に四半期決算の開示予定ですが、前年同期を上回る数字を出せるか注目です。

注意点

家庭用暖房油の購入、手持ちの現物在庫、輸送中の在庫、変動金利に関連する市場リスク軽減のためにデリバティブ商品を使用していますが、市況環境によってはそれがマイナスに働くこともある点には注意が必要です。

株価動向、配当利回り紹介

配当:0.65ドル

配当利回り:4.72%

株価:13.74ドル(約145円)

この銘柄、権利落ち日は1月中旬の予定(権利実施は1月下旬)です。

配当利回りは12月9日時点で4.72%、株価は12月9日終値が13.74ドルでおよそ2,000円から購入できます(1USD=145円計算)。

2021年からの最高値は15.10ドル、最安値8.10ドルとなっています(終値ベース)。

米国高配当株3:ゼネラル・ミルズ(GIS)

150年以上にわたり世界中で愛される食品を作り続け、世界6大陸100カ国で100以上のブラ

ンドを展開しています。

世界中の消費者にさまざまなヒューマンフードとペットフードを提供しており、連結事業に加え、世界約130カ国で食品を製造・販売する2つの戦略的合弁事業の50%の株式を保有し、フルーツスナック、栄養バー、ミールキット、おかずミックス、オーガニックペットフードなど優れた味、栄養、利便性、価値を提供し続けています。

時価総額は385億ドルで、日本円で約5兆6,000億円となっています(1USD=145円換算)。

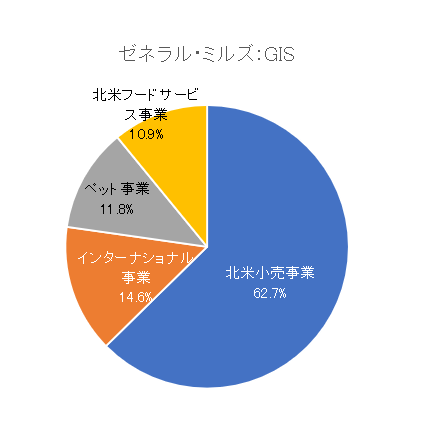

事業の注目ポイント

事業の中心は「北米小売事業(North America Retail)」で、続いて「インターナショナル事業(International)」、「ペット事業(Pet)」、「北米フードサービス事業(North America Foodservice)」となります。

「北米小売事業」では、食料品店、量販店、会員制食品店、ドラッグストア、ディスカウントストア、コンビニエンスストアなど、幅広い業態との取引を反映しており2023年度において、ウォルマート・インクおよびその関連会社がNorth America Retailの売上高の28%を占めています。

また、「インターナショナル事業」では、米国およびカナダ以外の小売および外食事業で構成され、スーパープレミアムアイスクリームおよび冷菓、ミールキットなどを取り扱っています。

競合他社

競合他社として、世界的なアグリビジネスおよび食品会社であるブンゲ(BG)、スナック、ミント、チョコレート、非チョコレート菓子を製造する製菓会社であるハーシー(HSY)、冷凍ジャガイモ、サツマイモ、前菜、野菜製品を世界中のレストランや小売業者に提供するラム・ウェストン・ホールディングス(LW)などがあります。

株式の注目ポイント

株価は2023年初の水準を下回って推移していますが、配当は今年に入って増配しています。

2023年6月、インフレ対策のための値上げがゼネラル・ミルズの調理済みシリアルやミールキットの需要を押し下げ、通期利益がアナリスト予想を大幅に下回るとの見通しを会社側が発表したこともあって以降、株価は10月まで右肩下がりで下落し、その後横ばいで推移しています。

そのような状況下、2023年11月9日には高品質な原材料、正確な摂取量、東洋医学と西洋医学の組み合わせによりペットの健康をサポートする獣医が設立したペット用サプリメント会社であるFera Pets, Inc.の買収を発表しました。

市場環境はインフレが減速傾向にあるという消費者の見方が広がっていることもあり、インフレ鎮静化による今後の業績回復と、買収による「ペット事業」の業績拡大、それに伴う株価回復が期待されます。

業績動向

2023年9月20日開示の四半期決算では、1株利益・売上ともに市場予想を上回りました。1株利益は前年同期を下回り、売上は前年同期を上回ったという結果でした。

会社側は、インフレ率の緩やかな上昇、サプライチェーンの安定化、消費者の回復力はあるが慎重さが増していることを特徴とする外部環境の変化の中で、当社は第1四半期にトップラインとボトムラインで成長を実現しており、今後とも大胆なブランド構築、絶え間ない革新、規模の拡大、そして「善の力」となることに重点を置いたアクセラレート戦略の実行と当社ブランドの力強い成長促進に注力していくと発表しています。

次回2023年12月20日に開示予定の四期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

2024年度の業績に影響を与える最大の要因は、消費者の経済的健全性、投入コストインフレの緩和、サプライチェーン環境の安定性の増大であると会社側は予想しており、これらの影響には注意が必要です。

株価動向、配当利回り紹介

配当:2.36ドル

配当利回り:3.55%

株価:65.47ドル(約9,500円)

この銘柄、権利落ち日は1月9日(権利実施は2月1日)です。

配当利回りは12月9日時点で3.55%、株価は12月9日終値が65.47ドルでおよそ9,500円から購入できます(1USD=145円計算)。

2021年からの最高値は90.61ドル、最安値54.37ドルとなっています(終値ベース)。

米国高配当株4:キャンベルスープ(CPB)

1869年、果物商で社名にもなっているジョセフ・キャンベルと、業務用缶詰製造業者のエイブラハム・アンダーソンによって、アンダーソン&キャンベル社として設立されました。

現在では、Campbell’s、Cape Cod、Goldfish、Kettle Brandなどの高品質のブランド食品・飲料製品の製造・販売業者として、150年以上にわたり、消費者に愛される製品を作り続けてきています。

キャンベルスープは、環境、社会、ガバナンスの観点で優れていると評価された企業で構成されるFTSE4Goodの構成銘柄であり、それ以外にも、米国の主要産業の主要企業をカバーすることで米国株式市場全体を幅広く表す指数であるS&P500の構成銘柄でもあります。

時価総額は129億ドルで、日本円で約1兆8,700億円となっています(1USD=145円換算)。

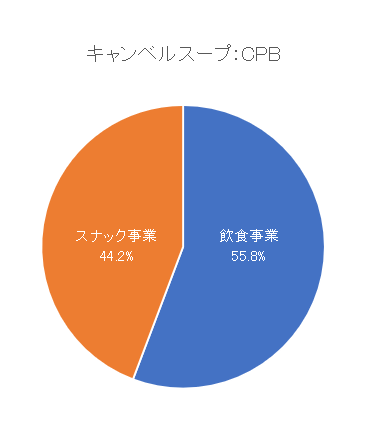

事業の注目ポイント

事業の中心は「飲食事業(Meals & Beverages)」で、続いて「スナック事業(Snacks)」となります。

「飲食事業」では、何世代にもわたって人々に愛されてきた象徴的なスープ、ソース、植物性飲料ブランドを中心に事業展開しており、「スナック事業」ではクッキー、クラッカー、塩味スナック菓子などにおいて、代表的な8つのパワーブランドにけん引され事業を展開しています。

競合他社

競合他社として、スナックとコンビニエンス・フードの製造・販売を行う米国を拠点とする会社であるケラノバ(K)、米国にて食品および飲料の製造・販売事業を行う会社であるJMスマッカー(SJM)、北米における自社ブランドの食品および飲料の製造者と販売者であるツリーハウス・フーズ(THS)などがあります。

株式の注目ポイント

株価は2023年初の水準を下回って推移していますが、配当は横ばいで推移しています。

インフレで売上は上がっているものの、1株利益が前年に比べて減少していることもあり6月以降株価は下落しました。

しかし、直近の四半期決算でスナック菓子や加工食品の価格上昇が節約志向の消費者の需要鈍化に歯止めをかけ、四半期利益で市場予想を上回ったこともあり株価は決算発表を受けて上昇しています。

2024年には、食事と飲料事業を強化するためにプレミアムソースメーカーのSovos Brands, Inc.の買収を完了させる予定であり、今後の業績拡大と株価回復が期待されます。

業績動向

2023年12月6日開示の四半期決算では、1株利益は市場予想を上回り、売上は市場予想通りでした。

会社側は、当社の第1四半期の業績は、現在の消費者情勢を引き続き効果的に乗り切りながら、前年同期比15%の成長率を記録し予想通りの結果となったが、我々は重要なホリデーシーズンにおいて心強いスタートを切っており、規律ある実行、技術革新の強化、そして現在の環境における当社ブランドの全体的な妥当性を背景に、会計年度の残りで勢いをつけ通期ガイダンスを再確認できると確信していると発表しています。

また、Sovos Brands, Inc.の買収は、FTC(米国連邦取引委員会) が取引の詳細を求めたため来年まで延期された件については、2024年度中には買収が完了する見込みであることが発表されており、今後の業績拡大が期待されます。

次回は2024年3月6日に四半期決算の開示予定ですが、市場予想を上回る数字を出せるか注目です。

注意点

Sovos Brands, Inc.の買収が何らかの理由により暗礁に乗り上げた際は、期待感が薄れ株価下落の可能性がある点には注意が必要です。

株価動向、配当利回り紹介

配当:1.48ドル

配当利回り:3.40%

株価:42.91ドル(約6,200円)

この銘柄、権利落ち日は1月3日(権利実施は1月29日)です。

配当利回りは12月9日時点で3.40%、株価は12月9日終値が42.91ドルでおよそ6,200円から購入できます(1USD=145円計算)。

2021年からの最高値は57.55ドル、最安値38.06ドルとなっています(終値ベース)。

米国高配当株5:バックル(BKE)

ファッション感度の高い若者向けの中価格帯から高価格帯のカジュアル・アパレル、フットウエア、アクセサリーの小売業者です。

2023年10月28日現在、「Buckle」および「Buckle Youth」の名で全米42州443店舗を展開

しており、デニム、その他のカジュアルボトム、トップス、スポーツウエア、アウターウエア、アクセサリー、シューズなど、主に有名ブランドのカジュアルウエアを幅広く取りそろえています。

中小市場において、いくつかの店舗を閉鎖的なショッピングモールからパワーセンターへの移転に成功しており、今後もパワーセンターへの移転をすすめていく方針を打ち出しています。

時価総額は21億ドルで、日本円で約3,060億円となっています(1USD=145円換算)。

事業の注目ポイント

事業は服飾小売事業の単一事業となっております。

その中で売上の中心は「デニム(Denims)」で、続いて「トップス(Tops)」、「アクセサリー類(Accessories)」、「履き物(Footwear)」、「スポーツウエア/ファッション類(Sportswear/Fashions)」、「アウター(Outerwear)」、「カジュアルボトム(Casual bottoms)」、「ユース(Youth、若者)」となります。

これら取扱製品は、BKE、OUTPOST MAKERS、DEPARTWEST、MAVEN CO-OP、RECLAIM、GENTRY COUNTYなどのさまざまなブランドから販売されています。

競合他社

競合他社として、「American Eagle」と「Aerie」の2つのブランドを取り扱う専門小売業者であるアメリカン・イーグル・アウトフィッターズ(AEO)、男性、女性、子供向けのアパレルとアクセサリーのライフスタイル・コレクションのデザイン、販売、流通、ライセンス供与を行うゲス(GES)などがあります。

株式の注目ポイント

株価は2023年初の水準を下回って推移していますが、配当は横ばいで推移しています。

2023年に入り、既存店純売上高が前年同期比を下回る状況が続いたことなどが嫌気され株価は下落しました。しかし、直近の決算発表で業績が比較的堅調であることが確認されるとその後株価は上昇しています。

バックルは季節ごとに業績が変動しますが、今まさに売り上げが業績に大きく寄与するホリデーシーズンを迎えており、ここでの売り上げ増加によって業績が改善し、それに伴う株価回復が期待されます。

業績動向

2023年11月17日開示の四半期決算では、1株利益は市場予想を上回り、売上は市場予想を下回りました。オンラインでの売上が減少し、それに伴って売上は減少していますが、価格を引き上げたことで1株利益は市場予想を上回っています。

売上に関するガイダンスを提供したり、次の四半期の結果を予測したりすることはバックルの経営方針にそぐわないとの考えから、四半期決算に対しての見解は発表されていません。

しかし、全てではないですが同業他社もバックル同様に株価が上昇してきており、今後の業績回復と株価回復が待たれます。

次回2024年3月15日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

バックルの配当は毎年1月の特別現金配当によるところが大きく、今後の業績次第で特別現金配当が大きく変動する可能性がある点には注意が必要です。

株価動向、配当利回り紹介

配当:1.40ドル

配当利回り:3.34%

株価:42.05ドル(約6,100円)

この銘柄、権利落ち日は1月11日(権利実施は1月26日)です。

配当利回りは12月9日時点で3.34%、株価は12月9日終値が42.05ドルでおよそ6,100円から購入できます(1USD=145円計算)。

2021年からの最高値は53.75ドル、最安値26.86ドルとなっています(終値ベース)。

■著者・西崎努氏の著書『60歳を過ぎたらやってはいけない資産運用』(アスコム刊)、『老後資産の一番安全な運用方法 シニア投資入門』(アスコム刊)が大好評発売中です!

【要チェック】

楽天証券「トウシルの公式YouTubeチャンネル」では、同筆者が執筆した「やってはいけない資産形成」のコラムを動画で視聴できます。

また、リーファス社の公式YouTubeチャンネル『ニーサ教授のお金と投資の実践講座』では、同コラムの他にも動画でお金と投資の知識を学ぶことができます。

(西崎努)

この記事に関連するニュース

-

注目!「12月の権利取り銘柄」を先取りするなら?

オールアバウト / 2024年11月29日 11時30分

-

今、何買えばいい?トランプ大統領2.0で注目の米国高配当株5選!2024年12月権利落ち分を解説

トウシル / 2024年11月22日 7時30分

-

高配当株ランキング~7-9月期の決算発表を受けて株価評価が高まった高配当利回り銘柄

トウシル / 2024年11月20日 16時0分

-

USスチール買収で注目、「日本製鉄」株価5年で2倍、配当利回り5%に上昇の理由は? 事業再編で費用先行も利益率の改善が進む今後

Finasee / 2024年11月11日 6時0分

-

配当利回りランキング~高配当利回り銘柄では防衛関連や地方創生関連に妙味

トウシル / 2024年11月6日 15時50分

ランキング

-

1風呂キャンセル界隈?「日本の偉人」まさかの素顔 凄い人物でも部屋が汚い、そんな姿に親近感も

東洋経済オンライン / 2024年11月29日 11時0分

-

2LUUPと交通違反、タイミーと闇バイト、メルカリとさらし行為――“性善説サービス”はいずれ崩壊するのか

ITmedia ビジネスオンライン / 2024年11月29日 8時10分

-

3三菱UFJがウェルスナビを買収 ロボットアドバイザー大手

共同通信 / 2024年11月29日 11時29分

-

4JR東日本「廃線予備軍」はいくつある? 久留里線に続いてしまうのか 被災も引き金に

乗りものニュース / 2024年11月29日 14時12分

-

5コーヒー豆が歴史的高騰、NY市場で最高値…産地のブラジルやベトナムで不作

読売新聞 / 2024年11月29日 0時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください