[5-5]ライフプラン・シミュレーションが完成したら?【FP・横田健一の資産形成ハンドブック】

トウシル / 2024年1月1日 16時0分

![[5-5]ライフプラン・シミュレーションが完成したら?【FP・横田健一の資産形成ハンドブック】](https://media.image.infoseek.co.jp/isnews/photos/toushiru/toushiru_43683_0-small.jpg)

[5-5]ライフプラン・シミュレーションが完成したら?【FP・横田健一の資産形成ハンドブック】

※この記事は2021年12月5日に掲載されたものです。

Q5 生命保険に加入したいけど、必要な保障額はどうやって確認すればいい?

A5 公的な保障、職場の保障を確認しつつ、ライフプランシミュレーションを行いましょう!

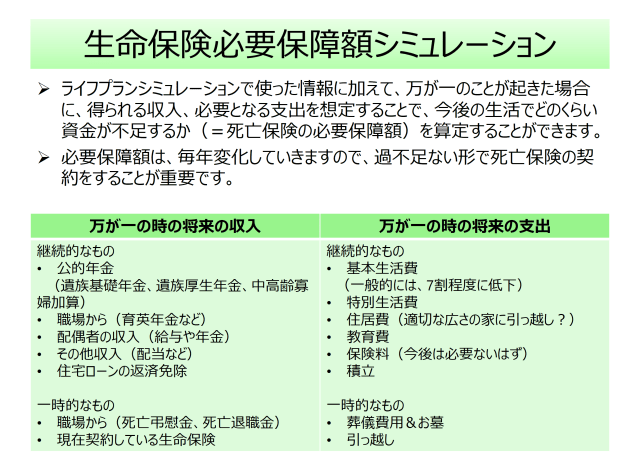

ライフプラン・シミュレーションができると死亡保険の必要保障額の試算を行うことができるようになります。

というのも、ライフプラン・シミュレーションを行うためには、今後数十年単位での収入や支出を仮置きでも決めておく必要があるのですが、死亡保険の必要保障額の試算にあたっては、その数字が前提になってくるからです。

死亡保険の必要保障額を試算するためには、主たる生計維持者(一家を経済的に支えている方)に万が一のことが起きた場合、残された家族はどのような生活をするか、ということを具体的に考えていきます。

万が一の時のライフプランを考える

死亡保険の必要保障額を計算するためには、万が一の時の生活をどのようにするかを具体的に考えていくことが必要になります。

具体的には、収入、支出のそれぞれを確認していきます。

- 万が一の時の将来の収入

- 万が一の時の将来の支出

例えば、お父さんに万が一のことが起きた場合、残されたお母さん、お子さん二人がどうするか? ということを考えてみましょう。

万が一の時の将来の収入

万が一の時に収入がどうなるかを確認します。

一時的な収入、継続的な収入に分かれますが、ここでも公的な保障、職場の保障、自助、という考え方が大切になってきます。

まず、公的な保障として、公的年金から遺族基礎年金、遺族厚生年金などが受給できるかどうか、そしていくら受給できるのか確認します。

さらに、職場の保障として、お父さんの職場の福利厚生などで、死亡弔慰金、死亡退職金、遺児育英年金など、どのくらい受け取ることができるのか、具体的な金額を確認しておきましょう。

そして、お父さん亡き後、新しいライフスタイルとして、自助で収入を増やすことが可能かどうか。もしお母さんが専業主婦だった場合、働き始めるかどうか。お子さんの年齢によって、働き始めることが可能な場合もあるでしょうし、難しい場合もあるでしょう。

このような形で、万が一の際のライフプランを想定しておくことがポイントです。

なお、このような試算が保守的すぎると、保険がたくさん必要だ→死亡保障を手厚くしよう→支払う保険料が高額になる、ということになりますので、保守的すぎず、適切なレベルで試算していくことが大切です。

万が一の時の支出

次に万が一の時の支出です。

お父さんが亡くなられた場合、家族の人数が一人減るわけですから、生活総額は減るはずです。

もちろんお子さまの教育費のように減らすことが難しいものもありますが、例えば、住居費、食費、交際費などはその気になれば確実に減らすことは可能でしょう。

例として住居費を減らすことを考えてみます。

まだお子さんが小さいのであれば、お母さんはお子さん二人を連れてご実家に戻られ、そこで新しい生活を始めることも可能でしょう。

その場合、住居費がほとんどかからなくなるでしょうから、支出はグッとおさえることが可能になるのではないでしょうか。

一方、お子さんがそれなりに大きく(例えば、中学生や高校生など)、いくら実家に戻れば住居費を節約できるとはいえ、お子さんの学校の関係もあり転居することが難しい場合もあるかと思います。

その場合でも、お父さんがいらした時の4人の家は少し広いかもしれませんので、少しでも家賃をおさえるために、近所で少し狭めのところに引っ越すことは可能かもしれません。そうすることで、少しは住居費を下げることが可能でしょう。

これらはあくまで例ですが、実際には住居費以外にも、食費や交際費などのさまざまな生活費を下げることが可能でしょうから、お父さんの生前と比べると、支出はおさえることが可能だと思います。

何よりも大切なのはライフプラン

万が一の時にいかに収入を確保できるか、支出をおさえられるか、というお話をしましたが、何よりも大切なのはライフプランです。

いくら住居費をおさえるためとはいえ、すでに住み慣れた場所ということであれば、今さら実家に引っ越したくはないという方もいらっしゃるでしょう。

大切なのは、万が一の時に、現実的に移ることができる生活スタイル、ライフプランがどのようなものかを考えておくことです。

かといって、万が一の時には、一生、豪勢な生活をしてもまったく困らないくらいの保険金がほしい、ということになると、その分生命保険料が高くなり、日々の生活が苦しくなりますので、その妥協点を見つけることが何よりも重要です。

このような万が一の時のライフプランを想像しながら、具体的な金額を決めていき、万が一の時のライフプラン・シミュレーションを行っていくことになります。

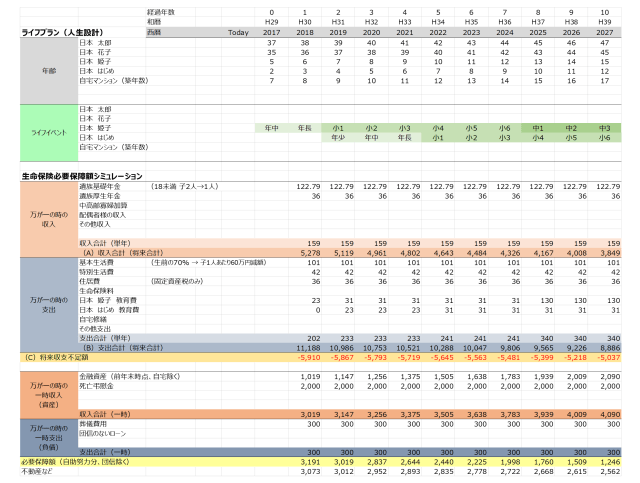

以下は文字が小さくて見づらいかと思いますが、こんな雰囲気というのをご理解いただければと思います。

死亡保険の必要保障額推移表

ここまで具体的に数字を決めていくと、死亡保険の必要保障額を計算することができます。

例えば、以下のような形になります。

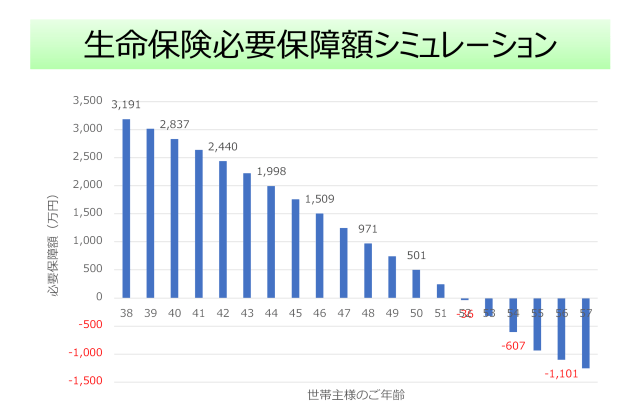

このグラフの見方ですが、現時点(グラフの左端)であれば、死亡保険に3,191万円入るのが妥当、ということになります。

しかし、例えば、2年後、4年後では、それぞれ2,837万円、2,440万円が妥当な金額ということになります。

つまり、死亡保険の必要保障額というのは、一般的には時間の経過とともに、かなり変動することになります。

これはなぜでしょうか?

(少し考えてみてください)

現時点(グラフの左端)では、3,191万円必要ということでしたが、2年後では2,837万円まで、354万円ほど下がっています。1年あたりだと、177万円ということになります。

これは、1年経過すると、その1年分の生活費はすべて支払い終わっていますし、その間の収入により、資産形成が少しでもできていれば、その分、蓄えが増えていることになります。

そうすると、1年後、2年後と、将来の時点では、死亡保険の必要な金額は少しずつ少なくてよくなるというわけです。

よく「生命保険はライフイベントごとに見直しましょう」などと言われますが、このように考えると、実は毎年見直していくことが必要なのではないかという印象があります。

「10年の定期保険で3,000万円」みたいな形で入ると、途中から入りすぎていることになってしまう可能性が高くなります。

そういう意味では、「万が一の際には、その後、毎月20万円を受け取ることができる」といった収入保障保険の方が適切な形になることが多いのではないかと思います。

もちろん、この死亡保険の必要保障額の推移は、各ご家庭のライフプランによって異なりますので、どんなご家庭であっても、このように単調に下がっていくというわけではありません。

しかし、いずれにしても適宜見直していくことが大切になってきます。

つまり、ある一時点で必要だと思って加入した死亡保険が、数年たっただけで妥当な必要金額からずれてしまっている可能性があるということです。

まとめ

このように、ライフプラン・シミュレーションを一度きちんと行うと、その延長として死亡保険の必要保障額を計算することが可能になります。

逆に言えば、ライフプラン・シミュレーションのような形で将来の収入や支出を考慮せずに、

「まわりの人がだいたい3,000万円くらい入ってるみたいだから、うちもそのくらいかな」

といった形で保険金額を決めてしまうと、万が一の時に、まったく足りなかったり、必要以上に受け取ったり、といったことになってしまう可能性があります。

そして、万が一の時のライフプランは、現在の生活をそのままで考えるのではなく、新しい状況での現実的な生活スタイル、ライフプランを考慮することが大切になってきます。

ということで、生命保険は適切な分だけ上手に利用していきましょう。

次の記事は[6-1]働けなくなるリスク、どこまで備えればOK?>>

|

ファイナンシャルプランナー。株式会社ウェルスペント 横田健一さん Twitter @ken1yokota でも情報発信中! |

(横田 健一)

この記事に関連するニュース

-

43歳貯金1900万円。これまで頑張って働きましたが、そろそろ「軽め」にシフトしたい

オールアバウト / 2024年11月28日 20時10分

-

来年定年退職ですが貯金は「500万円」で年金は夫婦で「15万円」ほどしかもらえません…再雇用で働こうと思っていますが月にいくら稼げば生活していけますか?

ファイナンシャルフィールド / 2024年11月12日 5時20分

-

54歳シングルマザー、貯金390万円。あと1年半で養育費が終了し、これからの生活資金で悩んでいます

オールアバウト / 2024年11月9日 22時20分

-

旦那が定年まであと10年の50代主婦です。定年退職後、生活費はどのくらいを見込んでいたら良いですか?今は会社の借り上げ社宅で暮らしています。

ファイナンシャルフィールド / 2024年11月4日 5時0分

-

29歳貯金1000万円。子どもがもう一人欲しいが将来の教育資金を考えると危機感を抱きます…

オールアバウト / 2024年11月3日 12時20分

ランキング

-

1コーヒー豆が歴史的高騰、NY市場で最高値…産地のブラジルやベトナムで不作

読売新聞 / 2024年11月29日 0時0分

-

2ダイハツ 軽トラ「ハイゼット トラック ローダンプ」約5千台リコール届け出

ABCニュース / 2024年11月28日 15時44分

-

3読売333、資産運用立国を推進へ…「指数市場は活性化する」

読売新聞 / 2024年11月28日 21時41分

-

4為替相場 29日(日本時間 8時)

共同通信 / 2024年11月29日 8時0分

-

5「トイレ流せない…」水道代にも値上げの波 千葉で水道代を2割“値上げ”方針 住民からは悲鳴も【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年11月25日 21時9分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください