2024年 ドル/円こけて…見えること

トウシル / 2023年12月22日 7時30分

2024年 ドル/円こけて…見えること

今回のサマリー

●2024年は米利下げ4回以上、長期金利3%接近を前提にドル/円は130円と予想

●2024年の米景気・インフレ、そして金利の見通しにはまだ紆余曲折があり得る

●紆余曲折の過程では、金利がどうなるかをまず考えて、為替予想を調整していくアプローチが適切

●ドル/円を読む試行錯誤は、世界情勢、相場を動かすロジックをつかむ格好の教材

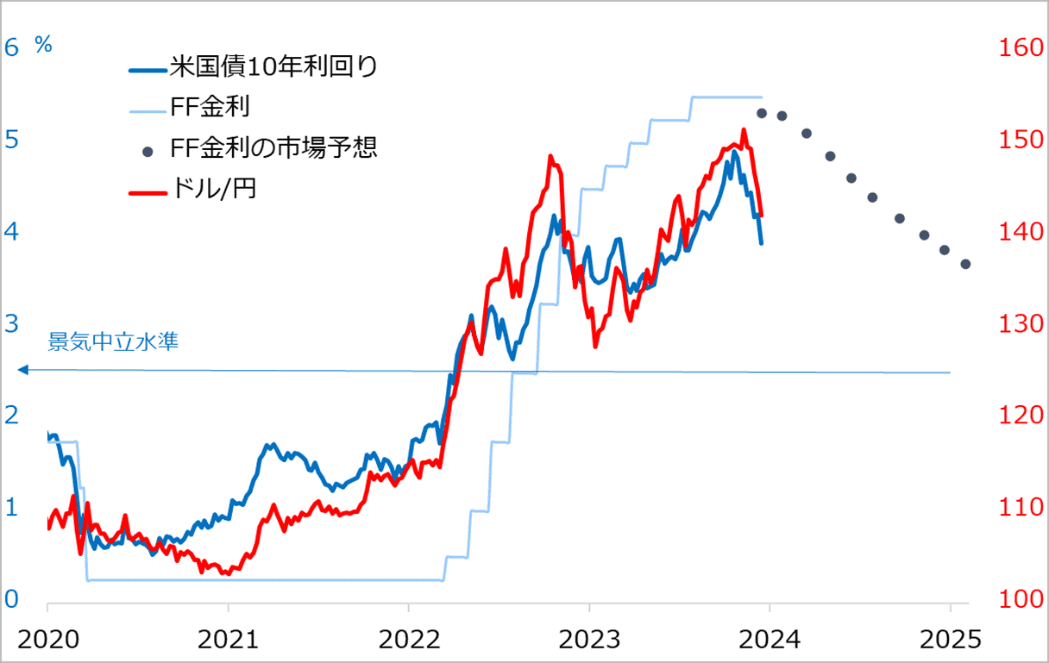

2024年末130円予想

米金利の低下観測が強まり、ドル/円は一時140円台まで下落しました。この延長線で、米政策金利が2024年中に4回以上利下げされ、米国債10年金利が3.75%なら130円台後半、3.25%なら130円台前半を軟化し、同年末に130円辺りをザックリ目算しています(図1)。

このレポートでは、130円予想のトリセツを、実現度、その道筋、実際にそうなった時に見えることを解説します。本来は、投資家として、想定されることは事前に踏まえて臨むのが適切です。しかし、起こった後でないと、相場についての誤認識は正されないケースがあまりに多いのです。

そしてまた、130円という水準を明確にした予想は一人歩きして、「当たった」「外れた」と後々までこだわる人がいます。予想は前提条件があって導かれるものです。その前提条件に変化があれば、予想はたわいなく変転します。少なくともDIY(Do It Yourself:自分で考える)投資家でありたいと思うなら、予想値という結論ではなく、予想値を導く前提条件、前提条件を導くロジックから、相場を捉える視座を身につけてほしいと、繰り返し解説している次第です。

図1:米主要金利(+FF金利の市場予想)とドル/円

130円の実現度

ドル/円が下落に転じた背景を確認します。まず、11月のFOMC(米連邦公開市場委員会)でハト派的な配慮が見られたこと、その後公表された経済・インフレ指標が軟化したことで、米国債金利が低下し、ドル/円は150円にとどまれず、陥落しました。相場の方向転換の初期には、それまでの上昇トレンドに沿って作られた投機的ポジションの巻き戻しが殺到し、相場雪崩の様相になりがちです。米長期金利が低下するたびに、ドル/円は滑落していきました。

ドル/円相場を読む基本の指標は米金利です。今回のドル/円相場のサイクルは、特に長期金利への反応が明快です。高金利通貨を買う時、最も金利が低いまま上がりにくい円を売る「円キャリー」取引は、世界中の投機筋が手がけています。彼らは米金利の動向を最も敏感にシグナルする10年国債金利を注視して、円キャリーのポジションを買い増したり、売り逃げたり、対応するのです。

12月FOMCで公表されたドットチャート、すなわちこの金融政策会合の参加メンバーによる政策金利の中心見通しでは、2024年中の利下げは3回とされています。これに対して市場は6回の利下げを織り込み、長期金利は3.9%前後まで低下しました。筆者は、市場のこの利下げ見通しはやや勇み足かもしれないとして、4回ないし5回の利下げを前提に、2024年末のドル/円が130円に至る状況、道筋を想定しています。

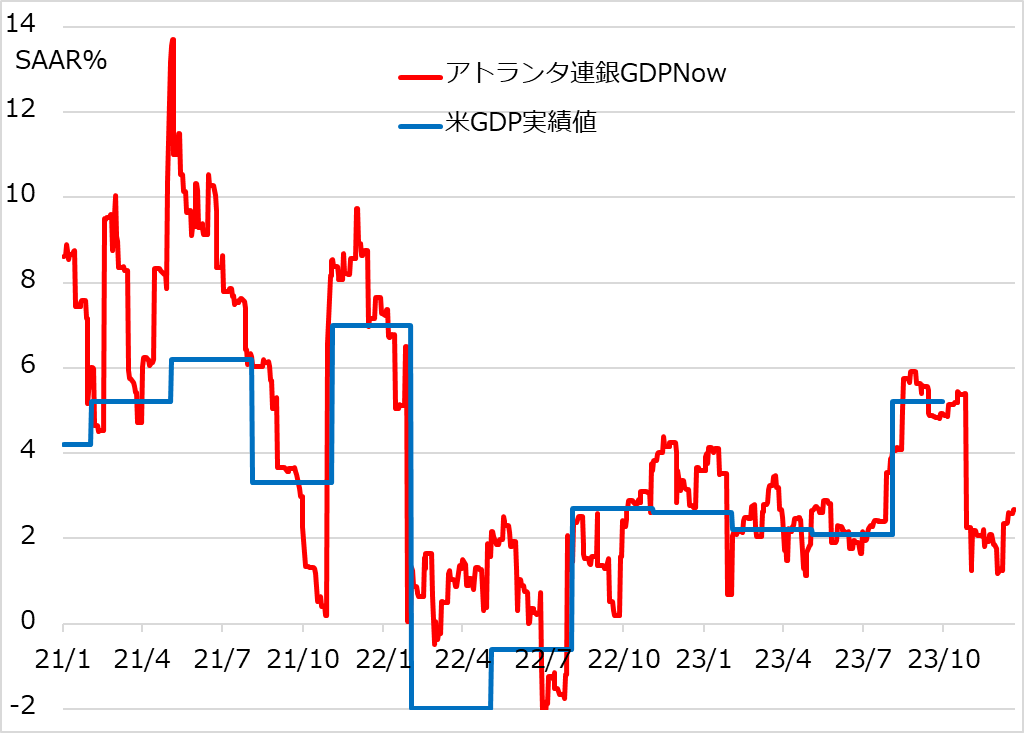

市場の金利低下観測が勇み足かもしれないとみるのは、第1に、11月以降の経済指標の陰り方がやや誇張的であり、その揺り返しが向こう数カ月中にあり得るとの警戒を残しているからです。米GDP(国内総生産)が7-9月期に年率5%超も急伸したため、10-12月期にはその反動だけでも指標の鈍化があり得るとみました。最近のGDP Now(図2)では10-12月期の推計は2.6%と、巡航速度1.8%を上回り、7-9月急伸後の数字としても高すぎます。

今回の景気サイクルは、コロナ禍後の特殊事情によるブレが大きく、私を含む専門家が2023年には景気減速予想を丸外ししました。そして、今でも確信度の高い予想を出せなくなっています。このため、景気・インフレ動向に沿った米金利の低下見通しも、一気下降から、紆余(うよ)曲折、高止まりまで、シナリオが多岐に分かれています。

従って、ドル/円予想も2024年末130円の数字を真に受けて、一人歩きさせず、1年通じて金利動向を都度チェックしながら、時間の経過と共に予想値を調整していく「アンカリング接近法」を推奨します。アンカリングとはアンカー(いかり)を下ろすことで、ざっくり130円に投資スタンスを係留したら、時間に沿って風向きや波浪、潮の流れをチェックして、係留ポイントを切り替えていくのです。

図2:米GDP Now

ドル/円こけたら見えること

筆者は、トウシルにおいて、ドル/円は専ら米金利をシグナルに読むことを強調してきました。2022年10月まで円安一辺倒の時は、円安を都合良く説明できそうな日本衰退論、貿易赤字論などを専門家が唱えていました。しかし、その後、127円までの円高になり、それがまた150円台の円安になり、さらにそれがまた140円の円高に振らされると、さすがに米金利でしか相場対応できないことが明々白々になります。要は、相場によってしっぺ返しを食らった事後にしか、相場論調はなかなか変わらないのです。

ドル/円が130円に至ると、今現在モヤモヤしていること、誤認識されていることなどが、事後的にある程度クリアになっている可能性があります。

第1に、やはり米金利こそがドル/円相場のドライバーであることが、より強く認識されるでしょう。そこから逆に、ドル/円が130円以上か以下かと米金利の水準を照らし合わせると、米景気が底堅さを保つか、軟着陸か、後退かも、定まっているでしょう。

第2に、金利低下サイクルにおいて、かつてドル/円相場に見られた100円、75円といった劇的雪崩は、米景気がよほどの悪性リセッションにでもならない限り、起こりそうもありません。今回130円を想定するのは、貿易・経常収支など国際収支に見る円高抑止の効果を評価するためです。国際収支で読む為替需給は、相場の潮目を捉えるシグナルとしては役に立ちません。しかし、相場の底流への圧力としては意味があるのです。

第3に、投資家を振り回す相場心理です。特に日本国内のドル/円相場に関する論調は、円安に振れても不安、円高に振れると怖い、という心理の振れそのままに展開しがちです。米金利に沿って動くロジックをきちんと踏まえていれば、円安・円高の展開を淡々と活用して取り込むだけです。

第4は、日本の自律性が見直されるでしょう。2022年、輸入インフレを招く「悪い円安」と不安をあおる国内論調に対して、筆者は繰り返し、その円安とインフレがもたらす企業収益の改善、デフレ心理の減退、そして株高の効果を強調しました。その延長線上で、企業の賃上げや改革機運の余地が生まれ、株価も1990年のバブル後の最高値を更新するまでに至りました。しかし円高になると、輸入インフレは鈍化し、企業業績も鈍化し、日本は本当に自主自立的に変われるのか、真価を問われるでしょう。

日銀のドル/円インパクト

第5に、日本銀行の政策の自律性も問われるでしょう。最近は、日銀がYCC(イールドカーブ・コントロール)見直し、マイナス金利解除の臆測で、ドル/円が動き、日銀政策に対する市場の注目度が高まっています。もっとも、市場が反応するのは、2022年12月度同様に、米金利が下がって、投機筋の円キャリー・ポジションが浮き足立っているからです。2023年7月と10月のYCC見直し時は、円高インパクトは一瞬で、すぐに円安になりましたが、これは米金利の先高感が優性要因だったからです。

日銀政策の変更には、神経質な投機ポジションの調整を誘う効果はあります。しかし日本の金利の変化はあっても微々たるもの。米金利の変化による実質的な為替インパクトに比べるとさまつなものです。

ドル/円130円が実現するなら、経済界、市場、政治サイドは円高におののき、日銀の金融引き締め措置はかなりの制約を受けるでしょう。米金利低下が、米株式相場で好感されているうちはまだしも、米景気悪化に伴う株安に至れば、日銀の金融緩和解除の余地はほぼ無くなるとみています。

なぜ使えない情報が出回るか

ドル/円相場はまず米金利で読むという基本が、相場論調の主流になるまでには、相場の高下を繰り返す必要がありました。日銀政策のインパクトを強調する声は今も根強く続いています。こうした相場実践で使えない、あるいは、逆手に取るべき情報が信じられ、流布されるのはなぜでしょうか。

第1に、円安になれば円安に都合の良い材料の解説論調が全て否定されることなく、繰り返されます。人は、真実でなくても、繰り返し聞くだけで、事実として信じる性向が強いのです。まして、相場の動きと重ねて見ることで、市場が証明しているかの錯覚も強まります。相場には短期的に、皆がそう思うことで実際にそう動く自己実現という展開があるため、都合の良い情報を信じ込ませる、強烈な相乗作用が働きます。

第2に、データよりも、人の話を信じやすい性向です。ウワサ話でも、同じ話を知人2人から聞くだけで、人はあっさり信じ込む性向があります。また、好みの「専門家」の解説は、権威からお墨付きを得たように受け入れてしまいがちです。

第3には、個人的な成功体験があります。その成功が、自分が認識している因果関係が正しかったからかどうかは不明でも、この材料を評価してもうかったという事実は、自らの洞察の正しさを確信させる強烈な作用があります。今後も再現性あるロジックかはともかく、たまたまの成功かもしれない判断を真理のように思い込むのです。相場が動くとき、もうかった人の数だけ、この心理的ゆがみが発生すると言っても過言ではありません。

ドル/円のトレンド転換は、相場についての誤解を解き、ロジックを学ぶ格好の場面です。DIY投資を目指す方は、2024年の相場での試行錯誤を、ぜひ一緒に楽しみましょう。そして勝ちとりましょう。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

(田中泰輔)

この記事に関連するニュース

-

FX個人投資家の期待は、円安?円高? 最新ドル/円ポジション状況

トウシル / 2024年11月20日 10時3分

-

日本株は「徐々にレンジを切り上げる展開」を予想 ~先月の金融市場の振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 9時50分

-

“大接戦”の米大統領選、為替市場への影響は?…2025年前半までが「外貨の仕入れ時」といえるワケ【投資のプロが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月2日 6時0分

-

円安の終わりの始まりか? 今夜の米雇用統計で大波乱も

トウシル / 2024年11月1日 10時13分

-

日本の政治、為替もこの2週間が正念場!

トウシル / 2024年10月30日 16時0分

ランキング

-

1コーヒー豆が歴史的高騰、NY市場で最高値…産地のブラジルやベトナムで不作

読売新聞 / 2024年11月29日 0時0分

-

2LUUPと交通違反、タイミーと闇バイト、メルカリとさらし行為――“性善説サービス”はいずれ崩壊するのか

ITmedia ビジネスオンライン / 2024年11月29日 8時10分

-

3侮ると危険すぎる「ドローン」のサイバーリスク 狙われるデータ、対策している企業はごく僅か

東洋経済オンライン / 2024年11月29日 8時0分

-

4「生ドーナツの行列」を嘲笑う人が知らない"真実" むしろ行列は「そこに滞在できる権利」に

東洋経済オンライン / 2024年11月29日 8時40分

-

5湘南美容が米国で上場、急拡大の美容医療市場 「切らない施術」が広がり大手チェーンが隆盛

東洋経済オンライン / 2024年11月29日 7時50分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください