[7-4]退職金が少ない場合、老後はどうすればいい?【FP・横田健一の資産形成ハンドブック】

トウシル / 2024年1月3日 16時0分

![[7-4]退職金が少ない場合、老後はどうすればいい?【FP・横田健一の資産形成ハンドブック】](https://media.image.infoseek.co.jp/isnews/photos/toushiru/toushiru_43749_0-small.jpg)

[7-4]退職金が少ない場合、老後はどうすればいい?【FP・横田健一の資産形成ハンドブック】

※この記事は2021年12月5日に掲載されたものです。

Q4 退職金が少ない場合、老後はどうすればいい?

A4 個人年金のほか、iDeCoなどを活用して自分で資産形成しよう!

老後に向けて、資産形成していますか?

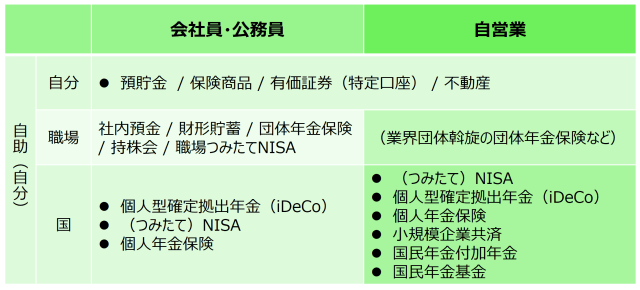

老後に向けて備えていくということで、公的な保障、職場の保障とご説明しましたので最後は自助となります。

自助には、預貯金、保険、共済、有価証券などさまざまな商品があります。預貯金のようなシンプルな商品もあれば、保険や有価証券など、商品性を理解するのが少し難しい商品もあります。

現在の金利環境では預貯金はほとんど増えません。しかし、そうであっても、まずは継続的に積み立てながら資産形成していくという習慣を身につけていくことが大切です。

そして、少しずつ、より利回りの高い保険や有価証券など自分の理解できる範囲で、商品を広げていくのがよいと思います。

最初に、自営業の方(国民年金第1号被保険者)のみが利用できる制度をご紹介し、その後、誰もが利用できる商品・サービスをご説明していきます。

自営業の方のみが利用できる制度

自営業の方(国民年金第1号被保険者)のみが利用できる制度としては、

- 国民年金付加年金

- 国民年金基金

の2つがあります。

国民年金付加年金

第1号被保険者の方にぜひともオススメしたいのが、国民年金付加年金です。

毎月400円の付加保険料を支払っていくと、「200円×付加保険料納付月数」を付加年金額として受給できるというシンプルな制度です。

例えば、40歳から60歳までの20年間、毎月400円の付加保険料を支払ったとすると、付加保険料の納付額は、

400円✕12カ月✕20年=96,000円

となります。そして、65歳からの付加保険給付額は、

200円✕12カ月✕20年=48,000円(年額)

となりますから、総支払い金額の半分を1年で回収できることになります。つまり、2年受給できれば払込保険料は全額回収でき、その後は長生きすればするほどたくさん受給できるという制度です。

国民年金基金

| 「国民年金基金制度は、国民年金法の規定に基づく公的な年金であり、国民年金(老齢基礎年金)とセットで、自営業者など国民年金の第1号被保険者の老後の所得保障の役割を担うもの」(国民年金基金ウェブサイトより) |

ということで、国民年金に上乗せして受給する公的な年金です。

自分で何口加入するかなどを選択するのですが、基本的に終身年金と確定年金の組み合わせになります。

掛け金は全額所得控除(ただし、月額上限6万8,000円)になりますので、税制上も優遇されているものになります。

自営業の方やフリーランスの方にとっては、国民年金の上乗せとして検討する候補の1つかと思います。

小規模企業共済

| 小規模企業の経営者や役員の方が、廃業や退職時の生活資金などのために積み立てる「小規模企業共済制度」。掛金が全額所得控除できるなどの税制メリットに加え、事業資金の借入れもできる、おトクで安心な小規模企業の経営者のための「退職金制度」(中小機構ウェブサイトより) |

ということで、小規模企業の役員の方や個人事業主の方が加入できる退職金共済です。

掛け金は毎月1,000円から7万円まで500円単位で選択でき、小規模企業共済等掛金控除ということで全額所得控除になります。

基本的には、退職時に退職金として一括で受け取ることになります。

ただし、貸付制度がありますので事業資金が必要になったときなどは納付済みの掛け金に応じた貸付を受けることができます。自営業の方やフリーランスの方にとっては、利用しやすい制度だと思います。

誰もが利用できる商品・サービス

預貯金

まずは預貯金です。

老後に向けて積立預貯金をしていくことは大切です。

これを書いている現在、メガバンクの普通預金金利は年0.001%となっていますので、残念ながら効果的に増えていくことは期待できませんが、元本部分だけでも積み上げていくことは重要です。

定期預金のキャンペーンなどもありますので、そういったものを利用すると年0.1~0.5%程度の利子を得ることも十分可能かと思います。

また、会社員・公務員の方は、社内預金など、利子の高い預貯金を利用できる可能性があります。そういったものが利用できるかどうか、確認してみましょう。

個人年金保険

毎月保険料を払い続け、あらかじめ定めた年齢(60歳や65歳など)になると、毎月一定額を一定期間受け取ることができるという商品です(一般的なケース)。

個人年金保険料控除の対象になりますので、支払った保険料総額に応じて一定額までは税制上所得控除になります。

ただし、ゼロ金利、マイナス金利という状況のため、運用の利回りは高くないのが現状です。現実的には、積極的に増やしていくというより、ある程度の金額をきちんと守るために利用していくという位置付けになるかもしれません。

投資商品・制度

最後に、投資商品・制度です。

ここでは、

- 個人型確定拠出年金(iDeCo)

- NISA

- つみたてNISA

- 持株会

- 特定口座/一般口座

などを総称して、投資商品・制度と呼ぶことにします。

基本的には、株式や債券、もしくはそれらを対象とした投資信託への投資という形で資産形成していくことになります。

こちらについては、後日更新予定の、8章の「資産形成としての投資」のところであらためてご説明しますが、確定拠出年金やつみたてNISAは税制優遇があり、長期的に資産を増やしていくには非常に優れた制度だと考えています。

人生100年時代、資産形成の手段として株式など有価証券への投資を利用できるかどうかで、資産形成のスピードが変わってきます。しっかりと勉強して、有利な制度は最大限利用していくようにしましょう。

|

ファイナンシャルプランナー。株式会社ウェルスペント 横田健一さん Twitter @ken1yokota でも情報発信中! |

(横田 健一)

この記事に関連するニュース

-

年金を月5万円しかもらえなかったら、どうやって生活したらいいですか?

オールアバウト / 2024年11月20日 20時30分

-

来年50歳、退職してフリーの営業代行を始める予定です。国民年金のみになるので年金が減るのが心配…… 年金を増やすために、iDeCoと国民年金基金どちらが有利ですか?

ファイナンシャルフィールド / 2024年11月18日 9時20分

-

定年まであと10年。金銭面で老後の生活に不安を感じています。今から将来の年金受給額を増やす方法はありますか?

ファイナンシャルフィールド / 2024年11月13日 22時0分

-

家計収支とバランスシート、両方を意識して実践的な資産形成

トウシル / 2024年11月13日 7時30分

-

iDeCoの気になる年末調整、確定申告はどんな人が必要? 手続き方法は?【iDeCo最新加入者数速報】

Finasee / 2024年11月1日 12時0分

ランキング

-

1コーヒー豆が歴史的高騰、NY市場で最高値…産地のブラジルやベトナムで不作

読売新聞 / 2024年11月29日 0時0分

-

2ダイハツ 軽トラ「ハイゼット トラック ローダンプ」約5千台リコール届け出

ABCニュース / 2024年11月28日 15時44分

-

3為替相場 29日(日本時間 7時)

共同通信 / 2024年11月29日 7時0分

-

4読売333、資産運用立国を推進へ…「指数市場は活性化する」

読売新聞 / 2024年11月28日 21時41分

-

5「トイレ流せない…」水道代にも値上げの波 千葉で水道代を2割“値上げ”方針 住民からは悲鳴も【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年11月25日 21時9分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください