2024年の「世界十大リスク」、1位は米国の分断

トウシル / 2024年1月17日 16時0分

2024年の「世界十大リスク」、1位は米国の分断

国際政治や経済を左右する世界十大リスク

今回は年始恒例のコラムとなります。先週のコラムでは2024年の重要日程をお伝えしました。その中で政治イベントは、その結果によって瞬時に相場に反映されたり、その時の経済環境も無視して影響を与えたりする場合もあるため、最も重要で注目すべき要因だとお話ししました。

前回は日程が決まっている政治イベントをお話ししましたが、日程が定まっていない政治リスクも同時に捉えておく必要があります。現在の政治環境や経済環境に変化を与える可能性があるリスクを押さえておくことは、今後の相場シナリオを想定する際のリスクシナリオとして準備しておくことができるからです。

このような政治リスクは専門家の見方が参考になります。毎年、年末年始になると、いろいろなシンクタンクや金融機関が「世界の十大リスク」を発表しています。

その中で最も注目されているのが、米国の国際政治学者イアン・ブレマー氏が率いるコンサルティング会社「ユーラシア・グループ(※)」が年初に発表する「世界の十大リスク」です。

※ユーラシア・グループとは

1998年に米国で設立された世界最大規模の地政学リスク専門コンサルティング会社。マーケットを動かす可能性のある世界各国・地域の政治リスクを分析し、機関投資家や多国籍企業にアドバイスしている。戦争や政情不安が起きる危険性など、地政学的リスクの分析に定評がある。社長のブレマー氏は国際政治学者で、2011年に既に「Gゼロ」の時代が来ると指摘したことで一躍有名になった。「Gゼロ」とは、世界を動かすのはG7(先進7カ国グループ〈日米英独仏伊加〉)でもなく、G2(米中)でもなく、Gゼロ、つまり「リーダーなき世界」を意味する。同氏は、世界はますますGゼロの世界になってきていると分析している。

世界の十大リスクとは、現実に起きたら政治や経済に大きな影響を与える事象で、マーケットを大きく動かす可能性があります。

ユーラシア・グループの予測は的中することも多く、2022年は1位に中国の「ゼロコロナ政策」の失敗を挙げ、経済が混乱し市民の不満が広がるだろうと予測していました。

そして2022年のロシアによるウクライナ侵攻は、2月24日に起こることは予想できませんでしたが、第5位に「ロシア」を挙げ、その説明として「ウクライナ情勢を巡るプーチン大統領の次の一手に注目し、米欧の譲歩がなければウクライナ侵攻の恐れもある」と予想していました。

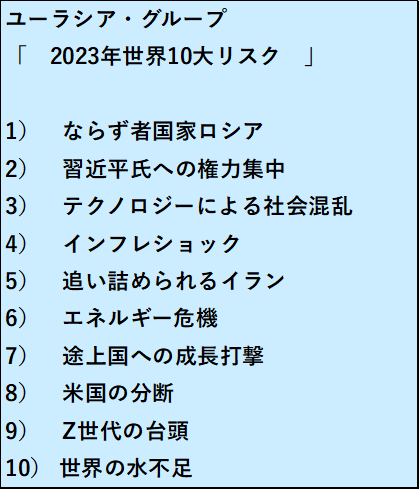

そして、2023年にはウクライナ侵攻を続けるロシアのリスクを第1位に挙げ、「世界で最も危険な、ならず者国家(Rogue Russia)」になると説明し、「ロシアは撤退しない」と予測しています。

さらに、長期化するウクライナ侵攻で国際社会から孤立したロシアが核兵器による脅しを強め、ウクライナを支援する欧米の不安定化を狙ってサイバー攻撃や重要インフラへの攻撃を行うと分析していました。

このように専門家が2024年の政治リスクをどのように見ているかを知っておくことは、リスクシナリオを考える上で非常に重要だと分かります。

このコラムでは、毎年、ユーラシア・グループの世界の十大リスクを紹介しています。このリポートは有料ですが、数日たつと新聞やインターネットで概要が公開されます。

また、TVニュースでも特集されますので、それらを参考にできます。

1位は「米国の敵は米国」、2位は瀬戸際の中東

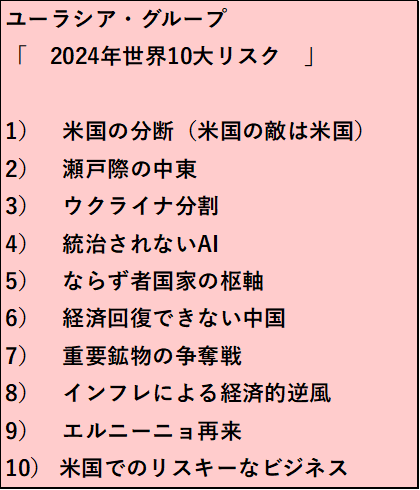

今年の「世界十大リスク」は以下の通りです。ご参考に昨年の世界十大リスクも併記しました。昨年との対比によってリスクが内在する地域・国の変化や比重を読み取ることができます。

世界十大リスクの1位は、昨年8位だった「米国の分断」を「米国の敵は米国」という表現で挙げています。今年11月に大統領選を控えた米国で、「誰が勝っても分断と機能不全は深刻化する」と指摘しています。

報告書は、米大統領選について、「過去150年間に経験したことがないほど米国の民主主義が試される」と強調し、米国の政治的な混乱が国内のさらなる分断を招き、「国際舞台における米国の信頼性は損なわれる」と分析しています。

2位には、イスラエルとイスラム組織ハマスの衝突が続く中東情勢を挙げています。パレスチナ自治区ガザでの戦闘は紛争の第1段階に過ぎない可能性があると分析しています。また、イエメンの反政府勢力フーシ派による船舶への攻撃で物流網への影響なども懸念されると見通しています。

3位には、「ウクライナ分割」を挙げています。ロシアが占領地の支配権を維持し、「ウクライナは事実上の分割統治となる」と分析しています。

4位は「統治されないAI」です。AI(人工知能)のガバナンス不足の問題が2024年には明らかになるだろうと予測しています。強力なAIモデルなどが開発され、政府のコントロールを超えて普及する可能性があると分析しています。

5位は「ならず者国家の枢軸」を挙げ、ロシア、北朝鮮、イランの連携が脅威になると予測しています。

6位は「経済回復できない中国」です。中国政府が金融の脆弱(ぜいじゃく)性や需要不足に対応できず、中国経済の回復は難しいと分析しています。

7位には「重要鉱物の争奪戦」を挙げています。重要鉱物の生産地は一部地域に偏り、各国が産業政策と貿易制限を強化すると予測しています。

8位は、「インフレによる経済的逆風」を挙げています。しぶといインフレに起因する高金利が世界中で成長を鈍化させるだろうと懸念を示しています。

9位は「エルニーニョ再来」です。異常気象が食料難や水不足病気の貧困をもたらすだろうと危惧しています。

10位は「米国でのリスキーなビジネス」を挙げています。分断化が進む米国でビジネスを展開する企業のリスクを挙げ、企業は米国の「分断」への対応に苦慮すると分析しています。

米中危機は「リスクもどき」、リスクシナリオ準備が肝要

ユーラシア・グループは、トップ10には盛り込まなかったものの、番外の「リスクもどき」として、以下3点を挙げています。

- 米中危機

- ポピュリストによる欧州政治の乗っ取り

- BRICS対G7

報告書では、台湾有事をはじめとした米中危機について、2024年も米中関係にとって激動の年となり、2023年に築かれた両者の融和を頓挫させかねない問題が発生するだろうと分析していますが、2024年には米国と中国は比較的安定した関係を維持するだろうと予測しています。

また、ポピュリストによる欧州政治の乗っ取りについては、多くの欧州諸国で極右政党やポピュリスト政党への支持が急増しており、欧州の戦後秩序を規定してきた中道のコンセンサス(合意)が2024年に崩壊するのではないかという懸念が高まっていると分析しています。しかし、2024年は欧州の中道は持ちこたえるだろうと予測しています。

そしてBRICS対G7については、1月1日、中国やロシアなど新興国で構成されるBRICSはサウジアラビア、イラン、エジプト、アラブ首長国連邦(UAE)、エチオピアを新メンバーとして迎えましたが、BRICSがG7や欧米諸国への対抗軸になるとか、また、中国がBRICSを取り込み、BRICSを通じてグローバルサウスへの影響力を拡大させるという見方については、そうは考えていないと強調しています。

拡大したBRICSは、現在と同様、G7よりも制度的な一貫性に欠ける弱い組織になるだろうと分析し、BRICSが中国に主導されてG7のライバルになることは、今年も、あるいは近い将来もないだろうと予測しています。

以上のように今年もさまざまな政治リスクが想定されます。政治リスクは、突然起こる場合は避けようがありません。しかし、昨年のハマスのイスラエルへの奇襲攻撃のように日時は予想できませんでしたが、どの地域にどのようなリスクがあるかを把握しておけば、為替の想定シナリオにそのリスクシナリオも加えておくことができます。

また、事前にリスクの兆候が見られ、そのリスクが高まってくる場合はそのリスクに対応する準備ができます。心構えとして、そのリスクシナリオを検討しているのといないのとでは大きな違いがあるため、事前に準備しておくことが肝要となります。

米大統領選でトランプ氏復権ならドル売りも?

今年の世界十大リスクは金融市場にどのような影響を及ぼすでしょうか。金融市場にとって最大のリスクは、ブレマー氏も第1位に挙げている「米国の分断」です。米国の敵は米国(「The United States vs Itself」)と表現しているように、11月5日の米大統領選挙で「誰が勝っても分断と機能不全は深刻化する」と指摘しています。

1月15日のアイオワ州での米共和党予備選でトランプ氏が過半数の票を得たことから、米メディアは驚きではないが、大統領選候補指名が確実になったと報じています。もし、トランプ氏が大統領になれば、各国との条約や国際関係ががらっと変わる可能性があるため、マーケットは身構えて大きく投資することはできなくなることが予想されます。

第10位の「米国でのリスキーなビジネス」も同様です。米国の分断は米国市場が分断され、全米に展開する企業は特定の州からの撤退などを迫られる可能性があります。分断によって、企業や投資家は米国への買収や設備投資、株や債券、ドルへの投資を手控えることが予想されます。

その時期は11月の大統領選挙を待つまでもなく、1月15日の米共和党大会で大統領候補者として指名された時点から、いや、それ以前にトランプ氏の候補指名が確実になった時点から、早ければ米大統領選予備選が集中する3月5日のスーパーチューズデーにも市場の警戒は始まるかもしれません。株は売られるかもしれませんが、金利は分かりません。

警戒して安全資産として債券が買われ金利が下がることも予想される一方、米国を警戒して米債券は売られ、金利が上昇することも予想されます。ドルは、この金利の動きによって左右される一方、先行きの米国経済がトランプ氏の政権復帰を警戒して縮むことを警戒し、ドル売りに動くことが予想されます。

中国経済回復遅れは円安に、中東情勢悪化は円高材料に

日本にとっては、第6位の経済回復できない中国のリスクも気になるところです。中国経済の回復の遅れは、日本経済にとっても影響することが予想され、景気が悪くなれば日銀の緩和継続が長引くとの見方が浮上することも予想されます。

また、回復の遅い中国のデフレ輸出によって、日本の物価にも影響し、日銀の政策修正が後倒しになることも予想され、円売り材料となります。

一方で第2位の瀬戸際の中東のリスクによって、中東で戦火が拡大すれば原油が上昇することも予想されます。日本の物価は上がり、日本銀行に対する政策修正期待が高まり、円高材料になるでしょう。また、ブレマー氏は昨年、トランプ氏が政権に復帰すれば、ロシアや中東に対する方針転換で原油が急上昇し、日本経済にとって深刻な問題となると指摘しています。

この場合、景気への深刻度合いによって日銀が緩和継続となるのか、あるいは、それほど深刻でなければ景気よりも物価上昇に注目し、市場では政策修正への期待が高まることが予想されます。

以上のように、さまざまシナリオが想定されるため、マーケットはポジション調整後動きづらくなり、様子見姿勢が続くことが予想されます。

米大統領選の政治リスク3月以降急浮上か、米利下げは要警戒

年始からの対円のドル相場は上下に動きながら、結局、米国の中央銀行に当たるFRB(連邦準備制度理事会)の早期利下げ観測と日銀の早期マイナス金利解除観測がそれぞれ後退したことによって円安が進みました。特に、米国の連休明けの16日、FRBのウォラー理事が早期の利下げに慎重な姿勢を示したことから金利は上昇し、1ドル=147円台の円安となりました。

昨年12月に高まったFRBの早期利下げ観測と日銀の早期マイナス金利解除観測の反動も金利高、ドル高、円安へと後押ししたと思われます。

米国CFTC(商品先物取引委員会)の円売りポジションは、昨年11月14日に13万0,249枚でしたが、直近1月9日には5万5,949枚へと半分以下になっています。円売りポジションが巻き戻され半減したということは、それだけ円買いが進んだということになります。

そして別の言い方をすれば、円売り余力がその分生じたということになり、今年に入って日米金融政策の見方が後退したことによって、その余力が円売りを後押ししたと推測されます。

今年に入ってからの米経済指標は強弱まちまちとなっています。米雇用統計は良かったものの、12月ISM非製造業景況指数は低下し、構成要素である雇用指数も前月から大きく低下し、3年5カ月ぶりの低水準となりました。CPI(消費者物価指数)は予想を上回ったものの、PPI(生産者物価指数)は予想を下回りました。

景況指数については、16日公表のニューヨーク連邦準備銀行製造業景気指数がマイナス5.0の市場予想に対してマイナス43.7と大きく低下しました。この低下を無視するかのように対ドルで円安は進みましたが、18日公表のフィラデルフィア連銀製造業景気指数、19日のミシガン大学消費者信頼感指数によってその傾向を注目する必要があります。

また、19日には日本の12月CPIが発表されます。上昇鈍化の予想ですが、物価高の鈍化が見られなければ、日銀への政策修正期待が復活することも予想されるため注目です。

今年の経済環境では景気と物価・雇用動向、FRBの利下げ時期と利下げ回数、日銀の政策修正時期が注目点ですが、3月以降、米大統領選が政治リスクとして急浮上する可能性があるため注意する必要があります。政治リスクは経済環境とは別の大きな流れの中で為替の動きを見ていく必要があります。

(ハッサク)

この記事に関連するニュース

-

円安も一服!トランプトレード後の見通しは?

トウシル / 2024年11月20日 18時6分

-

米インフレ懸念でFRBは利下げに消極的。今週のドル/円は4円の円安。来週のドル/円は160円か

トウシル / 2024年11月15日 9時58分

-

米国株最高値の裏に、五つのトランプリスク。インフレ、米中摩擦、ロシアゲート…(窪田真之)

トウシル / 2024年11月12日 8時0分

-

日本株は「徐々にレンジを切り上げる展開」を予想 ~先月の金融市場の振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 9時50分

-

日本の政治、為替もこの2週間が正念場!

トウシル / 2024年10月30日 16時0分

ランキング

-

112月の電気代、大手9社で値下げへ 1月からは補助金も再開

日テレNEWS NNN / 2024年11月28日 15時14分

-

2ダイハツ 軽トラ「ハイゼット トラック ローダンプ」約5千台リコール届け出

ABCニュース / 2024年11月28日 15時44分

-

3ヨーカ堂買収、争奪幕開け 入札に住商や米ファンド

共同通信 / 2024年11月28日 22時9分

-

4東京4位、日本から4都市 世界都市ランキング100

共同通信 / 2024年11月28日 14時52分

-

5業績悪化のユニチカ、上埜社長ら全取締役が辞任へ…ガバナンス強化に向け新体制へ

読売新聞 / 2024年11月28日 18時35分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください