これだけは知っておきたい!米国優先証券 ~新NISAでの分散投資に活用も

トウシル / 2024年1月18日 17時9分

これだけは知っておきたい!米国優先証券 ~新NISAでの分散投資に活用も

「これだけは知っておきたい!-米国優先証券-」フルバージョンはこちら

優先証券ってなに?

優先証券とは、社債や株式のように企業が資金調達のために発行する証券です。企業は事業の継続や拡大などを行う際、資金を調達します。

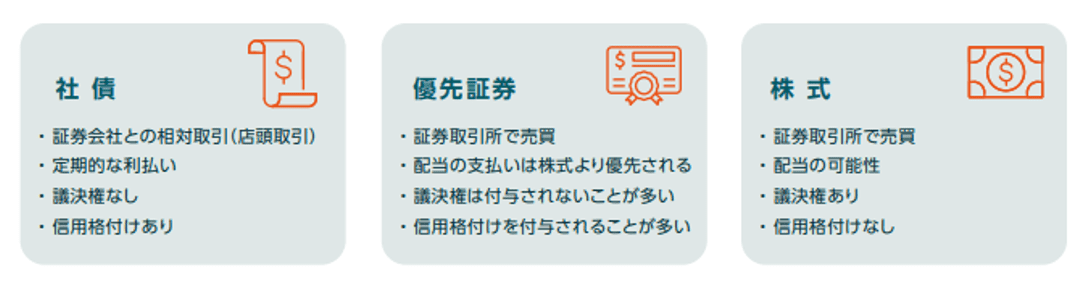

これらに加えて、米国では優先証券の発行による資金調達が盛んです。優先証券とは、社債と株式の特徴を併せ持つハイブリッド証券です。株式のように証券取引所で取引され、債券のように配当が定期的に支払われます。

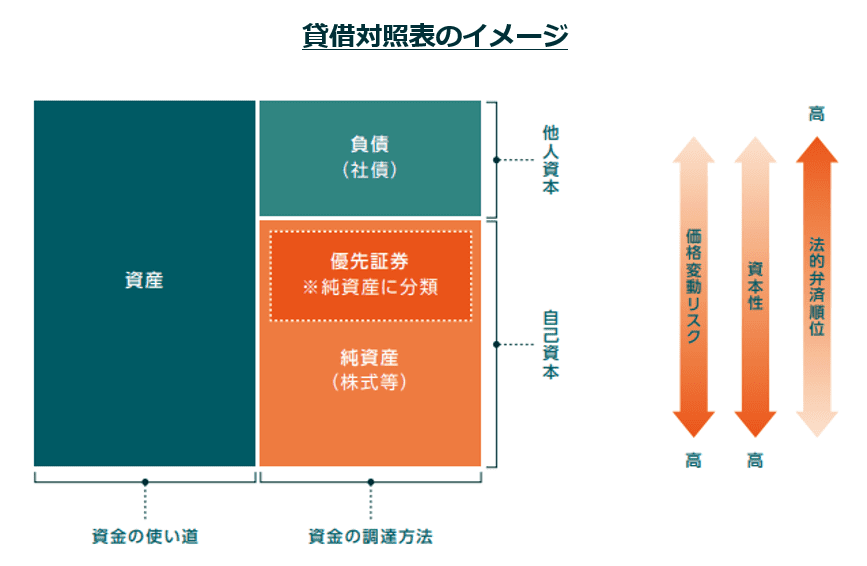

企業の貸借対照表において、優先証券は負債と純資産の間に位置付けられます。また、優先証券は純資産(自己資本)に計上することが可能です。

どんな企業が活用しているの?

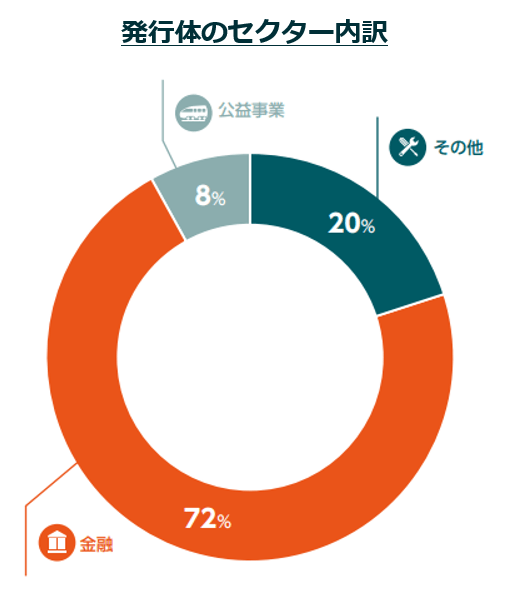

優先証券の発行体は、金融が約7割を占めています。

(出所)Bloomberg

金融機関は自己資本比率の高さが信用力につながります。そのため、優先証券を発行し純資産を増加させることで、自己資本比率を高めているのです。

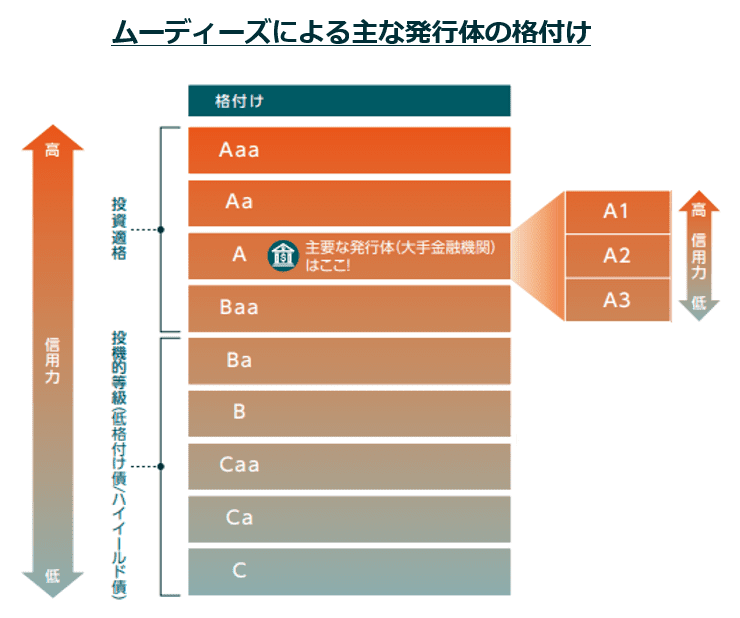

信用力は民間の格付け会社による「格付け」で表されます。信用力が高いほど格付けも高くなります。主な発行体である大手金融機関の格付けは高水準です。

(注)ムーディーズとは米国の民間格付け会社で世界大手3社の一つ

(出所)Bloomberg、ムーディーズHP、2023年12月1日時点

投資するメリットは?

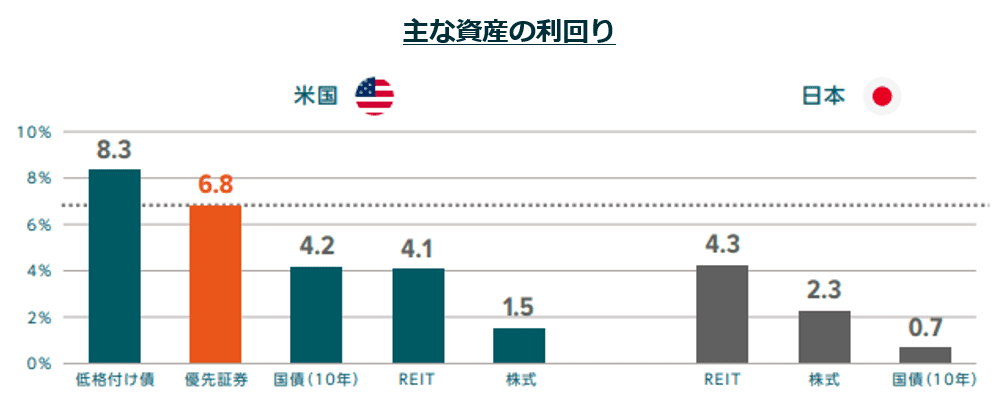

(1)魅力的な利回り

信用リスクが非常に大きい「低格付け債(ハイイールド債)」には劣るものの、米国の国債や日本のREIT(リート:不動産投資信託)など利回りが高い資産の中で高水準です。

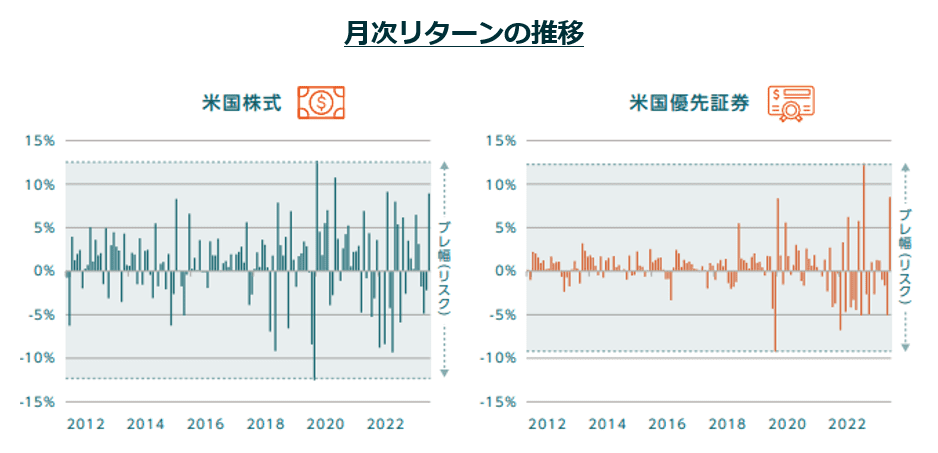

(2)株式よりリスクが小さい

投資の世界における「リスク」はリターンのブレの大きさを指します。つまり、ブレ幅が小さいほどリスクが小さいということです。米国優先証券は米国株式よりブレ幅が小さい特徴があります。

※各資産は次の指数を使用。

米国)ハイイールド債:Bloomberg US Corporate High Yield TR Index、優先証券:ICE BofA Diversified Core US Preferred Securities Index、REIT:FTSE NAREIT All Equity REITS Index、株式:S&P500種指数

日本)REIT:東証REIT指数、株式:TOPIX(東証株価指数)

※過去のパフォーマンスを示しており、将来の成果を示唆・保証するものではありません。

具体的な投資対象として、米国優先証券に投資するETF(上場投資信託)があります。

■東証上場ETF

【2019】グローバルX 米国優先証券 ETF(隔月分配型)

※2024年1月31日上場予定、新NISA(ニーサ:少額投資非課税制度)成長投資枠の対象

【2866】グローバルX 米国優先証券 ETF

■米国上場ETF

【PFFD】グローバルX 米国優先証券 ETF

東証上場は隔月分配型と毎月分配型の2つあるため、投資目的やスタイルに合わせて選択できます。また、上記ETFの信託報酬は、他の主要な米国優先証券ETFと比較しておよそ半分と低コストで投資可能です。

ETFの詳細について以下の動画で解説していますのでぜひご覧ください。

「これだけは知っておきたい!-米国優先証券-」フルバージョンはこちら

(Global X Japan)

この記事に関連するニュース

-

「もう前哨戦」トランプ相場再来で米国株投資は必須…資産1.8億の投資家が推す「新タイプの低コスト投信4つ」

プレジデントオンライン / 2024年11月27日 10時15分

-

予想分配金利回り5.3%!イオンリート投資法人を「買い」と考える三つの理由(茂木 春輝)

トウシル / 2024年11月21日 8時0分

-

強弱入り混じる世界の半導体市場。次の一手は?

トウシル / 2024年11月21日 7時30分

-

AIを活用した相場予測で好パフォーマンスを目指す公募投資信託「ROBOPROファンド」が純資産総額200億円を突破

PR TIMES / 2024年11月8日 18時45分

-

Jリートの今後の見通しは?見直されるべきと改めて考える三つの理由

トウシル / 2024年11月8日 7時30分

ランキング

-

112月の電気代、大手9社で値下げへ 1月からは補助金も再開

日テレNEWS NNN / 2024年11月28日 15時14分

-

2ダイハツ 軽トラ「ハイゼット トラック ローダンプ」約5千台リコール届け出

ABCニュース / 2024年11月28日 15時44分

-

3ヨーカ堂買収、争奪幕開け 入札に住商や米ファンド

共同通信 / 2024年11月28日 22時9分

-

4東京4位、日本から4都市 世界都市ランキング100

共同通信 / 2024年11月28日 14時52分

-

5業績悪化のユニチカ、上埜社長ら全取締役が辞任へ…ガバナンス強化に向け新体制へ

読売新聞 / 2024年11月28日 18時35分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください