米3月利下げ見送り決定なら、ドル/円150円まで円安あるか?

トウシル / 2024年1月18日 9時0分

米3月利下げ見送り決定なら、ドル/円150円まで円安あるか?

今日のレンジ予測

[本日のドル/円]

↑上値メドは148.55円

↓下値メドは145.75円

日銀大損:金利上昇で国債評価損は10兆円超に

豪ドル人気:移民ブームと時差なし英語教育で人気 30-11-2023

値上げ:便乗値上げは正確な数学モデルがないため予測が難しい。急速に終息することも

南ア:低成長は構造的問題

スウェーデン:テクニカルリセッション入り。2期連続でGDPマイナス

昨年末の「リスクオン・ラリー」は2024年も続く可能性が高い。米国は景気サイクルの終盤にさしかかり、勢いの衰えは否定できないが、一方で金利引き下げや量的引き締めの終了など、FRB(米連邦準備制度理事会)によるサイクルの寿命をもう少し先に延ばすような政策が期待できるからだ。

2022年当時の米国の金利は0.25%で、投資家はコロナ禍の緩和政策の終了と利上げに備えていた。FRBは1年間でFF金利を4.50%まで引き上げたことで、2022年はNYダウ(ダウ工業株30種平均)も米国債券も大幅に下落する史上最悪ともいえるリターンで終わった。

しかし2024年は2022年とは正反対の状況だ。現在のFF金利は5.50%で、FRBは0.75%の利下げを予想している。金利市場はさらに弱気で、年末までに政策金利は2.75%まで下がるだろうと見ている。2024年の市場が2022年の逆を行くとするならば、リスクオン・ラリーは今年も続くだろう。

昨年12月のドル/円の高値は、01日の148.33円。安値は、28日の140.24円。 レンジの中心値は144.30円。現在のレートは、中心値から見て円安水準にある。

12月にドルが下落するきっかけとなったのは、パウエルFRB(米連邦準備制度理事会)議長が、「現在の金利は充分に引締め水準にある」と発言したからだ。ウォラーFRB理事も同じ考えを持っていたため、マーケットは3月利下げを支持するような発言を期待していた。ところがウォラー氏が16日に早期利下げに慎重な発言をしたことで、ドルが急速に買い戻されることになった。

2023年の高値/安値の50%は139.55円(ドル/円 日足チャート)

主要指標 終値

今日の為替ウォーキング

今日の一言

死なんと戦えば生き 生きんと戦えば必ず死するものなり – 上杉謙信

If You Don't Know Me by Now

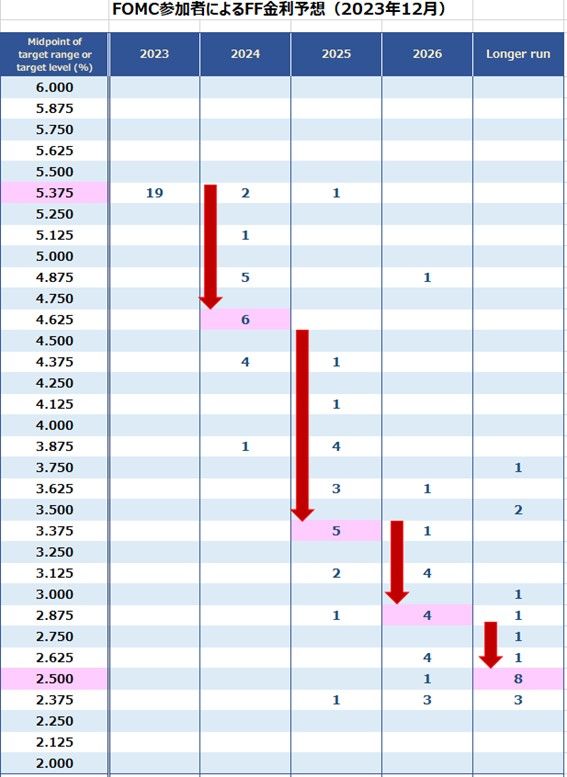

FRB(米連邦準備制度理事会)は、12月のFOMC(米連邦公開市場委員会)において、政策金利であるフェデラルファンド・レートの誘導目標を5.25-5.50%に据え置いた。

利上げ見送りは市場予想に一致したがその声明文は、予想以上に「利下げ」に前向きな内容だった。ドットチャートで示されたFOMCメンバーの政策金利の見通しは、2024年の利下げ幅が0.75%になることを示していた。9月時点では0.25%だった。「再利上げ」の可能性を議論していた9月の時点からわずか3ヵ月でFOMCの政策スタンスは大きく変化することになった。

パウエルFRB議長が「2%のインフレ目標に向けて、さらなる前進が必要である」との認識を示したことも重要だ。これまでの「インフレは高すぎる」といの認識から、インフレの鈍化と景気の減速のバランスをとるために、利下げの時機について前広に議論し始めたということだ。

2024年からの利下げはほぼ確実であるが、利下げの明確な時期が示されていないことに留意する必要がある。FRBは、金融政策決定プロセスにおいて経済データを重視する方針を打ち出している。インフレ目標に向けた進展が不十分であることを示す情報が入ってきた場合には、利下げが後ずれする可能性が高い。

ウイリアムズ・NY連銀総裁は「3月の利上げは時期尚早だ」と述べ、マーケットの先走りを警告した。

またグールスビー・シカゴ連銀総裁は、「インフレとの戦いは終わったわけではない。金利決定は経済データ次第である」と発言している。

日銀は12月の金融政策決定会合において、マイナス金利やYCC(イールドカーブ・コントロール、長期金利の誘導)政策などの大規模な金融緩和政策の現状維持を決定した。先行きのフォワードガイダンス(政策指針)も変更しなかった。日銀の植田総裁は、2%の物価目標に向けて確度が高まっているとしつつも、政策の出口については明言を避け、「もう少しデータやさまざまな情報を見たい」との考えを示した。

3月になれば、日銀が求める賃金データである、春闘の結果が大企業を中心に出てくる。中小企業の賃金動向はさらに先の6月まで待つ必要があるが、植田総裁は、全てのデータが出揃うより前に判断できると示唆している。つまり、来年6月の日銀会合より前の4月25-26日の日銀会合においてマイナス金利解除が決定される可能性がある。そのための準備として、YCC政策を正式に廃止する必要がある。それが1月22-23日に行われる日銀会合になるとマーケットは予想している。

ECB(欧州中央銀行)は2023年最後となる12月14日の理事会で、政策金利を据え置くことを決定した。利上げは2会合連続で見送った。ラガルドECB総裁は、「賃金コストの大幅な伸びを背景とした物価圧力は依然として強い」として「金利は必要な限り、十分に引締め的な水準に設定される」と強調した。

FOMCで来年から利下げ政策へと舵を切ったパウエルFRB議長のハト派的な姿勢とは完全に対照的だった。もっとも、ラガルドECB総裁のタカ派的発言にもかかわらず、マーケットはECBも来年4月から利下げを始め、政策金利は来年中に計1.50%引き下げられると予想している。

ECBスタッフによる最新の経済予測ではインフレ見通しが24年で2.7%と、3ヵ月前の3.2%から下方修正された。25年は2.1%、今回初めて示された26年は1.9%と見込んだ。 ユーロ圏経済成長率は来年0.8%と9月時点の1.0%から下方修正された。 25年の成長率は1.5%と前回予想を据え置いた。また、新型コロナウイルス流行中のPEPP(パンデミック緊急購入プログラム)で買い入れた債券の満期償還金の再投資停止のペースについて、理事会では24年末に再投資を打ち切ることを決定した。

今週の注目経済指標

今日の注目テクニカルレベル

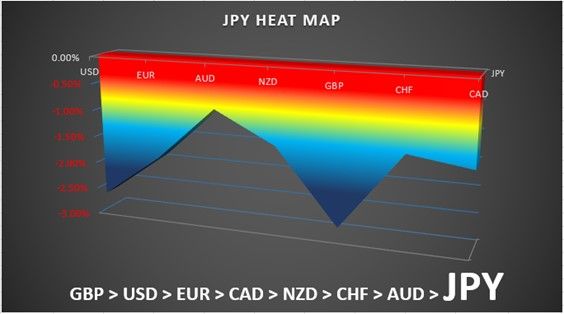

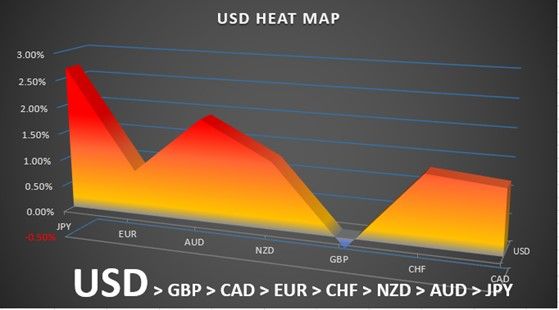

ヒートマップ分析

(荒地 潤)

この記事に関連するニュース

ランキング

-

112月の電気代、大手9社で値下げへ 1月からは補助金も再開

日テレNEWS NNN / 2024年11月28日 15時14分

-

2ダイハツ 軽トラ「ハイゼット トラック ローダンプ」約5千台リコール届け出

ABCニュース / 2024年11月28日 15時44分

-

3ヨーカ堂買収、争奪幕開け 入札に住商や米ファンド

共同通信 / 2024年11月28日 22時9分

-

4東京4位、日本から4都市 世界都市ランキング100

共同通信 / 2024年11月28日 14時52分

-

5業績悪化のユニチカ、上埜社長ら全取締役が辞任へ…ガバナンス強化に向け新体制へ

読売新聞 / 2024年11月28日 18時35分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください