ビットコイン2024年見通し、年末に1,300万円も?米大統領選、共和党勝利で

トウシル / 2024年1月24日 16時2分

ビットコイン2024年見通し、年末に1,300万円も?米大統領選、共和党勝利で

ビットコイン相場は予想しやすい?

BTCが200万円台前半だった昨年1月、BTCは約2倍の年末400万円になると予想した。当時は思いきった予想をしたつもりだったが、実際には2倍どころか3倍の600万円台に上昇、今から思えばやや保守的な予想だった。

とはいえ、FTX破綻直後の暗号資産冬の時代真っただ中で、「夜明け前が一番暗い」と相場の底打ちをピンポイントで指摘、業界の問題とBTCとは別物とし、FRB(米連邦準備制度理事会)の金融政策転換を理由に相場の反転を予想するなど、方向感は間違っていなかった。

予想より上振れた要因はETF(上場投資信託)の登場だ。昨年初にはしばらくは難しいと思われた現物ETFが、2023年6月のブラックロックの申請により流れが変わり、さらにSEC(米証券取引委員会)の否認を不服としたグレースケールの行政訴訟でSECが敗訴したことが決定打となった。

最近でこそ知れ渡るようになったが、小職は早くより半減期による供給面から見た4年サイクルを提唱、2021年のピーク800万円と年末500万円をほぼ的中させた。翌2022年はメイン360万円、サブ180万円に下落すると予想、2022年末はその間の約220万円に着地したが、予想の幅が広すぎたせいか微妙な結果となった。

そこで2023年末は400万円に上昇するとピンポイントで予想、約600万円で着地。水準自体には誤差はあるが方向感は3年連続で的中している。

筆者はかつてメガバンクで為替のインターバンクディーラーだった経験からして、為替で年単位の相場を何年も当て続けるということは容易ではない。その為替と比べて、供給量がプログラムで決められているBTC相場は予想しやすいと考えている。

例えば、過去の例では4年サイクルでは半減期のボトムのおおむね3倍となっている。2021年11月のボトムにはドル価で約1万5,000ドルだったので、次回半減期が到来する2024年4月には4万5,000ドルに上昇すると想定、2023年末は3万ドルと予想した。

結果は、前述のETF承認で上ぶれした。このように、供給面から見た半減期を巡る4年サイクルに、需要面の要因を加味してファインチューニングしていけば、BTC相場はある程度、予想できると考えている。

供給面から見た見通し

BTCに限らず市場における価格は需要と供給によって決定される。市場とは価格を変動させることによって需要と供給の数を合わせる仕組みだからだ。そして供給が4年ごとに半分になるBTCの価格は4年サイクルを描く傾向がある。

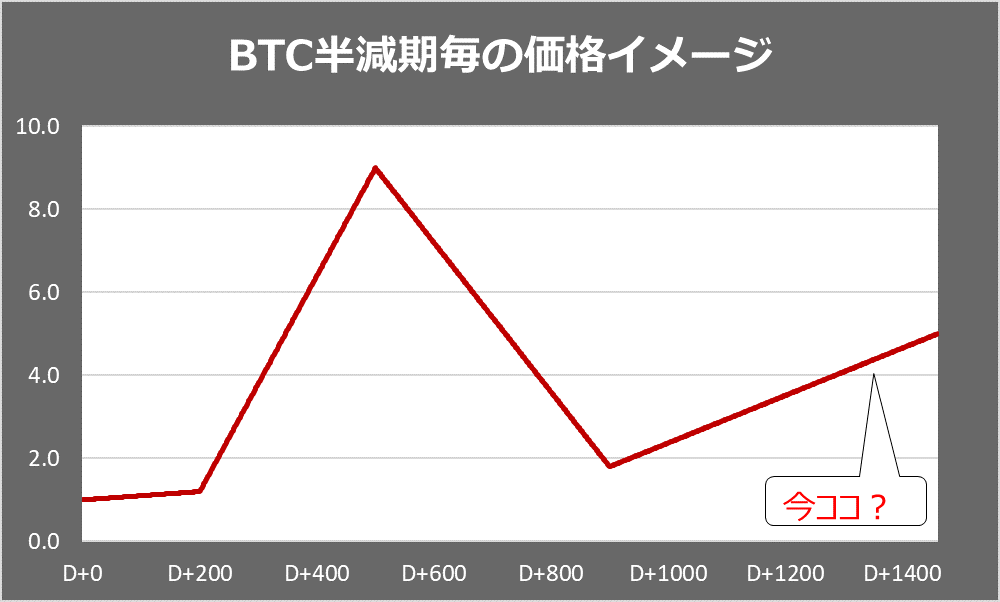

この供給サイドに着目したサイクルは以下の通りだ。

- 半減期をスタートとすると、そこから半年から1年は半減期により採算が悪化したマイナーの投げ売りや期待先行の買いポジションの解消売りなども加わって低迷する。

- 半減期より半年から1年経過すると、そうした混乱が一巡、供給減が効いてきて価格が急上昇を始め、半減期より1年から1年半後にピークを迎える。

- この過程でオーバーシュートし、ピーク時より1年から1年半かけて下落する。

- そして半減期より2年半前後経過したところでボトムをつけ、そこから次の半減期への期待感で上昇する。

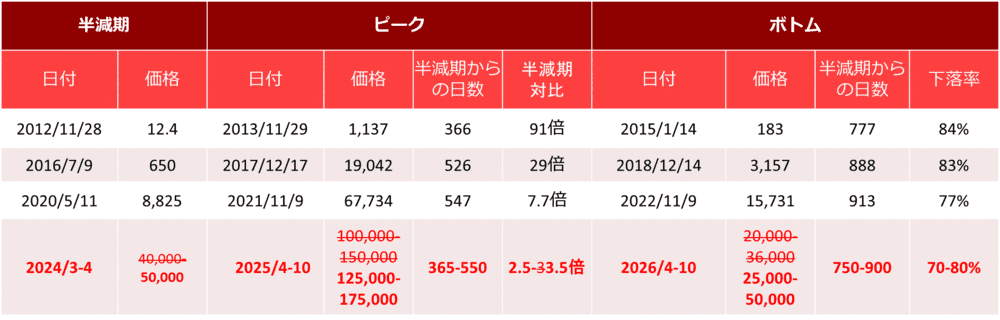

BTCは、このサイクルを繰り返し、今は3周目。半減期からピークまでの上昇倍率は初回2012年が約90倍、2回目2016年が約30倍、3回目2022年が約8倍と、おおむね3分の1となっている。

これは半減期による供給減は2分の1ずつとなるが、発行残高は増えていくので、発行残高に対する供給減の影響が約3分の1ずつに減少しているからと考えている。今回は半減期の水準の2.5~3倍程度まで上昇すると見込んでいた。

半減期・ピーク・ボトムの時期と水準

2024年4月ごろとされる半減期の水準について、従来は4~5万ドルと予想し、その2.5~3倍として、ピークを10~15万ドルと予想していた。

しかし、今回のETFの登場と投資家のすそ野拡大効果で、半減期の水準は5万ドル、半減期後のピークも5万ドルの2.5~3. 5倍で12.5~17. 5万ドル程度に上方修正した。時期は半減期から1年から1年半後、2025年4月から10月の間ということになる。

上記はあくまで供給要因による予想、すなわち価格決定要因の半分によるものだ。これに需要要因を加味して調整する必要がある(ETFの登場という需要要因による修正はしている)。

需要面から見た見通し

FRB金融政策とBTC相場

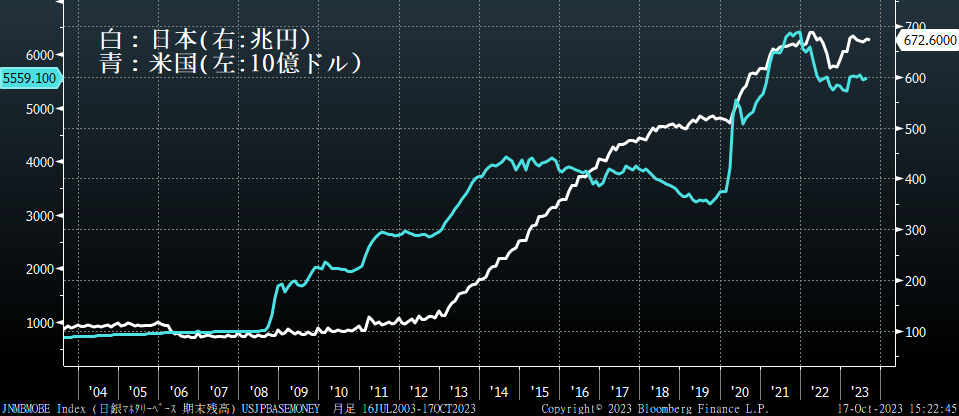

需要要因でまず重要となるのはFRBの金融政策だ。従来からBTCとドルの発行量とは相関していたが、2020年ごろから米機関投資家がFRBのドル乱発へのヘッジとしてBTCの購入を始めて以降、その関係を増しており、2023年の上昇の多くはFRBの金融政策で説明できる。

FRBは2023年7月を最後に利上げを打ち止めしている。そして早ければ2024年3月、特に5月以降利下げに踏み切るのではないかと市場は予想されている。これはBTCの上昇要因だ。

1990年以降の米FF金利と最後の利上げから最初の利下げまでの日数 平均9カ月

ただ、ここで注意したいのはFRBが利下げする理由だ。今のところFRBが利下げするロジックはインフレ率が下がると、実質金利が上がるので、引き締め過ぎを防ぐため、名目金利を調整するというものだ。このロジックだと、FRBが利下げするといっても限定的だし、ドルの減価へのヘッジとしてBTCを購入する米投資家のニーズはさほど膨らまない。

日米ベースマネー比較:法定通貨の乱発

一方、想定以上に米景気が冷え込み、例えばXXXショックのような状況が到来、FRBが金融緩和を再開する場合にはBTCは大きく上昇するかもしれない。上は米ドルの発行残高(ベースマネー)の推移だが、コロナショック後の無制限緩和で膨張したドル発行残高は金融政策の正常化で伸びこそ止まっているが、ほとんど減ってはいない。

この状況で次の景気後退が到来し、再び量的緩和に移行すれば、次こそはドルの減価につながりかねないと、米投資家のヘッジ需要が膨らみ、その一部がBTCに流入する可能性がある。

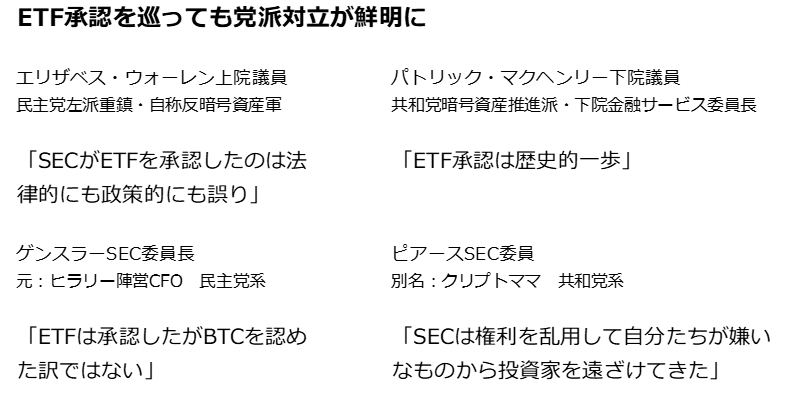

もう一つの大きな材料は米大統領選挙だ。今回のETF承認にあたって、民主党系の2委員は反対に回り、共和党系の2委員は賛成、本来はバリバリの民主党員であるゲンスラーSEC委員長が、グレースケール裁判の敗訴を受けて渋々賛成に回ったことで承認された。

おそらく、あの状況で委員長が強硬に反対したら、さらなる訴訟リスクやウォール街からの罷免要求などで持たないという判断だったのかもしれない。委員長が、ETFは承認したが、BTCを承認したわけではないと批判を続けているのは、自らの後ろ盾と目されるエリザベス・ウォーレン米上院議員など、民主党左派への配慮かもしれない。

この様に暗号資産を巡って米政界での党派対立が深くなるにつけ、大統領選挙や上下院選挙の結果がBTC市場に与える影響は大きくなっている。分かりやすく言えば、共和党が勝てば現委員長は更迭、民主党なら再任ないし同氏が財務長官に就任し、暗号資産業界への締め付けが一層厳しくなる。

一例を挙げれば、ウォーレン議員が主張するように、個人が管理するウォレット業者やマイナーなどにも銀行と同程度のマネーロンダリング対応が義務付けられ、米国内の暗号市産業界は大きなダメージを負いかねない。

面白いことにこの両材料、米景気後退の可否と米大統領選挙の行方は密接に関連している。すなわち、景気が後退すれば、共和党が勝ちやすく、BTCが買われやすい。逆に、景気が持てば、民主党が勝ちやすく、BTCは買われにくい、という構図だ。

ローンチ後、Sell the Fact(うわさで買って事実で売れ、という投資格言)による売り圧力がかかっているETFの影響も無関係でない。

詳しくはトウシルに投稿した「ビットコインETF承認でなぜ上がる?」をご参照いただきたいが、景気が後退してFRBが金融緩和に転じ、より多くの投資家がドル減価に対するヘッジの必要を感じた方が、ETFによる投資家のすそ野拡大効果が効いてくると思われる。

逆にETF承認自体がBTCを買う理由にはならず、こうした経済状況の前提なしにETF承認で自動的にどれだけ買い需要が入るか、といった議論は相場の予想としてはあまり有効でないと思われる。

ビットコイン相場見通し

| シナリオ | 2024年末 | BTCピーク |

|---|---|---|

| 民主党勝利 米景気堅調 |

2025年4月から本格上昇 700万円(5万ドル@145円) |

2025年10月 1,800万円(12.5万ドル@145円) |

| 共和党勝利 米景気後退 |

2024年11月から本格上昇 1,300万円(700万円+300万円×2カ月) |

2025年4月 2,500万円(17.5万ドル@145円) |

こうした状況を踏まえてシナリオを立てると民主党が勝利した場合、大統領選挙までは5万ドル(700万円)近辺での取引が続き、大統領選挙後も本格上昇は後ずれ、2025年4月ごろから10月にかけて本格上昇、ピーク12.5万ドル(1,800万円)に到達するイメージで、2024年末は700万円と予想する。

一方、共和党が勝利する場合、現時点ではこちらの可能性がメインシナリオと考えるが、11月の選挙までは5万ドル(700万円)近辺で推移するが、大統領選挙直後11月から本格上昇開始、2025年4月までの6カ月でピーク17.5万ドル(2,500万円)に到達するとして、年末は本格上昇の2カ月分で+600万円、1,300万円と予想する。

なお、各党の勝利とは景気状況が明確で、選挙結果も大統領・上下両院を制すイメージで、経済状況が中途半端で大統領および上下院がねじれるケースでは、相場もどっちつかずとなり、上記の間で決着するイメージか。

(松田 康生)

この記事に関連するニュース

-

トランプ勝利で確変モード入り?~11月のビットコイン見通し~

トウシル / 2024年11月13日 12時23分

-

日本株は「徐々にレンジを切り上げる展開」を予想 ~先月の金融市場の振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 9時50分

-

選挙判明が長引けば、相場はFOMCが左右!

トウシル / 2024年11月6日 15時43分

-

“大接戦”の米大統領選、為替市場への影響は?…2025年前半までが「外貨の仕入れ時」といえるワケ【投資のプロが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月2日 6時0分

-

日本の政治、為替もこの2週間が正念場!

トウシル / 2024年10月30日 16時0分

ランキング

-

112月の電気代、大手9社で値下げへ 1月からは補助金も再開

日テレNEWS NNN / 2024年11月28日 15時14分

-

2ダイハツ 軽トラ「ハイゼット トラック ローダンプ」約5千台リコール届け出

ABCニュース / 2024年11月28日 15時44分

-

3ヨーカ堂買収、争奪幕開け 入札に住商や米ファンド

共同通信 / 2024年11月28日 22時9分

-

4東京4位、日本から4都市 世界都市ランキング100

共同通信 / 2024年11月28日 14時52分

-

5業績悪化のユニチカ、上埜社長ら全取締役が辞任へ…ガバナンス強化に向け新体制へ

読売新聞 / 2024年11月28日 18時35分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください