「もしトラ」リスク分析、トランプ政権が株式市場に与えた影響を検証(窪田真之)

トウシル / 2024年2月6日 7時0分

「もしトラ」リスク分析、トランプ政権が株式市場に与えた影響を検証(窪田真之)

今日のリポートは、昨日の続編です。「もしトラ」リスクを深堀りします。

ささやかれる「もしトラ」リスク

最近「もしトラ」リスクが、急速に注目を浴びています。11月の米大統領選で、「もしトランプ前大統領が再選したら」起こるであろう混乱への不安が、「もしトラ」リスクとしてささやかれています。

共和党の大統領候補指名争いで、トランプ氏が目下、圧倒的優勢を保っています。このままの勢いで共和党候補となり、支持率低下が著しいバイデン民主党政権の候補者を破ることも十分に考えられる情勢です。

トランプ氏は、大統領時代に「米国第一主義」を打ち出して米中関係を悪化させ、地球温暖化対策の国際的な枠組み「パリ協定」から離脱し、保護主義を強化して世界経済や金融に混乱を与えたイメージがあります。今も、米国第一主義を旗印に、米国で熱烈な支持者を集めています。そのトランプ氏が再選すれば、株が売られるのではないかという不安がささやかれています。

昨日のリポートに書いた通り、私はトランプ氏が大統領に再選しても、株式市場に大きなマイナス影響を及ぼすことはないと予想しています。

選挙期間中は極端な米国第一主義を振りかざす発言を繰り返し、株式市場に不安を与える可能性が高いものの、実際に再選した場合は、株式市場を意識した発言・政策に変わると予想しています。

なお現時点で、トランプ氏が再選するかどうか予想するのは困難ですが、今日のリポートでは、再選することを前提に、再選で起こることの予想をお伝えします。

トランプ前大統領は株式市場にフレンドリー!?

まず、トランプ氏が2016年11月に大統領に当選した時から、2020年11月の選挙で敗れるまでの株式市場の動きを振り返りましょう。

当選直前の2016年10月末から、落選直前の2020年10月末までの米国株の動きは以下の通りです。

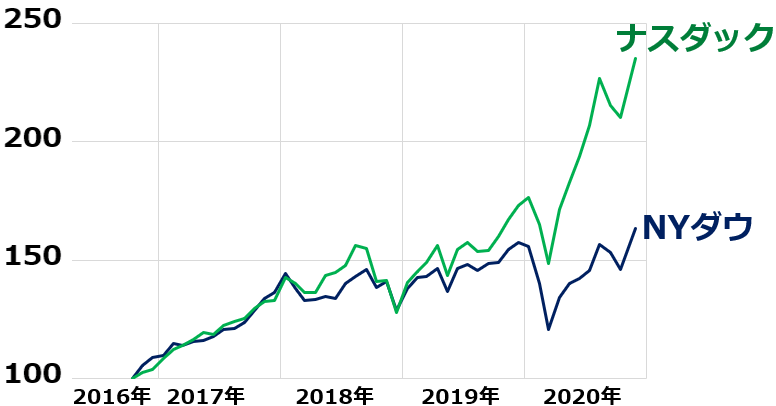

<NYダウ・ナスダック総合指数の動き:2016年10月末~2020年10月末>

ご覧いただくと分かる通り、ナスダック総合指数は2.3倍、ダウ工業株30種平均は1.6倍と大幅に上昇しています。

もちろん、株価の上昇が全てトランプ政権の成果というわけではありません。ナスダックの急騰は、マイクロソフト、グーグル、アップル、メタ、アマゾン、エヌビディアなど、米国の大型ハイテク株が、世界のインターネット市場を支配して成長した成果です。

トランプ前大統領は、自動車、鉄鋼、石油、石炭など労働者をたくさん抱えるオールド製造業の復興に力を注いだものの、ナスダックの大型ハイテク株を積極的に支援したということはありません。

【1】最大の株価支援策は「大型減税」

トランプ前大統領は、間接的ですが、大型ハイテク株の株価を押し上げる政策も実施しました。最大の貢献は、大型減税を行ったことです。大型減税は、納税額の大きい大企業や富裕層ほどメリットが大きく、結果的に米国の株価上昇に大きく貢献しました。

トランプ氏は、大統領に当選する前の2016年の選挙戦で「労働者や低所得層の味方」で「大企業に厳しい」イメージを打ち出していて、それが、株式市場から警戒されていました。

ところが、当選後に実際にやった政策は大型減税など、大企業や富裕層に有利な政策が多く、株式市場にフレンドリーな伝統的共和党の政策と大きくは異なっていませんでした。それが、米国株の上昇を支援しました。

【2】世界の製造業にダメージを与えた「保護主義」

2018年末から2019年にかけて、世界の製造業景況が悪化しました。トランプ政権が仕掛けた米中貿易摩擦が、世界の製造業にダメージを与えた結果と考えられます。

<参考:米国による、対中制裁関税発動の経緯>

- 制裁第1弾(2018年7月):中国からの輸入340億ドルに25%の制裁関税

- 制裁第2弾(2018年8月):同160億ドルに25%の制裁関税

- 制裁第3弾(2018年9月):同2,000億ドルに10%の制裁関税

- 制裁第3弾の税率引き上げ(2019年5月):2,000億ドルへの関税を10%から25%に引き上げ

- 制裁第4弾(2019年8月):中国からの輸入品3,000億ドルに9月から10%の関税をかけると公表

トランプ氏が、対中国強硬策を発表するたびに世界の株式は下落し、トランプ・ショックと呼ばれました。

もちろん米中対立激化を、トランプ政権だけのせいにはできません。中国側の対応にも相当な問題がありました。トランプ政権が仕掛けた対中国制裁関税が、中国による対米報復につながり、米中対立激化が、世界の製造業に大きなダメージを及ぼしました。

2019年は製造業の景況が世界的に悪化しました。その影響で、景気拡大局面が途切れ、2018年11月から日本は景気後退期に入りました。中国の景気もかなり悪化しました。

米国は、製造業が空洞化、ネット産業やバイオ・ヘルスケア産業中心の経済になっていたので、景気堅調を維持しました。ただし、米国も製造業だけ見ると、かなり悪化していました。製造業だけ見ると、コロナ禍前の2019年に世界的にリセッション(後退)に近い状態にありました。

トランプ氏再選なら、相場は急騰と急落を繰り返すことに

トランプ氏は、大統領時代、Twitter(現在は「X」)を通じて、株式市場にひんぱんにサプライズ(驚き)を与える発言を繰り返しました。その都度、株が急騰したり、急落したりしました。株式市場をひんぱんに振り回す大統領でした。

再選すれば、同じことが繰り返される可能性があります。ただし、株式市場をよく見ている大統領であったことだけは、間違いありません。自分の発言で株価が急落することを、良しとはしていませんでした。米中問題では、米国株の上昇が続いていると、対中強硬発言が増えますが、下落が続くと融和的発言が増える印象がありました。

金融緩和へ圧力を強める見込み、円安けん制あるか?

トランプ氏は大統領時代、米国の中央銀行に当たるFRB(連邦準備制度理事会)に対し、金融政策への介入ととられかねない発言を繰り返していました。利上げをやめ、金融緩和を強めるように圧力をかけ続けました。

トランプ大統領時代の2018年は、現在のFRB議長であるパウエル氏の就任初年度でした。トランプ氏は、利上げをやめるように口先介入を続けましたが、パウエル議長はそれに逆らって2018年に4回、利上げを実施しました。こうした経緯があることから、トランプ氏は早速「大統領になったらパウエル議長の再任を支持しない」と発言しています。

トランプ氏が大統領に復帰すれば、改めて利下げを要求する発言を繰り返す可能性があります。

トランプ氏は、為替についても、口先介入を続けました。米国の製造業を支持する目的から、対米で貿易黒字を稼ぐ日本の通貨「円」が安くなることを、けん制しました。

トランプ再選があれば、FRBに対して利下げ圧力をかけ、さらに円安を批判する発言をする可能性もあります。トランプ発言で円高になれば、日本株が短期的に下落する要因となるので、注意が必要です。

日本株、長期的な上昇余地大きい、短期的に下落も

日本株の投資判断は変わりません。日本株は割安で、長期的に上昇余地が大きいと判断しています。ただし、一本調子の上昇は見込めません。

今年に入ってからの上昇ピッチはやや速すぎると考えています。今後、短期的に、円高などを嫌気して下落する局面もあると思います。時間分散しながら割安な日本株を買い増ししていくことが、長期的な資産形成に寄与すると考えています。

▼著者おすすめのバックナンバー

3分でわかる!今日の投資戦略:2024年2月5日:NYダウ最高値でも、ささやかれる「もしトラ」リスク。どうなる日経平均?(窪田真之)

(窪田 真之)

この記事に関連するニュース

-

ついに失われた「40年」へ突入するのか…「トランプ再選」で日本のお家芸・自動車産業が大ピンチを迎える理由

プレジデントオンライン / 2024年11月18日 9時15分

-

"またトラ"最大の懸念は「日本人の命」…動き読めぬトランプの"さじ加減"で日本が紛争に巻き込まれる恐怖

プレジデントオンライン / 2024年11月12日 11時15分

-

トランプ大統領再選で空前の株高続く!?銀行株や防衛関連株がトランプ相場の本命株に!

トウシル / 2024年11月11日 14時0分

-

米株最高値、日本株堅調。当確後のトランプトレードどこまで?気になる金利上昇とイーロン・マスクのポジション(土信田雅之)

トウシル / 2024年11月8日 8時0分

-

トランプ再選がもたらす「残酷な結末」 ~米大統領選後の「金融市場」の展望【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 16時55分

ランキング

-

112月の電気代、大手9社で値下げへ 1月からは補助金も再開

日テレNEWS NNN / 2024年11月28日 15時14分

-

2トヨタの世界販売台数、10月として過去最高…国内生産は前年の反動で8・3%増

読売新聞 / 2024年11月28日 13時30分

-

3ダイハツ 軽トラ「ハイゼット トラック ローダンプ」約5千台リコール届け出

ABCニュース / 2024年11月28日 15時44分

-

4カフェ、コンビニが問われる「脱使い捨て」の責任 グリーンピースがごみ大量排出の実態を解明

東洋経済オンライン / 2024年11月28日 7時30分

-

5生クリーム9割の「スイーツ缶」、なぜ人気? がむしゃらに売らず30万缶突破の秘密

ITmedia ビジネスオンライン / 2024年11月28日 6時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください