今月の質問 「日銀とFRB、2024年はどう動く?」

トウシル / 2024年2月9日 16時4分

今月の質問 「日銀とFRB、2024年はどう動く?」

はじめに

今回のアンケート調査は、2024年1月29日(月)~1月31日(水)にかけて行われました。

2024年相場を迎えた1月末の日経平均株価は3万6,286円で取引を終えました。月足ベースで再び上昇に転じ、前月末終値(3万3,464円)比からの上昇幅も2,822円と、その大きさが際立つ格好となりました。

あらためて月間の値動きを振り返ると、大発会(1月4日)こそ3万3,000円台を下回る場面を見せるなど軟調なスタートでしたが、その後の日米の株式市場は積極的に上値を追う展開となり、日経平均は株価水準を3万6,000円台へと一気に切り上げて行きました。

海外投資家による日本株の見直し機運が継続していることをはじめ、新NISA(ニーサ:少額投資非課税制度)制度スタートによる資金流入期待や日本銀行の金融政策の正常化の後ずれ観測による円安が進んだことが株価上昇に寄与しました。

そのほかにも、米国の「生成AI」を軸にしたハイテク・IT企業の業績期待でグロース株が持ち直した動きや、堅調な景気の状況を示す経済指標が相次いだことなども追い風となりました。

このような中で行われた今回のアンケートですが、4,200名近くの個人投資家からの回答を頂きました。日経平均のDIについては、前回よりも株高の見通しを強めたほか、為替の見通しについては、DIの値が円安方向に傾いたものの、米国の金利上昇傾向もあって、中立的な見方が増えた結果になりました。

次回もぜひ、本アンケートにご協力をお願いいたします。

日経平均の見通し

「中期的な株高見通し続く中、短期でも強気」

楽天証券経済研究所 シニアマーケットアナリスト 土信田 雅之

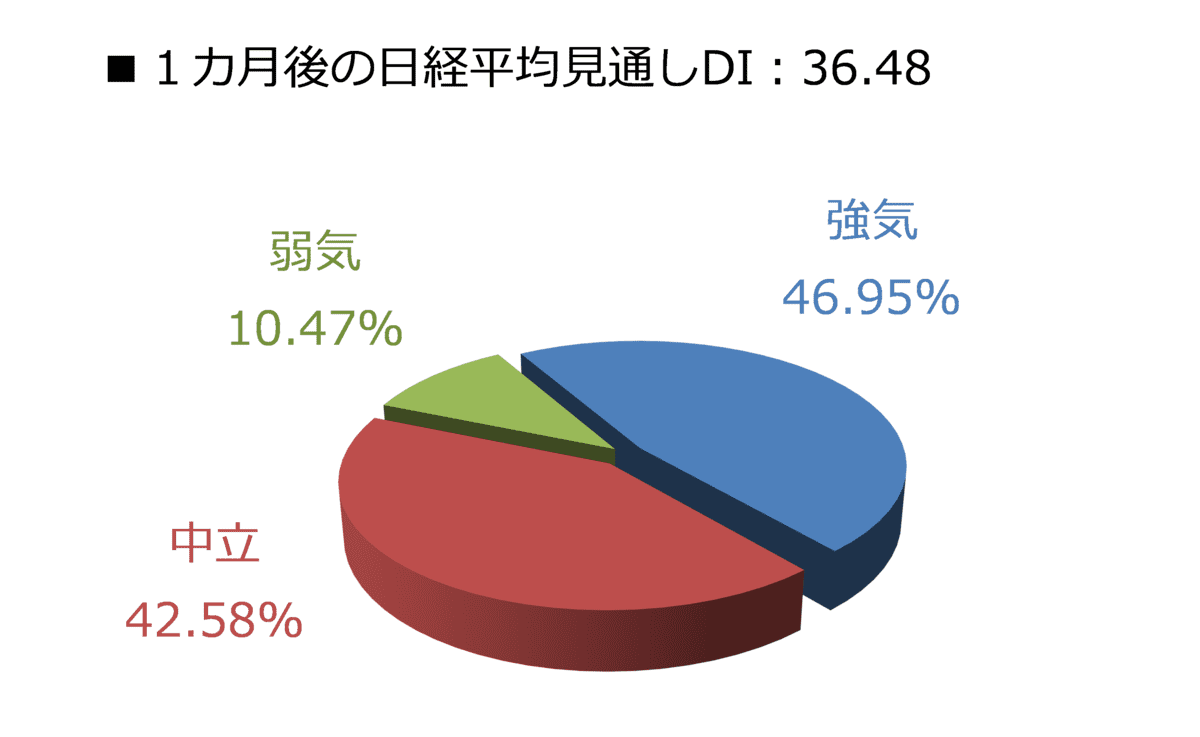

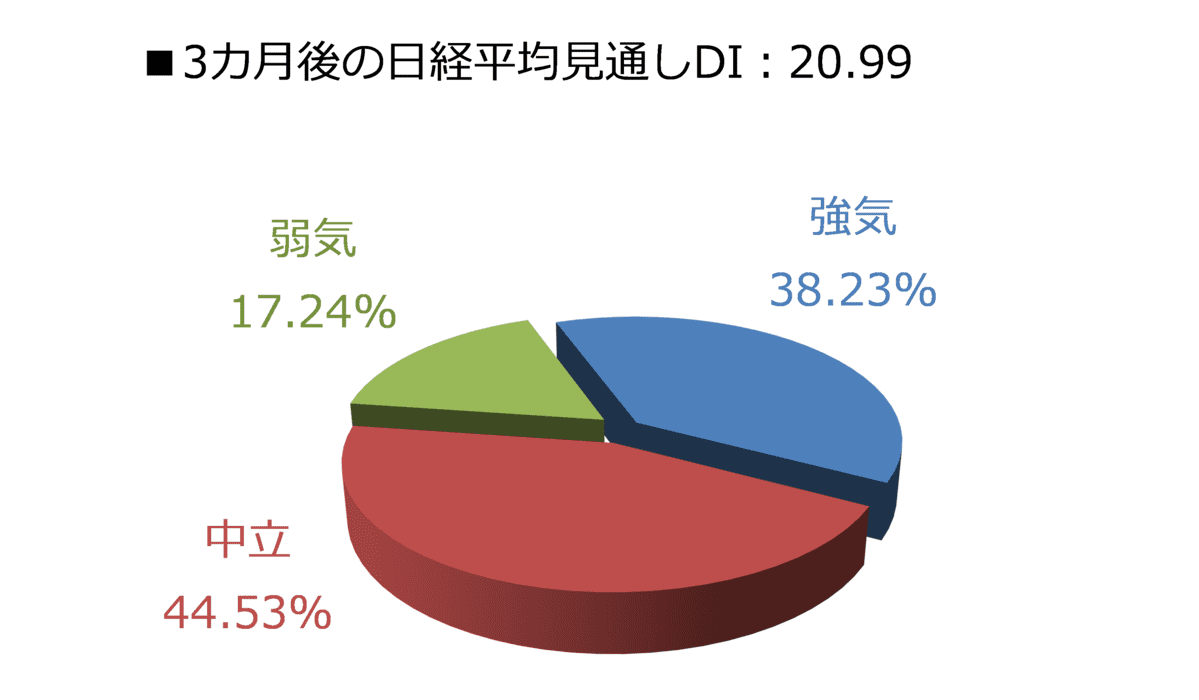

今回調査における日経平均の見通しDIは、1カ月先がプラス36.48、3カ月先はプラス20.99となりました。前回調査の結果がそれぞれプラス13.17、プラス13.48でしたので、両者ともにDIの値を伸ばしたことになります。

とりわけ1カ月先の伸びが大きかったことと、3カ月先が8カ月連続でプラスを維持していることが目立っています。今回の調査期間(1月29~31日)の日経平均が節目の3万6,000円台を挟んで高値圏を維持していたなど、相場の地合いの良さが反映された格好です。

実際に回答の内訳グラフを見ても、1カ月・3カ月ともに強気派の割合が大きいことが分かります。

具体的な数字で見ていくと、1カ月先が46.95%と50%に迫るほどの大きさであるほか、3カ月先も38.23%となっています。

3カ月先見通しの強気派の割合は昨年6月調査分以降、ずっと30%台を維持しているため、今回調査の結果は「中長期的な株高見通しが続く中、短期的に強気が優勢になった」と言えそうです。

また、1カ月先の弱気派の割合が10.47%と、かなり低くなっています。弱気派の割合がここまで小さくなったのは、2017年10月調査(10.67%)以来です。

足元の相場は2月に入りましたが、これまでのところ、日経平均が3万6,000円台の高値圏での攻防となっているほか、米国株市場でもダウ工業株30種平均やS&P500種指数が最高値を更新する場面を見せ、ナスダック総合指数も高値圏に位置するなど、DIの結果が示すように、株式市場の先高観が続いているように感じられます。

日米の株式市場は昨年11月から上昇基調をたどってきましたが、昨年末までは、米国の金融政策の利下げ観測の高まりを背景に米金利が低下し、PER(株価収益率)面での割高感が修正される動きでした。

しかし、2024年に入ってからは、米金利が再び上昇する中でも一部のIT・ハイテク企業を中心に、業績(EPS)の拡大期待によって買われて株価が上昇するなど、その中身は変わっています。

そんな中で迎えた1月中旬からの決算シーズンですが、いわゆる米国の「マグニフィセント・セブン(M7)」と呼ばれる銘柄(マイクロソフト、アルファベット、アマゾン、アップル、メタ・プラットフォームズ、テスラ、エヌビディア)のうち、6銘柄が決算を終え、注目された株価の反応に明暗が分かれました。

ほかにも、米地銀大手のニューヨーク・コミュニティ・バンコープが商業用不動産絡みを理由に予想外の赤字転落となって、株価が昨年3月の金融不安時の株価水準まで急落しています。また、国内企業決算もおおむね良好ではあるものの、中国経済の影響が業績に色濃く反映されている企業も少なくなく、必ずしも明るい材料ばかりではありません。

もちろん、現時点で株式市場の急落が過度に警戒されているわけではなく、当面の間は、景況感が強ければ素直に受け止められ、反対に悪化しても、利下げ期待が高まることによって、株式市場はどちらに転んでも上を目指しやすい状況が続くと思われます。「いいとこ取り」の状況ではありますが、相場のムードが強い時の特徴でもあります。

ちなみに、先ほど紹介した、弱気派が10%台まで低下していた2017年10月ですが、当時の日経平均は2万2,000円の株価水準からの上放れから、翌年1月に2万4,000円台まで上値を伸ばしていきました。しかし、その後は3月にかけて2万0,300円台の安値をつけるところまで急落する調整局面を迎えています。

確かに、現在の相場環境は堅調な株価の裏で微妙な変化が生じ始めているため、注意が必要なのは、上昇が一服したあとの動きになるかもしれません。

今月の質問「日銀とFRB、2024年はどう動く?」

楽天証券経済研究所 コモディティアナリスト 吉田 哲

ここからは、テーマを決めて行っている「今月の質問」について書きます。1月のテーマは「日銀とFRB、2024年はどう動く?」でした。

日銀は日本の中央銀行、FRB(米連邦準備制度理事会)は米国の中央銀行の機能を持つ機関です。目下、これらの動向に大きな関心が集まっています。日銀はマイナス金利解除、FRBは金利引き下げ(利下げ)のタイミングを模索しているためです。

こうした中、今回の楽天DIでは、個人投資家の皆さまに日銀とFRBの今後の動き、2024年末の為替水準などを尋ねました。

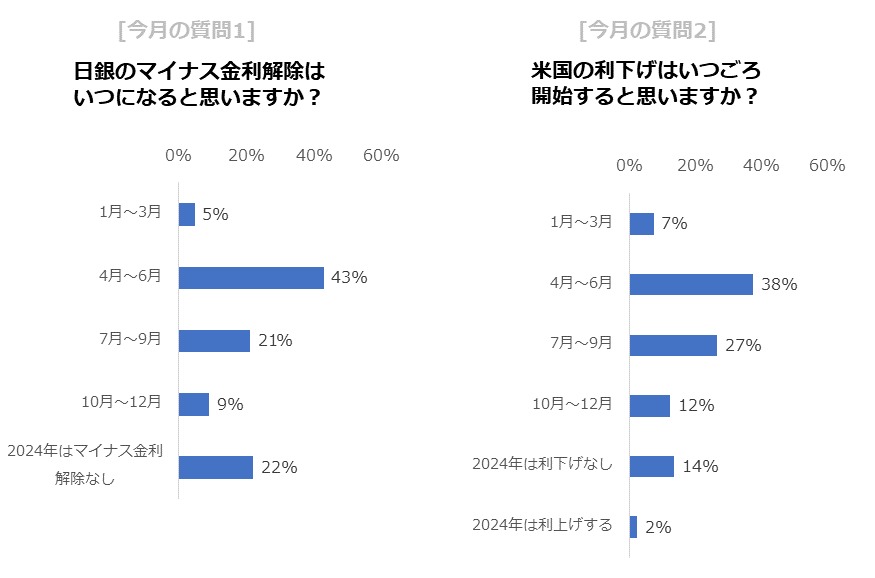

図:質問1・2

出所:楽天DIのデータをもとに筆者作成

質問1と2は、金融政策に変化が生じるタイミングを問うものでした。日銀のマイナス金利解除はいつになると思いますか?(質問1)で、最も多く選択されたのは「4月~6月」でした(43%)。また、米国の利下げはいつごろ開始すると思いますか?(質問2)でも「4月~6月」(38%)でした。最近のニュースで伝えられているタイミングとおおむね同じです。

次に多く選択されたのが、日銀については「2024年はマイナス金利解除なし」(22%)、FRBについては「7月~9月」でした(27%)。全体の5分の1強が、日銀はマイナス金利を解除しないと予想しました。金利水準が引き上がることによるマイナス面の影響を考慮した選択だった可能性があります。

FRBについては65%(「4月~6月」と「7月~9月」の合算)の方が春から秋までのいずれかのタイミングで利下げを行うと予想しました。質問1と2より、投資家の皆さまはどちらかといえば、日銀のマイナス金利解除よりもFRBの利下げのほうが、可能性が高いと考えていることがうかがえます。

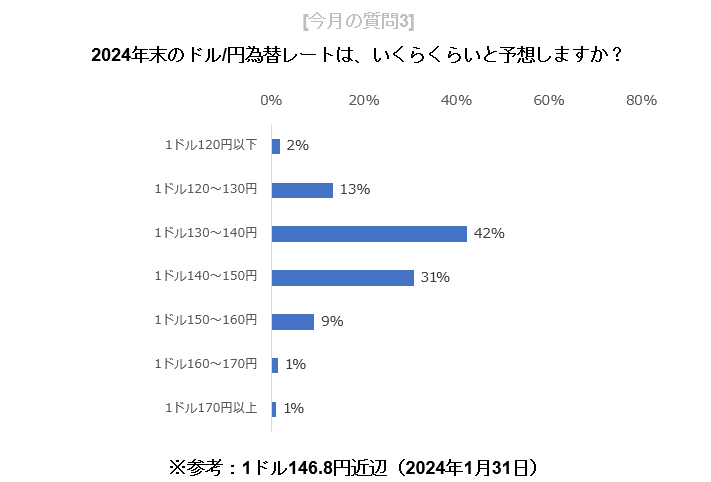

図:質問3

出所:楽天DIのデータをもとに筆者作成

質問3では、2024年末時点のドル/円レートの水準感を尋ねました。四割強の方が1ドル130~140円を選択しました。アンケート実施時の同レートは146.8円近辺だったことから、年末時点は現在よりも5%から10%程度の円高/ドル安を予想する方が最も多かったことになります。次点は1ドル140~150円(31%)でした。

これらより、個人投資家の皆さまの多くは、2024年はこれから5%から10%程度の円高はあるかもしれないが、まだ150円くらいまでの円安の可能性は捨てきれない、という感覚をお持ちであることがうかがえます。

FRBが利下げをすることでドル安/円高が進みやすくなるものの、日銀が利上げをしない可能性を考慮するとドル安/円高は行き過ぎることはなく、場合によっては円安が再燃することさえある、というお考えなのかもしれません。

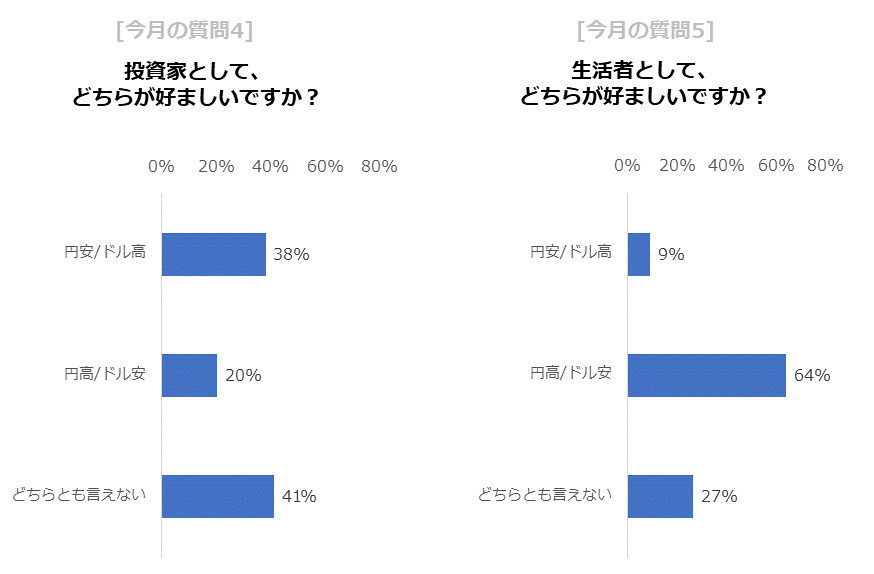

図:質問4・5

出所:楽天DIのデータをもとに筆者作成

質問4と5は、投資家として、生活者として、円安/ドル高、円高/ドル安、どちらが好ましいかを問うものでした。質問4と5の中で最も多く選択されたのが、生活者として円高/ドル安が好ましい(64%)、でした。6割以上の方が、この数年間で急速に進んだ円安が、物価高を強めたことを嫌気していることうかがえます。

投資家としてどちらが好ましいか(質問4)においては、円安/ドル高(38%)とどちらとも言えない(41%)が拮抗(きっこう)しました。そして円高/ドル安を好ましいと考えるかたが2割にとどまりました。

輸出企業が多い日本において、円安はメリットになる場合があるものの、その円安が物価高を強めて景気悪化の要因になり得る、いずれにせよ輸出企業に不利になるような円高は避けたい、と考えている方が多いのかもしれません。

ここまで、「日銀とFRB、2024年はどう動く?」というテーマで行った各種質問の回答結果をまとめました。今後もさまざまなテーマを用意し、個人投資家の皆さまのお考えを伝えていきます。

為替DI:1月のドル/円、個人投資家の予想は?

楽天証券FXディーリング部 荒地 潤

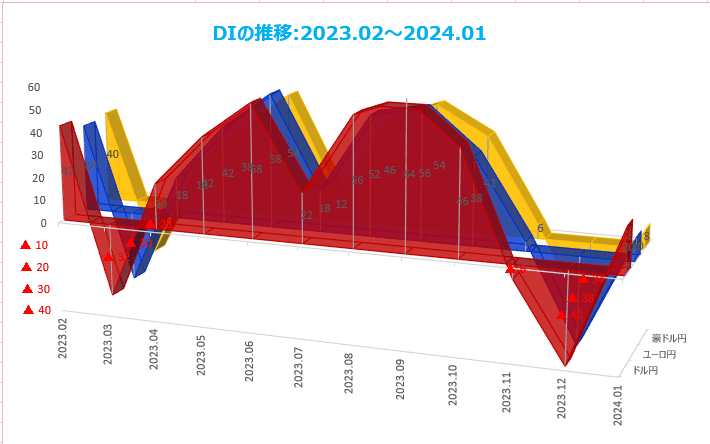

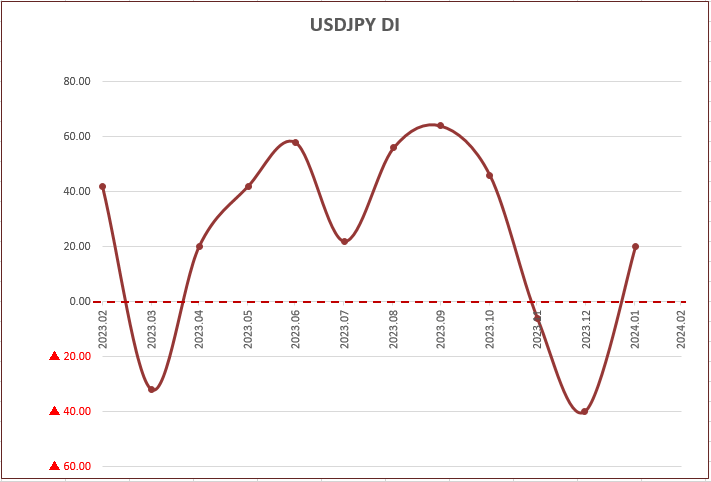

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスの時は「円安」見通し、マイナスの時は「円高」見通しで、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示します。

DIは「強さ」ではなく、「多さ」を測ります。DIは、円安や円高の「強さ」がどの程度なのかを示しているわけではありませんが、個人投資家の相場観が正確に反映されていると考えるならば、DIの「多さ」は同時に「強さ」を示すことになります。

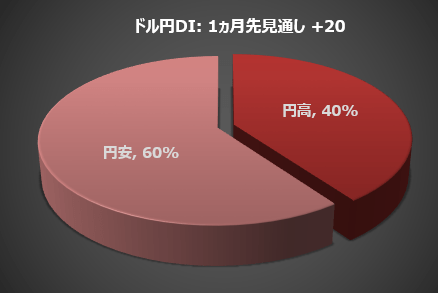

「2月のドル/円は、円安、円高のどちらへ動くと予想しますか?」

楽天証券がドル/円相場の先行きについてアンケート調査を実施したところ、個人投資家の60%が「円安/ドル高」に動くと予想していることが分かりました。前月の30%から倍増しました。

円安見通しから円高見通しを引いたDIはプラス20になりました。前月はマイナス40ポイントでした。DIのプラスは3カ月ぶりで、再び個人投資家の円安見通しが多数になったことを示しています。

別々の道を進む中央銀行

FRBの場合

FOMC(米連邦公開市場委員会)は1月30~31日に開催した定例会合で、政策金利であるFF金利を5.25%から5.50%のレンジに据え置きました。決定は全会一致。FOMCは昨年7月の利上げを最後に、4会合連続で金利を据え置いたことになります。

FOMCは、目標達成に向けて雇用とインフレのリスクは「バランス良く移行している」として、利下げする環境が整いつつあることを示唆しました。

ただし、パウエルFRB議長は、利下げを決定する前に「インフレ率が目標の2%に戻ることを確信する必要がある」とした上で、「3月までに利下げを確信するレベルに達する可能性は低い」との考えを示しています。

ウォラーFRB理事も、「インフレが再上昇しなければ、FRBは今年中に利下げを行う可能性がある」との見通しを示しながらも、3月利下げは時期尚早との意見でした。

ウォラー理事は、それまで中立からややタカ派寄りだったパウエルFRB議長の考えを利下げ支持に変えさせた人物で、FRB内のインフルエンサーともうわさされています。そのウォラー氏が利下げに対してやや距離を置いたことは FRBが利下げに慎重になったと考えてよいでしょう。

FRBの今年の利下げは確実としても、その明確な開始時期は示されていません。金融政策決定プロセスにおいて経済データを重視すると表明しているFRBは、インフレ目標に向けた進展が不十分であることを示す情報が入ってきた場合には、利下げ時期を遅らせる可能性が高いと思われます。

今月発表された米雇用統計の非農業部門雇用者数は、1月の増加数としては過去17年間で2番目の大きさとなりました。これはFRBの引き締めが、むしろまだ「足りない」ことを示しています。

12月FOMCのドットチャートで示された今年の利下げは3回、合計0.75%の利下げです。ウォラー理事もこの予想を支持しているようです。一方、マーケットの予想は今年6回、合計1.5%利下げです。

今年あと7回開催されるFOMCで6回利下げするためには、遅くとも5月会合、余裕を持つなら次回からスタートしなければなりません。これが3月利下げの根拠になっていました。しかしドットチャートの3回の利下げであれば、9月まで時間の余裕があります。

FRBはインフレを低下させると同時に米国経済のハードランディングを回避して、ソフトランディングへと誘導することを目標としています。ソフトランディングに必要なのは、景気刺激策ではなく安定した実質金利です。そう考えると、マーケットの利下げ期待は行き過ぎ感があったことは否定できません。

しかし、昨年9月時点でFOMCメンバーは、2024年の利下げ幅をわずか0.25%と予想し、「再利上げ」の可能性をより熱心に議論していました。それからたった3カ月で利下げ予想は0.75%まで拡大したのです。今後の経済データ次第では、再度方針転換が起きる可能性があるでしょう。

日銀の場合

日銀は1月の金融政策決定会合において、マイナス金利やYCC(イールドカーブ・コントロール、長期金利の誘導)政策などの大規模金融緩和政策の現状維持を決定して、今回も見事なまでの音無しの構えを披露してくれました。

日銀の植田和男総裁は「2%の物価目標に向けて確度が高まっている」と語りながらも、「もう少しデータやさまざまな情報を見たい」と、政策出口の時期については明言を避けました。

しかし3月になれば、日銀が求める賃金データである、春闘の結果が大企業を中心に出てきます。中小企業の賃金動向はさらに先の6月まで待つ必要がありますが、植田総裁は、全てのデータが出そろうより前に判断できるとの考えを示しています。

従って6月の日銀会合より前の4月25~26日の会合においてマイナス金利解除が決定される可能性があります。しかし、そのための準備として、YCC政策は、1月の政策会合で廃止しておく必要がありました。

震災が日銀の政策に影を落としました。そうこうしているうちに、日本のインフレ率は早くも下がり始めの兆候がでています。日銀はチャンスがあった昨年末のうちに行動するべきだったかもしれません。「明日できることを今日するな」の方針だから、金融政策正常化が遅れてしまうのです。

ECBの場合

ECB(欧州中央銀行)は2024年最初の理事会で利上げを3会合連続で見送り、主要政策金利を4.5%、デポ金利を4.0%に据え置くことを決定しました。前回12月の会合のラガルドECB総裁はタカ派的で、「賃金コストの大幅な伸びを背景とした物価圧力は依然として強い」と述べるなど、インフレに対して強い警戒感を示していました。

ところが今回1月の会見では、インフレや賃金のアップサイドリスクよりも、経済成長のダウンサイドリスクをより懸念している印象を与えました。ECBスタッフによる最新の経済予測によると、インフレ見通しが2024年で2.7%と、3カ月前の3.2%から下方修正されました。ユーロ圏経済成長率は、今年0.8%と昨年9月時点の1.0%から下方修正されました。

ラガルドECB総裁はマーケットの利下げ期待を強く否定していません。むしろ受け入れる姿勢です。ECBの利下げは、するかしないかではなく、「いつから、どれだけ」の段階に入ったようです。金利市場は、最初の利下げは4月で、年内に政策金利は計1.50%引き下げられるだろうという予想を立てています。

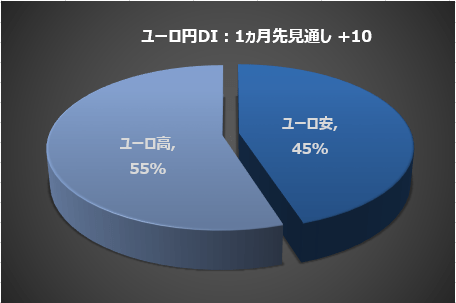

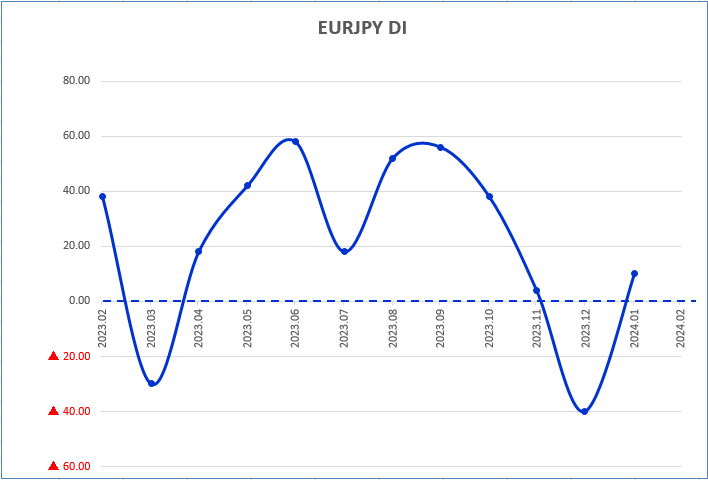

ユーロ/円

楽天証券がユーロ/円相場の先行きについてアンケート調査を実施したところ、個人投資家の55%が「円安/ユーロ高」に動くと予想していることが分かりました。前月は31%でした。

円安見通しから円高見通しを引いたDIは、プラス10になりました。前月はマイナス38ポイントでした。個人投資家の円安(ユーロ高)見通しが多くなっています。

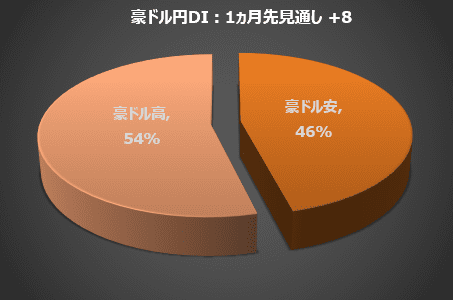

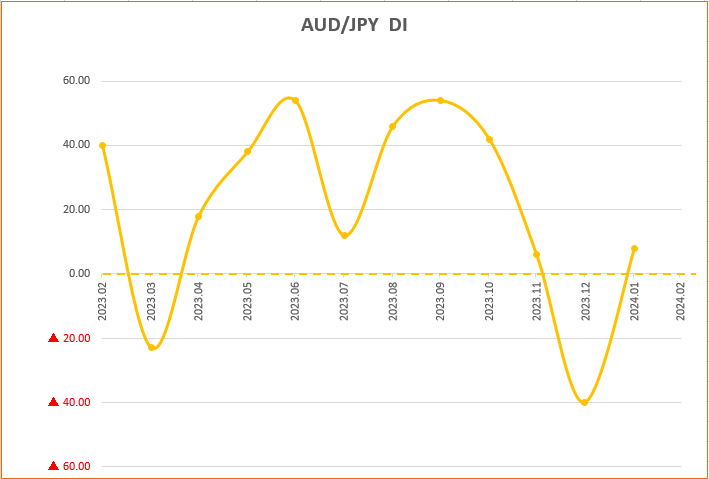

豪ドル/円

楽天証券が豪ドル/円相場の先行きについてアンケート調査を実施したところ、個人投資家の54%が「円安/豪ドル高」に動くと予想していることが分かりました。前月は33%でした。

円安見通しから円高見通しを引いたDIは、プラス8になりました。前月はマイナス34ポイントでした。 個人投資家の円安(豪ドル高)がやや多くなっています。

今後、投資してみたい金融商品・国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

今回は、毎月実施している質問「今後、投資してみたい金融商品」で「海外債券」と「国内債券」を選択した人の割合に注目します。各質問の選択肢は、ページ下部の表のとおり、13個です。(複数選択可)

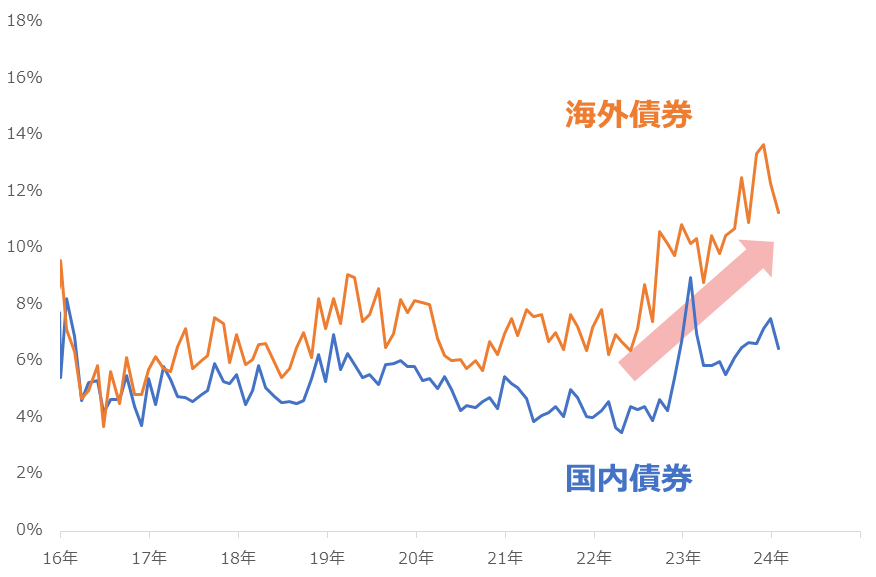

図:「海外債券」と「国内債券」を選択した人の割合の推移

2024年1月の調査で、「海外債券」を選択した人は11.28%、「国内債券」は6.50%でした。上図のとおり、2022年の半ば以降、ともに割合は上昇傾向にあります。

債券の利回りは政策金利の影響を受けます。短期的には、金利上昇は債券価格を低下させる要因になり得ますが、長期的には、金利上昇は満期を迎えた債券の資金をより高い利回りの債券に再投資できるメリットになり得ます。

2022年の半ば以降、米国ではFRBの引き締め的な政策が続き、金利水準は高止まりしています。金利水準の高止まりを受け、長期視点での海外債券への投資に妙味が生じていたと考えられます。ただ、2023年末ごろからFRBは緩和的な政策(利下げ)にかじを切りつつあることから、こうした状況に変化が生じる可能性あります。

一方、日本ですが、今年のいずれかのタイミングで「利上げ」に踏み切るとも思惑が浮上しています。長期視点での国内債券への投資に妙味が生じつつあると考えられます。

海外債券と国内債券。今のところ、質問「今後、投資してみたい金融商品」においては、海外債券を選択する人の割合が高いですが、今後の日米双方の金融政策次第で、上下が入れ替わる可能性があります。今後も両国の金融政策、「外国債券」そして「国内債券」の割合の推移に、注目していきたいと思います。

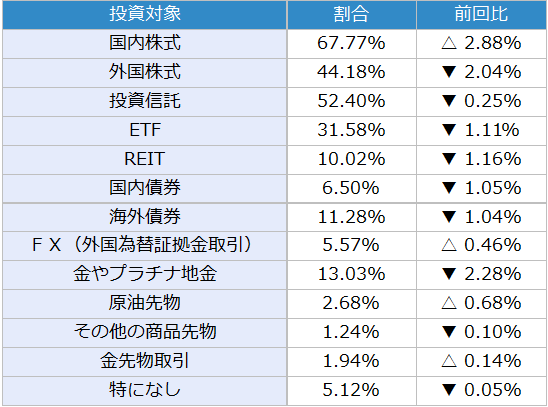

表:今後、投資してみたい金融商品 2024年1月調査時点 (複数回答可)

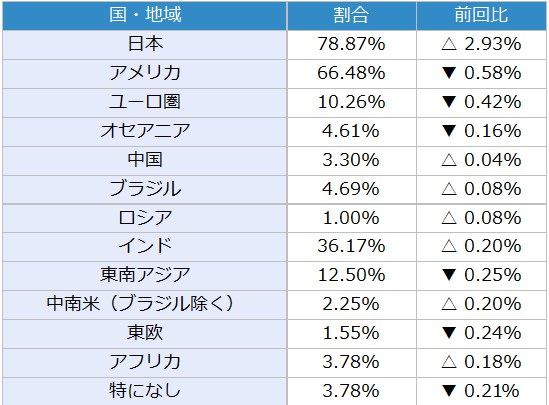

表:今後、投資してみたい国(地域) 2024年1月調査時点 (複数回答可)

(楽天証券経済研究所)

この記事に関連するニュース

ランキング

-

1お父さん、ちょっとアフリカに行ってくる…〈60歳定年で退職金2,500万円〉〈65歳で年金月19万円〉、堅実に生きてきた55歳父が突然の早期退職。仰天行動に家族が絶句「うっ、うそでしょ⁉」

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月28日 5時15分

-

2トヨタの世界販売台数、10月として過去最高…国内生産は前年の反動で8・3%増

読売新聞 / 2024年11月28日 13時30分

-

3車載電池向け電解銅箔メーカー、日本電解(株)(茨城)が民事再生、今年初めての上場企業倒産

東京商工リサーチ / 2024年11月27日 20時40分

-

4円上昇、一時150円45銭 1カ月ぶり円高ドル安水準

共同通信 / 2024年11月28日 7時45分

-

5生クリーム9割の「スイーツ缶」、なぜ人気? がむしゃらに売らず30万缶突破の秘密

ITmedia ビジネスオンライン / 2024年11月28日 6時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください