米利下げ「しばらく延期」で、ドル/円は151円台に接近

トウシル / 2024年2月14日 10時5分

米利下げ「しばらく延期」で、ドル/円は151円台に接近

今日のレンジ予測

[本日のドル/円]

↑上値メドは151.25円

↓下値メドは149.55円

インフレと利上げ:インフレ低下とFRBの利上げの関連性、実はほとんどなかったことが判明

鈍すぎ:昨年チャンスがあったときに、日銀はゼロ金利を解除しておくべきだった

利上げ歓迎:金利収入が金利コストを上回るため、資本集約度の低い産業は金利の影響受けにくい。

日本経済:海外需要の後退や消費の弱さでダウンサイドリスクも

メキシコ中銀は利下げに慎重。インフレ上昇リスクを警戒

前日の市況

2月13日(火曜)のドル/円は、前日比1.45円の「円安」。

2024年32営業日目の円相場は149.32円から底堅くスタートした。安値は東京時間夜遅くにつけた149.15円。NY市場では米CPI(消費者物価指数)の強い結果を受けてドル買いが強まると昨年11月以来となる150円台へ一気に円安が進み、さらに明け方には150.88円まで上値を伸ばしてこの日の高値をつけた。終値は150.80円。24時間のレンジ幅は1.45円だった。

FRBの利下げ期待が急速に萎むなかで、米10年債利回りは一時4.31%と昨年12月以来の水準に強含んだ。一方、米国株式市場のダウ平均株価は下落した。

レジスタンス:

150.88(02/13)

151.43円(23/11/16)

151.78円(23/11/14)

151.91円(23/11/13)

サポート:

149.15(02/13)

148.92(02/12)

147.93(02/08)

147.63(02/07)

今日の見通し

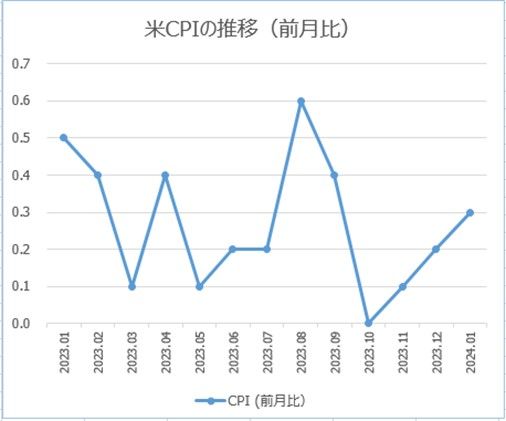

この日発表された1月の米CPIは、コア指数と総合指数がいずれも前月比・前年同月比ともに予想を上回る伸びとなった。コア指数は前月比0.39%上昇して、2023年4月以来の高水準となった。またスーパーコア指数は2022年4月以来の高水準だった。OER(帰属家賃)と医療サービスの大幅上昇がコア指数を押し上げた。一方で中古車価格は前月比3.4%下落し、2023年3月以来の大幅な下落となった。エネルギー価格も下落した。総合指数は前月比0.31%上昇した。前年比は12月の3.4%から1月は3.1%に低下した。

先月末のFOMC(米連邦公開市場委員会)後の記者会見で、パウエルFRB(米連邦準備制度理事会)議長が3月利下げをほぼ否定した。それを裏づけるよう米雇用統計やISMなど米経済の力強さを示す指標が相次いで発表されたが、この日のCPI(消費者物価指数)がダメ押しとなり、FRBに対する利下げ期待は大幅に後退している。

しばらくはCPIインフレ率がベンチマークとなる。スイスのようにインフレ率が下落している国の通貨を売り、米国や英国のようにインフレ率が下げ止まっている国の通貨を買うというポジションの構築が始まるだろう。FRBの早期利下げを見越したキャリー取引も見直しを迫られることになる。ドル/円は151円に接近したが、日銀が近い将来のゼロ金利解除を掲げているため、この水準からの上値追いはやや慎重か。

主要指標 終値

今日の為替ウォーキング

今日の一言

世間は、自分を大切にし、自分に誇りをもつような頼もしい人間を大切にする

What a Fool Believes

マーケットは1年以上も前から、「米国は3カ月後に景気後退に入るから、FRBは利下げをするだろう」という予想を言い続けてきた。ところが実際にはそのような景気後退のサインはどこにも見当たらない。それどころか、米国経済はソフトランディング(景気減速)を回避して、「ノーランディング」を実現する公算が大きいとさえ言われている。

パウエルFRB(米連邦準備制度理事会)議長は、FRBが利下げを判断するためには、インフレ率低下や経済成長鈍化を示す確かなデータが必要だと強調する。しかし、インフレ率低下の大部分は、エネルギーや商品価格の下落による一時的なものであり、FRBの政策と関係のないところで起きているのが事実だ。

米国の製造業は1月に2.3万人、過去3カ月では5.6万人と、積極的に雇用を増やしている。製造業不況は底を打ち米国経済は活気を取り戻しつつある。つまり成長鈍化を目的とした利上げは、ほとんど効果がなかったことになる。

1月の米雇用統計では、非農業部門の雇用者数が予想を上回って増加し、平均時給も高くなった。重要なのはフローよりもストックだ。雇用者数の増加数(フロー)が今後鈍化することがあっても、コロナ前に比べて雇用者が400万人以上増えて蓄積(ストック)されたお金と消費力を考慮する必要がある。

FRB内部では、再び中立金利の水準が議論となり始めたようだ。中立金利(経済が過熱も冷えすぎてもいない、過大な失業もインフレも共に抑制されている状態の実質金利)が、現在推計されている2.5%から2015年当時の3.50-3.75%まで高い水準に戻っているとするならば、現在の金利水準は、景気抑制的ところか、まだ景気刺激的水準にとどまっている可能性がある。これらのことを考えると、FRBは利下げを急ぐ必要は全くない、という結論になるだろう。

今週の注目経済指標

今日の重要ブレークアウトレベル

タイムゾーン 分析

(荒地 潤)

この記事に関連するニュース

ランキング

-

1車載電池向け電解銅箔メーカー、日本電解(株)(茨城)が民事再生、今年初めての上場企業倒産

東京商工リサーチ / 2024年11月27日 20時40分

-

2お父さん、ちょっとアフリカに行ってくる…〈60歳定年で退職金2,500万円〉〈65歳で年金月19万円〉、堅実に生きてきた55歳父が突然の早期退職。仰天行動に家族が絶句「うっ、うそでしょ⁉」

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月28日 5時15分

-

3円上昇、一時150円45銭 1カ月ぶり円高ドル安水準

共同通信 / 2024年11月28日 7時45分

-

4大失速の日産「ゴーンの呪い」いまだ抜け出せず? V字回復に向けた急務とは

ITmedia ビジネスオンライン / 2024年11月28日 5時45分

-

5生クリーム9割の「スイーツ缶」、なぜ人気? がむしゃらに売らず30万缶突破の秘密

ITmedia ビジネスオンライン / 2024年11月28日 6時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください