S&P500の目標値を上方修正:スウィフトさんが大統領選を動かすならいつ?(香川睦)

トウシル / 2024年2月16日 8時0分

S&P500の目標値を上方修正:スウィフトさんが大統領選を動かすならいつ?(香川睦)

生成AIの「スーパーサイクル」への確信が強まる

米国市場では、多くの機関投資家が運用指標とするS&P500種指数が、初めて終値で5,000の大台を上回りました(9日)。

米国株高の要因としては、(1)米国経済のソフトランディング(軟着陸)期待が高まっていること、(2)インフレ収束傾向を受けFRB(米連邦準備制度理事会)が年央以降に利下げに転じる期待が根強いこと、(3)生成AI(人工知能)ブームに伴う収益成長期待で時価総額が大きいテック株が堅調であることが挙げられます。

特に(3)については、主力テック株で構成される「マグニフィセント・セブン(荒野の七人)指数」が年初来で+11.4%上昇(14日)。時価総額加重平均指数であるS&P500の堅調をけん引しました。

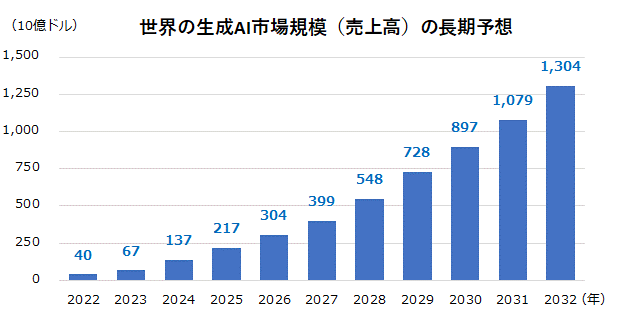

図表1は、生成AIの市場規模(世界売上高)を巡る長期予想を示したものです。2024年に予想される市場規模は1,370億ドルと2023年(670億ドル)の約2倍に拡大すると見込まれています。

そして2032年の市場規模は1兆3,040億ドル(約195兆円)へと2023年比で約19.5倍に成長していくトレンドが予想されています。「生成AIのスーパーサイクル」とも呼ばれるイノベーション(技術革新)進展に伴う生産性向上や収益化への確信を強める主力テック株が米国株高をけん引しています。

とはいえ、株価の上昇ピッチに短期的な過熱感も否めなかったことで、13日に発表された1月・CPI(消費者物価指数)の伸びが市場予想を上回ったことでFRBの早期利下げ観測は後退。債券市場金利が上昇したことで、株式の相対的な割高感(バリュエーション悪化)が不安視されて株価は反落を余儀なくされました。

当面は、いったんの調整モードの行方を見極めつつ、株価が過度に下落する場面は「押し目買いや積み増し買い」の好機と考えています。

<図表1>「生成AIのスーパーサイクル」への確信が強まっている

「S&P500の2024年内目標値」を上方修正した理由

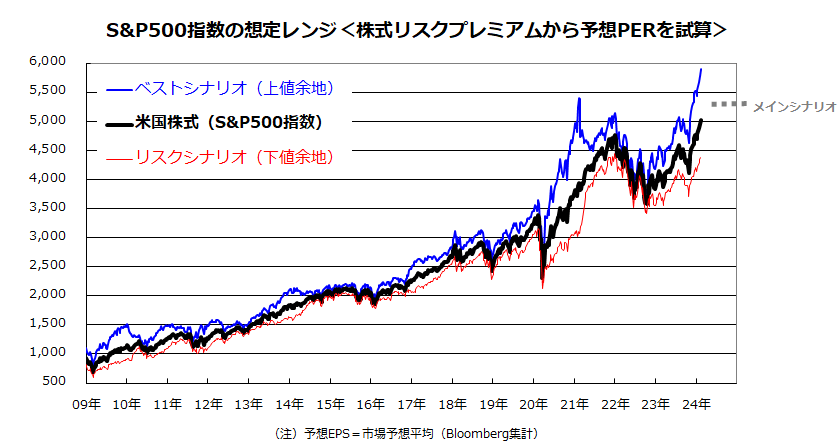

S&P500は昨年12月時点で想定していた「2024年内のメインシナリオ(目標値)」だった5,000をいったん上回りました(9日)。こうした中、あらためてS&P500の想定レンジと目標値を試算してご紹介します。

図表2は、筆者が参照している株価予想モデル(予想益回りスプレッド=S&P500の予想益利回り(予想PER(株価収益率)の逆数)と長期金利(10年国債利回り)の差から試算したフェアバリューのレンジを示したグラフです(9日時点)。

長期的にレンジが右肩上がりで推移してきたのは、S&P500ベースの予想EPS(1株当たり利益)が成長してきたからです。このモデルをベースにすると「ベストシナリオ」(上値余地)は5,890、「リスクシナリオ」(下値余地)は4,384と試算され、2023年12月時点の試算から切り上がっています。

S&P500ベースの予想EPSで見込まれる2024年の前年比増益率は+15.5%、2025年の同増益率は+12.1%となっています(Bloomberg集計の市場予想平均)。こうした状況を加味し、筆者は「2024年内のS&P500の目標値(メインシナリオ)」を従来の5,000から「5,300」に上方修正しました。新たな目標値までの年初来騰落率は+11.1%です。

もちろん、株価が一本調子で上昇することを見込むのは難しく、長期金利の上昇(株式バリュエーションの悪化)、景気後退観測の再浮上、中東情勢の緊張などに伴う原油相場上昇、ワシントンリスク(債務上限問題再燃や大統領選を巡る不確実性)、中国リスク(不動産不況を発端とする景況悪化や米中対立激化を受けた対中ビジネス減退)などのリスク顕在化次第で、市場心理が一時的に下振れする可能性も否定できない点には留意したいと思います。

<図表2>2024年内のS&P500の「想定レンジ」を試算してみる

*リスクシナリオの予想PER=「長期金利+株式リスクプレミアム+過去1年の1σ(標準偏差)」の逆数で試算

*株式リスクプレミアム(益利回りスプレッド)=予想益利回り(予想PERの逆数)-長期金利(10年国債利回り)

(出所)Bloombergより楽天証券経済研究所作成(2009年初-2024年2月9日)

スウィフトさんが大統領選挙の行方を動かすならいつ?

今年は大統領選挙年です。「現職大統領が再選を目指す年は株高だった」との経験則(アノマリー)があります。図表3は、1950年以降で現職大統領が再選を目指した年のS&P500の騰落率とその平均値(+12.8%)を算出したものです。

1950年以降の暦年平均騰落率(+9.3%)を上回り「株価が下落した年」はありませんでした。「再選を目指した現職大統領が景気の改善に注力したから」との説が有力です。実際、バイデン民主党政権による財政出動(インフラ再整備、地球温暖化対策、国内生産奨励策)の効果もあり、米経済は想定を上回る成長率を維持しています。

一方、共和党の候補者として最有力視されているトランプ前大統領の返り咲きの可能性が高まるにつれ、その不確実性を市場が警戒する可能性があります。「失言が多く健康が不安視されるバイデン大統領」と「暴言が多く複数の刑事裁判を抱えるトランプ前大統領」による2020年以来の「再対決」と「接戦」が予想されています。

<図表3>現職大統領が再選を目指した年は株高だった

こうした中、注目されているのが「世界の歌姫」と呼ばれるテイラー・スウィフトさん(グラミー賞を12回受賞した米国のシンガーソングライター)の言動です。2月7日から行われた来日公演では海外女性アーティストとしては初めてとなる「東京ドーム4日連続コンサート」でその人気ぶりと存在感を示しました。

彼女は絶大なインフルエンサー(インスタグラムのフォロワーは約2億8,000万人)でもあり、昨年12月にはタイム誌の恒例となっている2023年の「今年の人」(Person of the Year)に選ばれました。

実は、スウィフトさんは政治信条が「リベラル」(民主党寄り)であることが知られています。彼女はこれまで、人種の多様性重視やLGBTQ(性的指向やジェンダー)を擁護する姿勢を表明してきました。そして2020年11月の前回大統領選挙前(10月)には「トランプ大統領は白人至上主義者で人種差別の火を焚きつけている」と痛烈に批判。

同時に「大統領選では誇りを持ってジョー・バイデン氏とカマラ・ハリス氏に投票する」と表明しました。結果的にバイデン大統領が誕生しトランプ氏は落選しました。

ニューズウィーク誌が2024年1月に有権者を対象に実施した世論調査の結果によると、「スウィフトさんが支持すると言った候補者に私も投票する可能性が高い」という人が18%(約5人に1人)に及びました。彼女のファン(スウィフティーズ)には「Z世代」を含む若者層や女性が多く、今年もスウィフトさんの大統領選挙を巡る発信に関心が寄せられています。

こうした背景があり、大統領復帰を目指すトランプ氏支持者の攻撃対象となっています。スウィフトさんの影響力を警戒し、「政治に関わるな」と警告する共和党保守派は「陰謀論」まで持ち出し、穏健派や民主党が反発する状況となっています。

トランプ氏自身も11日、スウィフトさんを名指しして「(バイデン大統領を支持する選択肢は)あり得ない」とけん制。「こんなにたくさん金を稼がせてやった男(トランプ氏)に不誠実になれるわけがない」とまで述べました。

いまだスウィフトさん自身は今年の大統領選挙に向けた支持の有無を表明していません。4年前の大統領選時と比べて影響力を増している彼女が、政治的圧力に屈せず「バイデン政権支持」や「民主党支持」を再表明するか否か。

そして支持表明する場合はその時期(2020年は10月でした)に注目したいと思います。トランプ氏が共和党の大統領候補者指名争い(3月5日の「スーパー・チューズデー」(予備選集中日)や8月の共和党全国大会)で勝利するにしても、本選挙(11月5日)の行方には「トランプ氏のアキレス腱」とされる無党派層の投票行動が大きな影響を与えるからです。

スウィフトさんの影響力(スウィフト効果と呼ばれます)は軽視できず市場もその動向を注視していくと考えています。

▼著者おすすめのバックナンバー

2024年2月9日:新NISAで資産1億円を目指すなら、オールカントリーよりS&P500?(香川睦)

2024年2月2日:注目のナスダック100やSOX指数に低コスト分散投資する方法(香川睦)

2024年1月26日:なぜS&P500は最高値を更新?際立つSOXの強さ(香川睦)

(香川 睦)

この記事に関連するニュース

-

トランプ氏圧勝の米大統領選挙を受け、史上高値更新の米国株の行方は?…市場の反応と今後の注目点

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月27日 7時0分

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

トランプ再選がもたらす「残酷な結末」 ~米大統領選後の「金融市場」の展望【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 16時55分

-

[大統領選挙速報]トランプ氏再選!米国株式は「ほんトラ」とどう向き合う?(香川睦)

トウシル / 2024年11月7日 15時25分

-

与党大敗後の日経平均上昇はもう限界?米大統領選と米国株を総点検!(土信田雅之)

トウシル / 2024年11月1日 8時0分

ランキング

-

1車載電池向け電解銅箔メーカー、日本電解(株)(茨城)が民事再生、今年初めての上場企業倒産

東京商工リサーチ / 2024年11月27日 20時40分

-

2お父さん、ちょっとアフリカに行ってくる…〈60歳定年で退職金2,500万円〉〈65歳で年金月19万円〉、堅実に生きてきた55歳父が突然の早期退職。仰天行動に家族が絶句「うっ、うそでしょ⁉」

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月28日 5時15分

-

3円上昇、一時150円45銭 1カ月ぶり円高ドル安水準

共同通信 / 2024年11月28日 7時45分

-

4大失速の日産「ゴーンの呪い」いまだ抜け出せず? V字回復に向けた急務とは

ITmedia ビジネスオンライン / 2024年11月28日 5時45分

-

5生クリーム9割の「スイーツ缶」、なぜ人気? がむしゃらに売らず30万缶突破の秘密

ITmedia ビジネスオンライン / 2024年11月28日 6時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください