平均利回り4.6%!Jリートの仕組みを学び、投資戦略を考える

トウシル / 2024年3月2日 8時0分

平均利回り4.6%!Jリートの仕組みを学び、投資戦略を考える

「クイズでわかる!資産形成」(毎週土曜日に掲載)の第18回をお届けします。資産形成をきちんと学びたい方に、ぜひお読みいただきたい内容です。

今日は、Jリート(J-REIT:東京証券取引所に上場する不動産投資信託)の仕組みを学ぶためのクイズを出します。

今日のクイズ:Jリートの仕組みを表わした図表はどっち?

Jリートは、株式の一種です。東京証券取引所に上場していて、株と同じように取引所が開いている時間に売買できます。2月27日時点で分配金利回りが4.7%と高いことが魅力です。利回りを重視する投資家にとって、分散投資する価値が高いと思います。

Jリートは、一般の「株式会社」とは異なる「投資法人」という形態をとっています。投資する際は、その違いを理解して投資するべきと思います。

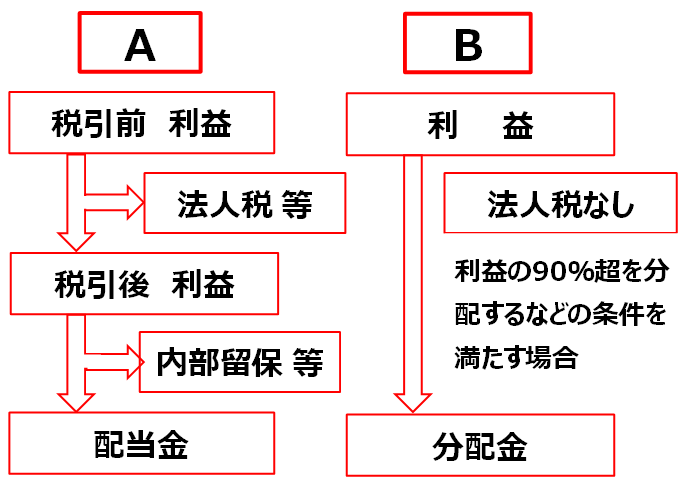

【クイズ】Jリートの仕組みを表しているのは、次のAとBの図表のうち、どちらでしょうか?

不動産への小口投資を可能にしたリート(REIT)

リート(REIT:不動産投資信託)とは何かご存じない方もいらっしゃると思いますので、基礎的なことから説明します。リートは、不動産への小口投資を可能にした「上場投資信託」です。

個人投資家が不動産に投資する場合、ワンルームマンションからアパート1棟までさまざまな投資対象がありますが、かなり大きな金額が必要です。資金規模の制約から、個人投資家が直接投資できる対象は限られます。

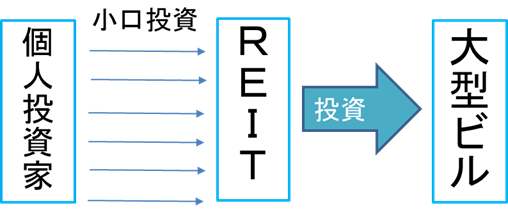

リートを通じて投資すれば、都心一等地の大型ビルに投資することもできます(図A)。

<図A>REITを通じて大型物件に投資

一等地の大型ビルにテナントが集中し、競争力がないビルからテナントが流出する「不動産の二極化」が顕著にみられる時代になりました。投資するならば、一等地の大型ビルに投資したいと考えます。

ところが、リートが普及するまでは、一等地の大型ビルに投資するには何百億円という規模の資金が必要でした。個人投資家の不動産投資では、小口で投資できるマンションなどが中心になり、大型ビルへの投資は困難でした。

リートの普及によって、状況が変わりました。今では、小口資金でも、リートを通じて、大型ビルに投資することもできるようになりました。

リートは東京証券取引所に上場されていて、一般の株式と同じように売り買いすることができます。最低売買単位での投資額は、10万円以下から100万円超までいろいろあります。リートは日本にも海外にもあります。東京証券取引所に上場しているリートをJリートと呼んでいます。

Jリートにはさまざまな種類がある、代表銘柄を紹介

Jリートには、さまざまな種類があります。もともとは、オフィスビルや住宅・マンションに投資するファンドがほとんどでしたが、近年は、利回りが稼げるさまざまなものに投資されています。純粋な不動産投資と言えないものも増えています。代表的な銘柄は、以下です。

<Jリート代表銘柄(投資の参考銘柄):分配金利回りは2月27日時点予想>

| コード | 銘柄名 | 主な投資対象 | 分配金利回り (年率:会社予想) |

最低投資額 (円) |

|---|---|---|---|---|

| 8951 | 日本ビルファンド投資法人 | オフィスビル | 4.3% | 586,000 |

| 8952 | ジャパンリアルエステイト投資法人 | オフィスビル | 4.3% | 543,000 |

| 3234 | 森ヒルズリート投資法人 | オフィスビル | 5.0% | 130,600 |

| 3269 | アドバンス・レジデンス投資法人 | 住宅・マンション | 3.8% | 311,500 |

| 3281 | GLP投資法人 | 物流施設 | 4.6% | 120,200 |

| 3283 | 日本プロロジスリート投資法人 | 物流施設 | 4.0% | 256,400 |

| 3292 | イオンリート投資法人 | 商業施設 | 5.1% | 132,600 |

| 8963 | インヴィンシブル投資法人 | ホテル・リゾート施設 | 5.5% | 64,400 |

| 出所:分配金利回りは2月27日時点の1口当たり分配金(会社予想)を同日のリート価格で割り、年率換算して計算 | ||||

上記に挙げたように、Jリートにはいろいろな種類があります。

- オフィス・リート(主にオフィスビルに投資)

- レジデンシャル・リート(主に住宅・マンションに投資)

- 物流リート(主に物流施設に投資)

- リテール・リート(主に商業施設に投資)

- ホテル・リート(主にホテル・リゾート施設に投資)

Jリートに投資したいと思うものの、どの銘柄を選んでよいか分からない方は、最初は、投資信託で「東証REIT指数インデックスファンド」に投資するのも良いと思います。小口資金で、さまざまなJリートに分散投資できます。東証リート市場全体の平均値に投資することになります。

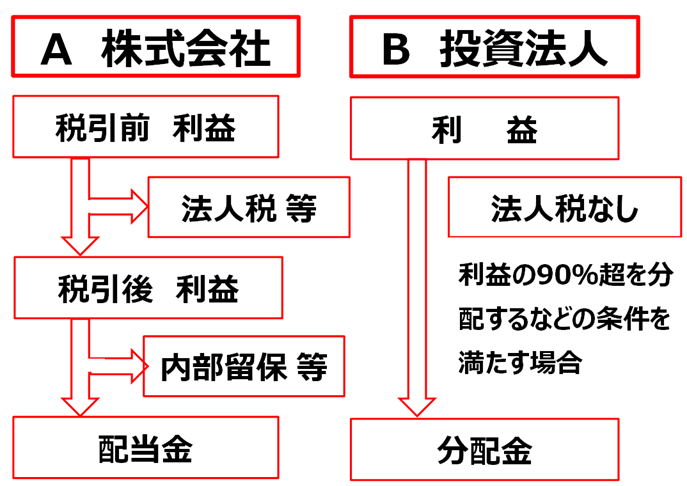

クイズの正解:利益に法人税がかからないBの図表

クイズの答えをお伝えします。正解はBの図表です。

Bが、Jリートで使われる「投資法人」から分配金が支払われる仕組みを説明する図です。Aは、一般の上場企業「株式会社」から配当金が支払われる仕組みを説明しています。

リートは分配金利回りが高い

Jリートの平均分配金利回り(加重平均)は、2月27日時点で4.6%です。一方、東証プライム市場の平均配当利回り(加重平均)は2.0%です。Jリートの方が、利回りがかなり高くなっています。

Jリートは、株の一種ですが、債券的価値の高い株と言われます。成長性がない代わり分配金利回りが高くなっています。

Jリートの利回りが高くなる理由が、上記の図から分かると思います。

一般の上場企業(株式会社)の場合、利益からまず法人税(近年は連結税前利益の約30%くらい)が差し引かれます。そこから内部留保等(近年は連結税引後利益の約70%くらい)が差し引かれて、残った分が配当金として株主に支払われます。

一方、Jリートの投資法人では、利益の90%超を分配するなど一定の条件を満たせば、法人税なしで、投資主(投資法人の投資家)に支払われます。法人税が差し引かれず、内部留保もほとんどないので利益の大半を投資主が受け取ることができます。

ただし、分配金を受け取った個人投資家は、分配金に対して所得税(源泉徴収が多い)を支払う必要があります。それは、上場株式からの配当金に、所得税がかかるのと同じです。

リートに成長期待はない

リートに内部留保がほとんどないことには、良い面と悪い面があります。良い面は「分配利回りが高くなる」こと、悪い面は「成長投資を一切しないこと」です。リートは、利回りの得られる不動産に投資するだけで、不動産の開発投資や成長投資はしません。開発投資で失敗するリスクがなくて済みますが、開発投資を成功させて成長する期待もありません。

リートで投資している不動産が老朽化してきた時に売却して、新しい物件を購入することはあります。また、増資によって得た資金で新しい物件を購入することもあります。ただし、その目的は「分配金を安定的に維持」することにあります。成長を目指した開発投資は行われません。

(窪田 真之)

この記事に関連するニュース

-

先週のトウシル記事3選:エヌビディア決算ついに発表 ここからのAI相場・東証グロース株5選・イオンリート投資法人を「買い」と考える三つの理由

トウシル / 2024年11月25日 11時0分

-

予想分配金利回り5.3%!イオンリート投資法人を「買い」と考える三つの理由(茂木 春輝)

トウシル / 2024年11月21日 8時0分

-

『みんなの年金』97号ファンド 2024年11月8日(金)より先着順にて募集開始

PR TIMES / 2024年11月9日 18時40分

-

Jリートの今後の見通しは?見直されるべきと改めて考える三つの理由

トウシル / 2024年11月8日 7時30分

-

59歳で退職間際の会社員。退職金「2000万円」で不労所得がほしいのですが、株で「月3万円」を得るなら、いくら買う必要があるでしょうか?

ファイナンシャルフィールド / 2024年10月30日 5時30分

ランキング

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください