米国株 生成AI相場に踊らされないガイド

トウシル / 2024年3月1日 7時30分

米国株 生成AI相場に踊らされないガイド

今回のサマリー

●生成AI相場は潮流(トレンド)であり、今はバブルではないとみる根拠がある

●しかし、速い相場は、投資家の焦燥買いをあおった挙句、自ら反落する力学がある

●歴史的大テーマの相場に「踊らにゃ損損」でも、踊らされないために、挑む相手を知る必要がある

「踊らにゃ損損」でも…

2月21日公表のエヌビディア社(以下NVDA)の決算は、市場の強気予想をも上回りました。世界第4位、全米第3位の時価総額を誇る超巨大企業にして、この超好決算があり得るのかという結果でした。私たちは今、生成AI(人工知能)という人類の歴史を大きく変える可能性に直面しているのかもしれません。これほどの相場テーマに巡り合えるのは、投資家冥利に尽きる幸せなこととさえ思えます。

筆者はとあるところで、この1社の決算を世界が凝視し、右往左往する相場を、「狂騒曲」として、いかに踊るかをテーマに対談をしました。歴史的な大相場のトレンドとなっている以上、高速ラリー、高すぎる相場に飛び込む不安を感じつつも、「踊らにゃ損損」という話です。

その一方で、速い相場では、多くの投資家が、乗り遅れたかと慌てて、冷静な判断力を失い、踊らされるだけというリスクも高まります。相場は波動の力学です。速い相場はそれ自らが相応の反落の力学を生みだします。相場の潮流(トレンド)は上方向でも、波は高く、落ちるのもすごいという場面があり得ます。そんな生成AI相場という挑む相手の素性を知り、うまく踊るためには、まず踊らされないための知識と知恵が必要です。今回のレポートはそのためのガイドです。

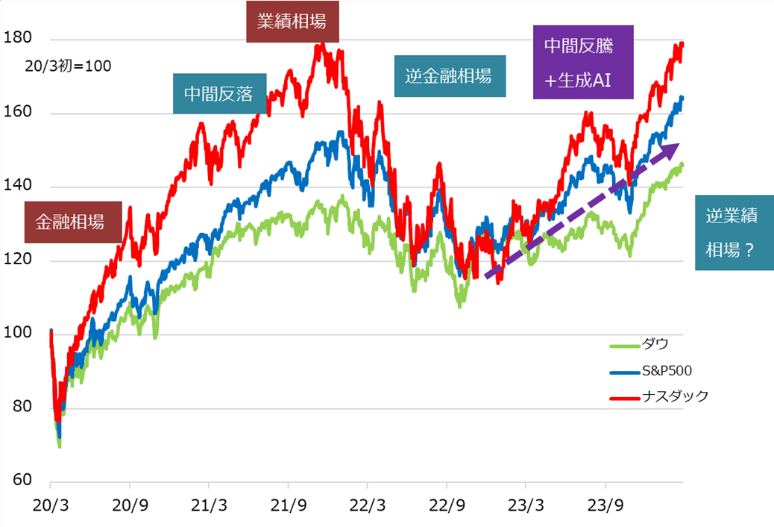

上放れたトレンド

生成AI相場というテーマへの目覚めは、2023年5月のNVDA決算によってもたらされました。それまで、2022年11月に公開されたオープンAIのチャットGPTとの対話に人々は驚かされ、新しい時代の到来を感じてはいました。NVDA株の上昇は、同社が生成AI用の半導体製造で優位に立つからという目線はありました。

しかし、生成AIがどう収益化されるのか、どの程度のインパクトを持つのかを、具体的にイメージできていませんでした。それが5月のNVDAにすさまじい好業績決算によって、少なくとも同社が生成AI相場の先導役になるという具体的イメージを皆が抱くことになりました(図1)。

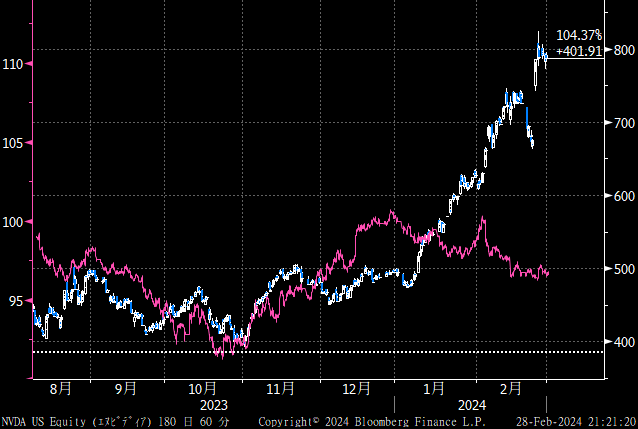

もっとも、2023年後半は、米国経済が減速し、金利が低下するという大方のエコノミストの予想が裏切られ、金利がまさかの急騰を見せ、株式相場を圧迫しました。米国債10年金利は10月に一時5%台まで上伸したのです。この間、NVDA株も何度も決算に見合うだけの上抜けを挑みましたが、500ドル水準を天井に一進一退と抑え込まれました(図2)。

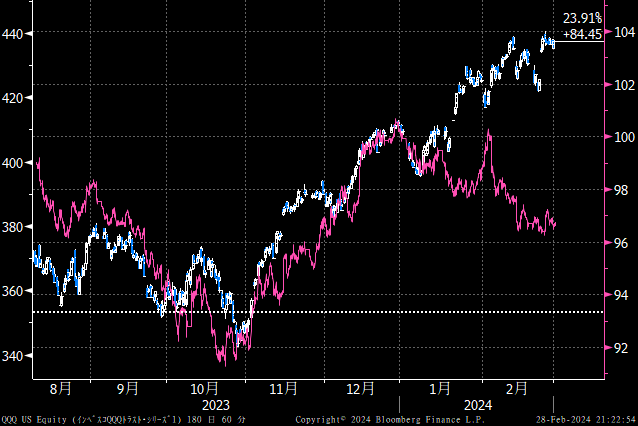

生成AIテーマの相場の先導役のはずが、レンジ展開にとどまる間、他の関連株もほぼ金利の呪縛を逃れられませんでした(図3)。転機は、11月に景気減速、インフレ軟化の指標が相次ぎ、FRB(米連邦準備制度理事会)も利下げへのハト派姿勢を見せ始め、債券金利が反落し始めたことです。それでも2023年いっぱいは、この金利低下を好感する株高も、金利相場の呪縛のうちにとどまっていました。

金利の呪縛をしっかり離れたのは、2024年が明けて、NVDAの業績に関する好ニュースが相次ぎ、同社株が500ドルの天井をようやく上抜けたことです。これにより、生成AIがもたらす新たな需要について、株高とともに、一気に実現可能性が実感されるようになりました。折しも、一般半導体の売り上げ増、価格持ち直しの兆しがデータで確認され、半導体全般の相場もそろって金利の呪縛を脱しました。それがまた、生成AI関連銘柄の相場上昇へ波及していきました。

図1:動き出した生成AIトレンド

図2:NVDAと米10年国債(価格)

図3:QQQ(ナスダック100)と米10年国債

これはバブルか

NVDA株が1カ月で5割近く上昇し、関連株では倍になるものも現れました。速すぎる相場展開は、投資家の乗り遅れ焦燥感をあおります。また、既にNVDAなど関連株を購入していた投資家は、急激な相場上昇で一気に含み益が膨らみ、気持ちが大きくなりがちです。こうして、相場上昇が買いを呼び、それで相場が上昇し、買いが買いを呼ぶ連鎖を招きました。

これは通常、相場にバブルをもたらす構図です。バブルとは、平時において適正価値とされる尺度から説明できないほど、資産価格が離れた状態のことです。投資家があおられて、買いが買いを呼ぶ連鎖の中で、相場がひどく祭り上げられた状況です。

2000年に発生した株式相場のITバブルは、ネット時代のトライをテーマに、社名に「ドットコム」が付くだけで、株価が急騰するという展開になりました。しかし当時、収益基盤が心許ない新興企業が大半でした。資産価値に裏付けのない相場は、バブルが弾けるように短期間のうちに終息したのです。

しかし、今回は様相が異なります。NVDAの決算を見る限り、業績の裏付けが相場のサポートとして付いてきているのです。NVDAの株価は予想PER(株価収益率)で30倍台前半と、これだけの高速ラリーにもかかわらず、決してバブルと呼ばれるような過熱した水準と言えません。

NVDAに限らず、生成AI分野のリーダーと目されるGAFAM(アルファベット、アップル、メタ、アマゾン、マイクロソフト)の5社も、予想PERで見た株価は特段過熱した水準にはありません。また彼らはどれも、2000年のITバブルの先導役たちと根本的に異なり、世界最強クラスのビジネス・財務基盤を有しています。

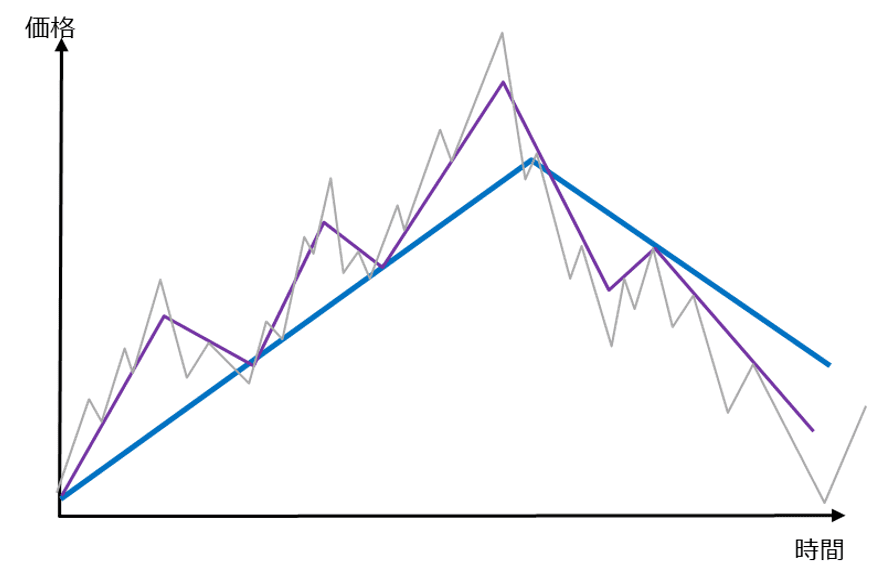

潮流(トレンド)と波動

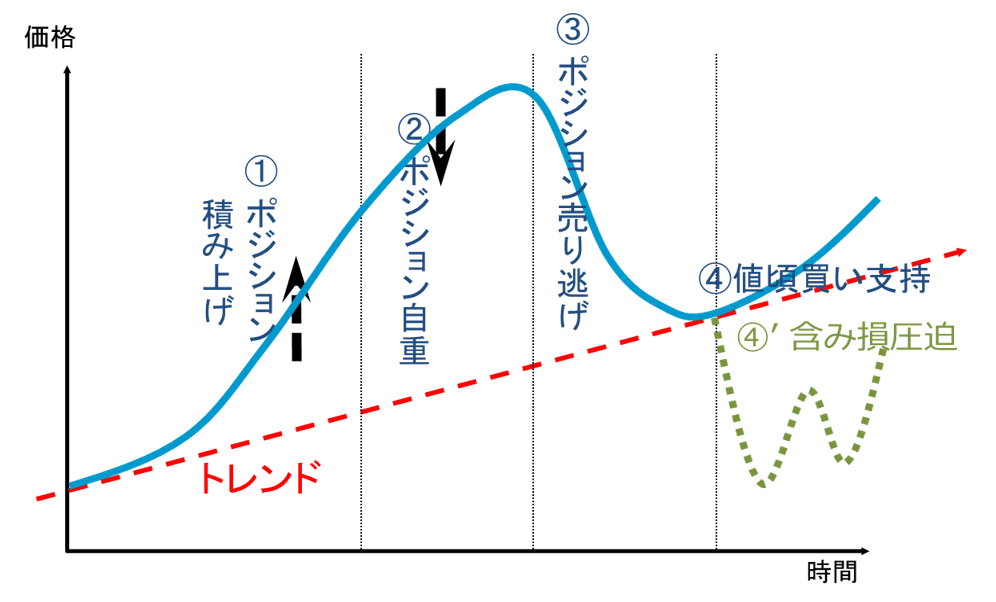

この生成AI相場に挑む場合、常時留意すべきは、たとえ潮流(トレンド)でも、より短い時間軸で相当に高い波が発生し、その反落が厳しくなる場面がありうることです。相場が短期から長期に至るまで無数の時間軸での波動が重なる構造であることを、きちんと踏まえて臨む必要があります(図4)。

図4:相場は波動展開しながらトレンドを形成

図5をご覧ください。この高速ラリーに早くから参入していた投資家は、どんどん含み益が膨らんでいきます。上昇相場は含み益の増大と共に、明るい空気に包まれ、まだ参入できていない投資家には買い遅れ焦燥感を募らせます。こうして買いが買いを呼び、相場は急伸します。

図5:相場波動の力学イメージ

ところが含み益は、相場の鈍化や、何らかの悪材料が出たら、いつでも売り逃げようという潜在的な売り圧力として膨らんでいくのです。相場上昇の過程で新規に買い参入した投資家は、そうした相場反落に見舞われたら、すぐ含み損になりかねません。こうして相場のわずかな反落がきっかけとなり、売りが売りを呼ぶ事態もしばしば起こるのです。

この急落が厳しいと、市場には多くの含み損ポジションが発生します。それが今度は相場反転時の戻り売り圧力となると、潮流は上向きのはずなのに、相場が簡単には復調できない展開も起こります。

相場はこうした波動が基本であり、相場が速いほど、波動の落差が大きくなりうることを踏まえてください。そして、潮流が続くと信じる程度に応じて、こうした相場の押し目を活用したポジショニングを心がけるのが、基本アプローチの1つです。

相場にどっぷりつかるのが好きな投資家なら、こうした波動でうまく立ち回り、より大きな成果を目指して、踊る楽しみがあります。しかし、多くの投資家は、そんな相場のアヤにいちいち構っていられないでしょう。そんな投資家にとっては、トレンドを信じたら、ちまちました情報や波動には「鈍感力」を発揮して、どっしりホールドか時間分散買い継続が、基本アプローチです。

相場の正体を知って自ら踊るのも、踊る相場に距離感を保って鈍感力で臨むのも、意味なく踊らされる事態を回避する基本です。

相場上昇の「あおり文句」

その上で、生成AI相場に挑む場合、NVDAは2023年初め以来5倍近いとか、この1,2カ月で50%上がったなどとする「あおり文句」に対する冷徹な目を忘れないでください。

2023年初めでは、NVDA株は2022年を通じて半分まで下落していました。当時、同様に下落していたGAFAMも、彼らのビジネスモデルがもはや終わったかの解説まで出ていました。そんなときに、資金を全投入できる投資家はほとんどいません。

また、2024年冒頭には、まず下落から始まったNVDAについて、2023年12月からのもたつきも踏まえて、買い推奨から外す金融業者もちらほら出ていました。要は、売った投資家が多かったところからの相場を基点にする相場パフォーマンス論は、投資家目線では実は現実味がないのです。

相場というのは、バックミラーで後付けすればいくらでも一獲千金の夢を誇張できます。しかし、相場への参加、投資は、常にフロントガラスを見て、不確実性の霧へリスクをとって進む行為です。そのことをきちんと踏まえて、人の心理はそれほどタフでないことを自覚するだけで、過去を美化した「あおり文句」に一定の耐性を得られるはずです。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

(田中泰輔)

この記事に関連するニュース

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

先週のトウシル記事3選:エヌビディア決算ついに発表 ここからのAI相場・東証グロース株5選・イオンリート投資法人を「買い」と考える三つの理由

トウシル / 2024年11月25日 11時0分

-

米国株 エヌビディア決算ついに発表 ここからのAI相場

トウシル / 2024年11月22日 7時30分

-

一進一退ムードの中、株価下落時の見極めがカギ~注目は「あの米国企業」の決算~

トウシル / 2024年11月18日 12時10分

-

米国株 トランプ勝利 相場先読み3ステップ

トウシル / 2024年11月7日 18時4分

ランキング

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください