[今週の日経平均]ついに4万円超え!この後の市場を考える~「まだまだ」と「そろそろ」のはざま~

トウシル / 2024年3月4日 12時53分

![[今週の日経平均]ついに4万円超え!この後の市場を考える~「まだまだ」と「そろそろ」のはざま~](https://media.image.infoseek.co.jp/isnews/photos/toushiru/toushiru_44438_0-small.jpg)

[今週の日経平均]ついに4万円超え!この後の市場を考える~「まだまだ」と「そろそろ」のはざま~

3月相場入りとなった先週末1日(金)の日経平均株価は3万9,910円で取引を終えました。

さらに3月4日の東京株式市場は、日経平均株価が続伸して始まり、取引時間中として史上初めて4万円の大台に乗せました。また、3月1日には、日経225先物が大阪取引所(大取)の夜間取引で4万190円まで上昇して終えており、こちらはすでに大台に乗せています。

そこで、今回のレポートでは、前回も指摘したポイントについて、その後の状況のチェックと、日経平均4万円後の相場について考えて行きたいと思います。

日経平均は確かに「強い」が、上げ方はあまりうれしくない?

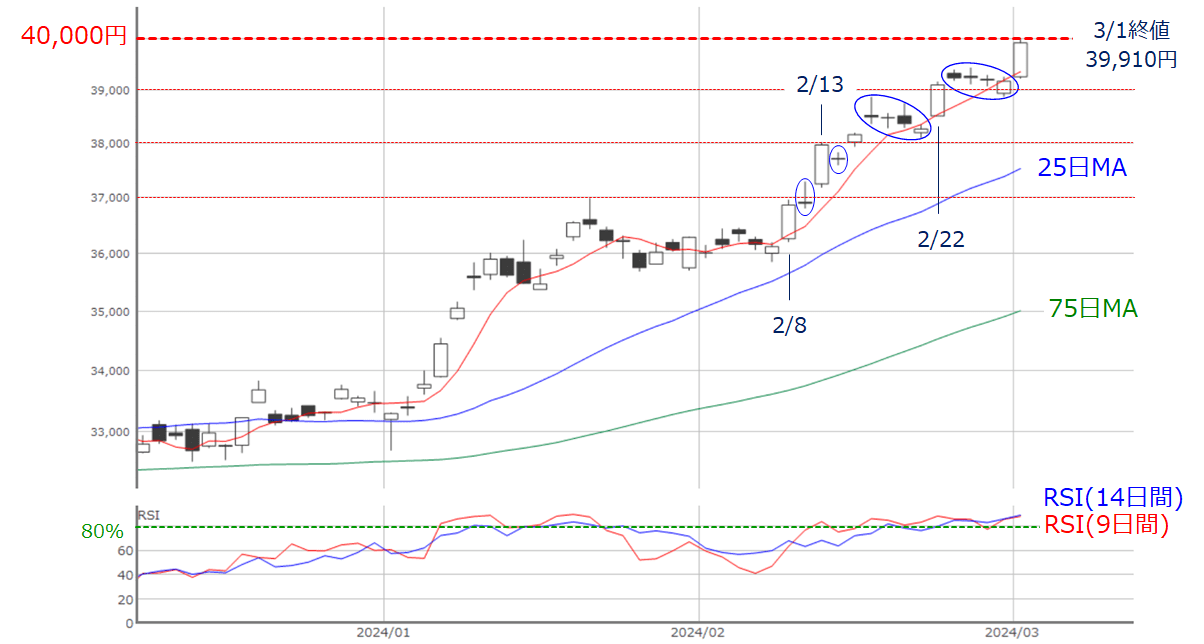

図1 日経平均(日足)とMACDの動き(2024年3月1日時点)

まずは、いつものように、足元の日経平均の状況を上の図1で確認していきます。

先週の日経平均は、週初に一段高でスタートしたものの、その後はジリ安が続き、3万9,000円台割れの場面が見られたものの、3月4日(月)にはついに4万円を突破した展開で始まりました。

図1を見ると、2月に入ってからの日経平均は、「足の短いローソク足」と、「一気に上昇する大きな陽線」の組み合わせで株価水準を切り上げる展開が続いています。

チャート上では結果的に強い上昇を描いてはいるものの、複数の陽線が続くような上昇ではなく、かといって押し目を探るような株価の下落もなく、一本の陽線の出現で状況が変わるような格好で株価が上昇しているため、新たに相場に参入しようとするには売買のタイミングが難しく、すでにポジションを持っている投資家でなければ、「あまり嬉しくない」上昇かもしれません。

しかも上昇のピッチが早く、下段の*RSI (相対力指数)を見ても、「買われ過ぎ」とされる80%ライン付近での推移が続いています。

*RSI…相対力指数。一定期間の値動きから、相場における相対的な価格変動の強弱(価格が上昇する勢いと下落する勢いのどちらが強いのか)を数値化したもの

通常であれば、図の1月中旬から2月初旬にかけての場面のように、株価が伸び悩んでいる場面では、RSIが低下して相場の過熱感が修正されることが多いのですが、足元の伸び悩みの場面では、時間的にも値幅的にも調整として機能していません。頻繁に市場の動きをチェックできる環境にない限り、難易度が高い局面だったと言えます。

とはいえ、日経平均の4万円台乗せがほぼ確実視されるなど、相場自体は強い状況が続いています。これまでのレポートでも紹介してきた、日経平均の目標値計算でも、またひとつ目標をクリアしました(下の図2)。

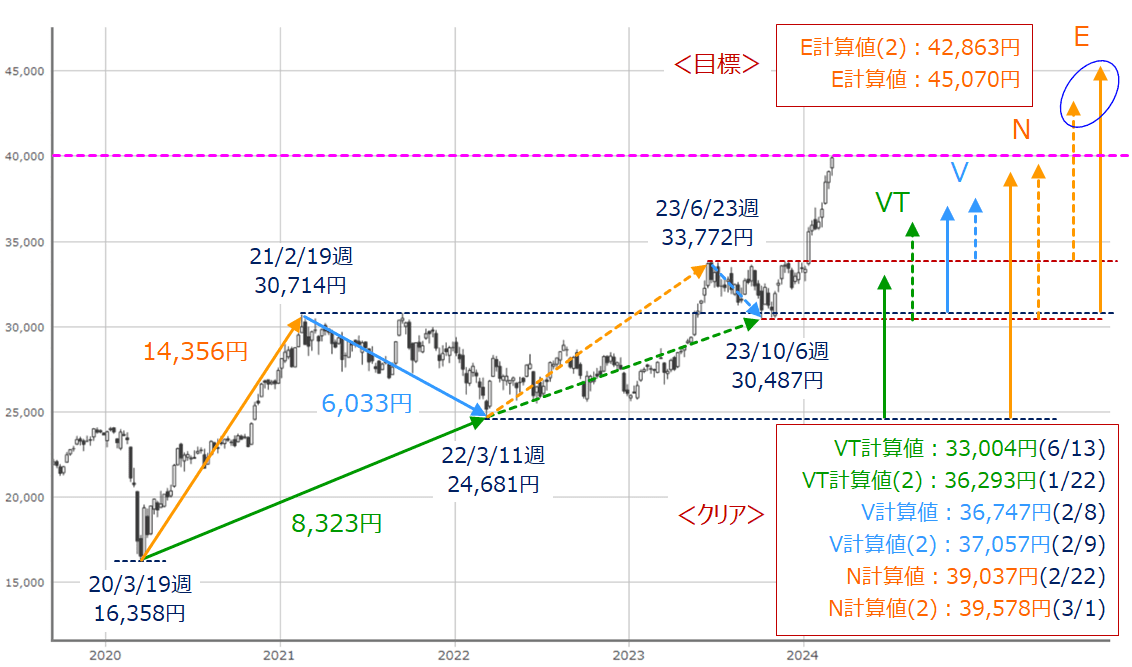

図2 日経平均(週足)と目標値計算(2024年3月1日時点)

残る目標値は、E計算値(2)の4万2,863円と、E計算値の4万5,070円のみとなっており、目先の4万円台をクリアした後は、残る目標値に向けてさらに上値を追っていけるかが焦点になりそうです。

今週は何かと材料が多い

そんな中で迎える今週の株式市場ですが、何かとイベントが多い週となります。

具体的に見て行くと、経済指標面では、週末の8日(金)に米2月雇用統計が控えていますが、この日は国内のメジャーSQ日でもあり、需給的な思惑も市場に影響を与える可能性があります。

さらに、5日(火)には、中国で全人代(全国人民代表大会)が開幕するほか、米国では大統領選挙の予備選挙と党員集会が集中する「スーパーチューズデー」など、政治的なイベントも予定されています。

このほか、パウエルFRB(米連邦準備制度理事会)議長の議会証言(下院金融サービス委員会)や、ベージュブック(米地区連銀経済報告書)の公表などあり、市場の視点は、企業業績から米国の金融政策や景況感へと軸足が移っていくことになります。

いずれにしても、「週末のSQ値をいくらで迎えるのか?」という意識の中、イベントを通じて、日経平均4万円を基準に株価が上下に振れる展開というのが今週のメインシナリオになりそうです。

相場を見て行くための「3つのチェックポイント」は変わらず。

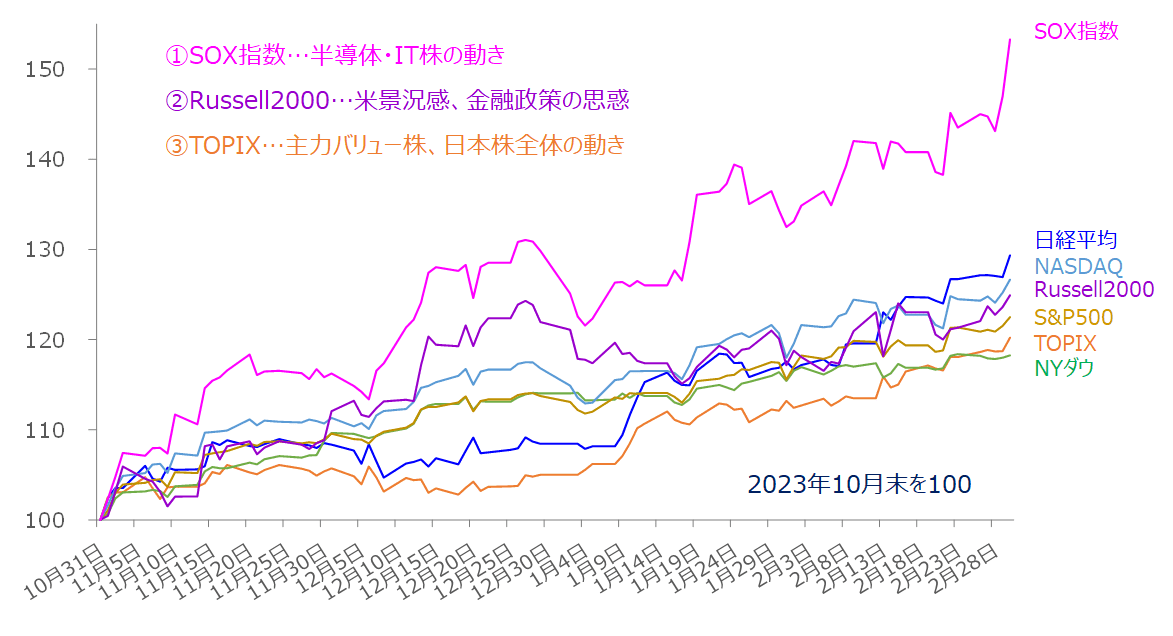

また、前回のレポートでは、目先の相場を見て行くためのチェックポイントとして、日米の主要株価指数の値動きに注目し、「半導体関連株(米SOX指数)の動き」、「米国の景況感(Russell2000)の動き」、「国内主力バリュー株(TOPIX(東証株価指数))の動き」の3つを挙げました。

図3 日米の主要株価指数の比較(2023年10月末を100)

基本的には、この3つのポイントに注目すること自体に変化はありません。

まずは半導体関連株の動きについて見て行きます。その筆頭となっている米エヌビディア(NVDA)の状況は下の図4のようになっています。

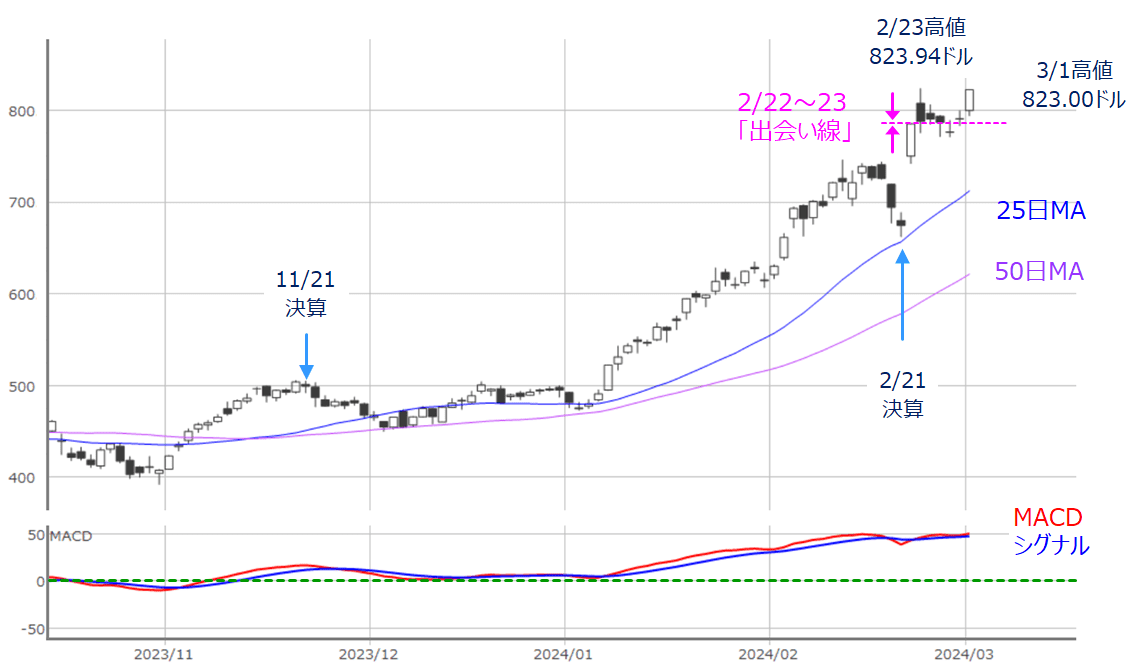

図4 米エヌビディア(日足)とMACDの動き(2024年3月1日時点)

エヌビディア株については、前回のレポートで、決算発表後の株価上昇時に出現したローソク足の「出会い線」に注意と述べていました。

出会い線は相場の流れが変化する際に現れることが多いとされ、実際に先週のエヌビディア株は売りに押される場面が目立っていたのですが、日経平均と同様に週末の1日(金)に大きく上昇したため、出会い線の警戒を一応打ち消したように見えます。

ただ、1日(金)の高値(823.00ドル)は、決算発表直後の高値(23日の823.94ドル)に微妙に届いていませんので、週初4日の取引でここを超えられるかが注目です。

また、それと同時に、「半導体関連株の物色の広がり」にも意識を向けておく必要がありそうです。

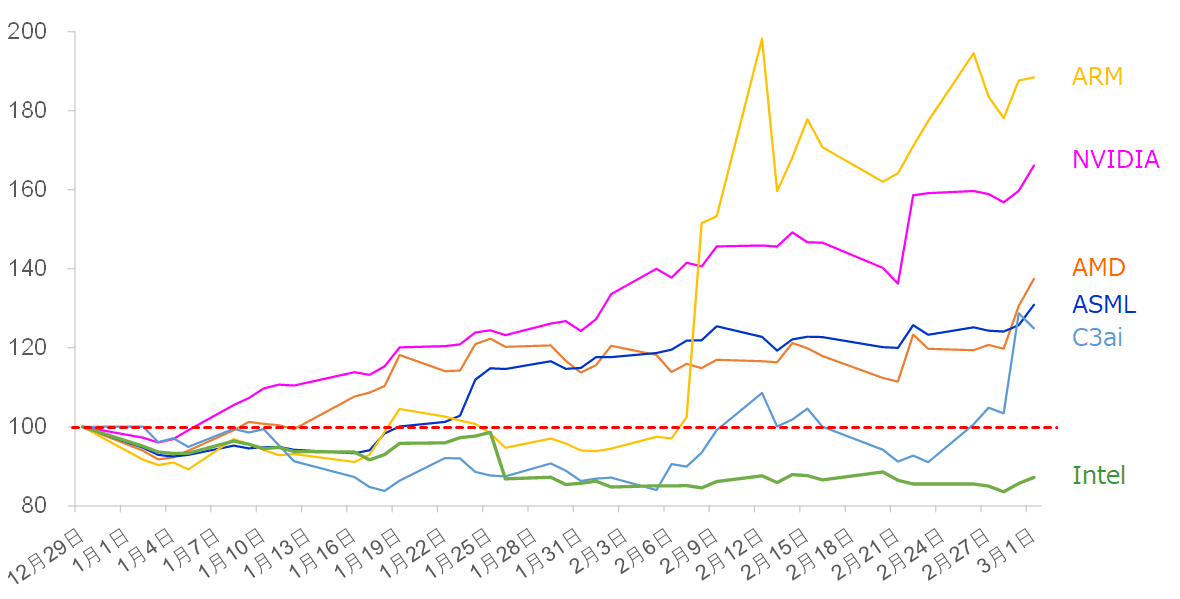

図5 米国市場の半導体関連銘柄の推移比較(2023年末を100)

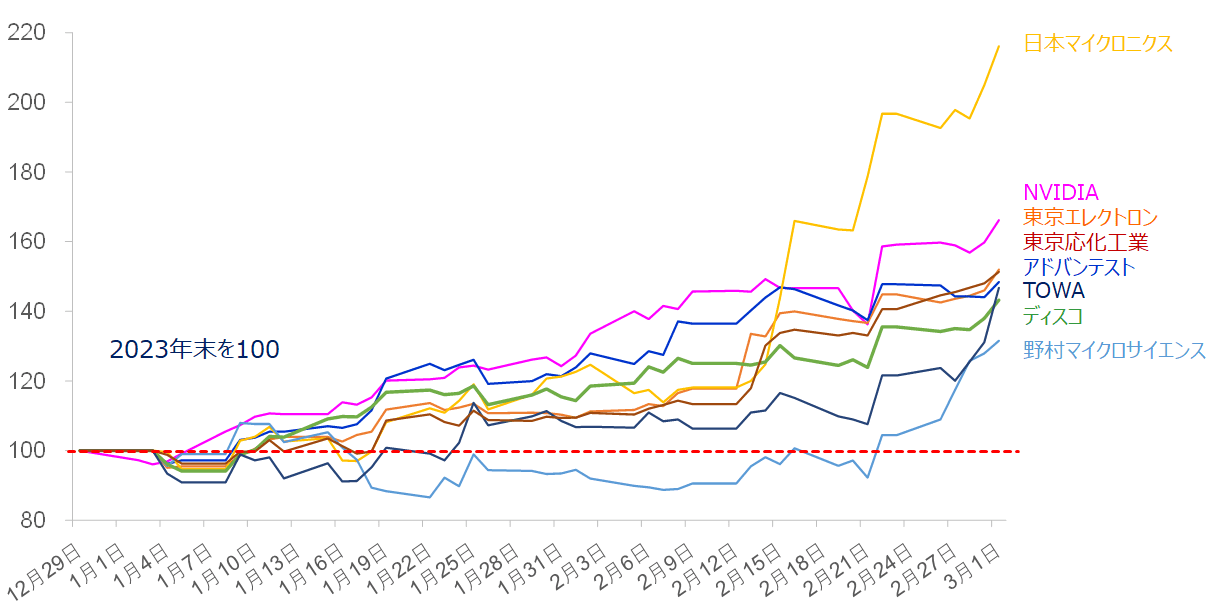

図6 国内市場の半導体関連銘柄の推移比較(2023年末を100とする)

上の図5と図6は、2023年末を100とした、日米の半導体関連銘柄の株価の推移を比較したものです。

日米ともに、エヌビディア株以外の銘柄でも上昇しているものが多いことが分かりますが、図6にもあるように、足元では国内の半導体関連銘柄の上昇が特に目立っています。

先端半導体の製造に欠かせない技術を持つ日本企業は多く、図6でも、チップ検査器具を手掛ける日本マイクロニクス(6871)をはじめ、フォトレジストの東京応化工業(4186)、洗浄工程で使用する超純水製造装置の野村マイクロ・サイエンス(6254)などはその代表例です。

図6に掲載されている銘柄以外にも、樹脂封止装置のTOWA(6315)や、ウエハー搬送装置のローツェ(6323)なども足元で株価を上昇させています。

このように、いわゆる「エヌビディア3兄弟(東京エレクトロン:8035、アドバンテスト:6857、ソフトバンクグループ:9984)」以外の銘柄も買われ始めるなど、物色の広がりを見せており、こうした流れが今週以降も続き、半導体相場の「第2ラウンド」が始まれば、日経平均4万円台からの上値追いのエネルギーになっていくと思われます。

その一方で、エヌビディア株が軟調となった場合には、これらの銘柄が連れ安してしまうのか、それとも値を保つのかなども注目されそうです。

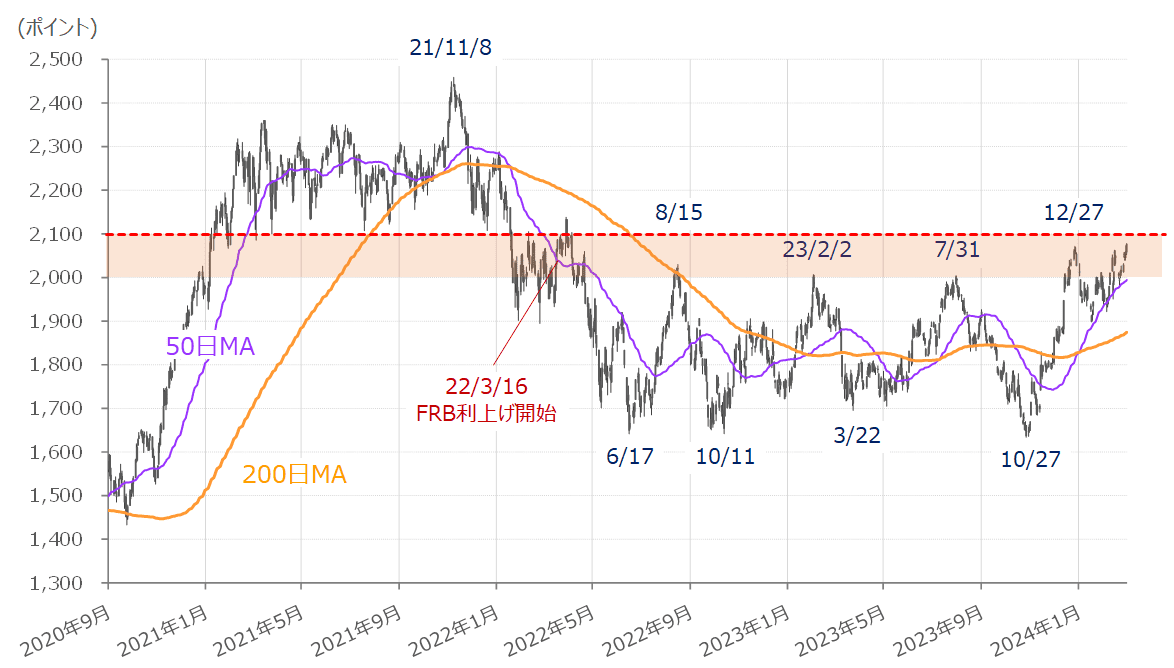

続いて、米国の景況感や金融政策については、あまり状況は変わっておらず、Russell2000も引き続き、節目の2,100pをうかがう状況となっています。

今週は、米2月雇用統計をはじめ、パウエルFRB議長の議会証言やベージュブックの内容などで、景況感や金融政策の思惑に変化が生じていないかをチェックしながら推移していくものと思われます。

図7 米Russell2000(日足)の動き(2024年3月1日時点)

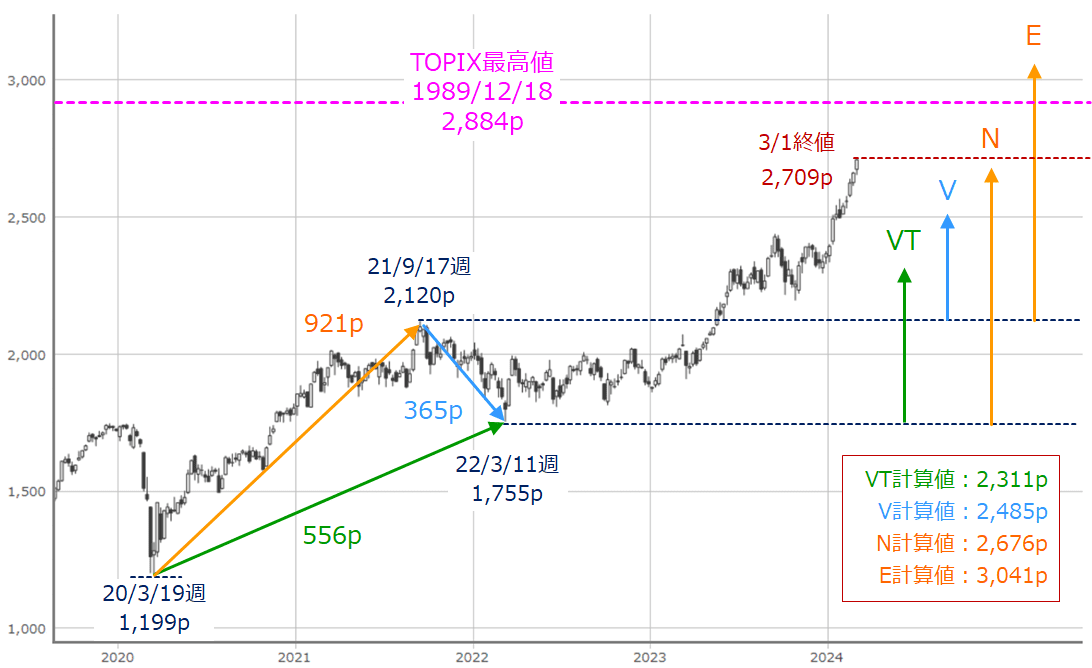

また、TOPIXについても順調な株価推移が続いており、最高値までの距離を前回の8.5%弱から6.5%弱へと縮めています(下の図8)。

図8 TOPIX(週足)と目標値計算(2024年3月1日時点)

日経平均の上昇は「そろそろ」なのか、「まだまだ」なのか

そして、最後に日経平均4万台乗せは、「そろそろ」上昇が終わるのか、それとも「まだまだ」上昇が続くのかについて考えて行きたいと思います。

図9 日経平均(月足)の動き その1(2024年3月1日時点)

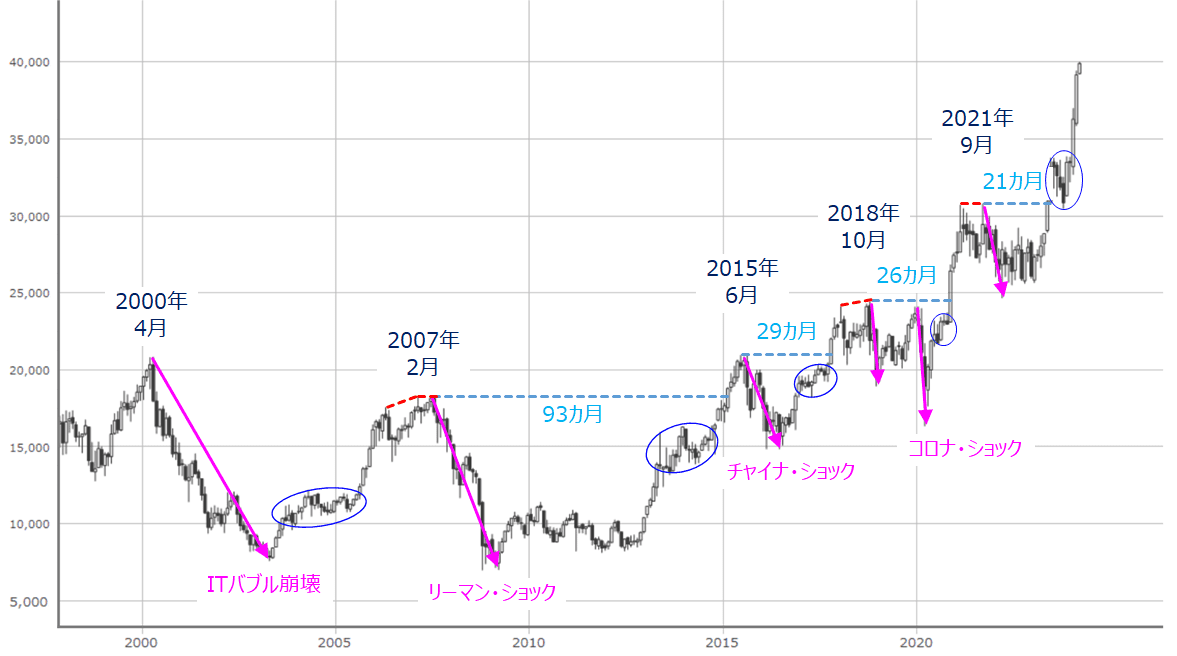

上の図9は、以前のレポートで紹介した日経平均の月足チャートです。

その際には、「足元の株価上昇は終盤戦に差し掛かっている(数カ月から1年単位で天井をつける可能性がある)」こと、「その過程で4万円台乗せもあり得る」こと、「この流れで天井をつけた株価が当面の高値になりそうなこと」、そして、「次に高値を更新するのに時間が掛かる傾向があること」について指摘しましたが、今回については、同じ月足チャートで株価の上昇局面にスポットを当ててみたいと思います。

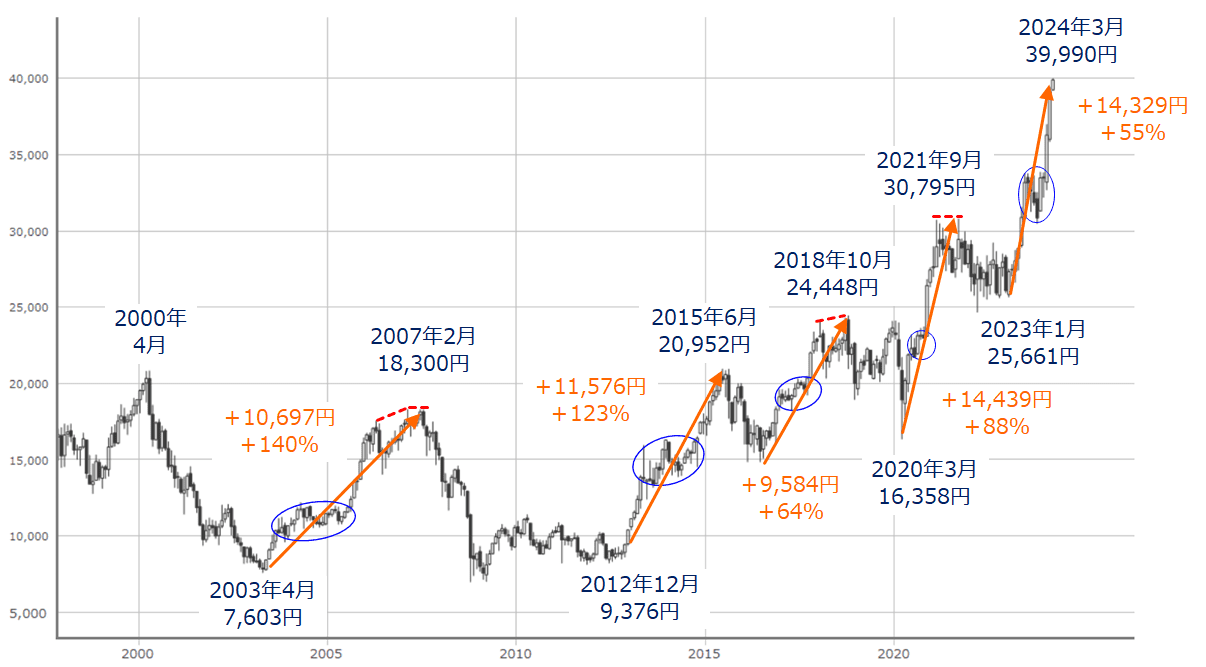

図10 日経平均(月足)の動き その2(2024年3月1日時点)

上の図10では、日経平均が2000年に入ってから大きく上昇したそれぞれの局面における、株価の上げ幅と上昇率を掲載しています。

過去の上げ幅と上昇率を見ると、以下の通りです。

- 2020年3月~2021年9月…1万4,439円(88%)

- 2016年6月~2018年10月…9,584円(64%)

- 2012年12月~2015年6月…1万1,576円(123%)

- 2003年4月~2007年2月…1万697円(140%)

足元の株価上昇は、2023年1月を起点にすると、先週末時点で1万4,329円の上げ幅となっており、これまででもっとも上げ幅の大きかった[1](1万4,439円)に迫っていますので、株価を上昇幅で見ると、「そろそろ上昇が止まるかも」ということになります。

ただし、上昇率で見ると、足元では55%となっているため、過去の上昇率と比べると「まだまだ上昇できるかも」ということになります。先ほどの図2の目標値計算に当てはめて計算すると、E計算値[2]の4万2,863円までの上昇率は67.04%、E計算値の4万5,070円までの上昇率は75.64%となります。

さらに、過去の上昇率に当てはめて計算した日経平均は、[1]の88%上昇で4万8,242円、[3]の123%上昇で5万7,224円、[4]の140%上昇で6万1,586円となります。

とはいえ、過去の相場上昇の局面を捉えると、

- 「コロナ・ショック」の底打ち&米国など各国の大規模な金融緩和や財政出動

- 「チャイナ・ショック」、「ブリグジット」の底打ち

- 「リーマン・ショック」後の株価低迷&「アベノミクス」の期待

- 「ITバブル崩壊」の底打ち&小泉政権の構造改革期待

といった具合に、それぞれ「〇〇ショック」と呼ばれる大きな株価下落後の大底からの株価上昇が相場の起点となっています。しかし、今回については、「米金融政策の転換観測」が起点となっており、過去と比べると、「株が売られまくった感」がない中での上昇相場入りとなっています。

足元の株価上昇は日本株の再評価や生成AIというテーマが株価を押し上げているものの、[1]や[2]のような100%を超える上昇率までを現在の相場の流れの延長線上で織り込むのはちょっと難しいかもしれません。

もっとも、日経平均が1,000円動いた時、株価が1万円だと10%の変動率ですが、4万円だと2.5%となり、株価水準が切り上がることによって、同じ上昇幅でもインパクトは小さくなっていきます。

そのため、これまでの上昇幅を超える日経平均の上値トライは十分に想定されますし、一日のうちに数百円から千円を超えるような株価の上げ下げを見せる日が今後増えてくるかもしれないことなどを意識しつつ、相場に臨む必要がありそうです。

(土信田 雅之)

この記事に関連するニュース

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

株式市場の「強気の終焉」に備える 「買い遅れる恐れ」と「強気の罠」のはざまで(土信田雅之)

トウシル / 2024年11月22日 8時0分

-

一進一退ムードの中、株価下落時の見極めがカギ~注目は「あの米国企業」の決算~

トウシル / 2024年11月18日 12時10分

-

米国「トランプ相場」の余韻に日本と中国が絡む展開~一喜一憂しやすい地合いで上値トライできるか?~

トウシル / 2024年11月11日 12時10分

-

[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~

トウシル / 2024年11月5日 12時20分

ランキング

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください