資産運用の究極の目的はインフレヘッジ!

トウシル / 2024年3月7日 16時37分

資産運用の究極の目的はインフレヘッジ!

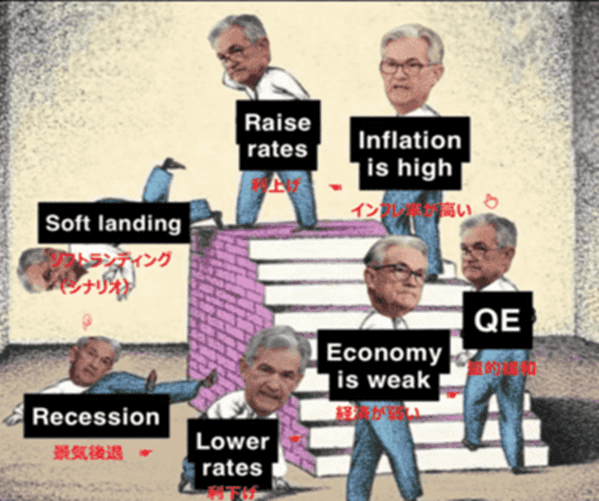

パウエルFRB議長の議会証言

昨日のパウエルFRB(米連邦準備制度理事会)議長の議会証言は玉虫色であった。冒頭で利下げ開始時期を「今年のある時点」と曖昧に表現し、その後の発言内容は1月31日のFOMC(米連邦公開市場委員会)の声明の繰り返しであった。その曖昧さから株式市場の上昇を11月の米大統領選挙まで引っ張りたいという思惑は伝わってきた。

米民主党が大統領選挙で勝つには、株価が高いことが必須条件である。2020年の選挙での民主党の勝利は若年層がバイデンに投票したからだ。バイデンは2020年の選挙で、18歳から24歳の投票者の65%を獲得した。従って、この層の支持を維持するのはAIバブルを維持しビットコインを高くしておけばいい。

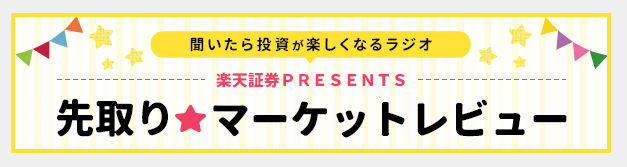

エヌビディア(週足)

出所:トレーディングビュー・石原順インディケーター

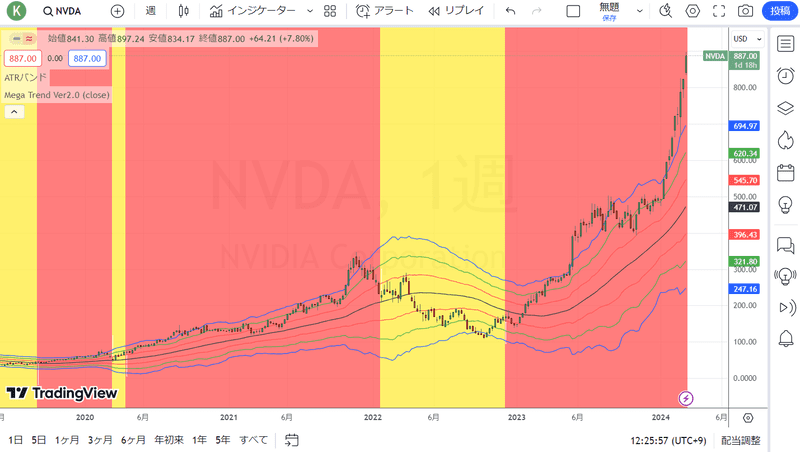

ナスダック100CFD(週足)

出所:トレーディングビュー・石原順インディケーター

株価は短期的には買われすぎだが、シリコンバレーバンク破綻以降はステルスQE(量的緩和)による過剰流動性が下支えとなり、株価が上昇を続ける可能性は高くなっている。バブルであろうがなかろうが、人工国家米国による自作自演の選挙相場が展開されている。

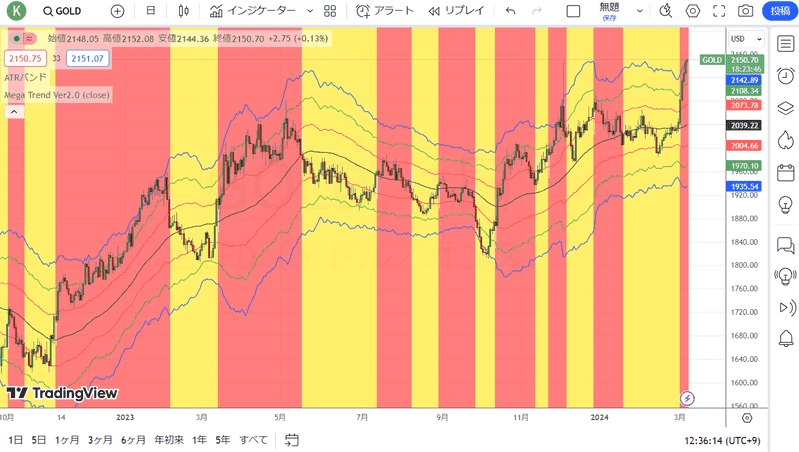

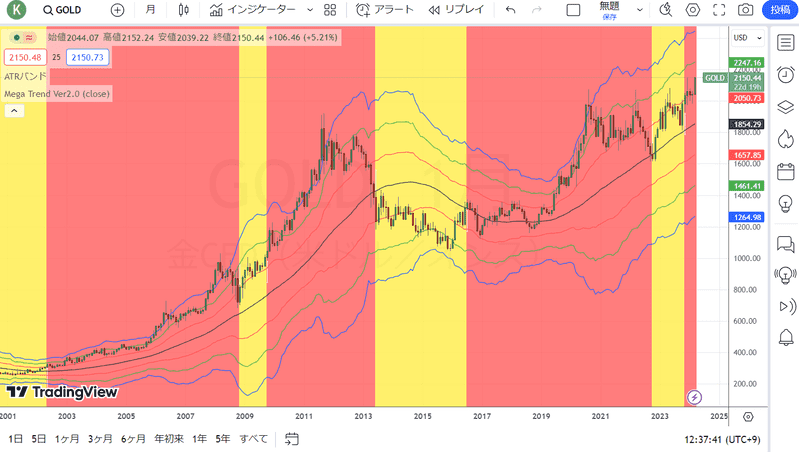

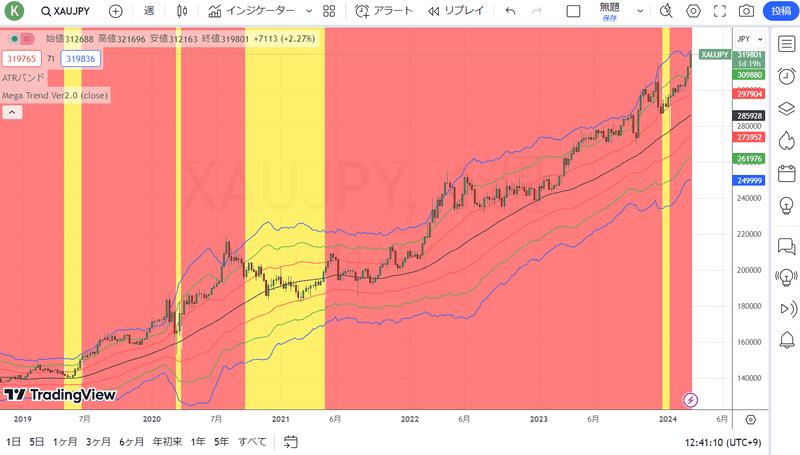

ドルの武器化とゴールドの上昇

ゴールド相場が久しぶりに動意を見せている。オーストラリア・ニュージーランド銀行の商品アナリストは、中央銀行のゴールドの純購入量は2年連続で1,000トンを超えており、中央銀行のゴールド需要は少なくとも今後6年間は熱い状態が続くと予想している。

2022年の中央銀行の金購入総量は1,136トンとなった。これは、1950年までさかのぼると、1971年のドルから金への兌換(だかん)停止以降を含め、記録上最も高い純購入量であった。

ETF(上場投資信託)の投資家が(ビットコインの上昇に目がくらんで)ゴールドETFの保有を減らしたにもかかわらず、世界の中央銀行は金保有を増やし続けた。

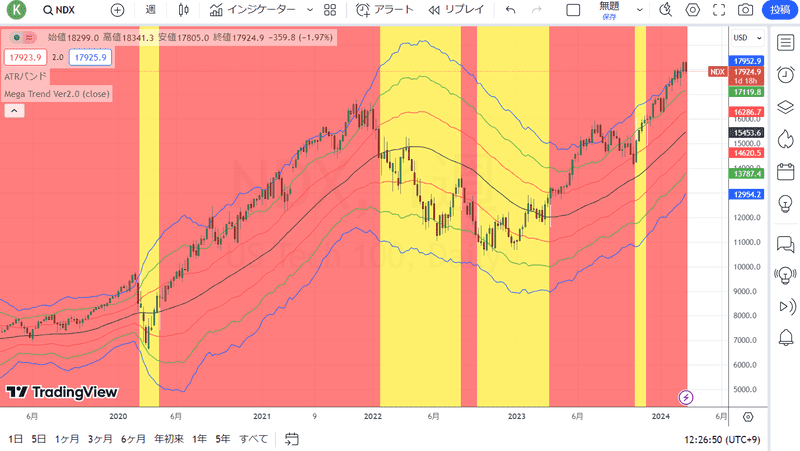

ゴールドCFD(15分足)

出所:トレーディングビュー・石原順インディケーター

ゴールドCFD(日足)

出所:トレーディングビュー・石原順インディケーター

ゴールドCFD(月足)

出所:トレーディングビュー・石原順インディケーター

バイデン政権は、ウクライナで代理戦争を仕掛けて、おまけにドルを武器化し、ロシアの一部銀行をSWIFT(国際銀行間通信協会)の国際決済ネットワークから排除したほか、ロシア中央銀行が西側中央銀行に預けている外貨準備を凍結した。

イエレン米財務長官は2月28日に、対ロシア制裁で凍結している資産を没収し、ウクライナ支援に充てる取り組みが喫緊の課題という認識を表明した。そして、3月2日には、6月に開かれるG7首脳会議に提出できるよう、フランスのルメール経済・財務相に対して選択肢を検討するように協力を要請した。ルメールは資産の没収に法的根拠がないと指摘していた。

米国が<ドルを武器化>する用意があることをあからさまに示した今、FRBや欧米の銀行、その他の取引先が保有するドル準備は、政治的に没収されかねないということである。

2023年のインベスコの調査によると、かなりの割合の中央銀行が、米国とその同盟国がロシアの6,500億ドルの金準備と為替準備の半分近くを凍結したことに懸念を表明した。ある匿名の中央銀行関係者は、自国がロンドンから静かにゴールドを本国送金したとインベスコに語っている。

調査対象となった銀行の約68%は、ゴールド(金準備)を自国内に維持していると答えており、2020年の50%から増加している。

米国が米ドルとSWIFTを武器にしたことはおそらく史上最大の間違いの一つだろう。それは各国に代替案を迫っている。米国がドルを武器化し、外交政策の道具として使ってきたことから、多くの国で脱ドル化が進んでいる。

ゴールドの上昇についてジム・リカーズは、「ゴールド上昇の要因は常に複数あるが、バイデンがロシアから3,000億ドルの国債を盗み出そうとしていることが主な要因であることは間違いない。国債が安全でなくなれば、ユーロや円の債券も良くは見えない。各国はゴールドを求めている」と語っている。

注意すべきは、ゴールド相場は米・英の中央銀行がドル防衛(不換紙幣防衛)のために<価格操作>を行っているとうわさされており、相場の難易度は高いということだ。ここ数年の動きでは2,000ドルを超えてくると、その後大きく反落してきた。

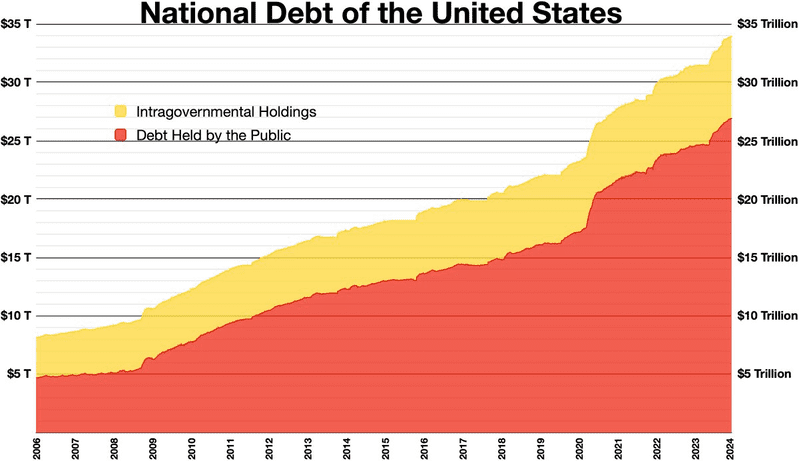

それでも、今回のゴールドの史上最高値更新は、巨額の財政赤字がさらなるインフレにつながる恐れがあるため、世界の中央銀行がドルからの分散を図るために貴金属を蓄積している可能性が高いことを示している。

米国は実質金利がプラスの状況にあるにもかかわらず、ドル建てのゴールドは上昇している。ゴールドの上昇が示唆するのは、「実質金利がプラスのままなら米政府は債務スパイラルに陥るだろう」という思惑だ。

民主党と共和党のどちらが政権を取ろうとも持続不可能な債務に対処しようとはしない

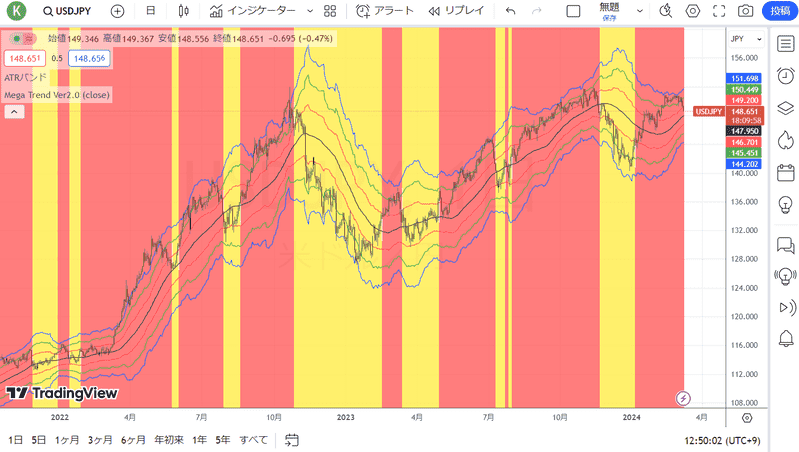

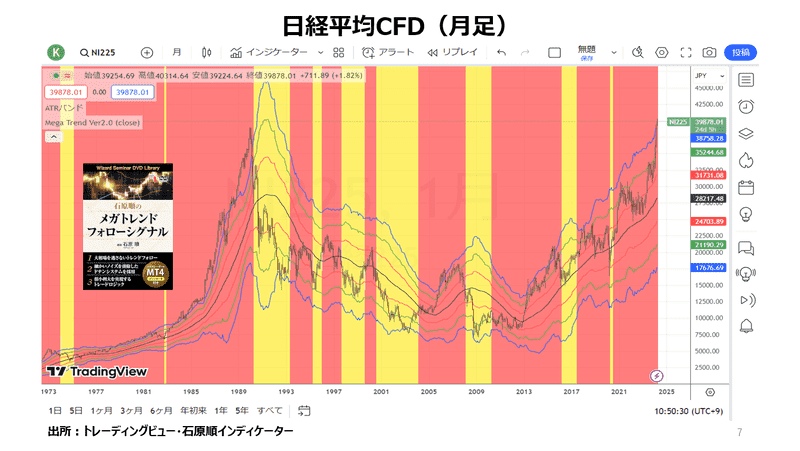

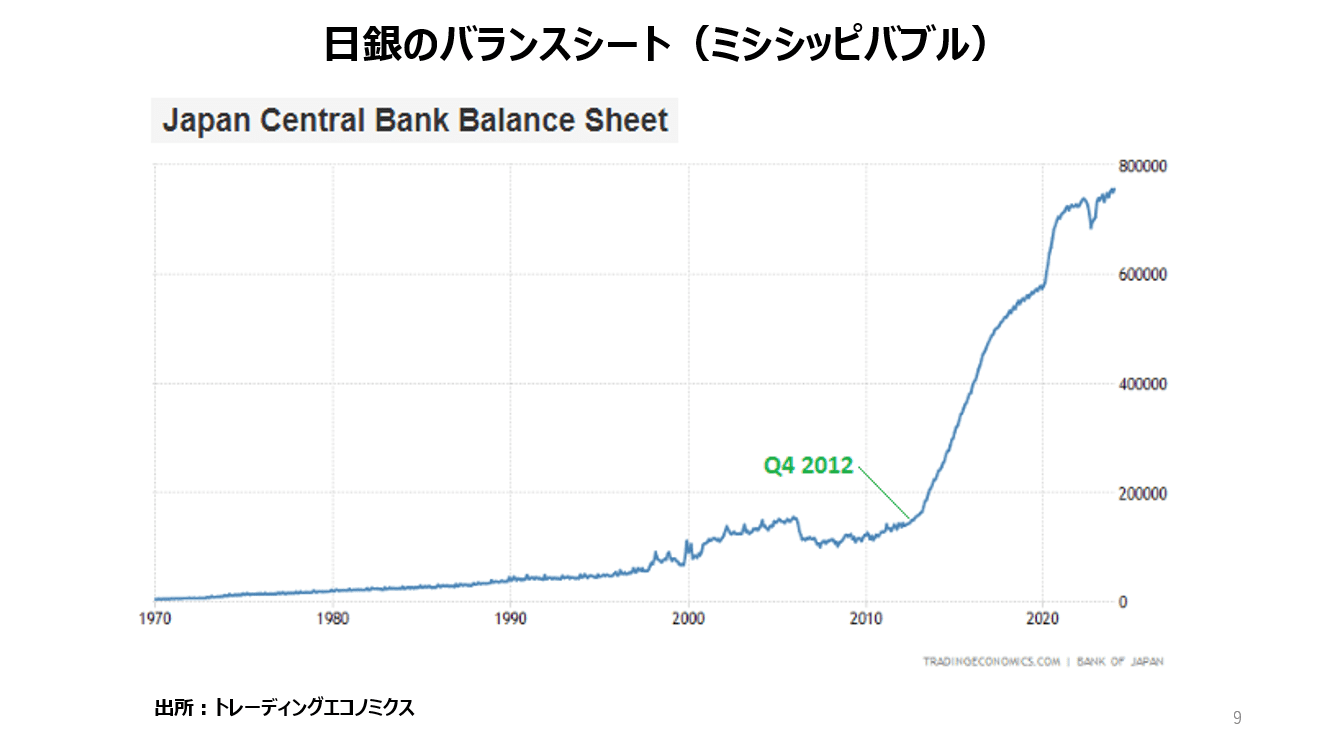

日本人は今、「給料は上がらないが物価は上がる」という典型的なスタグフレーションの渦中にいる。この傾向は、これからもっとひどくなるだろう。公的債務の対GDP(国内総生産)比の限界は250%程度といわれ、1940年代に英国が一度経験しているだけである。少子高齢化が進む日本は金利が上がると厳しい事態を迎える。

日本銀行が輪転機で刷った円で政府の借金を帳消しにするというインフレの方向性は、これから、日本国債や円に対する信認を揺るがすことになるだろう。

ドル/円(日足)

出所:トレーディングビュー・石原順インディケーター

ゴールド円CFD(週足)

出所:トレーディングビュー・石原順インディケーター

資産運用の究極の目的はインフレヘッジである。資本主義社会というのは利益(プラス)の分配もするけれど負債(マイナス)の分配もするのである。株価の下落、増税、リストラ、賃金カットなどは負債の分配の過程であって最終段階ではない。

古今東西、歴史が教えてくれることは、膨大なマイナスの分配にはインフレが必要となってくる。そして、いつもインフレの犠牲になるのは政府や企業でなく個人である。我々が資産運用をする究極の目的はインフレへのヘッジに他ならない。

MMT(現代貨幣理論)による無制限の紙幣の印刷が行われている昨今、目先の値動きにとらわれずに実物資産のゴールドはポートフォリオに入れておくべきであろう。

ドラッケンミラーは、「インフレが猛威を振るい、中央銀行が利上げ、脱グローバリゼーションが定着し、ウクライナでの戦争が長引く中、世界的な景気後退の可能性は過去数十年で最も高いと考えている」という。1982年に始まった金融資産の強気相場を振り返ってみると、そのブームを生み出した〈全ての要因〉は止まっただけでなく、逆転したのである。

歴史的大局観から言えば、金融資本主義、そして、紙(ペーパー・マネー)の時代は終わった。私たちの生活を支えるには、金融よりも、モノの方がはるかに重要であることが分かったからである。今後、世界の国々で「金融」への関心が薄れ、「モノ」への関心が高まっていくことが予想される。

2000年、2008年、202X?年、それはいつも同じだ。人々は愚かなリスクを冒し、失敗する。その後、お金が印刷(QE5)される。

経済の仕組み

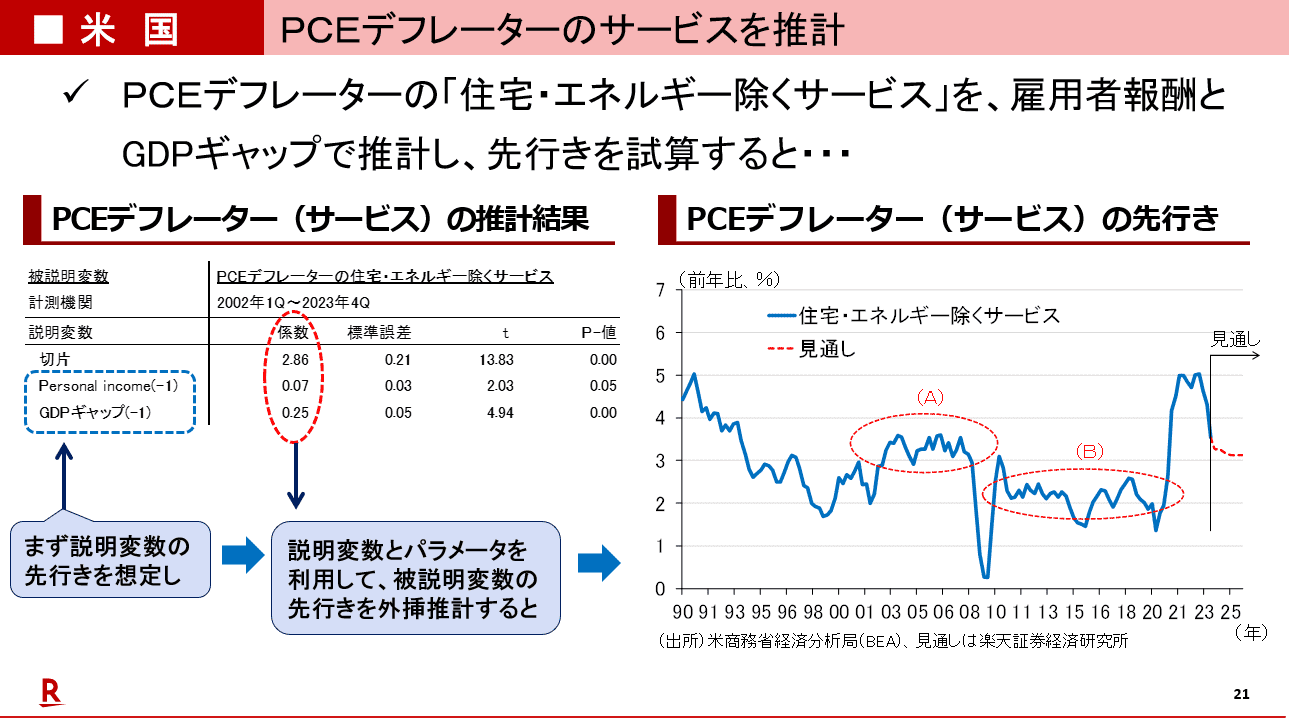

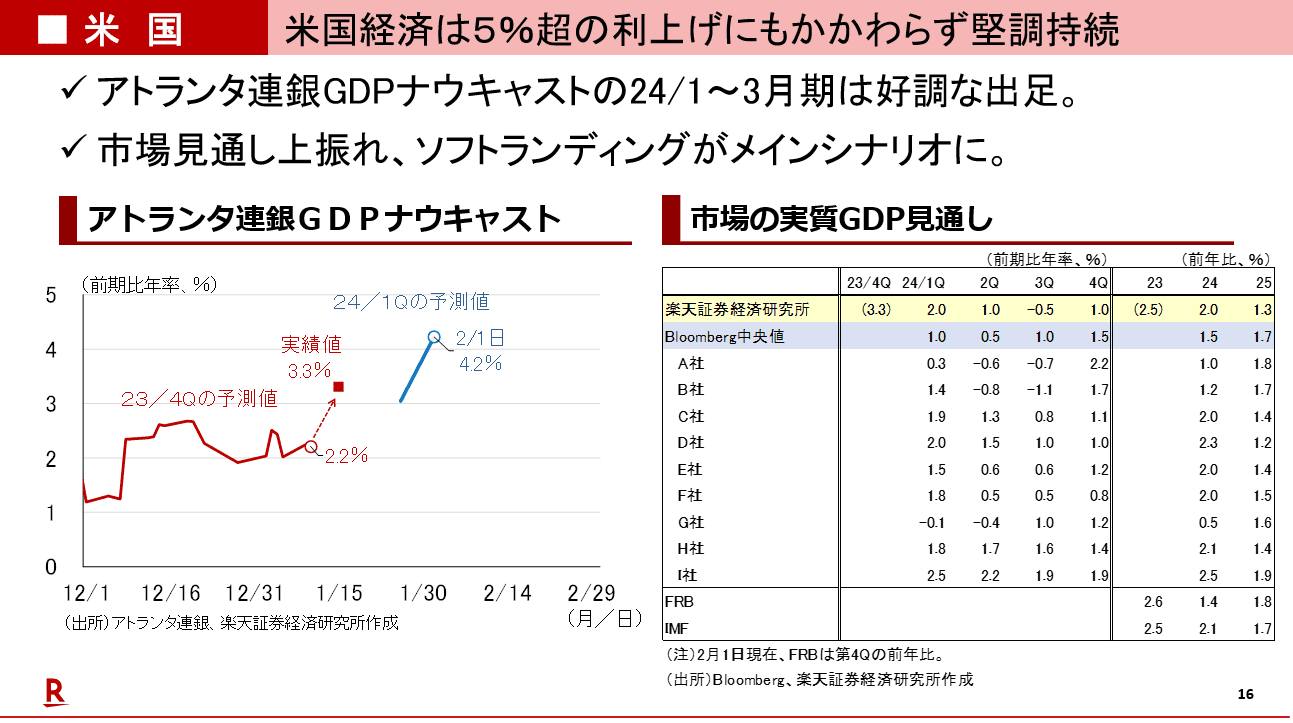

3月6日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

3月6日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、愛宕伸康さん(楽天証券経済研究所チーフエコノミスト)をゲストにお招きして、「日銀は3月に利上げか!?」「日銀統計の作り方」「FRBの利下げは9月か?」「日銀の両建て政策の持続性」「異常低金利長期化による資産バブルの危険性」「MMT政策の危険性」「米国の選挙日程と日銀の金融政策」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

3月6日: 楽天証券PRESENTS 先取りマーケットレビュー

<セミナーのお知らせ FX・CFDアカデミーin福岡!>

FX・CFDアカデミーin福岡!日本各地におじゃまします!!

「福岡セミナー」+「オンラインセミナー」

2024年4月6日(土)の福岡セミナーに参加します。相場の大局、FX、株価指数、ゴールドの話をします。ぜひ、ご参加ください。

(石原 順)

この記事に関連するニュース

ランキング

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください