投資信託とETF、自分に合う積み立てはどっち?ETFなら貸株も(窪田真之)

トウシル / 2024年3月19日 7時0分

投資信託とETF、自分に合う積み立てはどっち?ETFなら貸株も(窪田真之)

積み立て投資三つのメリット

資産形成のために、日本株や米国株のインデックスファンドに投資するとして、どのように買うのがよいでしょうか? 資産形成の王道は「積み立て投資」です。毎月1万円など一定額をコツコツと買い続ける方法がよいと思います。

積み立て投資に三つのメリットがあります。

【1】着実に投資を増やすことができる

「お金に余裕ができたときに投資しよう」と考えた結果、「いつになっても投資に回す余裕資金をつくれない」人がたくさんいます。

毎年、着実に投資を増やすのに最も効果的な方法が、積み立て投資です。給与天引きが一番確実ですが、それ以外の方法でも構いません。月々2万円でも、1万円でも、もっと小さな金額でもいいのです。無理なく続けられる金額を決めて毎月積み立てていくことが着実に投資を増やす近道です。

【2】比較的ストレス少なく投資が続けられる

いいタイミングで売ったり買ったりしようすると、激動する株式相場を見て毎日はらはらします。最悪、日中仕事が手につかなくなったり、家族とレジャーに出かけても心配で楽しめなくなったりします。積み立て投資だと、ストレスが比較的少なく投資を続けられます(感じ方は人それぞれで個人差が大きいです)。

株が下がるときは、これまでに投資した分が値下がりして残念な気持ちになりますが、これから買う分は安値で買うことができるのでうれしい気分を味わえます。逆に、株が上がるときは、これまでに買った分が値上がりして気持ちが明るくなりますが、これから買う分は高値で買うことになるので買うタイミングを逃してしまったと後悔しがちです。

上がっても下がっても一長一短あるので、積み立て投資ならあまり短期的な値上がりや値下がりを気にしなくなります。

【3】ドルコスト平均法で投資成果を高められる

三つ目のメリットが、ドルコスト平均法の効果です。毎月、一定金額投資していくと、株が下がったときは買える株数が多くなり、株が上がったときは買える株数が少なくなります。その効果で、長期的な投資成果が高まります。

インデックスファンドに投資するなら、投資信託とETF、どちらが良い?

日本株の株価指数(日経平均株価(225種)やTOPIX(東証株価指数))に連動することを目指すインデックスファンドに投資する際、「投資信託とETF(上場投資信託)、どちらがよいですか」という質問をよく受けます。今日はその質問に回答します。

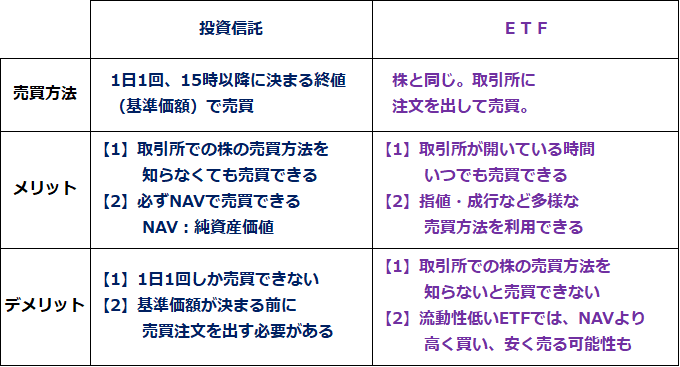

投資信託とETFのメリット・デメリットを比較すると、1冊の本が書けるくらいたくさんあります。全て書くことはできないので、今日は特に重要なこと、インデックス投資を始めるに当たって知らなければならない、売買方法の違いと、売買に関するメリット・デメリットを解説します。

結論から言うと、投資信託もETFも一長一短で一概にどちらがよいとは言えません。誰でも簡単に始められる点で投資信託は優れていますが、使い方(売買の仕方など)に習熟すればETFの方が使い勝手がよい面もあります。

日経平均インデックスファンドを例に、投信とETFを比較します。

<日経平均連動型の投資信託とETF:売買方法の違い、売買に関するメリット・デメリット比較>

日中、忙しくて場(取引所での価格変化や売買注文の入り方)を見ていられない人には、投資信託が便利かもしれません。価格変化を見ながら、指値を考えたりすることのできる人には、ETFがよいとも言えます。

なお、ETFを選ぶ際、時価総額や流動性は大切です。なるべく時価総額が大きく、流動性が大きいものを選びましょう。

ETFには、もう一つ、投資信託にはない別のメリットがあります。「貸株サービスに出して貸株料を得る」ことです。ETFは、一般の上場株式と同様に、貸株に出せることがあります。ETFに長期投資するならば、同時に貸株に出すことで、貸株料を稼ぎながら投資することを考えてよいと思います。

次のページで、「貸株サービス」【注】について詳しく解説します。

貸株サービスを利用するメリットとデメリット

「貸株サービス」【注】のメリットとデメリットをまとめました。

【注】楽天証券の貸株には、「貸株サービス」と「信用貸株」がありますが、今日のリポートでは「貸株サービス」に絞って、説明します。

<貸株(かしかぶ)のメリット>●お持ちの株式を、貸株に出すと、貸株金利が得られます。 <貸株のデメリット>●貸株をしたままだと、配当金や株主優待が得られません。 |

長期保有銘柄は、貸株に出して貸株金利を得た方がいい

貸株サービスとは、お客さまが保有している株を楽天証券に貸し出すことで、期間に応じた金利が受け取れるサービスです。簡単に言うと、株のレンタル料がもらえるということです。

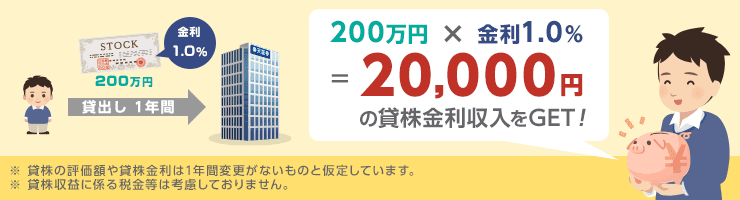

例えば、貸株金利が年率1.0%の銘柄を200万円貸し出した場合、1年間で2万円の金利が得られます。

楽天証券は、皆さまから借り受けた株式を、機関投資家などに貸すことで、貸株金利を得ています。その中から、皆さまに、金利をお支払いしています。

2024年3月18日現在、楽天証券が貸株サービスの対象としている銘柄は、全部で4,351銘柄あります。うち、貸出金利が年率1%以上の銘柄が654銘柄あります。貸株サービスの貸出金利の下限は年率0.1%です(信用貸株では0.05%)。貸出金利は、毎週見直しています。最新の貸株金利は、以下からご覧いただけます。

日経平均やTOPIXに連動するように設計されているETFや、米国の株価指数であるS&P500種指数に連動するように設計されているETFなどにも、貸株サービスに出せるものがあります。資産形成のために、日本や米国の株価指数に連動するETFに長期投資するならば、貸株サービスに出して貸株金利を得ながら長期投資するのもよいと思います。

貸株サービスについての誤解

長年にわたり、日本株投資をやってこられた読者の中には、10年以上継続保有している銘柄をお持ちの方もいらっしゃると思います。長期保有銘柄を、ただ持っているだけではもったいないと思います。楽天証券の貸株サービスを使って、貸し出しを行い、貸株金利を得ていくことを考えてよいと思います。

お子さまや孫、ご親類の方が上場企業に就職したときの記念に、その会社の株を買う方もいらっしゃると聞いています。長期保有する予定ならば、株を買うと同時に、貸株サービスに出してもよいと思います。

「とにかく貸株はやりたくない」と言う方の中には、誤解に基づいて、貸株をしない方もいます。よく聞く誤解は、以下3点です。

【誤解1】貸株をしていると、売りたい時に、売れなくなる。

これは、完全に誤解です。楽天証券の貸株サービスでは、貸株をしていても、売りたい時は、いつでも売ることができます。貸株をしていたために、売りチャンスを逃すということは、ありません。

【誤解2】信用取引口座を開設しないと、貸株ができない

これも、完全な誤解です。楽天証券では、信用取引口座がなくても、貸株サービスは利用可能です。

【誤解3】貸株をしていると、配当金や株主優待を得ることができない。

これは、半分正しいですが、半分、間違っています。確かに、貸株をしたまま、配当金や株主優待を受け取る権利が確定する日を過ぎてしまうと、配当金(配当所得)も株主優待も得られません。代わりに「配当金相当額(雑所得または事業所得)」が得られます。配当金相当額は、給与所得が主体の方は、雑所得となります。

配当金を配当所得として受け取り、株主優待も得たいならば、権利確定日には、貸株を返却してもらう必要があります。

楽天証券では、権利確定日だけ、貸株を返却するサービスを行っています。「株主優待優先」または「株主優待・予想有配優先」を選択して、貸株を行えば、権利確定日だけ、自動的に貸株が皆さまに返却されます。それについて、以下、詳しく説明します。

「株主優待・予想有配優先」を選択して貸株すれば、配当金も株主優待も得られる

お持ちの株を、楽天証券の貸株サービスを利用して貸し出す場合、

【1】金利優先

【2】株主優待優先

【3】株主優待・予想有配優先

の3通りから、どれか一つを選んでいただくことになります。

配当金(配当所得)も、株主優待も両方とも欲しいならば、【3】「株主優待・予想有配優先」を選択して、貸株するのがよいと思います。

【1】「金利優先」を選ぶ場合

配当金や株主優待の権利が確定する日も、貸株の自動返却を行わず、そのまま貸株を継続し、なるべく多くの貸株金利が受け取れるようにします。権利確定日は、貸株金利が通常の5倍になります。ただし、株主優待があっても、権利は得られません。配当金は、配当金相当額(雑所得または事業所得)として、お客さまの預り金に入金されます。

【2】「株主優待優先」を選ぶ場合

株主優待の権利確定日に、自動的にお客さまの株式が返却され、株主優待の権利を受け取ることができます。株主優待の権利が確定する同じ日に、配当金を得る権利が確定する場合は、配当金を得る権利も確定します。

ただし、株主優待情報がない場合は、配当金の権利が確定する場合でも、株式の自動返却は行われません。その場合は、配当金(配当所得)は受け取れません。代わりに配当金相当額を受け取ることになります。

【3】「株主優待・予想有配優先」を選ぶ場合

貸株をしながら、株主優待も配当金(配当所得)も両方とも欲しい方は、こちらを選んでください。株主優待または配当金の権利が確定する日には、自動的にお客さまの口座に株式が返却されます。

ただし、予想有配優先としていても、優待のない復配銘柄で株式が返却されないケースがあります。詳しくは、以下を参照してください。

気を付けるべきデメリット:「継続保有特典」のある株主優待で「継続保有」の地位が失われるリスクに注意

2024年3月18日時点で、株主優待を実施している銘柄は、全部で1,441銘柄あります。うち、580銘柄は、「継続保有特典」を付けています。イオン(8267)、KDDI(9433)、ビックカメラ(3048)などが継続保有特典を付けています。

「継続保有特典」とは、株主になってからの年数が長いほど、優待内容が増加する特典です。例えば、100株保有している株主に1,000円相当の食事券を贈呈する企業で、2年以上継続保有の場合には2,000円、3年以上継続保有の場合には3,000円相当の食事券を贈呈する場合があります。これが、継続保有特典です。

貸株をしたまま、株主優待の権利確定日を過ぎると、優待が得られません。優待が得られないだけでなく、継続保有の地位も失われます。権利確定日の株主名簿に名前が乗っていないので、「一度、株主でなくなった」とみなされるからです。貸株をやめて、次の権利確定日で株主優待を得ても、株主になって1年未満の株主とみなされてしまいます。

「株主優待優先」または「株主優待・予想有配優先」で貸株をしていれば、優待の権利が得られる日には、貸株が返却されていますので、その時点で、継続して株主であるとみなされます。従って、「継続保有」の地位は失われません。ただし、それでも、貸株をしていると、「継続保有」の地位が失われることがあります。

まれに、上場企業が、優待も配当も得られない任意の日に、株主名簿の確定をすることがあります。「株主優待・予想有配優先」で貸株をしていても、運悪く、任意の株主名簿確定が行われてしまうと、そこで、継続保有の地位が失われます。

「継続保有特典」のついた銘柄で、「継続保有」の地位を大切にしたい場合は、その銘柄は、貸株に出さない方が無難と言えます。

なお、継続保有特典のある銘柄は、以下、楽天証券の「株主優待検索」に入れば、調べることができます。「株主優待検索」の左側にある「検索条件を指定」欄の中に「優待内容」という項目があります。「優待内容」の一番下にある「継続保有特典」のボックスにチェックを入れていただくと、特典を付けている全銘柄が表示されます。

▼著者おすすめのバックナンバー

2024年3月18日:日経平均さらに下がる?日銀・FRBの金融政策発表でどうなる?(窪田真之)

2024年3月7日:トヨタ・ホンダ「買い」継続。テスラEV減速、トヨタ・ハイブリッド見直しへ(窪田真之)

2024年2月29日:新NISA「成長投資枠」で利回り4%、手作り高配当株ファンドに長期投資(窪田真之)

(窪田 真之)

この記事に関連するニュース

-

「もう前哨戦」トランプ相場再来で米国株投資は必須…資産1.8億の投資家が推す「新タイプの低コスト投信4つ」

プレジデントオンライン / 2024年11月27日 10時15分

-

楽天証券、米国株式で貸株金利を受け取れる「米国貸株サービス」を提供開始

PR TIMES / 2024年11月26日 17時45分

-

すかいらーく、マクドナルドの飲食券、キリン自社飲料、ライオン日用品優待などが魅力的!株主優待人気ランキング2024年12月

トウシル / 2024年11月11日 7時30分

-

貸株サービス:メリットだけでなくデメリットも理解していますか?

トウシル / 2024年11月2日 8時0分

-

59歳で退職間際の会社員。退職金「2000万円」で不労所得がほしいのですが、株で「月3万円」を得るなら、いくら買う必要があるでしょうか?

ファイナンシャルフィールド / 2024年10月30日 5時30分

ランキング

-

1ドンキの新作弁当 ご飯に盛り付けた“まさか”の具材とは? 開発担当者が「あえて“本物”よりおいしくしなかった」と語る背景

ITmedia ビジネスオンライン / 2024年11月27日 16時14分

-

2エンジン不正の日野自動車、工場敷地の5割売却へ…財務基盤の立て直し図る

読売新聞 / 2024年11月27日 15時31分

-

3アイリスオーヤマ、子ども用おむつ事業参入…王子ネピアと「Genki!」ブランド契約

読売新聞 / 2024年11月27日 19時49分

-

4何副首相、邦人安全「必ず守る」 関西財界、万博で中国と連携確認

共同通信 / 2024年11月27日 19時13分

-

5富裕層が日本株を「今、面白い」と注目している訳 個人投資家は中小型株投資ではプロよりも有利

東洋経済オンライン / 2024年11月27日 8時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください