日経平均、楽観一辺倒は危うい!?景気循環からは慎重さ必要

トウシル / 2024年3月28日 7時30分

日経平均、楽観一辺倒は危うい!?景気循環からは慎重さ必要

日経平均4万円台到達も、今は株価が下げやすい「冬」前半

昨年末には3万3,000円台だった日経平均株価(225種)は、今年に入り大幅に上昇し、4万円台に到達するとても強い動きとなっています。

私が見ている景気循環においては、現在は景気後退から不況の位置にあるので、過去においては株価は下がりやすい局面なのですが、日経平均は逆に大きく上昇する展開となっています。

今回の局面における日経平均の動きは過去と違ったものとなっていますが、景気循環をベースにした投資は中長期では有効であると私は引き続き考えています。

このため、ブレることなく、しっかりと景気循環を見て、現在の位置、次の局面はいつになりそうなのかについて、お伝えをしていきたいと思います。

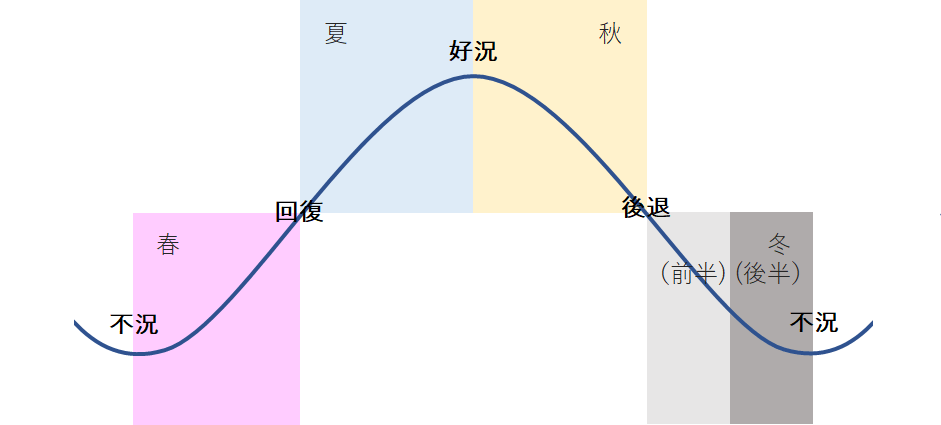

まず、私が捉えている景気循環における株価のイメージは次の通りです。

(図1)景気循環における株価のイメージ

景気循環において、各局面を独自分析に基づいて「春」「夏」「秋」「冬」という季節になぞらえていて、それぞれ次のように位置付けています。

「春」…不況から景気回復の局面(株価は上昇する時期)

「夏」…景気回復から好況の局面(株価は上昇する時期)

「秋」…好況から景気後退の局面(株価は上がったり下がったりしながら、横ばいもしくは徐々に下げていく時期)

「冬」…景気後退から不況の局面(株価は前半に大きく下げやすく、後半は底値圏を上がったり下がったりの横ばいから冬の終わりには上がり始める時期)

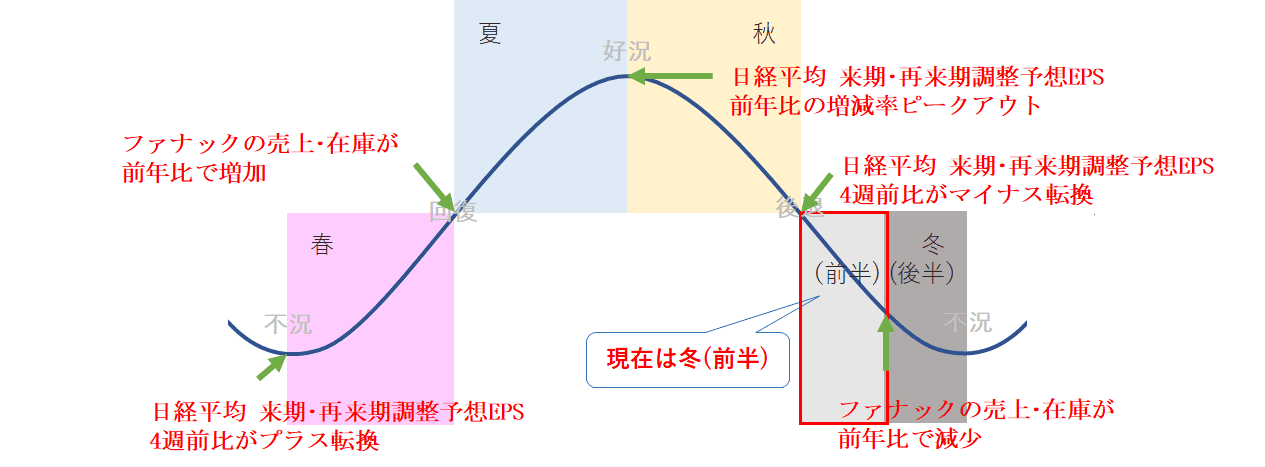

そして、季節の変わり目を次のように定義づけしていて、現在は「冬(前半)」に位置しています。

(図2)景気循環における季節の変わり目

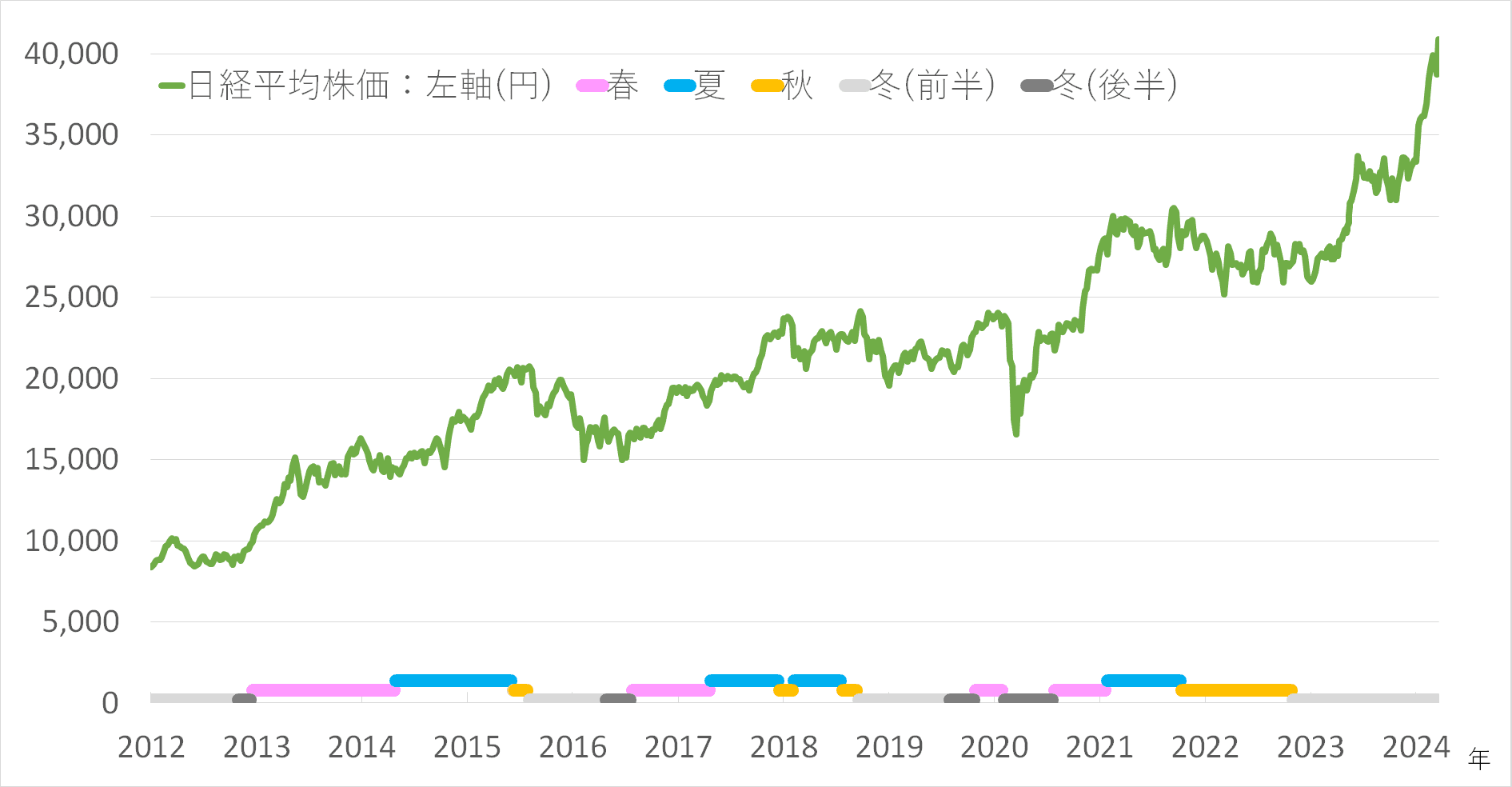

2012年以降の日経平均と景気循環の関係を見ると、次のようになっています。

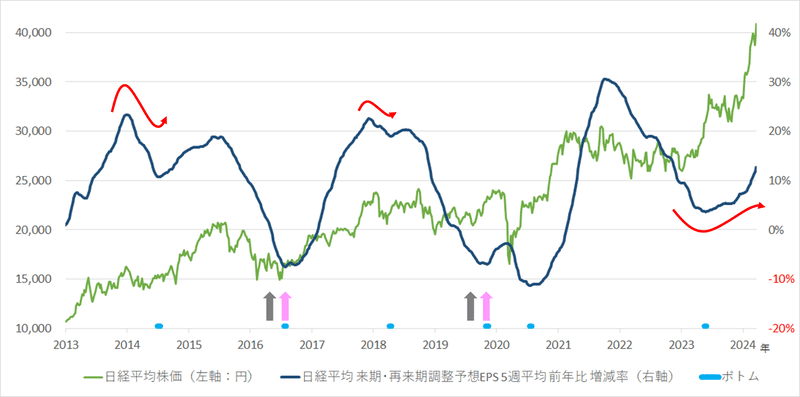

(グラフ1)日経平均株価と景気循環の関係

2022年11月に「秋」から「冬(前半)」に変わるシグナルが出て以降、現在も「冬(前半)」が続いています。

過去の「冬(前半)」の時期を見てみると、2015年から2016年、2018年から2019年にかけては、いずれも日経平均は下落する動きとなっていますが、今回は大きく上昇する展開となっています。

景気循環上の底打ちは、4月下旬か7月下旬の可能性高い

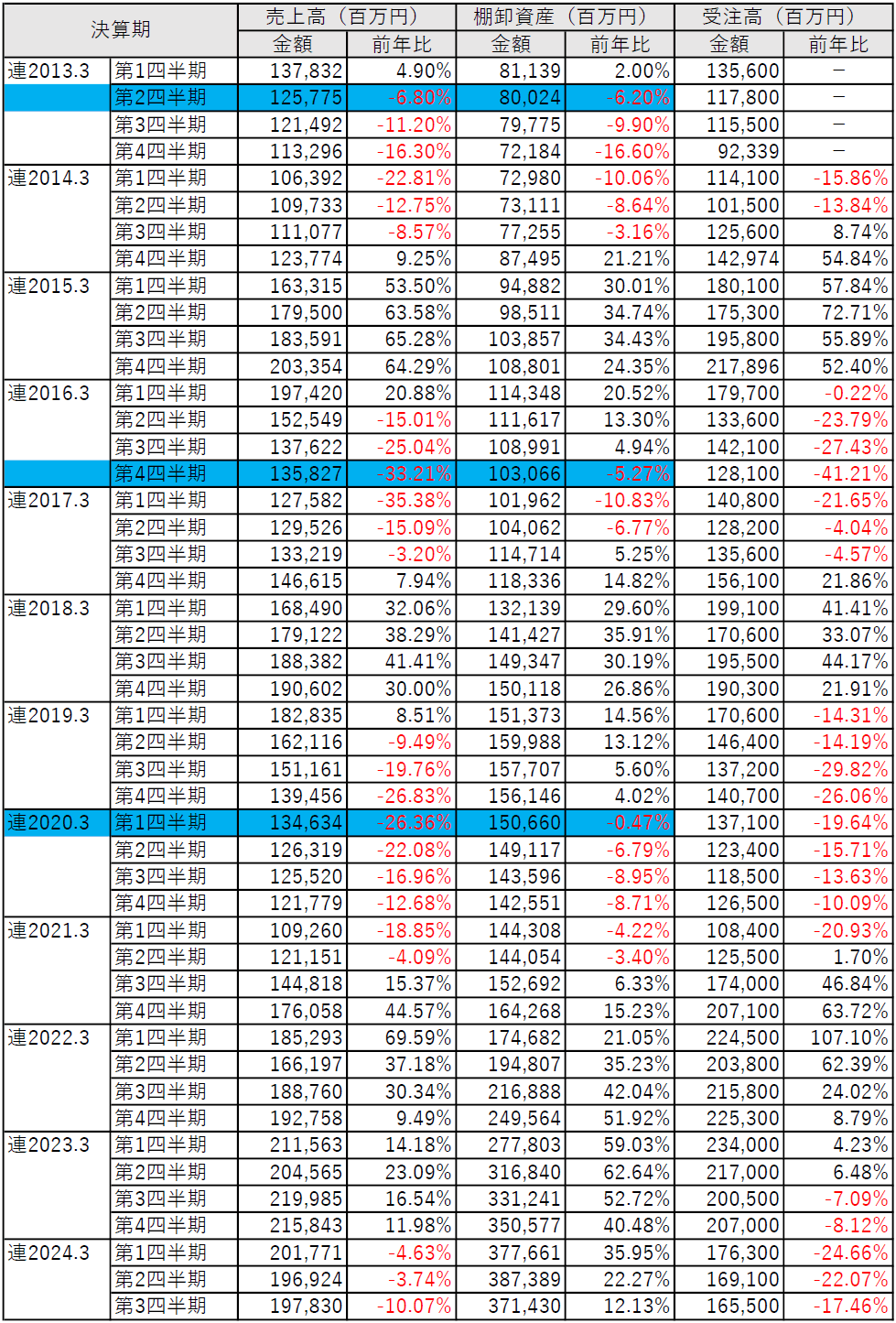

では、次の「冬(後半)」はいつになりそうなのかですが、そのタイミングは、FA(ファクトリーオートメーション)やロボットを扱っているファナック(6954)の在庫循環で決めていて、直近の第3四半期までの売上高、棚卸資産、受注高の推移は、次のようになっています。

(表1)ファナックの売上高・棚卸資産・受注高の推移

出所:ファナックの決算短信を基にマネーブレインが作成

(表1)において青で示した時期は、四半期決算において、売上高と棚卸資産がともに前年比で減少した最初の四半期で、この決算発表日を「冬(前半)」から「冬(後半)」に変わるタイミングと定義づけしています。

1月26日に発表されたファナックの第3四半期決算において、売上高は1,978億円で、3四半期連続で前年比マイナスとなっている一方で、在庫である棚卸資産のほうは前年比でまだプラスの状態となっていますが、第2四半期との比較では約160億円の減少で、金額が減る局面に転じてきています。

では、いつ、売上高と棚卸資産の両方が前年比でマイナスになりそうなのかですが、受注高が売上高よりも低い水準であることを考えると、4月下旬の通期決算発表日か、7月下旬の来期の第1四半期決算発表日のいずれかになる可能性が高いとみています。

「冬」は日経平均低迷期と重なってきたため、楽観一辺倒は禁物

ここで、さらに一つ、グラフを見ていただき、「冬(後半)」の一つ先の「春」についても言及しておきたいと思います。

見ていただきたいグラフとは、日経平均と企業業績の関係で、過去における「冬(後半)」「春」の位置についても示すと、次のようになっています。

(グラフ2)日経平均株価と企業業績の関係

出所:日経平均株価は日本経済新聞社の公表データを基に作成。日経平均予想EPSはIFIS提供データを基にマネーブレインが独自分析し作成

グラフ2における青線は、日経平均構成銘柄の来期と再来期のアナリスト予想を基に、日経平均の予想EPS(1株当たり利益)の前年比増減率を示したもので、予想EPSは独自に調整し、24カ月先のEPSをイメージしたものとなっています。

日経平均と青線の関係を見ると、過去においては、青線がボトムをつける少し前から上がり始め、ピークをつけるまでは上昇していく傾向があります。

また、約3年半でサイクルする景気循環との関係を見ると、この青線はおおむね景気循環に沿って推移していますが、グラフにおいて赤矢印で示したように、約3年半の中で小さなうねりをつくる局面があります。

今回のサイクルは、3年半どころか、かなり間延びしていますが、その中で足元において小さなうねりをつくっている状態で、現在、青線が右肩上がりにあるので日経平均が上昇しているともいえます。

そして、今後、企業業績のアナリスト予想において、上方修正も下方修正もないと仮定すると、青線のピークは分析上、5月末となっているため、このグラフからは5月末あたりまでは少なくとも下がりにくい状態が続くともいえます。

過去における「冬(後半)」「春」の位置を見ると、「冬(後半)」は青線のボトムの少し前となっていて、「春」はほぼボトムの位置と重なっています。

現時点で想定される次の「冬(後半)」は、今年の4月下旬か、7月下旬の可能性が高いとみているので、そうであれば、これまでとは逆の青線のピークあたりで「冬(後半)」になるということになります。

そして、「冬(後半)」から「春」に変わるタイミングは、(図2)で示したように「日経平均 来期・再来期調整予想EPS4週前比がプラス転換」と定義づけしていますが、足元の予想EPS4週前比はプラスとなっているので、このままプラスの状態が続くと「冬(後半)」と同時に「春」がくるということになります。

過去における「冬(後半)」、「春」はどのような状態だったかというと、「冬(後半)」は企業業績が悪化し、円高傾向、日経平均は低迷している状態で、世界的にも景気悪化のため、利下げや量的緩和が行われるような時期であり、「春」になるときは、景気が低迷し、低金利の中で、企業業績の回復の兆しが出てきているような時期となっています。

もし、今年の4月下旬か7月下旬に「冬(後半)」と同時に「春」となると、過去とは真逆の株高、円安の中で「春」になることとなり、今後、欧米において利下げが見込まれていることから、「春」になった後に、過去において「冬(後半)」に起こっていたような利下げ、それによる円高などが起こるということも十分に考えられます。

このため、「冬(後半)」から「春」に変わるタイミングについては、過去とそぐわないよう、「日経平均 来期・再来期調整予想EPS 4週前比がプラス転換」に加えて、(グラフ2)における青線のボトムを予想し、その4カ月前以降であることを条件とすることを考えています。

まとめますと、景気循環において現在は「冬(前半)」で、「冬(後半)」は今年の4月下旬か7月下旬の可能性が高く、「春」はまだまだ先の状態。「冬(後半)」がどのくらい続くか分かりませんが、「冬」は前半後半を通して、過去において日経平均は下落から低迷する時期となっているので、楽観一辺倒は危うく、引き続き慎重さは必要だと考えています。

投資はあくまでも自己責任で。

(白石 定之)

この記事に関連するニュース

-

日経平均株価が再度上昇するのはいつになるのか すでに「日柄調整という悪材料」は織り込んだ

東洋経済オンライン / 2024年11月25日 9時30分

-

株式市場の「強気の終焉」に備える 「買い遅れる恐れ」と「強気の罠」のはざまで(土信田雅之)

トウシル / 2024年11月22日 8時0分

-

凄腕アナリスト ザ・覆面 「住友電工」は上昇ステージ第2幕、通期利益予想を上方修正 電線御三家で最割安、株価低位の魅力

zakzak by夕刊フジ / 2024年11月20日 11時0分

-

トランプ氏当選確実に、米大統領選。日経平均5万円、5年以内に達成と予想する理由(窪田真之)

トウシル / 2024年11月7日 8時0分

-

配当利回りランキング~高配当利回り銘柄では防衛関連や地方創生関連に妙味

トウシル / 2024年11月6日 15時50分

ランキング

-

1ドンキの新作弁当 ご飯に盛り付けた“まさか”の具材とは? 開発担当者が「あえて“本物”よりおいしくしなかった」と語る背景

ITmedia ビジネスオンライン / 2024年11月27日 16時14分

-

2エンジン不正の日野自動車、工場敷地の5割売却へ…財務基盤の立て直し図る

読売新聞 / 2024年11月27日 15時31分

-

3アイリスオーヤマ、子ども用おむつ事業参入…王子ネピアと「Genki!」ブランド契約

読売新聞 / 2024年11月27日 19時49分

-

4何副首相、邦人安全「必ず守る」 関西財界、万博で中国と連携確認

共同通信 / 2024年11月27日 19時13分

-

5富裕層が日本株を「今、面白い」と注目している訳 個人投資家は中小型株投資ではプロよりも有利

東洋経済オンライン / 2024年11月27日 8時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください