三菱地所に追い風!公示地価2.3%上昇、33年ぶりの高い伸び(窪田真之)

トウシル / 2024年3月28日 7時0分

三菱地所に追い風!公示地価2.3%上昇、33年ぶりの高い伸び(窪田真之)

公示地価2.3%上昇、33年ぶりの高い伸び

国土交通省が発表した2024年1月1日時点の公示地価(全国・全用途平均)は、前年比2.3%の上昇でした。バブル経済期の1991年(前年比+11.3%)以来、33年ぶりの高い伸びとなりました。国際比較で割安となっていた日本の株価、物価、賃金に加え、地価にも上昇の波が出始めています。

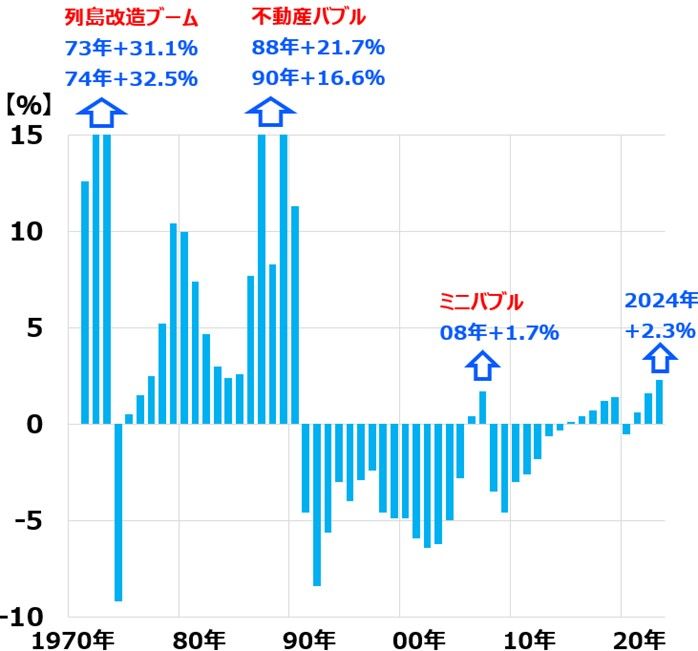

公示地価(全国・全用途平均)1月1日時点の前年比騰落率(%):1972~2024年

日本の不動産価格の過去50年の動きを振り返ります。50年間に3回、バブル/ミニバブルと言われたブームがありました。

【1】1973年:列島改造ブーム(列島改造バブル)

当時首相を務めた田中角栄氏が打ち出した「日本列島改造論」が巻き起こしたブームによって、全国で不動産価格が急騰しました。ただし、1973年に起こった第一次オイルショックによってブームは終焉(しゅうえん)し、不動産価格は下落しました。

【2】1989~1990年:最大の不動産バブル

バブル景気のさなか、株価・地価ともに過去最大のバブルとなりました。バブル崩壊の影響で、その後10年以上にわたり、不動産価格の下落が続きました。

【3】2007年:不動産ミニバブル

バブル後の金融機関による不良債権処理が終了し、不動産開発ブームが復活。2007年には3大都市圏などでイールド(利回り)を無視した高値まで買われる不動産ブームが起こり、ミニバブルと言われました。2008年にリーマン・ショックが起こると不動産価格は急落しました。

【4】2013~2024年:アベノミクス以降のブーム

アベノミクスが本格的に始まった2013年以降、景気回復と異次元金融緩和の効果で、不動産需給が引き締まり、コロナショック前の2019年まで不動産ブームが続きました。ところが、2020年にコロナショックが起こり、在宅勤務が広く普及すると、都市部のオフィス需給は軟化し、不動産価格はいったん下落しました。

ただし、2021年以降、コロナ禍からの経済再開が少しずつ進むにつれて、再び、不動産価格の上昇が始まりました。2024年1月1日時点で、全国地価は前年比2.3%上昇と、バブル以来、33年ぶりの高い上昇率となりました。

不動産上昇で、割安な不動産株に見直し余地

不動産価格上昇により、買収価値(純資産価値)対比で割安になっている日本の不動産株に見直し余地が出ると予想しています。

金利復活で割安なメガ銀行株が見直されたように、不動産価格の上昇復活で、三菱地所など、買収価値対比で割安な不動産株が見直されると予想しています。既に大きく上昇したメガ銀行を少し利益確定売りして、大手不動産株を少し買ってみてもいいと思います。

日本には、賃貸不動産に巨額の含み益【注】を有する不動産株がたくさんあります。不動産株だけでなく、倉庫・電鉄などにも巨額の含み益を有する企業が多数あります。

【注】含み益

時価と取得原価の差額。100億円で買った不動産が120億円まで値上がりしたとき、帳簿上100億円で計上している不動産に、20億円の含み益が存在することになります。

ご参考まで、賃貸不動産に1,200億円以上の含み益を有する29社は以下の通りです。

賃貸不動産の含み益1,200億円以上の29社、うち上位1-10社

| コード | 銘柄名 | 産業 分類 |

含み益 :億円 |

|

|---|---|---|---|---|

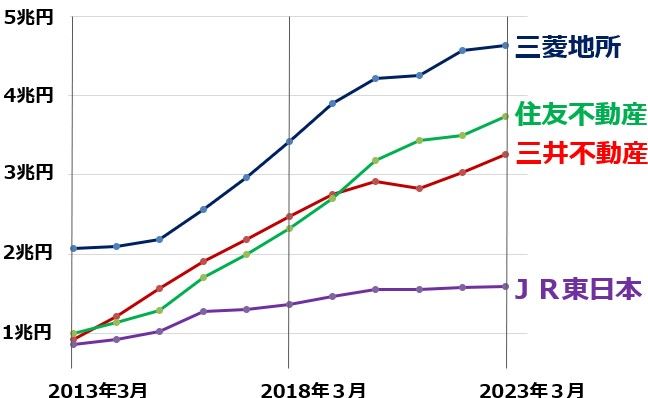

| 1 | 8802 | 三菱地所 | 不動産 | 4兆6,339 |

| 2 | 8830 | 住友不動産 | 不動産 | 3兆7,367 |

| 3 | 8801 | 三井不動産 | 不動産 | 3兆2,626 |

| 4 | 9020 | JR東日本 | 電鉄 | 1兆5,867 |

| 5 | 9432 | NTT(日本電信電話) | 情報通信 | 1兆3,707 |

| 6 | 9042 | 阪急阪神HD | 電鉄 | 5,324 |

| 7 | 8804 | 東京建物 | 不動産 | 5,264 |

| 8 | 9005 | 東急 | 電鉄 | 5,259 |

| 9 | 8267 | イオン | 小売 | 4,638 |

| 10 | 9531 | 東京ガス | ガス | 4,492 |

上位11-20位

| コード | 銘柄名 | 産業 分類 |

含み益 :億円 |

|

|---|---|---|---|---|

| 11 | 9021 | 西日本旅客鉄道 | 電鉄 | 4,341 |

| 12 | 9602 | 東宝 | サービス | 3,930 |

| 13 | 3003 | ヒューリック | 不動産 | 3,849 |

| 14 | 8905 | イオンモール | 不動産 | 3,255 |

| 15 | 3289 | 東急不動産HD | 不動産 | 2,998 |

| 16 | 9301 | 三菱倉庫 | 倉庫 | 2,722 |

| 17 | 9104 | 商船三井 | 海運 | 2,673 |

| 18 | 9706 | 日本空港ビル | 不動産 | 2,632 |

| 19 | 3231 | 野村不動産HD | 不動産 | 2,525 |

| 20 | 9401 | TBSHD | 情報通信 | 2,358 |

上位21-29位

| コード | 銘柄名 | 産業 分類 |

含み益 :億円 |

|

|---|---|---|---|---|

| 21 | 1802 | 大林組 | 建設 | 2,285 |

| 22 | 1812 | 鹿島建設 | 建設 | 2,196 |

| 23 | 7013 | IHI | 機械 | 2,015 |

| 24 | 9006 | 京浜急行電鉄 | 電鉄 | 1,914 |

| 25 | 1803 | 清水建設 | 建設 | 1,821 |

| 26 | 2501 | サッポロHD | 食品 | 1,761 |

| 27 | 9147 | NXHD | 陸運 | 1,704 |

| 28 | 9003 | 相鉄HD | 電鉄 | 1,513 |

| 29 | 9045 | 京阪HD | 電鉄 | 1,216 |

| 出所:各社最新の有価証券報告書より楽天証券経済研究所が作成 | ||||

1990年代には、不動産バブル崩壊の影響で、保有不動産に含み損を抱える日本企業が多数ありました。今は、その逆です。含み損を抱える企業はほとんどない代わりに、巨額の含み益を有する企業が増えました。

2000年代以降、日本の会計に時価主義が採り入れられ、含み損のある不動産の減損処理が進みました。そのため、大きな含み損はなくなりました。一方、含み益の時価評価はほとんど進んでいません。日本企業は、巨額の含み益を抱えたままのところがたくさんあります。

賃貸不動産の含み益上位4社の含み益:2013年3月期(期末)~2023年3月期

買収価値と比べて割安と考えられる銘柄をピックアップ

今、日本の株式市場には、保有不動産に巨額の含み益があるにもかかわらず、株価が、純資産価値と比べて極めて割安な水準にとどまっている銘柄がたくさんあります。保有不動産の含み益を考慮した上で、純資産価値に比べて株式時価総額が低い株を、「買収価値の高い株」と呼びます。

かつては、そういう銘柄に敵対的買収が仕掛けられることがよくありました。特に、外資のハゲタカファンドや、旧村上ファンドなどが活発に動いた2005年は敵対的買収が社会現象となりました。

2005年に大活躍したハゲタカファンド(買収ファンド)がいれば、真っ先に狙われそうな銘柄群が、今は多数あります。

ところが、2006年以降、ハゲタカファンドは日本からほとんど撤退しました。資産を狙う買収に対して、日本で社会的非難が集中し、2006年には日本の上場企業が次々と買収防衛策を導入しました。これでハゲタカファンドは撤退し、買収ブームは終焉しました。

ハゲタカは去り、割安な「含み資産株」に、敵対的買収を仕掛ける買い手がなくなりました。純資産価値と比較して割安と分かっていても、注目する投資家がいなくなりました。敵対的買収は昨年8月に経済産業省が公表した企業買収の新指針に基づき「同意なき買収」に名前を変えて、近年、少しずつ復活していますが、資産を狙う買収はあまりありません。

今日のリポートでは、そういう「含み資産株」に改めてスポットライトを当てます。まず、先に挙げた1,200億円以上の含み益がある銘柄のうち、含み益上位10社のPBR(株価純資産倍率)と、含み益を考慮した実質PBR【注】をご覧ください。

【注】実質PBR

保有不動産の含み益(税効果を考慮した金額)を、自己資本に加えて計算したPBR。法人税率を3割と仮定して、含み益の7割を自己資本に加えて、計算している。

賃貸不動産の含み益上位10社のPBRと実質PBR

| コード | 銘柄名 | 含み益 :億円 |

連結PBR :倍 |

実質PBR :倍 |

|

|---|---|---|---|---|---|

| 1 | 8802 | 三菱地所 | 4兆6,339 | 1.54 | 0.67 |

| 2 | 8830 | 住友不動産 | 3兆7,367 | 1.33 | 0.59 |

| 3 | 8801 | 三井不動産 | 3兆2,626 | 1.50 | 0.88 |

| 4 | 9020 | JR東日本 | 1兆5,867 | 1.31 | 0.96 |

| 5 | 9432 | NTT(日本電信電話) | 1兆3,707 | 1.66 | 1.75 |

| 6 | 9042 | 阪急阪神HD | 5,324 | 1.12 | 0.89 |

| 7 | 8804 | 東京建物 | 5,264 | 1.06 | 0.61 |

| 8 | 9005 | 東急 | 5,259 | 1.51 | 1.07 |

| 9 | 8267 | イオン | 4,638 | 2.95 | 2.39 |

| 10 | 9531 | 東京ガス | 4,492 | 0.83 | 0.75 |

| 出所:各社有価証券報告書、QUICKより楽天証券経済研究所が作成 | |||||

このリポートでは、実質PBRが0.7倍を割れている銘柄を、「買収価値が高い株」と呼ぶことにします。賃貸不動産の含み益が1,000億円以上で、実質PBRが0.7倍以下の7社をピックアップしたのが、以下です。

賃貸不動産の含み益1,000億円以上、かつ実質PBR0.7倍以下の7社

| コード | 銘柄名 | 含み益 :億円 |

実質PBR :倍 |

|

|---|---|---|---|---|

| 1 | 8841 | テーオーシー | 1,102 | 0.37 |

| 2 | 8830 | 住友不動産 | 3兆7,367 | 0.59 |

| 3 | 8804 | 東京建物 | 5,264 | 0.61 |

| 4 | 8905 | イオンモール | 3,255 | 0.61 |

| 5 | 5901 | 東洋製缶GHD | 1,158 | 0.62 |

| 6 | 8802 | 三菱地所 | 4兆6,339 | 0.67 |

| 7 | 9302 | 三井倉庫HD | 1,104 | 0.70 |

| 出所:各社有価証券報告書およびQUICKより楽天証券経済研究所が作成 | ||||

この中で、一番投資価値が高いと私が考えるのは、三菱地所(8802)です。ついで、住友不動産(8830)・テーオーシー(8841)・イオンモール(8905)の投資価値が高いと考えています。

▼著者おすすめのバックナンバー

2024年3月25日:平均利回り4.4%、日経平均が急騰する中、値下がりが続いてきたJリートを見直す。(窪田真之)

2024年3月5日:いいタイミングで株を売るには。初心者でもまねできるルール(窪田真之)

(窪田 真之)

この記事に関連するニュース

-

世界市場から脱落する日本株…また8銘柄が米MSCI「全世界株指数」から脱落の衝撃【株のカラクリ】

日刊ゲンダイDIGITAL / 2024年11月24日 9時26分

-

凄腕アナリスト ザ・覆面 「住友電工」は上昇ステージ第2幕、通期利益予想を上方修正 電線御三家で最割安、株価低位の魅力

zakzak by夕刊フジ / 2024年11月20日 11時0分

-

巨額還元でも抜け出せない東洋証券の「株主対応」 新中計の中身は、なりふり構わぬ収益改善策

東洋経済オンライン / 2024年11月12日 7時30分

-

57歳・資産1億1800万円男性「株安で含み益2500万円吹き飛んだが……」日本企業の底力を信じて買い増し400株

オールアバウト / 2024年11月10日 6時10分

-

トランプ氏当選確実に、米大統領選。日経平均5万円、5年以内に達成と予想する理由(窪田真之)

トウシル / 2024年11月7日 8時0分

ランキング

-

1ドンキの新作弁当 ご飯に盛り付けた“まさか”の具材とは? 開発担当者が「あえて“本物”よりおいしくしなかった」と語る背景

ITmedia ビジネスオンライン / 2024年11月27日 16時14分

-

2エンジン不正の日野自動車、工場敷地の5割売却へ…財務基盤の立て直し図る

読売新聞 / 2024年11月27日 15時31分

-

3アイリスオーヤマ、子ども用おむつ事業参入…王子ネピアと「Genki!」ブランド契約

読売新聞 / 2024年11月27日 19時49分

-

4何副首相、邦人安全「必ず守る」 関西財界、万博で中国と連携確認

共同通信 / 2024年11月27日 19時13分

-

5富裕層が日本株を「今、面白い」と注目している訳 個人投資家は中小型株投資ではプロよりも有利

東洋経済オンライン / 2024年11月27日 8時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください