[今週の日経平均&株式市場]ハードルを超えて上昇できるか?~連休と決算と米FOMCと需給~

トウシル / 2024年4月30日 12時31分

![[今週の日経平均&株式市場]ハードルを超えて上昇できるか?~連休と決算と米FOMCと需給~](https://media.image.infoseek.co.jp/isnews/photos/toushiru/toushiru_44727_0-small.jpg)

[今週の日経平均&株式市場]ハードルを超えて上昇できるか?~連休と決算と米FOMCと需給~

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「【テクニカル分析】今週の日経平均&株式市場 「ハードル」を超えて上昇できるか?~連休と決算と米FOMCと需給~<チャートで振り返る先週の株式市場と今週の見通し>」

先週末4月26日(金)の日経平均株価は3万7,934円で取引を終えました。

前週末終値(3万7,068円)からは866円ほど上昇し、週足ベースでみた株価は、「下げ止まりから反発」の動きを見せた格好ですが、前週の下げ幅(2,455円)と比べると、株価は35%ほどしか戻せていない状況です。

そんな中で迎える今週は、「月またぎ」で5月相場入りとなります。

引き続き、日米企業の決算動向が注目される一方、4月30日(火)~5月1日(水)に開催されるFOMC(米連邦公開市場委員会)や、週末5月3日(金)には米4月雇用統計が控えていることもあり、米国の金融政策への思惑と金利の動きも、相場を動かす要因として強く意識されることになりそうです。

しかも、国内株市場は大型連休絡みで、取引日が4月30日(火)から5月2日(木)までの3日間しかなく、スケジュール的にも積極的に動きづらい面があります。

こんな感じで、今週の株式市場は、材料やポイントなどを把握するだけでもかなり大変になりますが、今回のレポートではそれらの注目点について、確認・整理をして行きたいと思います。

先週の日経平均は想定通りの反発も、「両にらみ」の状況を残す

まずは、いつものように、先週の日経平均の動きをチェックします。

図1 日経平均(日足)とMACDの動き(2024年4月26日時点)

あらためて先週の日経平均の値動きを振り返ると、テクニカルのサインは強弱が交錯する格好となっています。

ポジティブなサインとしては、前週に下抜けてしまった、3万8,000円水準や75日移動平均線を回復する場面が見られたことや、下段のMACDの傾きが緩やかになったことが挙げられます。

一方、ネガティブなサインは、25日と50日移動平均線のクロス、75日移動平均線が上値を抑える場面が多かったことが挙げられます。

このように、強弱のサインが入り乱れる中、今週の焦点は、足元の株価が位置している、3月7日と22日の高値で形成されるダブル・トップの「ネックライン」の攻防になります。このネックラインは、75日移動平均線近くでもあります。

ここを上抜けできれば、もう一段階の株価の戻りをトライする展開となり、25日・50日移動平均線や、直近の高値どうしを結んだ線が超えるべき上値のハードルとなります。反対に、上抜けできなかった場合には、「リターン・ムーブ」の動きとなって、下値を探る展開となります。

その場合の下値は、前回のレポートでも触れたように、今年の1月中旬から2月上旬に株価がもみ合っていた3万6,000円水準が意識されることになりそうです。

したがって、目先の日経平均の想定レンジは、75日移動平均線を基準に考えるのが良さそうなので、これまでのレポートでも紹介した、移動平均線乖離(かいり)率のボリンジャーバンドで探っていきたいと思います。

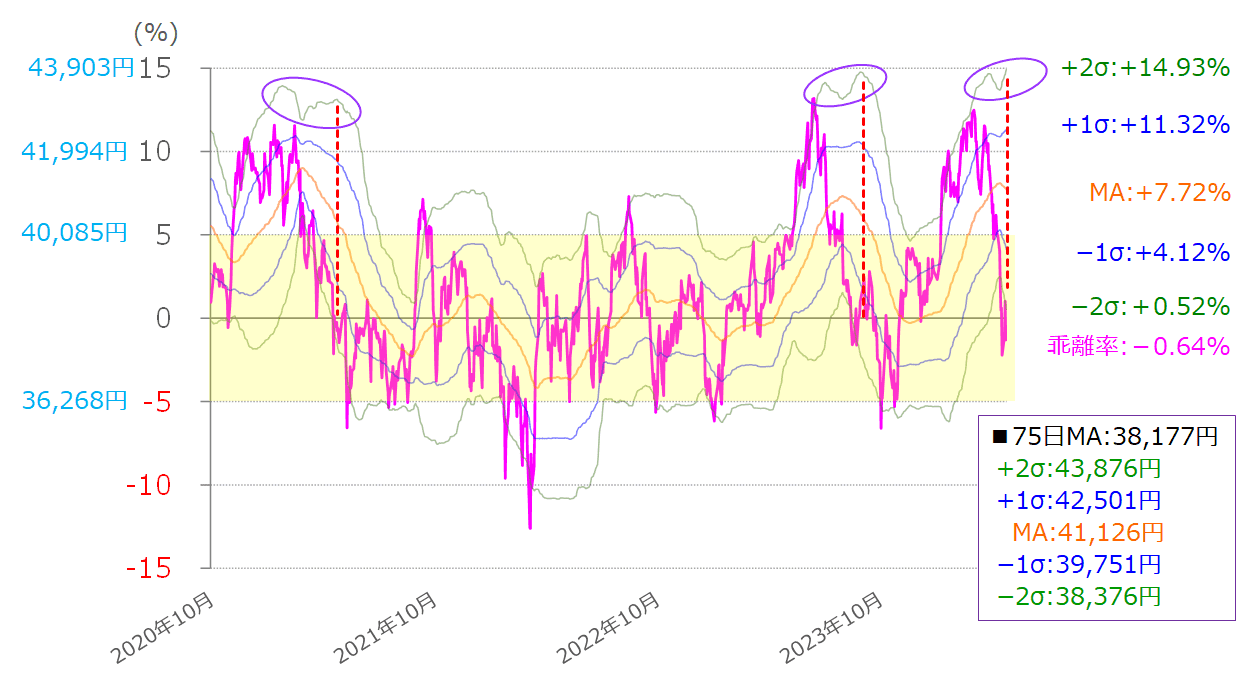

図2 日経平均の移動平均線乖離率(75日)のボリンジャーバンド(2024年4月26日時点)

先週末26日(金)時点の75日移動平均線乖離率は、マイナス0.64%です。

図2を見ても分かるように、最近の移動平均線乖離率はプラス10%を超えたところから、スルスルと低下してきたことになります。前回のレポートでも述べた通り、株価と移動平均線との乖離が、短期間の株価下落によって修正される「値幅調整」だったことがうかがえます。

では、「今後の株価と75日移動平均線との乖離がどのようになって行きそうなのか」が気になるところですが、ここで注目するのがプラス2σ(シグマ)の線です。先週26日(金)のプラス2σの値はプラス14.93%と、まだ高いところをキープしています。

図2のチャートを過去に遡ると、乖離率が修正されても、プラス2σが高い状況のままという場面が2カ所確認できますが、いずれも、しばらく0%を挟んで上下した後に、再び下方向に乖離が進み、マイナス5%あたりまで低下していたことが分かります。

したがって、目先は下方向への進行にも警戒しつつ、75日移動平均線を挟んでプラスとマイナスを往来する展開がメインシナリオとなりそうです。

また、現在の乖離率はマイナス圏に沈んでいますが、ボリンジャーバンドは5本の線がすべてプラス圏に位置しているため、株価が上昇する展開となった場合には、マイナス2σから順番に戻りを試すことになります。

26日(金)時点の数値で計算すると、3万8,376円(マイナス2σ)、3万9,751(マイナス1σ)、4万1,126円(MA)となります。一方の下値については、マイナス5%乖離の3万6,268円までの範囲内で下げ止まりのポイントを探っていくことになりそうです。

以上のように、短期のテクニカル分析的に見た日経平均は、上方向と下方向の「両にらみ」の状況となっていますが、ローソク足の並びを見ると、週を通じて下値を切り上げる中で、75日移動平均線が抵抗となっていることから、基本的には、株価の戻りを試す動きの方が優勢と思われます。

決算を手掛かりとする個別物色が相場全体のムードを変えるか?

また、今後の株価の方向感を決める重要な要素のひとつとして注目されるのが企業決算になります。今週の国内では、大手商社やレーザーテックなどの決算発表が予定されています。

そこで、大手商社2社の状況についてもチャート(日足)で確認してみます。

図3 三井物産(日足)とMACDの動き(2024年4月26日時点)

まずは、5月1日(水)に決算を発表する三井物産(8031)です。発表時刻は12時予定なので、この日の午後に決算を受けた反応が出てくると思われます。

上の図3で値動きを確認すると、25日移動平均線をサポートにして上昇トレンドが続き、直近でも7,500円水準を意識した高値圏での推移となっています。先週も4月25日(木)の取引時間中に高値を更新するなど、強い動きとなっています。

図4 三菱商事(日足)とMACDの動き(2024年4月26日時点)

続いて三菱商事(8058)です。5月2日(木)の13時に決算が発表される予定ですが、図4のチャートでは、先ほどの三井物産と同じく、25日移動平均線をサポートにした上昇トレンドが続き、4月15日(月)に高値をつけた後は、株価が一段階切り下がり25日移動平均線の攻防となってはいるものの、こちらも高値圏を維持しています。

大手商社株はこの1年のあいだ、米著名投資家のウォーレン・バフェット氏の発言をきっかけに、低PBR(株価純資産倍率)の修正期待も伴って大きく買われてきました。

ただし、大手商社株のPBRはすでに1倍を大きく超えて割安感が薄れてきているほか、バフェット氏が率いるバークシャー・ハサウェイ社が保有する商社株の割合も保有上限とされている9.9%近くに迫っており、ここからさらに株価を上昇させていくには、利益の成長性や株主還元策などを示して、多くの投資家を魅了する必要があります。

今週の決算発表が材料出尽くしの売りとなるのか、それとも次の上昇につなげることができるのか、商社株はこれまでの日本株買いの牽引役の一角を担い、現在も高値圏で推移しているだけに、決算後の反応は日本株のムードにも影響しそうです。

結局は米FOMCが重要?

続いて、米国企業の決算についても簡単に見て行きます。

今週はアマゾン(AMZN)やアップル(AAPL)などの「マグニフィセント・セブン(M7)」銘柄の一角をはじめ、アドバンスト・マイクロ・デバイス(AMD)やスリーエム(MMM)など、注目企業の発表が予定されていますが、これまでの企業決算に対する株式市場の反応は全体的に微妙なものが増えています。

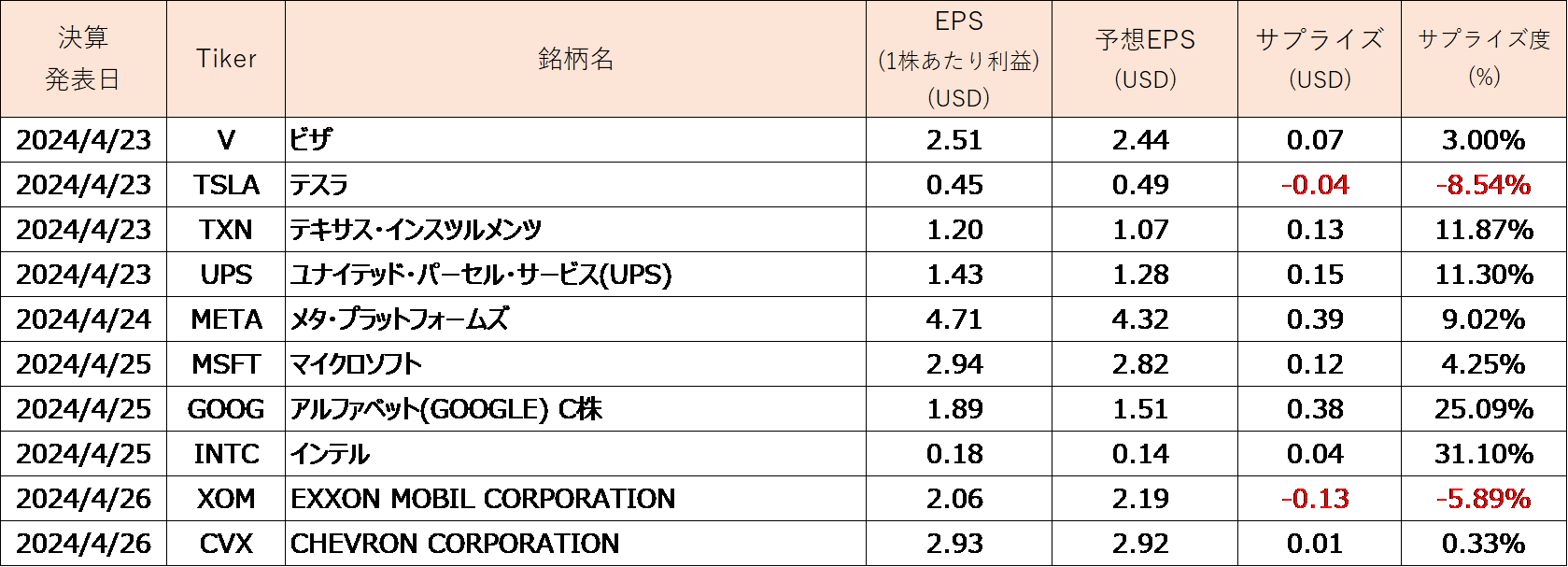

図5 先週発表の主な米企業決算の状況

上の図5は先週発表された主な米企業決算の状況をまとめたものです。

全体的に、利益が市場予想を上回り、良好なものが多くなっていますが、決算を受けて直近の高値を更新したのは、上の図5ではアルファベット(GOOGL)とシェブロン(CVX)、テキサス・インスツルメンツ(TXN)のみで、あとは株価が上昇しても直近の高値に届いていないものがほとんどです。

もっとも、「業績は好調だが市場予想に届かなかった」ことで株価が下落したものもあり、市場の高い期待値が修正されている過程なのであれば、ある程度株価が下落したところで買いが入って来ると思われ、下値は堅いかもしれません。とはいえ、企業業績を手掛かりに株価が積極的に一段高をトライするのは余程のサプライズが必要となります。

むしろ、先週の米国株市場が上昇した場面では、米金利の低下が主因だったことが多く、結局は、米国の景況感やインフレ動向による金融政策の思惑の方が相場を大きく動かすことになりそうです。そのため、FOMCの結果を受けて始まる5月2日(木)の日本株市場の動きは、連休前ということもあり、重要なターニングポイントになるかもしれません。

国内では「信用取引残高(信用残)」にも注意

さらに、日本株については、株価上昇の邪魔をする存在として、需給材料もチェックする必要があるかもしれません。具体的には「信用取引残高(信用残)」です。

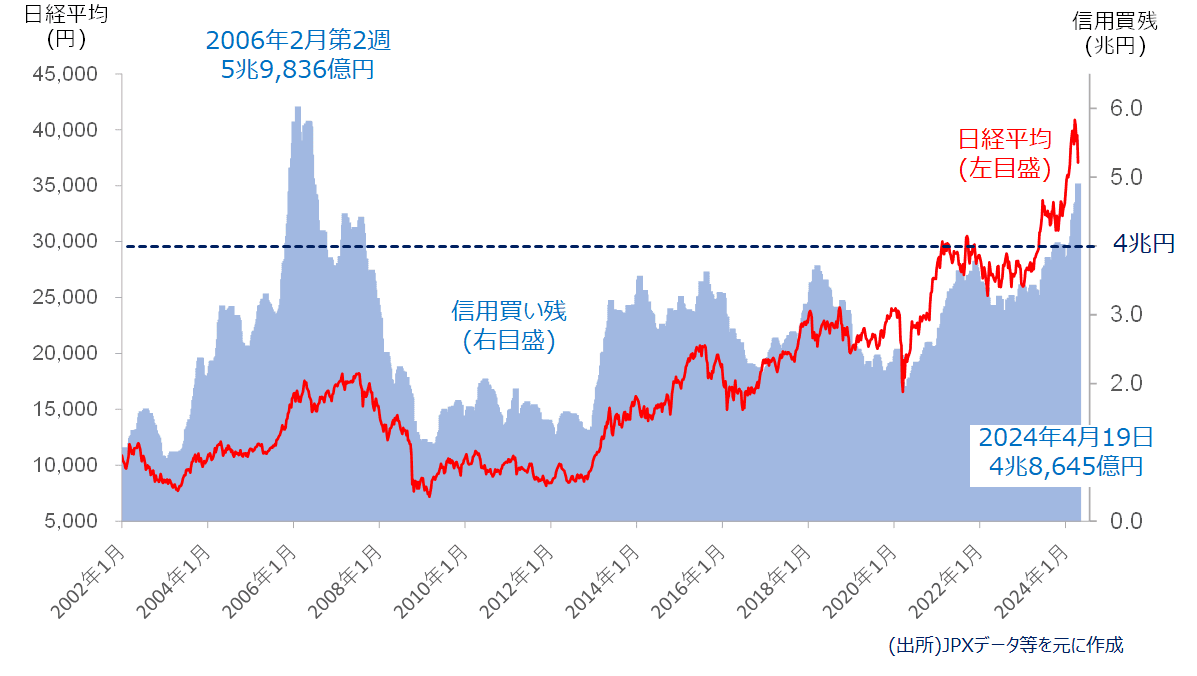

図6 信用取引の買い残高と日経平均(週足)(2024年4月19日時点)

上の図6は信用残における買い残高の金額と日経平均の推移です。

直近で公表されたデータ(2024年4月19日時点)における信用買い残高は、4兆8,645億円と大きく積み上がっています。ちなみに、過去最高は2006年2月の5兆9,836億円です。図6は過去20年以上にわたる期間の推移を示していますが、過去と比べても、現在の買い残高はかなり高水準であることが分かります。

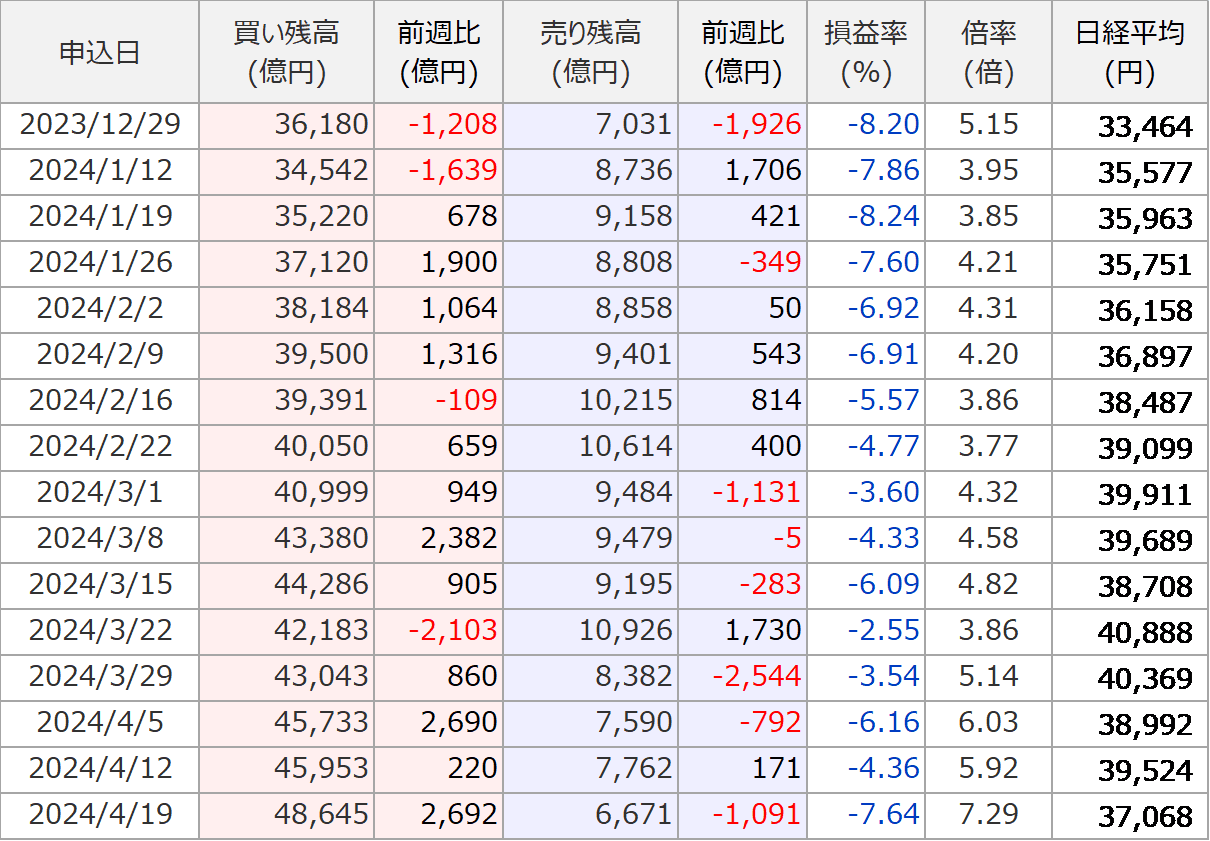

図7 直近の信用取引残高の推移(2024年4月19日時点)

また、上の図7は2024年からの信用取引残高の推移をまとめた表になりますが、ここで注目するのは2点です。

一つ目は、直近の信用買い残の増加状況です。3月以降で信用買い残が大きく増加したところを見ると、いずれも日経平均が下落しているタイミングで増えています。とりわけ、4月は日経平均が大きく下落した、4月5日週と4月19日週にそれぞれ買い残が2,600億円以上増えており、4月だけで5,000億円以上も買い残が増えていることになります。

そして、二つ目は「信用倍率」です。信用倍率とは「買い残÷売り残」で計算され、倍率の大きさで買い残と売り残のバランスを見て行きます。

直近4月19日週の信用倍率は7.29倍となっており、売り残の規模に比べて買い残が多くなっており、買いに偏っている状況と言えます。なお、信用倍率が7倍を超えるのは珍しく、2000年以降では、2000年2月(7.26倍)と2013年6月(7.10倍)の2回しかありません。

したがって、最近の信用残の動きからは、「株価の下落局面に買い向かっている」ことがうかがえ、今後の株価が上昇した場合には、積み上がった買い残が戻り待ち売り圧力となることも考慮する必要があり、目先は上値が重たい場面が増えるかもしれないことを想定しておくと良いかもしれません。

(土信田 雅之)

この記事に関連するニュース

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

株式市場の「強気の終焉」に備える 「買い遅れる恐れ」と「強気の罠」のはざまで(土信田雅之)

トウシル / 2024年11月22日 8時0分

-

一進一退ムードの中、株価下落時の見極めがカギ~注目は「あの米国企業」の決算~

トウシル / 2024年11月18日 12時10分

-

米国「トランプ相場」の余韻に日本と中国が絡む展開~一喜一憂しやすい地合いで上値トライできるか?~

トウシル / 2024年11月11日 12時10分

-

与党大敗後の日経平均上昇はもう限界?米大統領選と米国株を総点検!(土信田雅之)

トウシル / 2024年11月1日 8時0分

ランキング

-

1中国産「農薬漬けシャインマスカット」が東南アジアで大炎上…怪しい日本語が書かれた“激安ブドウ”の実態

プレジデントオンライン / 2024年11月26日 18時15分

-

2なぜ鉄道会社が…? 小田急、エリア外の県と「全く畑違いのビジネス」に乗り出す きっかけは“社員の趣味”!?

乗りものニュース / 2024年11月27日 10時42分

-

3お金が貯まらない人ほど直感で行動している…新型NISAで資産を減らす人がやっている「残念な行動」とは

プレジデントオンライン / 2024年11月27日 7時15分

-

4食べログ「都内で9位」ラーメン店主の驚きの過去 秋葉原の超人気店「ほたて日和」はこうして生まれた

東洋経済オンライン / 2024年11月27日 8時30分

-

5年金夫婦で「月28万円」もらえるはずが…同い年の夫を亡くした65歳・共働き妻、年金事務所の窓口で告げられた〈衝撃の遺族年金額〉に絶望「こんな仕打ち、ありますか?」【FPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月27日 11時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください