50万円まであと2万!まつのすけのポイント投資&投資信託だけで、目指せ100万円!

トウシル / 2024年4月3日 10時12分

50万円まであと2万!まつのすけのポイント投資&投資信託だけで、目指せ100万円!

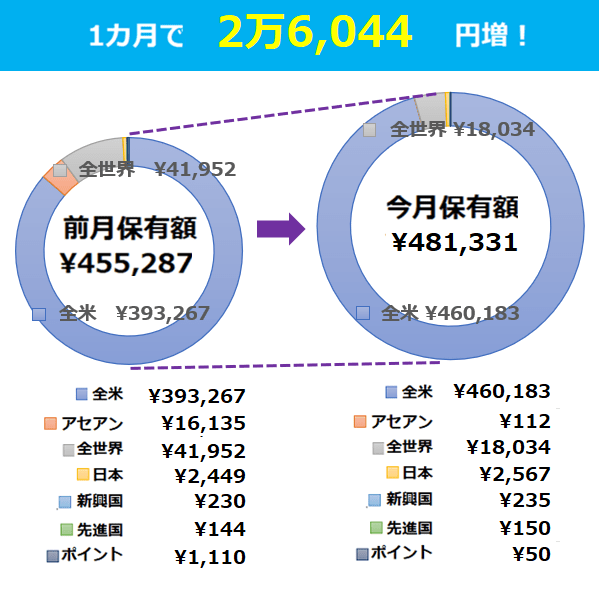

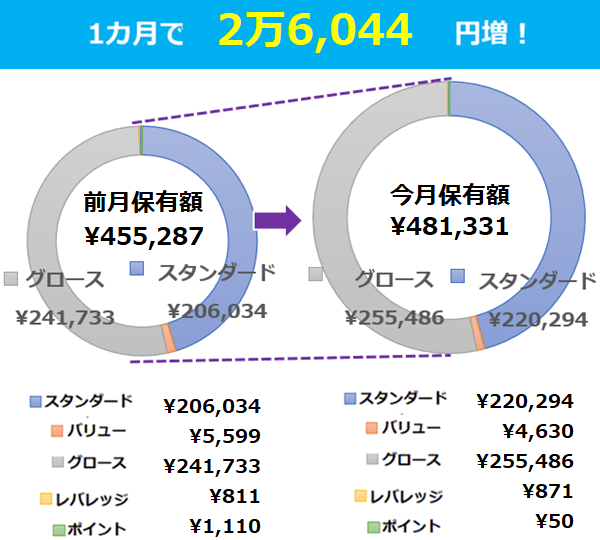

2024年3月の保有額:48万1,331円

保有投資信託の3月の運用益÷前月末残高の月間騰落率は+4.23%となり、楽天・オールカントリー株式インデックス・ファンドの+4.08%を上回りました。連載開始からのトータルリターンは+78.29%で、e MAXIS Slim全世界株式(オール・カントリー)の+45.50%を大幅にアウトパフォームしています。

今月は世界的に株価が上昇しました。AI関連のハイテク株だけではなく、エネルギー、素材、金融、資本財、公益事業、生活必需品など、上昇の裾野が拡大しています。

S&P500種指数(S&P500)が5カ月連続で上昇した場合、1年後は過去28回中26回上昇しました。平均+12.5%、中央値+11.4%と堅調です。

また、S&P500が1Qに+10%以上の場合は、残り9カ月は過去11回中10回上昇。平均+6.5%、中央値+8.2%となります。

過去の例を見ると、現職大統領が再選を目指す大統領選挙があった年は、4月のパフォーマンスの過去実績は今ひとつです。しかし、短期的な調整局面があっても、大局的には株価上昇が続くと考えています。

2024年3月時点の、エリア別ポートフォリオを解説!

3月は米ドル高が予想以上に長続きする可能性を考慮して、新興国のバリュー株関連の投信を売却し、S&P500などの主要指数のインデックス投信、FANG+やAI関連のグロース投信などを購入しました。

インターネット黎明期からドットコムバブルまで、株価は大きく上昇しました。AIの普及が加速することにより、AI関連銘柄は向こう1~2年は有力だと考えています。

なお、S&P500が過去20週間で+20%以上を達成すると、過去は1年後22回中21回上昇しました。平均+13%、中央値+12.2%となっており、今から1年間はS&P500や世界株指数でも、手堅く2桁のリターンを期待できると想定しています。

2024年3月時点の、タイプ別ポートフォリオを解説!

3月は米国株・世界株投信を購入。他方、また、FRB(米連邦準備制度理事会)の金融緩和のペースが遅くなって米ドル高が続くリスクを考慮し、ドルと逆相関の傾向がある新興国関連の投信を売却しました。

向こう1年はAI関連に強みがある米国が有力だと考えています。S&P500が50営業日までに+5%超だと、その年の残りは過去25回中24回プラスです(平均+12.6%、中央値+12.1%)。

また、S&P500が11~3月と5カ月連続で上昇すると、4~12月は過去勝率100%で、平均+11.9%・中央値+11.2%となっています。

2024年3月の保有投資信託~騰落率ベスト10

2024年3月1~31日までに、新たに購入した投資信託のうち、*騰落率ランキングをご紹介します。NISA(ニーサ:少額投資非課税制度)成長投資枠で購入できるもの、NISAつみたて投資枠で購入できるもの、[iDeCo(イデコ:個人型確定拠出年金)]で購入できるものに、それぞれマークを付けています。ご参考ください!

*騰落率:投資信託が、一定期間内にどれだけ値上がり・値下がりしたかを知るために、価格の変化率を計算したもの。

1位:Tracers S&P500ゴールドプラス

騰落率:12.71%

どんなファンド?:株式とゴールドに投資するレバレッジ型投信です。S&P500が1倍、ゴールドが1倍で、合計2倍の投資となり、例えば100円分投資した場合、200円分のポジションを取ることになります。

まつのすけコメント:米国の株価指数先物・金先物取引に投資し、信託財産の純資産総額の200%相当額の運用を行います。原則として為替ヘッジはなく、円安になるとプラス、円高はマイナスです。3月はS&P500、ゴールドの両方が好調で、高いパフォーマンスを発揮しました。

2位:iFreeレバレッジNASDAQ 次世代50

騰落率:7.63%

どんなファンド?:米国株のレバレッジ投信で、組入上位銘柄は、AI銘柄でS&P500にも新規採用されたスーパー・マイクロ・コンピューター(米国のコンピュータシステムメーカー)、Monolithic Power Systems(大手半導体企業)、Tractor Supply Company(農家や牧場主などを対象とした商品の小売りチェーン)、ULTA Beauty(米国の美容専門店チェーン)、ICON plc(大手バイオ・医療関連企業)、eBAY(グローバル展開するオンラインマーケットプレイス)、Axon Enterprise(米国の電気兵器メーカー)、Align Technology(歯科関連の医療機器企業)、PTC(製造業向け大手ソフトウエア企業)です。

まつのすけコメント:日々の基準価額の値動きがNASDAQ Q-50指数(米ドルベース)の2倍程度となることを目指している投資信託です。為替ヘッジがあり、為替の影響はありませんが、日米の短期金利差の分はマイナスとなります。

3位:Tracers グローバル2倍株(地球コンプリート)

騰落率:7.21%

どんなファンド?:世界株のレバレッジ型投信です。米国株が約1倍、その他の日本を含む先進国・新興国が約1倍で、合計約2倍の投資となり、例えば100円分の投資なら約200円分のポジションとなります。

まつのすけコメント:各国への投資比率は株式市場の市場規模が考慮されるので、おおむね時価総額に比例した形となります。ただし、1カ国への投資割合は、純資産総額比で100%(1倍)程度が上限となります。先進国株式部分は対円での為替ヘッジを行うので、実質的に為替変動の影響を受けるのは、主に新興国株式部分です。

4位:米国インフラ・ビルダー株式ファンド(為替ヘッジなし)

騰落率:7.14%

どんなファンド?:米国株のアクティブ投信で、組入上位銘柄は、電気設備業(イートン、ハベル)、建設・土木業(クアンタ・サービシーズ、エムコア・グループ)、建設関連製品(トレイン・テクノロジーズ)、建設資材(マーチン・マリエッタ・マテリアルズ、バルカン・マテリアルズ)、金属・鉱業(ニューコア)、商社・流通業(ユナイテッド・レンタルズ)などです。

まつのすけコメント:米国のインフラ設備の建設、改修、メンテナンス、建設資材の生産・輸送などに直接関わる企業の株式に投資するアクティブ投信です。インフラ関連銘柄に投資したい場合に選択肢となります。米国ではインフラ投資も重要テーマであり、この投信はインデックス投信をアウトパフォームする月も多いです。

5位:割安株ジャパン・オープン

騰落率:6.98%

どんなファンド?:日本株のアクティブ投信で、組入上位銘柄は、日本酸素ホールディングス(以下HD)、ライフドリンクカンパニー、メック、三菱HCキャピタル、三井化学、アズビル、三和HD、パン・パシフィック・インターナショナルHD、セコム、日本取引所グループです。

東京証券取引所プライム市場上場銘柄を中心に、企業の適正価値に対して割安と判断する銘柄に投資しています。

まつのすけコメント:中長期的な独自の成長ストーリーや、個別の成長ドライバーに注目しています。IoT(さまざまなモノに通信機器を持たせインターネット接続や交互通信ができるようにする技術)、テクノロジー、先進医療・医療機器、自動運転、新興国、通信インフラ、社会インフラ、コンテンツ・エンタメ、脱炭素など幅広いテーマをカバーしています。

6位以下はこちら

6位:楽天・SOXインデックス・ファンド(楽天・SOX)[NISA成長投資枠]

7位:eMAXIS S&P500クオリティ高配当インデックス[NISA成長投資枠]

8位:iFreeレバレッジ S&P500

9位:三菱UFJ バリューオープン[NISA成長投資枠]

10位:ストラテジック・バリュー・オープン(真価論)

まつのすけ、今月の注目銘柄!

楽天・SOXインデックス・ファンド[NISA成長投資枠]

どんなファンド?:SOX指数(円換算ベース)の値動きに連動するインデックス投信で、為替ヘッジはありません。SOX指数は米国上場の主要な半導体関連30銘柄で構成されており、「フィラデルフィア半導体株指数」とも呼ばれています。

円安になるとプラス、円高はマイナスの影響があります。主として米国の株式・DR(預託証券)に投資しており、有価証券の貸付取引を行うなど、効率的な運用に努めています。

注目ポイント!:信託報酬は年0.176%(税込)と低コストで、保有残高に応じて年0.05%の楽天ポイントも還元されます。

ナスダック総合指数よりもさらにハイリスクなので、リスクを抑えたい方にはおすすめできません。しかし、S&P500を上回る時期も多いため、コアでS&P500や世界株投信を保有し、サテライトで少し高いリターンを狙う戦略は選択肢です。

半導体にはシクリカル(循環的な景気変動)で波があり、現在の拡大サイクルでは、早くても2024年末~2025年春ごろまでは、SOX指数は堅調だと考えます。

組入上位銘柄は、エヌビディア、AMD、ブロードコム、クアルコム、インテル、ASML、アプライド・マテリアルズ、TSMC、ラムリサーチ、KLA(いずれも半導体関連銘柄)です。

まつのすけ、今月のがっかり

3月は中旬以降、保有ウエートが高いテクノロジー株が、バリュー株・景気敏感株と比較して軟調だったのが残念です。なお、3月にS&P500は過去19週間で+25%以上になりました。この状況の過去実績は、1年後は100%の確率で上昇し、平均+20.2%、中央値+17.8%と高パフォーマンスです。

また、S&P500のうち52週高銘柄数が3月に達した数以上の場合、過去15年間で13回中13回上昇。平均+12%、中央値+7.8%となります。

さらに、S&P500が4カ月間で+20%以上になった場合、過去は1年後100%上昇、平均+18.4%、中央値+17.4%。無難にいくならS&P500がおすすめです。

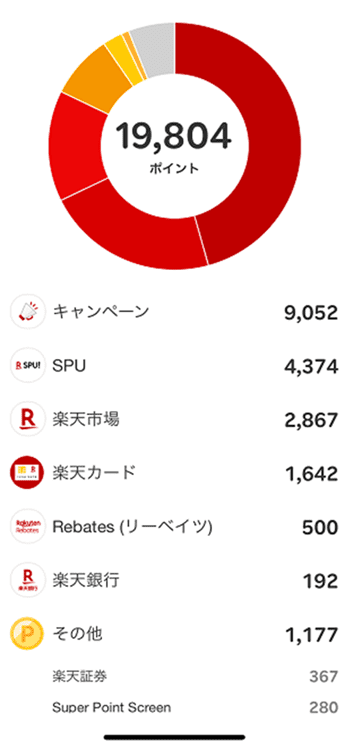

3月のポイ活実績:1万9,804ポイント

楽天スーパーSALEやお買い物マラソンでは、「買いまわり(ラクマ特典)」があります。ラクマ購入で楽天市場でのお買い物額に対してポイントが+1倍となり、上限は1,000ポイントというケースが多いです。

珈琲豆・ドリップコーヒーなどの飲料などが1,000円で出品されており、+1倍で1,000ポイントを得られる場合、実質的に無料でゲットできることになります。匿名配送の仕組みもあり、氏名・住所を相手に知られることなく取引できます。

(まつのすけ)

この記事に関連するニュース

-

「S&P500」だけで大丈夫? 流入上位を席捲する新顔ファンドがリターンを補う?=10月資金流入トップ20

Finasee / 2024年11月26日 6時0分

-

「Tracers S&P1000インデックス(米国中小型株式)」でも注目。「S&P1000」は「S&P500」と何が違うのか

Finasee / 2024年11月19日 19時40分

-

インド株、米国ハイテク株に続いて注目は「金融株」。金利復活で「ダイワ金融新時代ファンド」に注目!

Finasee / 2024年11月18日 7時0分

-

野村證券で売れ筋になった新ファンド「野村ブラックロック世界優良企業厳選ファンド」はS&P500を超えるのか?

Finasee / 2024年11月15日 6時0分

-

ついに60万円台突入!まつのすけのポイント投資&投資信託だけで、目指せ100万円!

トウシル / 2024年11月6日 8時0分

ランキング

-

1ドンキの新作弁当 ご飯に盛り付けた“まさか”の具材とは? 開発担当者が「あえて“本物”よりおいしくしなかった」と語る背景

ITmedia ビジネスオンライン / 2024年11月27日 16時14分

-

2エンジン不正の日野自動車、工場敷地の5割売却へ…財務基盤の立て直し図る

読売新聞 / 2024年11月27日 15時31分

-

3何副首相、邦人安全「必ず守る」 関西財界、万博で中国と連携確認

共同通信 / 2024年11月27日 19時13分

-

4富裕層が日本株を「今、面白い」と注目している訳 個人投資家は中小型株投資ではプロよりも有利

東洋経済オンライン / 2024年11月27日 8時30分

-

5アイリスオーヤマ、子ども用おむつ事業参入…王子ネピアと「Genki!」ブランド契約

読売新聞 / 2024年11月27日 19時49分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください