今月の質問「今、日本株を売りますか?」

トウシル / 2024年4月5日 16時0分

今月の質問「今、日本株を売りますか?」

はじめに

今回のアンケート調査は、2024年3月25日(月)~27日(水)にかけて行われました。

3月末の日経平均株価は4万0,369円で取引を終え、節目の4万円台を維持して年度末を迎えたほか、月足ベースでも3カ月連続の上昇となりました。

あらためて月間の値動きを振り返ると、日経平均は34年ぶりに史上最高値を更新した前月(2月)からの流れを引き継ぎ、月の頭は4万円台に乗せる好調なスタートとなりました。

その後は4万円水準を挟んだ攻防がしばらく続きましたが、月の半ばにかけては、相場のけん引役だった半導体・ハイテク株の上昇が一服したほか、日米の金融政策イベントを控えて売りに押され、3万8,000円台の前半まで下落する展開となりました。

しかしながら、バリュー株などを中心に物色の広がりが見られたほか、25日移動平均線がサポートとして機能するなど下値では買いが入り、さらに月末にかけては、金融政策イベントを無難に通過した安心感や、円安の進行に伴って再び上昇に転じ、一時4万1,000円台に乗せる場面も見られ、高値圏での株価推移を維持しました。

このような中で行われた今回のアンケートですが、5,500名を超える個人投資家からの回答を頂きました。日経平均・為替の見通しDIは、ともに前回から鈍化したものの、株価の先高観と円安基調が維持される結果となりました。

次回もぜひ、本アンケートにご協力をお願いいたします。

日経平均の見通し

「DIは低下も株価の先高観は維持」

楽天証券経済研究所 シニアマーケットアナリスト 土信田 雅之

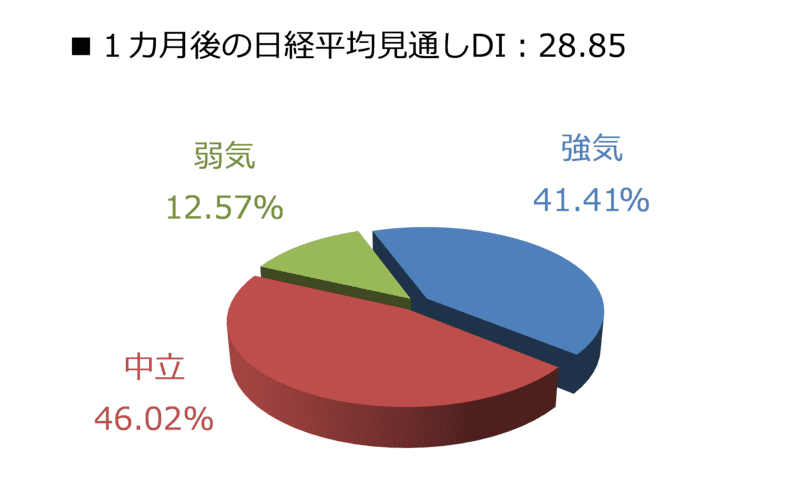

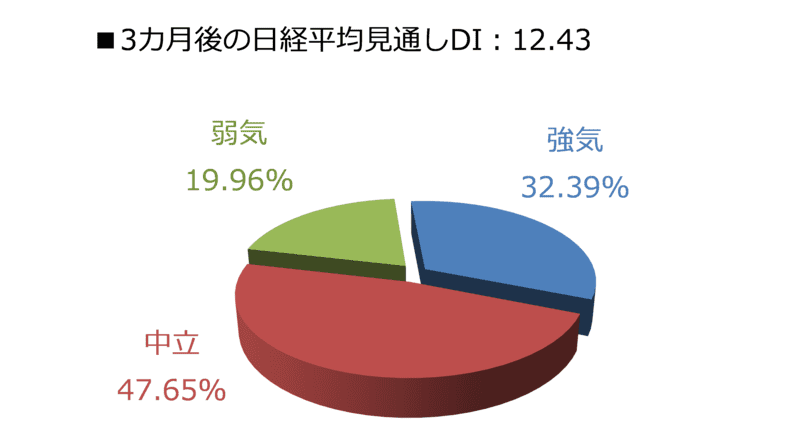

今回調査における日経平均の見通しDIは1カ月先がプラス28.85、3カ月先はプラス12.43となりました。

前回調査の結果(それぞれプラス52.40とプラス13.51)からは低下したものの、とりわけ前回の1カ月先のDI値が高過ぎたことや、今回の結果自体も過去のDI値と比べれば高い方であり、全体的に株価の先高観は維持された格好といえます。

実際に、回答の内訳グラフを見ても、強気派の割合は1カ月先で40%、3カ月先でも30%を超えており、いずれも弱気派を大きく上回っています。その弱気派についても、1カ月先が前回の6.63%から12.57%へと倍近くに増えていますので、前回に見られたような過熱的なムードが一服した印象です。

※四捨五入の関係で合計が100にならない場合がある

※四捨五入の関係で合計が100にならない場合がある

また、2024年相場は早くも3カ月が経過し、新年度の4月相場を迎えました。

直近3カ月の日経平均の月間上昇幅を見ると、1月が2,822円、2月が2,879円、3月が1,203円となっており、3カ月間で7,000円ほど上昇してきたことになります。

2月下旬には約34年ぶりに史上最高値を更新し、3月頭には4万円の大台に乗せるなど、相場の強さを印象づける出来事が続きましたが、3月の上昇幅にも見られるように、さすがにその勢いは落ち着きつつあります。

とはいえ、今回の調査結果が示すように、足元の相場のムードは株価の先高観が強いほか、4月後半からは国内企業の決算発表シーズンが本格化していきます。

日経平均を構成する225社のEPS(1株当たり利益)予想の平均をまとめると、全体では2025年3月期で10%ほど伸びるという見通しが優勢となっており、このまま業績期待の買いへとつなげることができれば、日本株がもう一段階上振れる展開も想定されます。

とはいえ、3月末29日時点の日経平均の予想PER(株価収益率)は17倍台まで上昇しています。過去10年間の平均が15倍程度ですので、単純に過去と比べると日経平均は割高感が出ていることになります。

もっとも、PERは「株価÷EPS」で計算されますので、今後の企業決算発表で分母のEPSが10%以上増えていくことを前提にするならば、理屈の上では15倍台まで低下することになるため、シナリオ通りに進むのであれば、現在の株価は正当化されます。

ここからいえるのは、「足元の相場はこうした事態をすでに先取りしている可能性がある」ことと、「さらに株価が上昇するには、割安感の修正だけでは難しく、さらなる業績の伸びが必要」ということになります。

例えば、メガバンク株(三菱UFJフィナンシャル・グループ・三井住友フィナンシャルグループ、みずほフィナンシャルグループ)は高値圏での推移が続いているものの、3月上旬につけた高値を超えられない状況となっています。

足元のメガバンク株のPERやROE(自己資本利益率)、PBR(株価純資産倍率)などの指標を見ると、バンク・オブ・アメリカやウェルズ・ファーゴ、シティGといった米大手銀行と比較してもあまり変わらない値となっており、すでに割安感の修正が完了しています。

米著名投資家のウォーレン・バフェット氏の発言で注目を浴びた大手商社株も高値圏でのもみ合いとなっており、日本株の割安感の修正が進むにつれて、物色できるセクターや銘柄の選択肢が狭まりつつあることや、円安以外の業績上振れ材料が欲しいことなどを踏まえると、今後もこれまでのような大幅な株価上昇を演じていくためのハードルは上がってきているといえます。

従って、ここからは積極的に上値を追うよりも、株価が調整した際の押し目を拾うような投資戦略の見直し点検が必要になる局面が訪れるかもしれません。

今月の質問「今、日本株を売りますか?」

楽天証券経済研究所 コモディティアナリスト 吉田 哲

ここからは、テーマを決めて行っている「今月の質問」について書きます。3月のテーマは「今、日本株を売りますか?」でした。日経平均株価は3月上旬に4万円台に到達した後、上値が重い展開が続いています。こうした中、日本の個人投資家の皆さまがどのような考えをお持ちかを尋ねてみました。

図:質問1

※四捨五入の関係で合計が100にならない場合がある

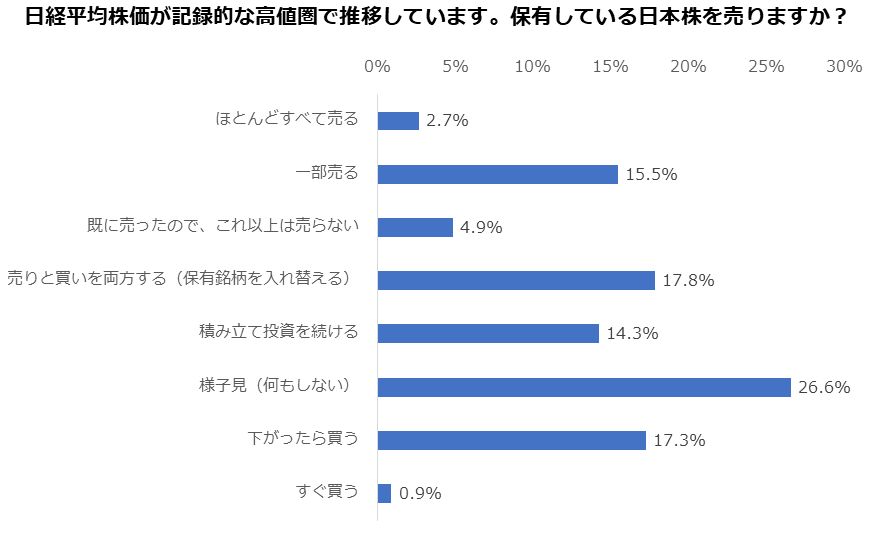

質問1は、日経平均が高値圏で推移している中で、保有している日本株を売るかどうかを尋ねるものでした。回答者の4分の1強に当たる26.6%が「様子見(何もしない)」を選択しました。日経平均が2月にバブル期の高値を更新したり、4万円の大台を達成したりした時点で、あるいはそれ以前に、すでに日本株を売っていた方がこの選択肢を選択した可能性があります。

また、継続して日本株を保有している方のうち、4万円の大台を達成したり、頭打ち感が出たりしても、長期視点でまだ上昇すると考えている方がこの選択肢を選択した可能性もあります。

次点は「売りと買いを両方する(保有銘柄を入れ替える)(17.8%)」、次いで「下がったら買う(17.3%)」、そして「一部売る(15.5%)」が続きました。日経平均が高値圏で推移していることを警戒しつつも、相場変動に臨機応変に対応すべく、さまざまな戦略を練られている方が多いことがうかがえます。

「積み立て投資を続ける」(14.3%)を選択した方もおられました。一方で「ほとんどすべて売る」や「すぐ買う」など、やや極端な方針の方は少数でした。

図:質問2

※四捨五入の関係で合計が100にならない場合がある

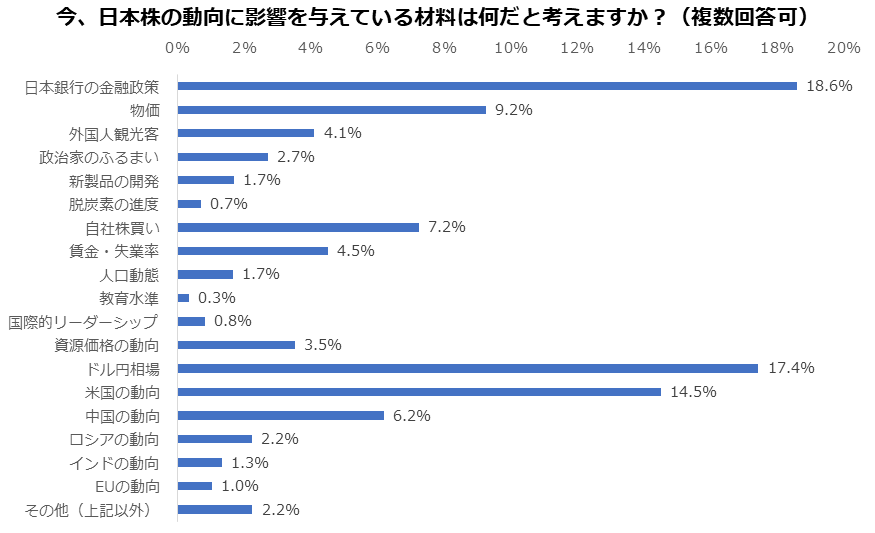

質問2は、今、日本株の動向に影響を与えている材料について尋ねました(複数回答可)。「日本銀行の金融政策」(18.6%)が最も多く選択されました。歴史的といわれたマイナス金利政策解除を決定した金融政策決定会合は3月18日から同19日でした。同会合後のアンケート実施だったこともあり、この回答結果には会合の決定事項への思惑が色濃く出たといえます。

日本経済がマイナス金利を解除して金融政策を正常化に向かわせることができるくらい安定してきていることを好感したり、ETF(上場投資信託)の買い入れ終了を嫌気したり、今後の金利上昇観測が、銀行などの金融機関の業績が改善する期待を生んでいると好感したり、個人や企業の資金調達が鈍化する懸念があると嫌気したりするなどさまざまな思惑が交錯し、話題が事欠かなかったことが、18.6%もの方々がこの選択肢を選択した背景にあると考えられます。

次点は「ドル円相場」(17.4%)、そして「米国の動向」(14.5%)が続きました。ドル円相場は日本銀行の金融政策とFRB(米連邦準備制度理事会)の金融政策の影響を強く受けます。その意味では、「米国の動向」をFRBの金融政策と受け止めた方が一定数おられた可能性があります。

FRBの動向以外にも、11月の大統領選挙や足元のテスラのEV生産減速、日本製鉄によるUSスチール買収劇など、米国の動向は話題が豊富ゆえ、さまざまな動機で選択された可能性があります。

図:質問3

※四捨五入の関係で合計が100にならない場合がある

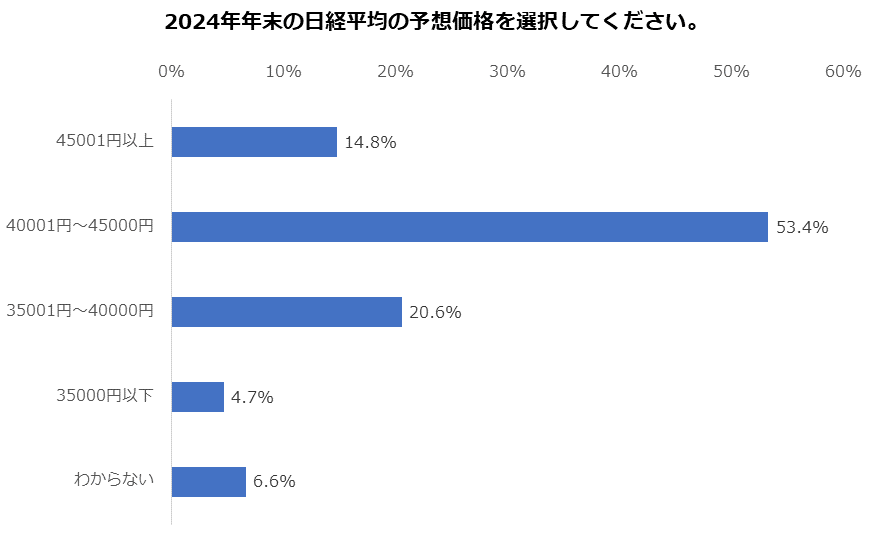

質問3は、2024年年末の日経平均の予想価格を選択するものでした。選択肢は45001円以上、40001円~45000円、35001円~40000円、35000円以下、わからない、の五つで、参考として2024年3月19日の終値が4万0,003.60円である旨を記しました。

また、アンケート実施時の日経平均はおよそ4万0,520円(3月25日から27日までの3日間の終値平均)でした。こうした状況の中で最も多く選択されたのが「40001円~45000円」(53.4%)でした。半数以上が年末の価格は今の水準を大きく割らず、少なくとも4万円台を維持すると予想したことになります。

また、45001円以上が14.8%、35001円~40000円が20.6%であることを考えると、予想の中央からそれた場合は、上振れよりも下振れすることを予想する方が多いことが分かります。回答全体をまとめれば、年末の日経平均は足元とほとんど変わらず、あわよくば上昇するかもしれないが、下落リスクの可能性は排除できない、となるでしょうか。

図:質問4

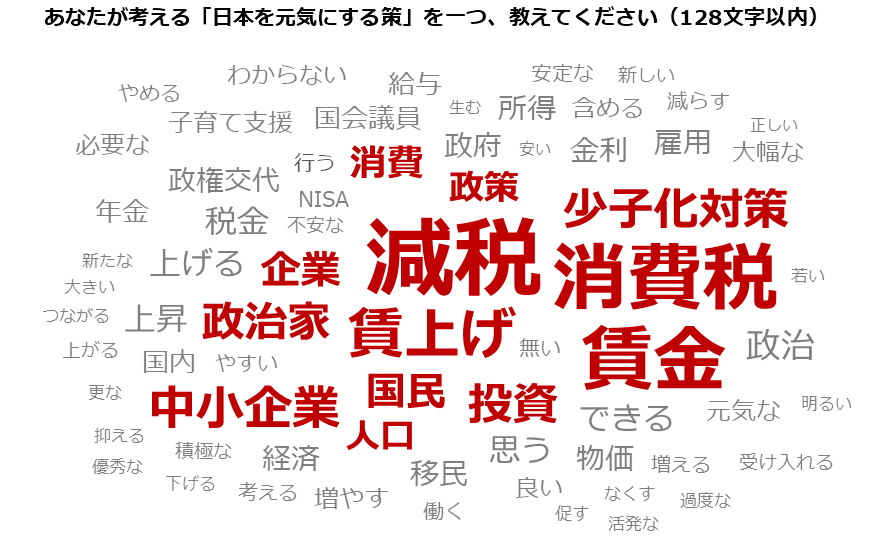

質問4は、日本が元気になる策を尋ねました。どうすれば日本が元気になり、ひいては日経平均株価が上昇し得るかについて、自由記入で尋ねました(128文字以内)。文字が大きければ大きいほど、その単語の出現頻度が高いことを意味します。

最も多く出現した単語は「減税」でした。次いで「消費税」でした。多くの投資家の皆さまは日本が元気になる策を、税金の分野に見いだせると考えていることがうかがえます。物価高やさまざまな不安が山積する中で、税金の額が増えることは、元気になれない要因になっていると考えられます。

仮に減税が進んだ場合、可処分所得が増え、それだけ日本全体のお金の巡りがよくなり、日本が元気になることが期待されます。

税金の分野への言及に次いで、「賃金」「少子化対策」「中小企業」「投資」「政治家」「国民」などの出現頻度が高くなりました。「賃金(≒賃上げ)」は減税と同じ可処分所得を増やす要因です。物価高が続いていることもあり、賃上げも日本を元気にするための策になり得ます。

人口動態の大規模な変化への対策である「少子化対策」「中小企業」の賃上げを伴った景気回復(大企業だけが元気になっても日本は元気にならない)、「国民」の間に広まりつつある「投資」活動のさらなる加速、「国民」を向いて仕事をする「政治家」などもまた、日本を元気にするために欠かせない要因です。

ここまで、「今、日本株を売りますか?」というテーマで行った各種質問の回答結果をまとめました。今後もさまざまなテーマを用意し、個人投資家の皆さまのお考えを伝えていきます。

為替DI:4月のドル/円、個人投資家の予想は?

楽天証券FXディーリング部 荒地 潤

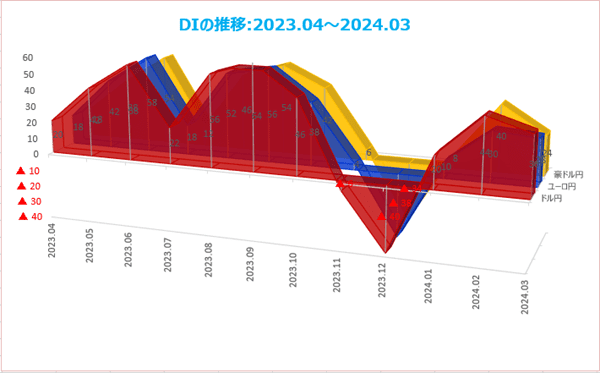

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスのときは「円安」見通し、マイナスのときは「円高」見通しで、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示します。

DIは「強さ」ではなく、「多さ」を測ります。DIは、円安や円高の「強さ」がどの程度なのかを示しているわけではありませんが、個人投資家の相場観が正確に反映されていると考えるならば、DIの「多さ」は同時に「強さ」を示すことになります。

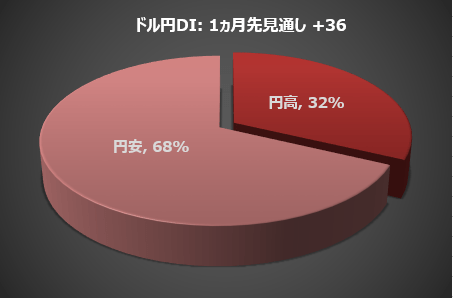

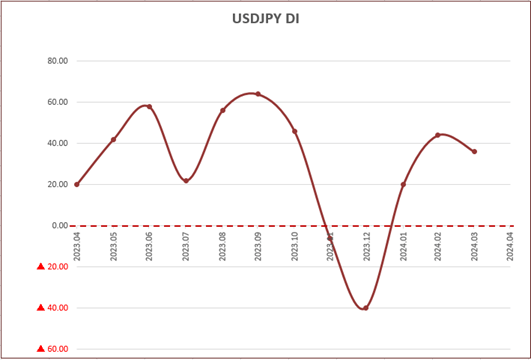

「4月のドル/円は、円安、円高のどちらへ動くと予想しますか?」

楽天証券がドル/円相場の先行きについてアンケート調査を実施したところ、個人投資家の68%が「円安/ドル高」に動くと予想していることが分かりました。円安見通しは前月の72%に比べて減少しました。

※四捨五入の関係で合計が100にならない場合がある

円安見通しから円高見通しを引いたDIはプラス36になりました。前月はプラス44でした。DIのプラスは3カ月連続となりました。

ドル/円は3月27日のFX市場で、対ドルで151.97円と、2022年10月につけた151.94円を超え、1990年7月以来およそ34年ぶりの円安水準をつけました。円安相場は4月も続くと予想する個人投資家は、全体の7割近くを占めました。

ただ、1カ月前のアンケート時に比べると若干だが円安予想は減っています。ドル/円にそろそろ天井感が出てきたと見る個人投資家も増えているようです。

日本は17年前から変わったのか?

日銀はマイナス金利を解除することを決定し、2007年2月以来となる利上げに踏み切りました。しかし、日本は17年前に比べて何か変わったのでしょうか。変わったかもしれませんが、良くなったとは断言はできません。

むしろ悪化しているかもしれません。日本の対GDP(国内総生産)比債務は約250%まで膨れ上がりました。2007年の約180%、2013年のアベノミクス開始時の220%よりも増えています。

都合のいいことに、日銀も政府もアベノミクスが何だったのか忘れてしまったようです。日本経済の再構築と銘打たれたアベノミクスは、経済成長を加速させ長期的な潜在成長率を引き上げることを目的に掲げ、外国からの投資を呼び込み、国内雇用を増大することで日本の財政は劇的に改善するはずでした。

インフレ率2%も、高度で高速な経済成長のアウトプットという位置づけであり、それ自体が目的ではありませんでした。

現在のインフレは、日銀ではなくロシアのプーチン大統領が引き起こしたものです。そこに企業が利益を上乗せしてさらに高くしました。日銀は自ら作り出したものではないインフレを最大限に利用して政策を変更しました。

アベノミクスの世界では、企業は働き手を奪い合うようになり、需要主導による所得増加が実現するはずでした。現実はどうかというと、物価高に追いつかせるためのいわば供給主導による所得増加が行われているにすぎません。2024年のベア平均は5.28%と伸びましたが、食料品の平均値上げ率19%には追いついていません。

日本は「2025年問題」に直面しています。「2025年問題」とは、国民の5人に1人が後期高齢者(75歳以上)という超高齢化社会を迎える時代において労働力不足や医療費増加が爆発的に加速する問題を指します。

日本では第二次大戦後のベビーブーム世代の最後が75歳に達し最初が80歳になる一方で、人口は16年前の2008年にピークを迎え、2010年からは急激な人口減少が続くと予測されています。我が国はいわば、人口不均衡の最悪の局面を迎えようとしているのです。

日本人の貯蓄意欲は高く、投資意欲は低いといえます。一方、インフレを支えてきた円安も、FRBが利下げに踏み切った後も続くと保証されるわけではありません。日本はなにも変わっていないように思えます。「こんな時代にするために俺たちは頑張ってきたんじゃない!」

ユーロ/円

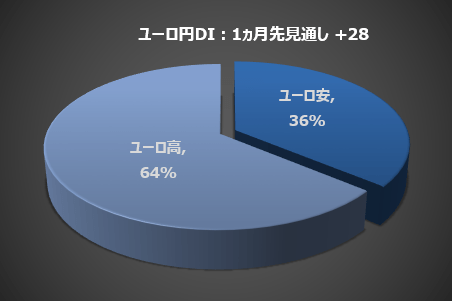

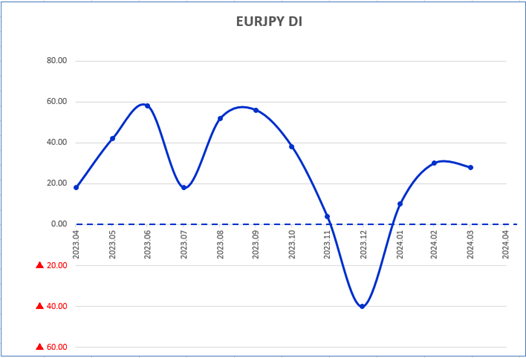

楽天証券がユーロ/円相場の先行きについてアンケート調査を実施したところ、個人投資家の64%が「円安/ユーロ高」に動くと予想していることが分かりました。前月は65%でした。

※四捨五入の関係で合計が100にならない場合がある

円安見通しから円高見通しを引いたDIは、プラス28になりました。円安/ユーロ高見通しは、前月のプラス30に比べてやや少なくなりました。

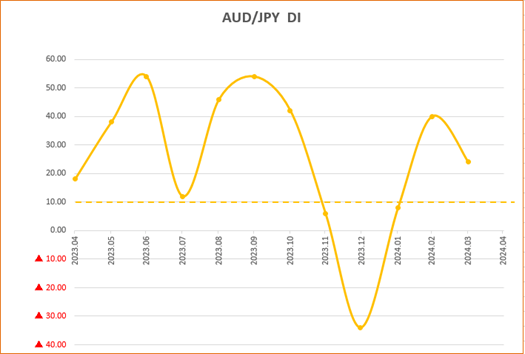

豪ドル/円

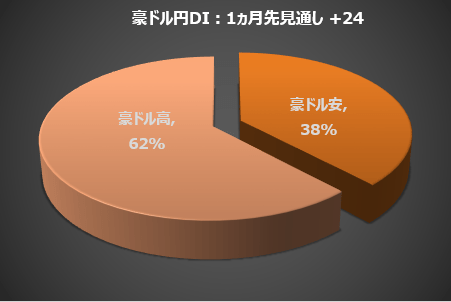

楽天証券が豪ドル/円相場の先行きについてアンケート調査を実施したところ、個人投資家の62%が「円安/豪ドル高」に動くと予想していることが分かりました。円安見通しは前月の70%に比べて少なくなりました。

※四捨五入の関係で合計が100にならない場合がある

円安見通しから円高見通しを引いたDIは、プラス24になりました。

円安/豪ドル高見通しは、前月のプラス40から大きく減りました。

今後、投資してみたい金融商品・国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

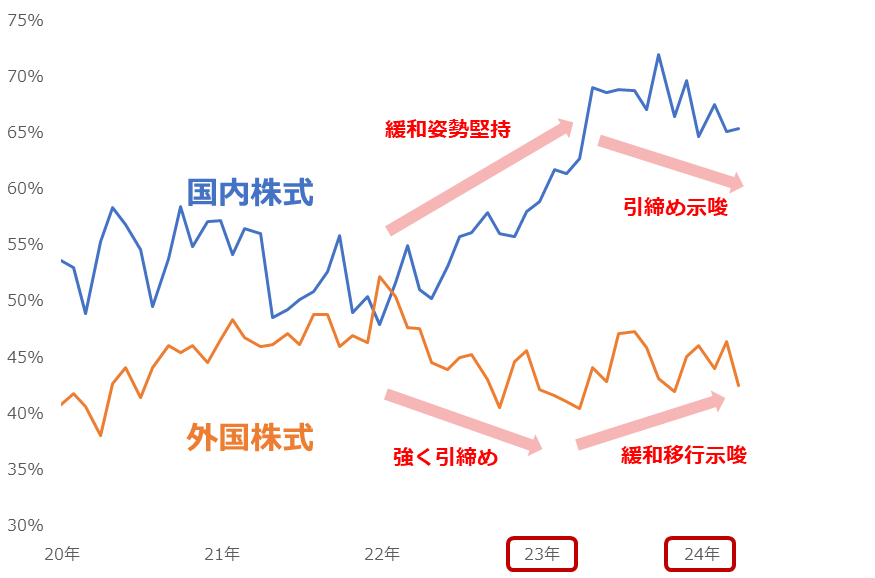

今回は、毎月実施している質問「今後投資してみたい金融商品」で「国内株式」と「外国株式」を選択した人の割合に注目します。各質問の選択肢は、ページ下部の表の通り、13個です(複数選択可)。

図:「国内株式」と「外国株式」を選択した人の割合の推移

2024年3月の調査で、「国内株式」を選択した人は65.59%、「外国株式」は42.70%でした。上図の通り、2022年序盤以降、国内株式は上昇、外国株式は下落し、2023年秋以降、国内株式は下落、外国株式は上昇傾向にあります。

2022年序盤というと、同年2月に勃発したウクライナ危機によって拍車がかかったインフレを退治するために、米国で利上げが本格化したタイミングです。一方で、このころも日本は緩和的な策を維持していました。急激な金融引き締めが行われている米国中心の株式を選択する方が減り、緩和が続いている日本の株式を今後投資してみたいと選択する方が増えていました。

そして2023年の秋以降、利上げのタイミングを模索し始めたことを機に日本を選択する人の割合が低下、逆に利下げのタイミングを模索し始めた米国は上昇しました。

こうした動向から、多くの投資家の皆さんは、投資対象を選択する際にその投資対象に強く影響を及ぼす国の中央銀行の方針に注目していることがうかがえます。投資家の皆さんにとって、中央銀行が緩和的な策を講じている国の株式の方が有利に見えやすいのだと考えられます。

緩和的な措置の一つである低金利の状態は、個人や企業の資金調達が活発化します。低金利の方がお金を借りやすいためです。そして資金調達が活発化すると、景気回復期待が強まります。緩和的な金融政策は景気回復期待、ひいては株価上昇を連想させます。

先月、日本銀行はマイナス金利政策を終了することを決定しました。決定直後、関連する要人から緩和的な状況を続ける旨の発言があったものの、基本路線である金融政策の正常化に向けて、今後は徐々に引き締め的になっていくと考えられます。

逆に米国は、利上げムードは昨年12月のFOMC(米連邦公開市場委員会)で終了し、現在は利下げに関するタイミングや規模についての議論が進んでいます。直近で要人より利下げを急がない旨の発言があったものの、あくまでその発言はタイミングに言及しているにすぎず、やはり根本的には利下げの方針に変わりはないようです。

今後、利上げなど引き締め的な方針が強まって国内株式を選択する人の割合が低下し、利下げなど緩和的な方針が強まって海外株式を選択する人の割合が上昇するかもしれません。

引き続き日米の中央銀行の動向、そしてこれらに影響を受け得る「国内株式」「外国株式」を選択する人の割合の推移に、注目していきたいと思います。

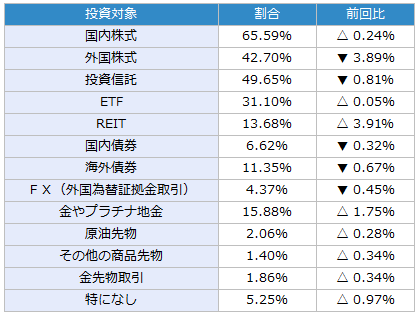

表:今後、投資してみたい金融商品 2024年3月調査時点(複数回答可)

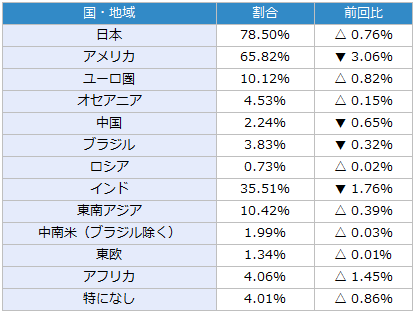

表:今後、投資してみたい国(地域)2024年3月調査時点(複数回答可)

(楽天証券経済研究所)

この記事に関連するニュース

ランキング

-

1〈最低賃金1054円に〉過去最大増なのにパート、アルバイトから大ブーイングのワケ「扶養控除ライン据え置きはオフサイドトラップ」「政治家の報酬だけは世界トップクラスだけど、賃金はオーストラリアの半分」

集英社オンライン / 2024年7月26日 18時56分

-

2赤字続きのミニストップ、逆転を狙う新業態は「コンビニキラー」? まいばすけっとに続けるか

ITmedia ビジネスオンライン / 2024年7月26日 6時15分

-

3土用丑のうなぎで嘔吐=京急百貨店

時事通信 / 2024年7月26日 19時32分

-

4「ジェネリックにしますか?」と薬局で聞かれましたが、「新薬」にしました。これって損ですか…?

ファイナンシャルフィールド / 2024年7月26日 8時40分

-

5タワマンで迷子、自分の部屋に帰れない…年金月25万円の69歳父が母と肩を寄せ合い暮らす「子供部屋」に唖然【FPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月26日 11時45分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください