いよいよ半減期~4月のビットコイン見通し~

トウシル / 2024年4月8日 12時8分

いよいよ半減期~4月のビットコイン見通し~

3月のビットコインイベント

| NEW! 3月5日 | ドル建てで史上最高値更新 |

| NEW! 3月13日 | ETHデンクンアップデート |

*2024年1月以降の主なビットコインイベントは記事最終ページにまとめています。

楽天ウォレットで毎日の仮想通貨マーケット情報をチェック!>>

材料面から見た4月見通し

3月の振り返り

3月のビットコイン価格(円)とイベント

BTC相場はETF(上場投資信託)フローを背景に2月に大きく上昇したが、3月前半はその流れを引き継ぎ、連日、史上最高値を更新する展開。しかし、月央からフローが後退すると上値を重くし、4月初にかけて失速、上に行って来いの展開となった。

BTC固有の要因

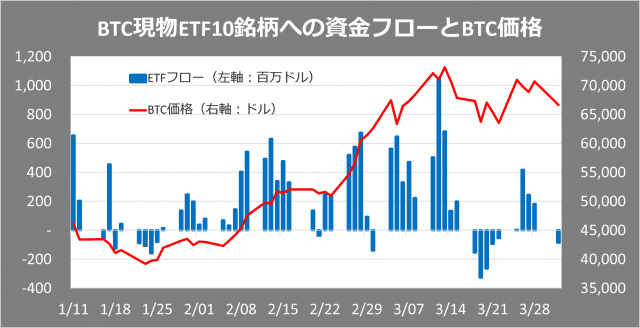

BTC現物ETFへの資金フローとBTC価格

1月以降のBTCの上昇は、ほぼETFフローで説明できる。1月11日のローンチ直後に4万9,000ドルでピークを付けるとSell the Fact(うわさで買って事実で売れ)気味に失速。GBTC(ビットコインの価格と連動した投資信託)の売り圧力からETFフローがマイナスとなる中、3万9,000ドル割れまで値を下げた。

しかし、2月8日辺りからETFフローが急増、相場を大きく上昇させると、3月に入っても勢いは衰えず、5日に2021年11月に付けた史上最高値6万9,000ドルを更新した。2年半ぶりに高値を更新した達成感もあり、直後に5万9,000ドル台まで約1万ドルの調整を見せたが、ETFフローに後押しされ切り返すと、連日最高値を更新する展開が続いた。

12日には1日で10億ドル以上の資金がETFに流入、14日に7万3,000ドル台半ばまで上値を伸ばしたが、その後、徐々にフローは減少し始めた。

翌18日の週に入ると、5営業日連続でETFフローがマイナスに転じ、BTCは6万2,000ドル台まで下落したが、25日週に入りフローがプラスに転じたことを受け、BTCは7万1,000ドル台に切り返した。しかし、月央までの勢いは回復せず、さらに翌4月1日週に再びフローがマイナスに転じると6万6,000ドル台に値を下げている。

ETFフローが減少した理由

なぜETFフローは急増し、減少したのか。ETFフローは、既存の私募ファンドからETFにシフトしたGBTCからの流出と、ブラックロックが運用するIBIT(ビットコイン現物ETF)やフィデリティが運用するFBTC(ビットコインETF)など新規ETFへの資金流入という構図となっているが、価格が上がってきてGBTCの売りが増加したことが挙げられる。

ブルームバーグのアナリストは、ジェネシスの破綻処理の可能性を指摘した。同時にIBITやFBTCの流入額は減少している。3月5日の乱高下を見て、これまで買い一辺倒だった投資家が利食いに動き始めたのかもしれない。この結果、BTC相場も上昇相場から横ばい圏でのレンジ取引に移行した。

個人中心のETF買いは一巡

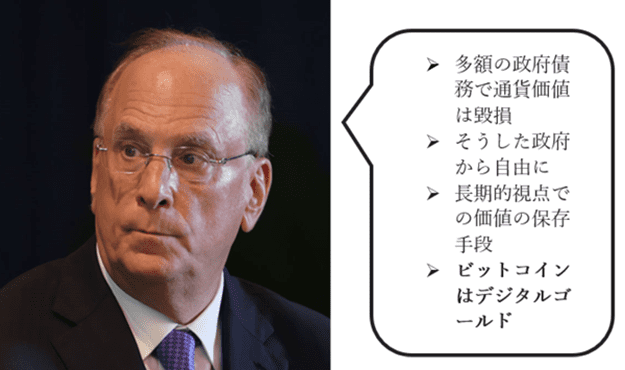

ラリー・フィンク ブラックロックCEOのFOX TVでのコメント

この動きを理解するには少し解説が必要だ。BTC現物ETFが登場すると、これまでBTCを購入しにくかった年金、保険、投信などの伝統的な機関投資家の参入を促すであろうと期待されていた。ところがETFが売れ始めてしばらくすると、実は購入しているのは個人が中心だと判明し始めた。

BTC現物ETFを販売する11社のうちの1社であるビットワイズのCIOは、機関投資家はまだ準備段階でETF購入の多くが個人だと指摘、3月半ばまで130億ドルを集めたブラックロックのIBITの平均投資額は1.3万ドルで、2カ月で100万人が購入した格好だ。

ブルームバーグのETFアナリストは、今回購入しているのはそれまでBTCの縁がなかったベビーブーマー世代だと指摘した。すなわち、BTCはよく分からないし、怪しいと思って近づかなかったこうした世代が、フィデリティやブラックロックが勧めるならばと参入してきた訳だ。

そして彼らにとって、6万9,000~5万9,000ドルの調整は初めてのBTCの乱高下で、その後、やや慎重になった可能性は十分にある。見方を変えれば、そうした個人の利食い売りをこなして今の水準があるといったところか。

こうしてベビーブーマー世代の参入ラッシュによるブームは一段落したが、機関投資家の参入によるETF買いはむしろこれからが本番だ。次のブームが今月から始まると期待するのは拙速だと考えるが、そうした買いが見込まれる中、相場は底堅く推移しそうだ。

リスクアセット共通の要因

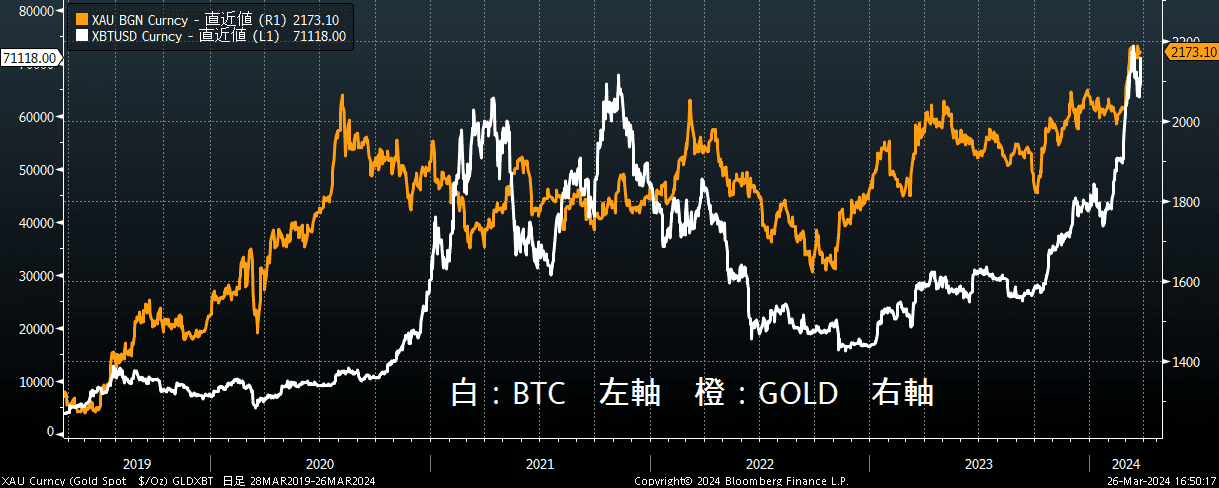

金・BTCが同時に史上最高値更新

もう一つ興味深い動きがある。実はBTCが史上最高値を更新した3月9日は、金(ゴールド)が最高値を更新したのとほぼ同じタイミングだった。日経平均株価はその少し前に史上最高値を更新、東京のマンション価格も上がっている。これらは偶然ではなく、日本円や米ドルなどの法定通貨の価値が下がっているのだと考える。

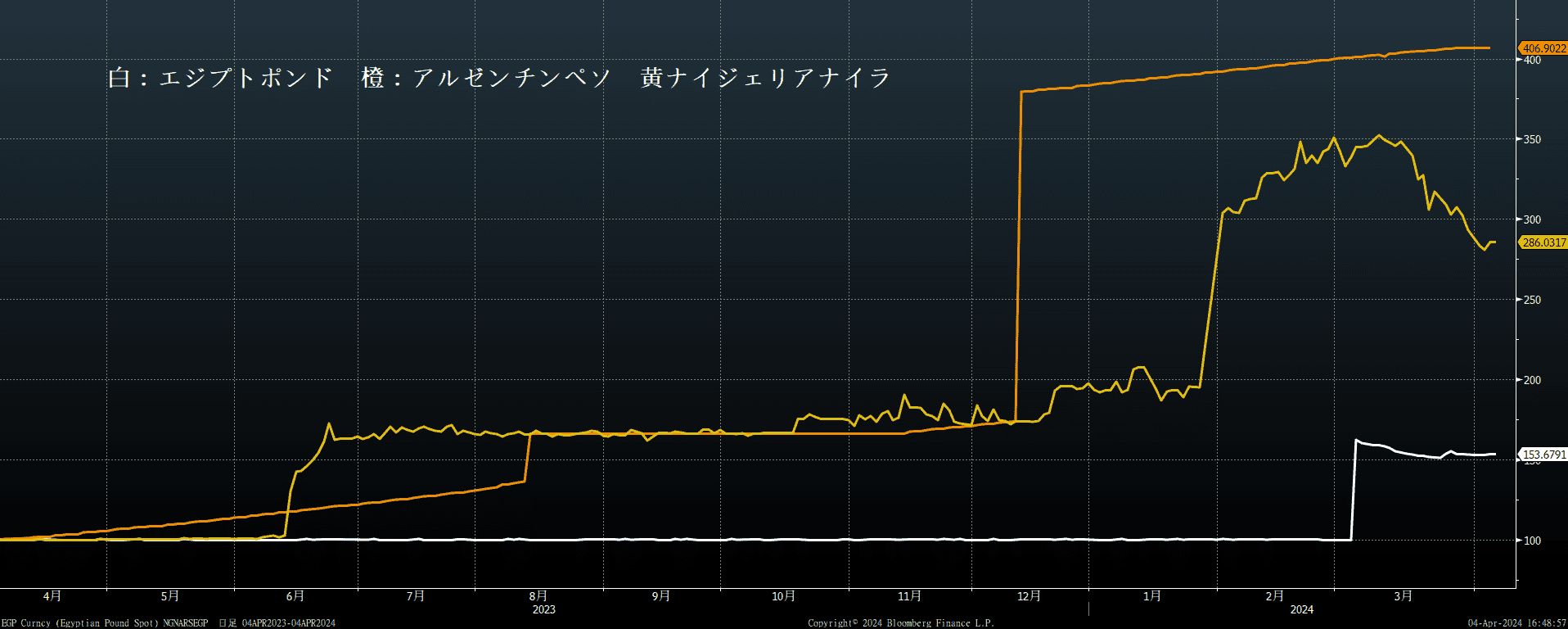

アーク・インベストメント・マネジメントのキャシー・ウッドCEOはアルゼンチン、エジプト、ナイジェリアなどを例に挙げ、こうした動きを、ひどい財政・金融政策による法定通貨の切り下げに対するヘッジだと指摘した。

新興国通貨の切り下げ相次ぐ(USD/EGP・USD/ARS・USD/NGN)

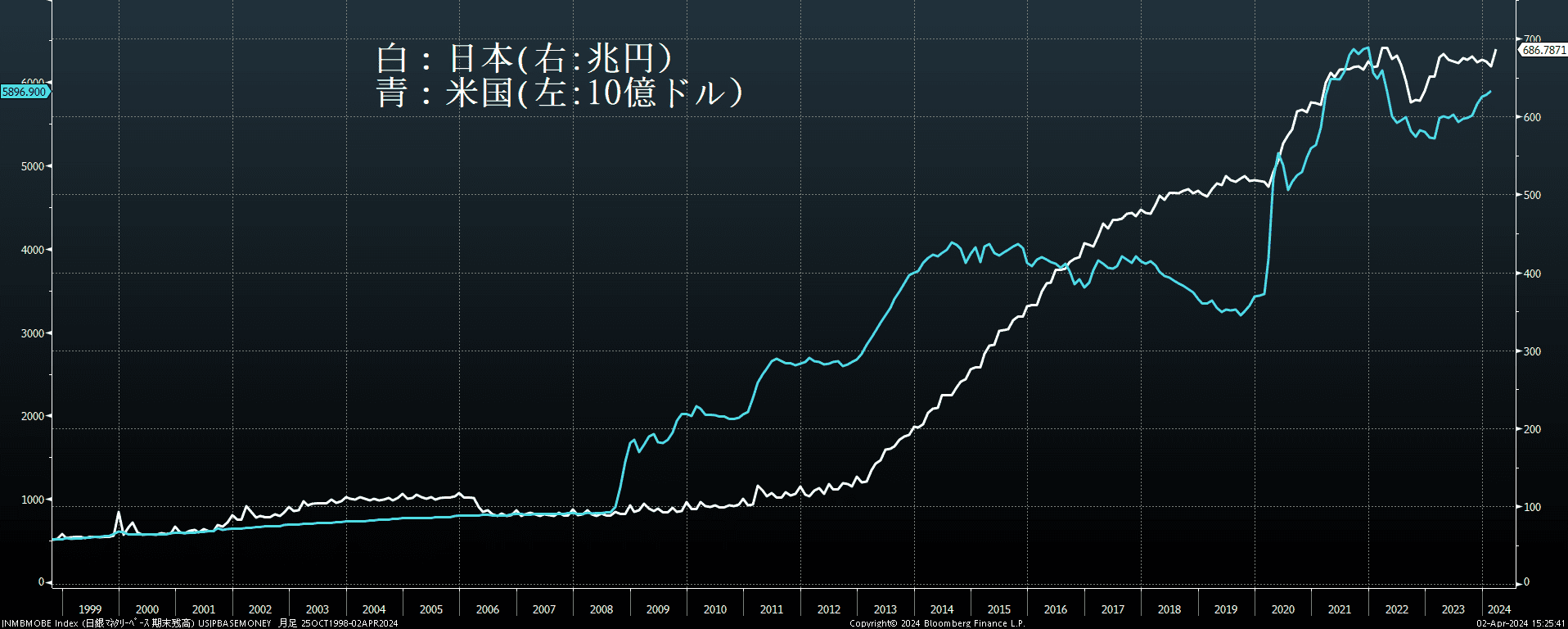

下は日本円と米ドルの発行残高、すなわちベースマネーだ。米ドルの発行残高はコロナ対策でほぼ2倍に膨らんだが、それをQT(量的引き締め)で2割強回収した段階で、シリコンバレーバンクの破綻など金融危機が発生した。

すなわち、コロナ対策で日米ともお札を刷ってみんなに配った。これは禁じ手だが緊急対策と説明された。ところが、あれから4年が経過してみて、このばらまいた法定通貨と政府債務を元に戻すことは事実上不可能だということが判明してきた。

日本円・米ドル発行残高(ベースマネー)推移

当時、均等にばらまいたお金は、残高としては4年経過しても市中に存在するが、均等に残っている訳ではない。これを均等に増税や金融引き締めで回収しようとしても、ないところからは取れないという問題が生じてしまう。これが昨年3月の米金融危機の一因だ。

その結果、各国は金利はともかく膨らんだ政府債務と法定通貨の回収を諦めつつあり、それに不安を覚えた投資家が、手元の法定通貨を別の資産に換金し始め、多くのアセットが過去最高値を更新している構図だ。すなわち、金かBTCかどちらが上がるのか、ではなく、金もBTCもどちらも上がりそうといえそうだ。

半減期の影響

ビットコインキャッシュ(BCH/JPY)の推移

もう一つ、4月のBTC相場を占う上で外せないのが、4月20日ごろと予想される半減期の影響だ。この点、ひと足先に4月4日に半減期を迎えたビットコインキャッシュ(BCH)が参考となる。BCHは半減期の約2週間前から急騰。半減期の3日前にピークアウトするとハッシュレートが低下、ブロック生成の遅延する中、BCH価格は反落。無事、半減期を通過すると反発した。

BTCは、BCHとは同じプログラムから発生しているが参加者や規模が異なり、全く同じ動きをするとは思えないが、BCHの値動きが示唆するのは、参加者は前倒しで行動することだ。半減期を意識した上昇は前倒しでピークアウトするし、マイナーは収益の半減を前にオペレーションを縮小している。

BTCに関しては、すでに半減期を意識した上昇は終わっている可能性もあるが、BCHのようにこれからが本番となる可能性も十分にある。また、BTCは昨年末から2倍近くに上昇しているため、報酬が半分になってもある程度マイナーの採算は維持され、混乱は限定的との見方もある。ただ、半減期前にSell the Fact気味の売りが出る可能性が高いことは頭に置いておきたい。

材料から見た4月見通し

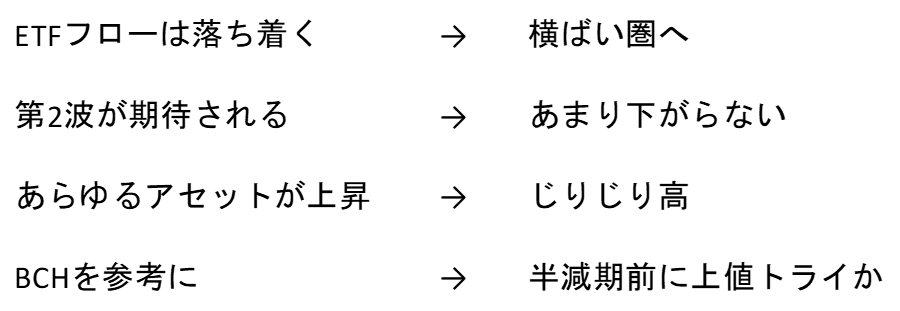

以上、材料面での4月の見通しをまとめると、

- ETFのフローは後退、2~3月にかけてのブームは終了

- しかし個人に続き法人マネー参入による第二波が期待される中、下げ相場になるのではなく横ばい圏に

- 買いの根っこにある法定通貨への不信は続くのでじり高

- BCHの例を踏襲すれば半減期前に買いが入り、直前に反落する展開か

テクニカル面で見たBTC相場見通し

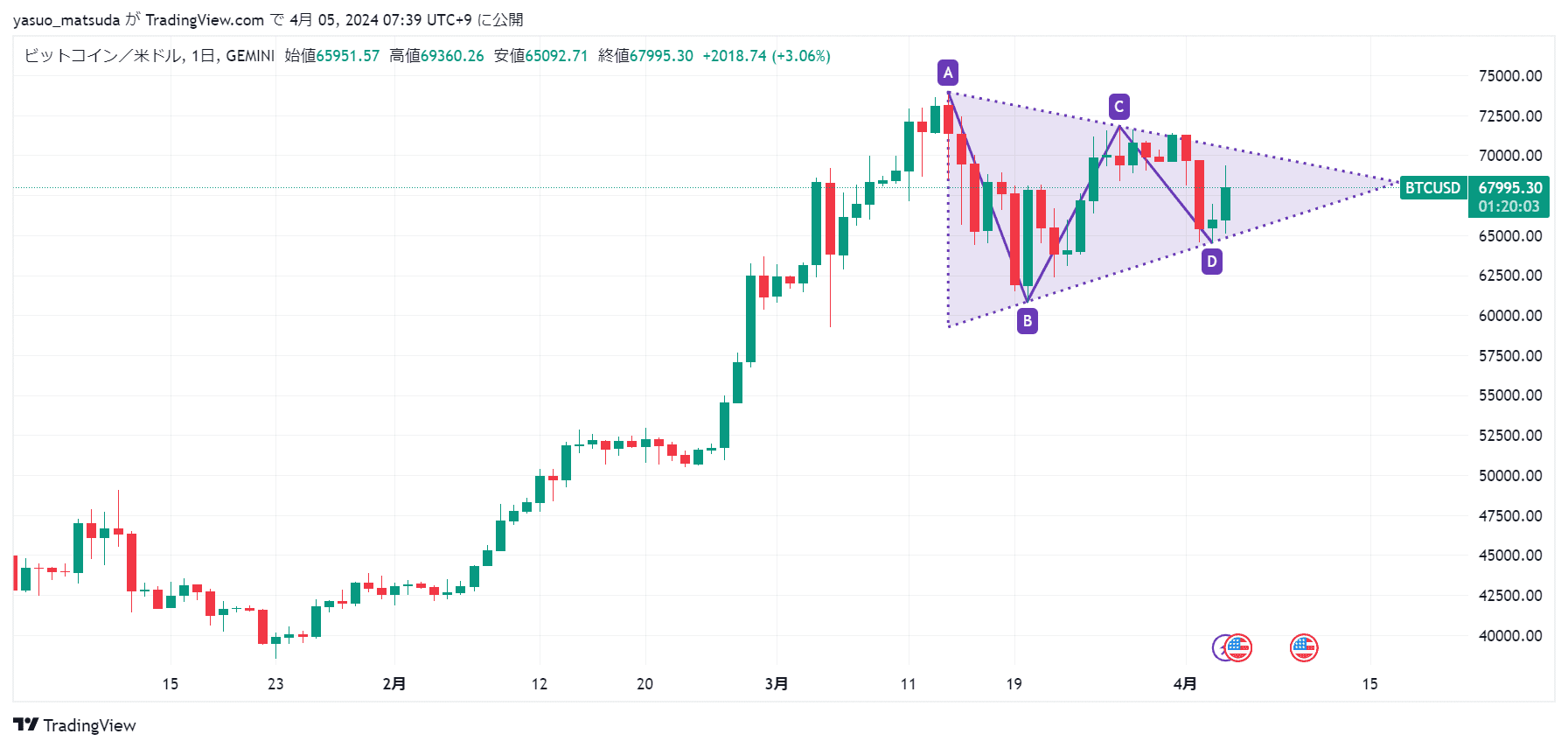

BTC/USD

この3月の相場の変調はテクニカル面にはっきり表れている。2~3月半ばまでの上昇相場が一服、三角持ち合いを形成し、相場は横ばい圏に入った。

ただ、上昇相場が一服しただけで、このままずるずる落ちていきそうな感じでもない。むしろここまでの上昇幅と比べ、健全かつ小規模な調整に見える。上昇トライアングルとまではいかないが、どちらかといえばレンジの上抜けを示唆しているように見える。

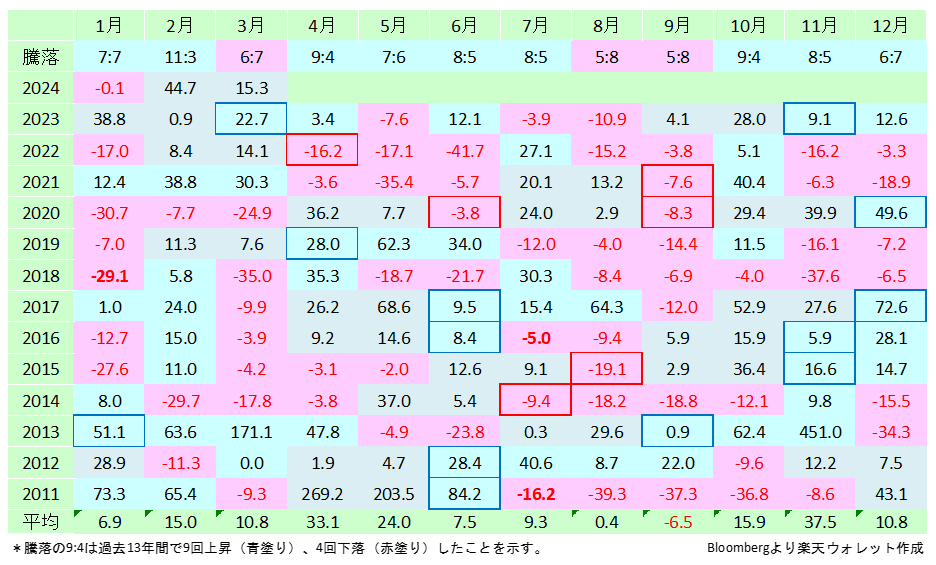

BTC月別騰落一覧

アノマリー的には比較的弱い3月を陽線で切り抜け、2月に次いで強い4月に入ってきた。また陽線が2カ月続いた際は翌月も陽線となるケースが多く、過去13年で見ると19回中13回となっている。アノマリー的には4月は陽線となる可能性が高そうだ。

4月見通し

先月は「引き続きETFのフロー次第で、このフローはまだこれからが本番と考える」が「ブラックロックのIBITが史上最速で100億ドルファンドとなったように、見方を変えれば少し行き過ぎの印象をぬぐえない」とし「この6万9,000ドルがピークなのか、もう少し上があるのかは、フロー次第で何とも言えないが、最終的には調整が入り、上に行って来いの展開」を予想。

ほぼ、その通りの展開となったが、調整が思ったよりも浅かった印象だ。その背景にはやはり法定通貨への不信感があり、相対的にあらゆるアセットの価格を押し上げている。

こうした中、3月のBTC相場はETFフローが一巡し、横ばい圏に入ったが、4月はレンジの上抜けをトライする展開を予想している。特に20日前後とされる半減期前に期待感による上値トライがありそうだ。

ただし、ETFの第二波にはもう少し時間がかかりそうだし、半減期直前辺りから利食い売りも出そうで、仮に史上最高値を更新したとしても、そのまま大きく上昇していくというよりは、高値圏でのもみ合い推移を予想する。

2024年 時事イベントと暗号資産イベント(最新順)

| 2月29日 | ブラックロックのIBITが史上最速7週間で100億ドルファンドに |

| 2月19日 | 週次の暗号資産ファンドへの流入が過去最高の24.5億ドルに |

| 2月15日 | 円建てで史上最高値更新 |

| 1月11日 | BTC現物ETF10件ローンチ |

| 1月10日 | SEC、ETF承認(日本時間11日) |

*マイニングとは:暗号資産(仮想通貨)は一般的にブロックチェーンと呼ばれるネットワーク参加者が誰でも見られる元帳上に取引を記録していきます。そのブロックチェーン上に取引データを記録する際に、膨大な計算を行うことで新たなブロックを生成する暗号を見つけ出し、その報酬としてコインを手に入れる行為のことです。マイニングの主な役割は「暗号資産の新規発行」と「取引の承認」です。

**BlockFiとは:暗号資産融資プラットフォームBlockFi(ブロックファイ)が提供する暗号資産を預かって利息を払うサービス(レンディング)が証券法に違反したと提訴された事件に関する和解として、SEC(米国証券取引委員会)に1億ドル(約115億円)を支払うと発表。

楽天ウォレットで毎日の仮想通貨マーケット情報をチェック!>>

一目で分かる!暗号資産擬人化図鑑はこちらから!

(松田 康生)

この記事に関連するニュース

-

兜町地獄耳 「金」取っても世界新じゃなかった?エヌビディア ビットコイン、経験則どおりなら来年も上昇だが…アノマリーは的中するか

zakzak by夕刊フジ / 2024年11月27日 6時30分

-

ビットコイン9万6000ドル突破、トランプ氏の政策に期待

ロイター / 2024年11月21日 13時44分

-

トランプ勝利で確変モード入り?~11月のビットコイン見通し~

トウシル / 2024年11月13日 12時23分

-

アメリカ大統領選を受けてビットコインが最高値を更新 年末に向けての強気相場に期待 大手メディアなどへ「アメリカ大統領選の影響」「仮想通貨詐欺への注意喚起」などもリポート

@Press / 2024年11月12日 15時0分

-

ビットコイン最高値更新で世界が注目!10年積立投資なら元本の63倍‼ FIREも夢じゃない?

日刊ゲンダイDIGITAL / 2024年11月9日 9時26分

ランキング

-

1ドンキの新作弁当 ご飯に盛り付けた“まさか”の具材とは? 開発担当者が「あえて“本物”よりおいしくしなかった」と語る背景

ITmedia ビジネスオンライン / 2024年11月27日 16時14分

-

2エンジン不正の日野自動車、工場敷地の5割売却へ…財務基盤の立て直し図る

読売新聞 / 2024年11月27日 15時31分

-

3なぜ鉄道会社が…? 小田急、エリア外の県と「全く畑違いのビジネス」に乗り出す きっかけは“社員の趣味”!?

乗りものニュース / 2024年11月27日 10時42分

-

4【独自】国内5銀行セブン融資検討 創業家、3メガ以外にも協力要請

共同通信 / 2024年11月27日 17時21分

-

5富裕層が日本株を「今、面白い」と注目している訳 個人投資家は中小型株投資ではプロよりも有利

東洋経済オンライン / 2024年11月27日 8時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください