積み立て投資を始めた途端に荒れ相場!どうすべきか?(窪田真之)

トウシル / 2024年4月23日 7時0分

積み立て投資を始めた途端に荒れ相場!どうすべきか?(窪田真之)

今日は、「日本株に積み立て投資を始めたものの不安」という読者の声があることに対して、私の考え方をお伝えします。

荒れる日経平均

日経平均株価が急落しました。私は、日本株は割安で、魅力的な投資対象と考えています。日経平均インデックスファンドに投資していけば、中長期で資産形成に貢献すると思います。

ただし、短期的には、米金利上昇や米国株下落、地政学リスクなどを嫌気して、何回も急落を繰り返します。日経平均の欠点は、値動きが荒いことです。いいタイミングで買って、いいタイミングで売ろうと思っても、至難の業です。

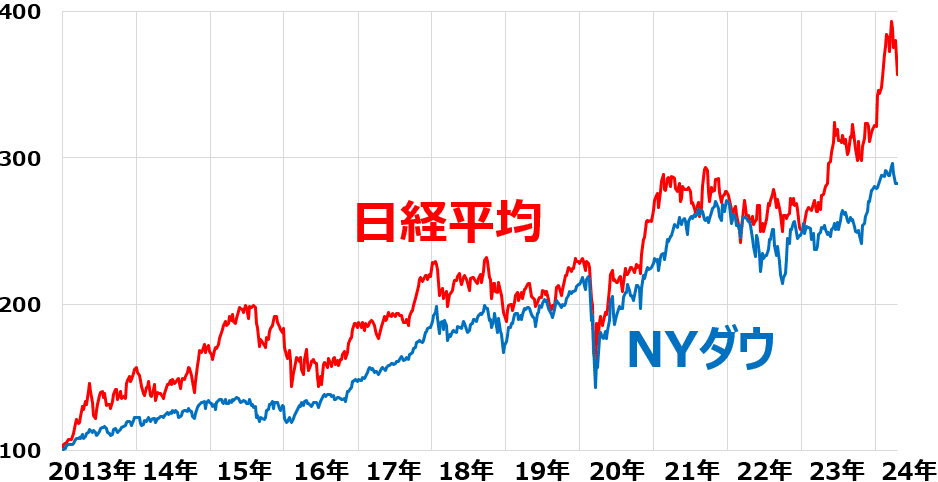

日経平均とニューヨーク株式市場のダウ工業株30種平均の値動きを比較した、以下のグラフをご覧ください。

<日経平均とNYダウの値動き比較:2012年末~2024年4月19日>

安倍政権の経済政策「アベノミクス」が本格的にスタートした2013年からの累計で比較すると、日経平均の方が大きく上昇しています。ただし、下げ局面だけ見ると、日経平均がNYダウより大きく下落することが多いのが明らかです。

つまり、日経平均は、上げる時も下げる時も、NYダウより値動きが大きく、それだけに、いつ買ったらいいのか、判断が難しいと思います。

日経平均の値動きを荒くしているのは、外国人投資家です。外国人は、売る時は下値をたたいて売り、買う時は上値を追って買い、日経平均の値動きを大きくしています。

外国人投資家から見て、日本株は、世界景気敏感株です。世界景気になんらかの不安が出ると、まず、日経平均から売ります。逆に、世界景気に明るい兆しが出ると、日経平均から買います。そのため、日経平均は、世界のどこかで起こる、あらゆる強弱材料に反応して、激しく乱高下します。

荒れれば荒れるほど、投資成果が高まる「積み立て」投資

これからも、「荒れ馬」日経平均は、急落・急騰を繰り返すと予想されます。このような資産を、うまく乗りこなすには、どうしたらいいでしょうか? 私は、毎月一定額(例えば、1万円)、積み立てで投資していくのが、いいと思います。

なぜならば、乱高下が激しい資産ほど、「ドルコスト平均法」といわれる積み立て投資の威力が発揮されるからです。それを簡単な例で見てみましょう。

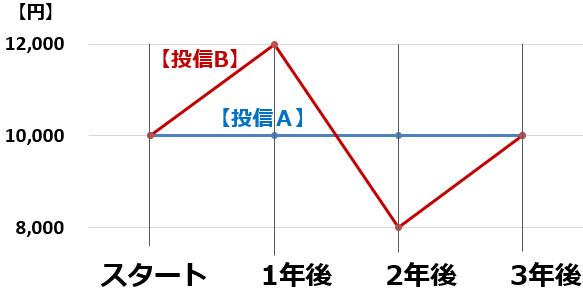

値動きのない投資信託Aと、激しく乱高下する投資信託Bに、3年間積み立て投資した場合の投資成果をシミュレーションしました。両方とも、投資開始時と3年後の基準価額が同じとして、比較しています。

<値動きのない投信Aと、激しく乱高下する投信Bの基準価額推移>

それでは、投信A・Bに【1】スタート時、【2】1年後、【3】2年後にそれぞれ1万円ずつ投資した場合、3年後に、投資価値がどう変化したか、計算してみましょう。

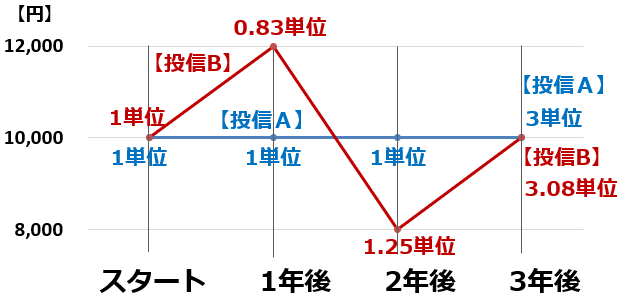

<投資開始時点、1年後、2年後に1万円ずつ投資した場合の取得できる投資単位>

「荒れ馬」投信Bは、ドルコスト平均法の効果で、含み益が発生

まず、投信Aの、投資成果を見てみましょう。スタート時、1年後、2年後に1万円を投じて1単位ずつ購入するので、合わせて3単位取得できます。3年後の基準価額も1万円なので、投資した3万円の価値は3万円のままで損も得もしません。

次に、投信Bの、投資成果を見ましょう。スタート時基準価額が1万円の時に1単位購入するのは同じですが、1年後、基準価額が1万2,000円まで値上がった時に、1万円を投じると、0.83単位しか購入できません。

次に2年後、8,000円に下がったところで1万円を投じると、今度は1.25単位購入できます。合わせて3.08単位購入したことになります(1+0.83+1.25=3.08単位)。

3年後に、投信Bの基準価額が、投資開始時点の1万円に戻った場合、投資した3.08単位の評価額は、3万800円となります。3万円の投資が3万800円になったわけですから、800円の含み益を得たことになります。

投資開始時と、3年後で、基準価額は変わらないのに、含み益が発生しているのは、なぜでしょう。それが「ドルコスト平均法」の効果です。

等金額(ここでは1万円ずつ)投資を行っていると、投資対象が値上がりした時には、少ない投資単位しか買えず、値下がりした時に、たくさんの投資単位を買うことになります。高い時に少なめに、安い時に多めに買う効果で、長期的な投資成果を大きくすることができるのです。

一方、投信Aは、最初から最後まで基準価額が1万円のままで、値動きがありません。従って、投資した3万円は、3万円のままです。ドルコスト平均法の効果は、値動きの乏しいアセットでは発揮されません。

このことから分かるように、積み立て投資には、荒れる資産ほど投資成果が大きくなる仕組みが、組み込まれているわけです。荒れる日経平均に投資して、短期的な値動きに翻弄(ほんろう)されずに、長期的な投資成果を獲得するには、積み立て投資が優れていると思います。

ファンドマネージャーにとってもうれしかった「積み立て投資」

私は、25年間、年金・投資信託などの日本株を運用するファンドマネージャーでした。ファンドマネージャー時代に、とても残念に思ったことと、うれしかったことがあります。

まず、残念なこと。私が運用していた公募投信(日本株のアクティブ運用ファンド)では、日経平均の高値圏で設定(買い付け)が増えるのに、日経平均の安値圏では、ほとんど設定がありませんでした。株は安い時に買って、高くなった時に売ると利益が得られるわけですが、公募投信では、残念ながら、その逆の動きが見られました。

次に、とてもうれしかったこと。私が運用していたファンドが、DC(確定拠出年金)の運用対象となったことです。多数の企業に採用していただけました。DCでは、毎月、一定額の設定が入り続けます。加入者の方に、定時定額で積み立てしていただいたことになります。そうすると、日経平均の高値でも、安値でも、淡々と設定が入ってきます。

日経平均が大暴落して世の中が総悲観になっている時、往々にして、絶好の投資チャンスとなっています。ファンドマネージャーとしては、そんな時こそ、しっかりと投資を増やしてほしいと思います。ところが、公募投信では、そういう時に、設定が入ってきません。

私が運用していたDCファンドでは、定時定額の積み立て投資が入ってきますので、リーマンショックで日経平均が大暴落し、世の中が総悲観になっている時でも、淡々と積み立てが入ってきました。

誰でも、株は安い時に買って、高い時に売りたいと思うのでしょうが、言うのは簡単で、やるのはとても難しいことです。そうするためには、世の中総悲観になっている時に、株を買い、みんなが明るくなって強気になっている時に、株を売らなければなりません。それは、少しひねくれた人にしかできないことです。

普通の素直な人は、みんなが明るくなっている時に、株を買いたくなり、暗くなっている時に、株を売りたくなるでしょう。

普通の素直な人は、変に、いいタイミングで株を買い、いいタイミングで売ろうとしない方がいいと思います。それでは、どうするべきか? 私は、定時定額(例えば毎月1万円)の積み立て投資をしていくべきと思います。

▼著者おすすめのバックナンバー

2024年4月22日:ナスダック・日経平均急落、米金利上昇ショック。健全な調整、押し目買い機会を探る(窪田真之)

2024年3月19日:投資信託とETF、自分に合う積み立てはどっち?ETFなら貸株も(窪田真之)

(窪田 真之)

この記事に関連するニュース

-

「良い損切り」とは?日本株:年末にチェックすべきこと(窪田真之)

トウシル / 2024年11月26日 8時0分

-

NYダウ最高値だが製造業は世界的に不振、年末対策は?(窪田真之)

トウシル / 2024年11月25日 8時0分

-

日経平均:上値を重くする四つの強弱材料を分析(窪田真之)

トウシル / 2024年11月18日 8時0分

-

インド株、米国ハイテク株に続いて注目は「金融株」。金利復活で「ダイワ金融新時代ファンド」に注目!

Finasee / 2024年11月18日 7時0分

-

老後資金のために「NISA」で投資を始めようとした矢先、「首相交代で日経先物が暴落」というニュースを見てしまいました。何かあるたびに暴落するなら、投資なんてしないほうが良いんじゃないでしょうか…?

ファイナンシャルフィールド / 2024年10月31日 5時10分

ランキング

-

1なぜ鉄道会社が…? 小田急、エリア外の県と「全く畑違いのビジネス」に乗り出す きっかけは“社員の趣味”!?

乗りものニュース / 2024年11月27日 10時42分

-

2中国産「農薬漬けシャインマスカット」が東南アジアで大炎上…怪しい日本語が書かれた“激安ブドウ”の実態

プレジデントオンライン / 2024年11月26日 18時15分

-

3年金夫婦で「月28万円」もらえるはずが…同い年の夫を亡くした65歳・共働き妻、年金事務所の窓口で告げられた〈衝撃の遺族年金額〉に絶望「こんな仕打ち、ありますか?」【FPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月27日 11時15分

-

4富裕層が日本株を「今、面白い」と注目している訳 個人投資家は中小型株投資ではプロよりも有利

東洋経済オンライン / 2024年11月27日 8時30分

-

5食べログ「都内で9位」ラーメン店主の驚きの過去 秋葉原の超人気店「ほたて日和」はこうして生まれた

東洋経済オンライン / 2024年11月27日 8時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください