米国株 相場滑落 その時あなたは

トウシル / 2024年4月26日 7時30分

米国株 相場滑落 その時あなたは

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の田中泰輔が解説しています。以下のリンクよりご視聴ください。

「【米国株】相場滑落 その時あなたは」

今回のサマリー

●米生成AI・半導体株は4月19日に大滑落するアクシデントに見舞われた

●相場は上昇トレンドに乗ると速く高く上がり、その相場自体が反落力学を生むメカニズムと心得る

●相場滑落に巻き込まれる投資家の心理、行動メニュー、視座をこの機会に学習する

生成AI銘柄の大滑落

4月19日、生成AI(人工知能)銘柄の先導役だったエヌビディア株(NVDA)が前日比10%超も下落しました。この下げの引き金となったスーパー・マイクロ・コンピューター株(SMCI)の滑落は20%超にもなりました(図1)。何か悪いニュースが出たわけではありません。些細(ささい)なことが相場なだれを誘発したのです。

2024年はNISA(ニーサ:少額投資非課税制度)を通じて、初めて投資に乗り出した初心者の方も少なくないでしょう。生成AIに期待した投資が1~2月に大きく花開き、簡単にもうかると思ったら、この急反落。相場は訳が分からない、怖い、情報過多で何を見たらよいのかと、初めて右往左往しているかもしれません。

筆者はトウシルにおいて、相場が下落するたびに繰り返しの訓練として、そのメカニズムから現状を評価し、投資家としてどう構えるべきかをご案内しています。相場は、いろいろなことを織り込み、反映して動き、常に新しい情報に追われているように感じる人も多いでしょう。

しかし、そんなことに目移りさせる前に、相場変動の底流としてほぼ共通するメカニズムを理解することが実践上はるかに有用です。基本ロジックをきちんと理解して初めて、新しい情報、新しい事態を適切に判断し、投資家として自身にとって適切な構えを取ることができるのです。

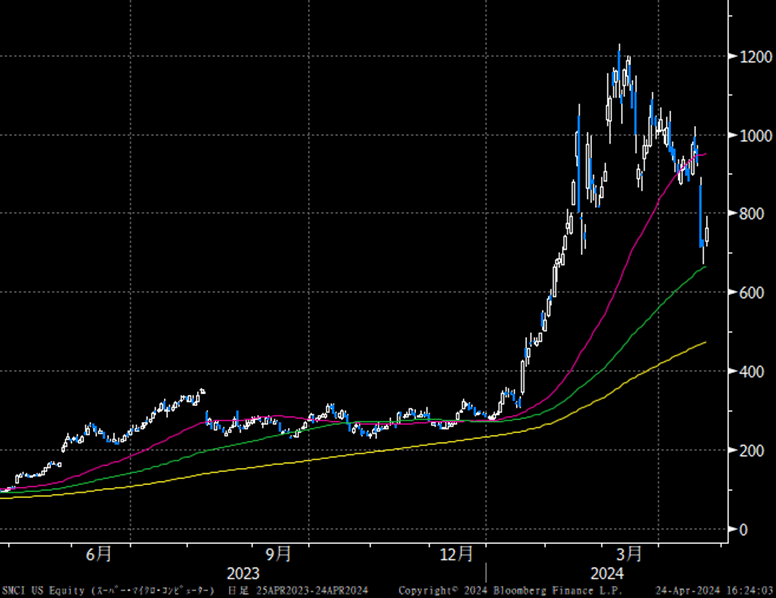

図1:SMCI(日次、50・100・200日移動平均)

4月19日の顛末

2024年初以来、SMCIは、NVDA先導の生成AI相場において、NVDAをはるかに超えるスピードで急上昇しました。NVDAに比べれば時価総額の小さい株であり、生成AIテーマの相場をアクティブに手掛けたい投資家にとって、格好のプレイ対象でした。

年初来の経緯は、1月に劇的に上伸し、2月のNVDA決算発表前にいったん利益確定売りで急落、決算確認後に再反発したものの、3月にはリバランス(大きく値上がりした銘柄を売り、安くとどまっている銘柄を買うこと)による調整になり、4月まで尾を引く流れでした。

リバランスなど季節的売りも一巡かという16日、一部金融業者がSMCIの中期目標株価を1,500ドル(実勢900ドル)に上方修正。活気づいた投資家の買いで10%上げ、翌17日寄り付き直後に一時1,000ドル突破に。ここで米金利高、中東地政学の両リスクへの警戒もあって、いったん足踏みとなりました。

ところが、19日寄り付き直前の時間外取引市場で、SMCIが突然5%下落するアクシデントが発生したのです。市場オープン後も、警戒的な売りが続き、7%、10%と下落するうち、投資家のロスカット・ルールに基づく売りが連鎖し、ついに20%超の下落になりました。

プロの投資家、あるいはプロ流の方法にならう個人投資家も、一定の相場下落に至れば、リスク回避のために機械的に売りを執行します。アクシデントで落ちたSMCIですが、このロスカット売りのループに陥り、これにあおられたNVDAや半導体銘柄も同様のループに引きずり込まれたのです。

この相場滑落のきっかけは、具体的な悪材料ではなく、実にたわいないものでした。SMCIが決算発表日を4月30日と公表した際、過去8回の四半期決算中7回公表した収益の事前ガイダンスがなかった、ということでした。

要は、1,500ドル目標を打ち出した業者が徒花となった格好です。投資家にこのガイダンスを注意喚起したものの、それがなかったということで一部失望売りが出て、下落ループに陥らせてしまったという顛末(てんまつ)でした。これほどの相場急落を正当化できるほどの悪いニュースとはいえません。

相場反落メカニズム

速い上昇相場は自律的な反落力学を自ら生み出すと、常々ご案内しています。最近の生成AI・半導体相場はその典型といえます。どんなに強力な相場テーマがあっても、一本調子で進むことはないし、一本調子が速く高く強力であるほど、相場は潜在的な反落リスクを高めるようにできているのです。

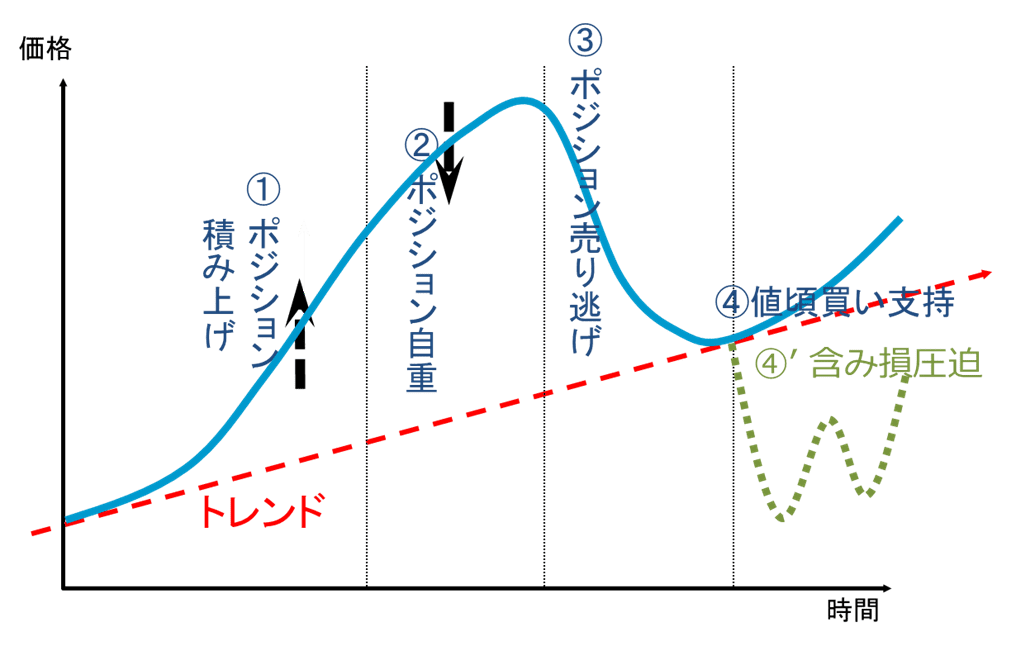

それは、相場に沿って形成される投資家のポジションによって説明されます。市場で上昇トレンド観が優勢になる時、相場はそのトレンドに沿って行儀よく上昇するのではなく、上がれば上がるほどあおられる投資家たちの買い上げで、より速く高く上がりがちです(図2)。

この相場上昇の過程で、新規の買いポジションが積み上がっていきます、速い相場は含み益を速く膨らませ、懐具合の良くなった投資家はリスク判断を緩めて、もっと積極的に買い進めます、また相場上昇にあおられた新規参入の投資家も増え、ますます新規ポジションが積み上がります。

こうして、元のトレンド観の軌道から上に離れた展開になるとやがて、まだポジションを持たない人には高すぎて割に合わないと映るようになり、新規参入が鈍化します。そうすると、高いコストで大きく積み上がったポジションの重みを、市場は意識するようになります。

そのポジションを保有する投資家は、含み益があるのだから、いつでも売って逃げられると高をくくりがちながら、いざ相場が下げ始めると、群集逃避的な売り逃げラッシュになりがちで、これが相場なだれを引き起こすのです。

図2:相場の上昇・反落メカニズム

その時あなたは

相場にはトレンド上での加速的上昇と、それ故の反落の力学メカニズムがあることを、まず心しておいてください。その上で、そうした相場の波動にもまれた個々の投資家がどういう状態に追い込まれるかを、あらかじめ踏まえておくのです。それなくして、適切な対応行動もとれません。

まず、含み益が減り、無くなるかという相場場面では、売り急ぎの行動性向が出やすくなります。含み損になると、無頓着な相場参加者は、相場回復を過大に期待し、売り逃げを見送りがちです。損失が大きくなると、ポジションをホールドしたまま塩漬けにしてしまうバイアスが知られています。

含み損ポジションを塩漬けにして抱え込むことは、その後の思考をゆがめ、行動を制約してしまいます。そのリスクを知るプロは、一定の損失が発生した時点で、リスク管理としてポジションのロスカット売りを徹底するのです。売って身軽になって、仕切り直し、立ち直りを図るのです。

今回のように、降って湧いたようなSMCI滑落ショックにおいても、なすすべもなく含み損が膨らんでいく展開に、不安に襲われ、冷静な判断力を損ない、専門家など他人の声が気になって仕方ないという心持ちになった方も少なくないでしょう。それはロジックを持たない投資家の典型的な心理学です。

滑落の渦中とその後の構え

自ら考えて、自己責任で相場に臨みたいという方は、まず速い相場はそれ自らが反落力学を生むことをキホンのキとして心しておきます。そして、実際に反落を引き起こすリスク要因を頭に入れます。昨今なら、リバランスや自律調整、景気指標・インフレ・金利の振れ、地政学リスク、当局者発言、決算といった材料、さらに単に偶発的なアクシデントによる下げのケースも、頭の中でイメージしておきます。

あらかじめ全て損切りや部分的な損切り、ナンピン買いによる挽回狙い、上昇トレンドに沿う時間による解決を期待するポジション塩漬けなど、行動メニューを持っておくと、慌てずに済み、選択した行動を軸に、事態の経過に応じて、それが適切な対応かをチェックしていけます。

これは、災害現場における救助隊員の行動マニュアルから発想を得ています。何の準備もない被災者はオロオロするばかりで、恐怖や不安で視野狭窄(きょうさく)に陥りがちと指摘されます。救助隊員もまた想定外の危険に直面すれば、パニックにもなります。しかし彼らは多くの場面で、視野狭窄に陥ってもここだけは見失わずにどう動くかの行動ルール集を持ち、訓練しているからこそ、テキパキ対応できるのです。

その上で、相場を読む虫の目、鳥の目、魚の目を普段から意識して考える習慣付けを進めています。虫の目はまさに眼前で起こっている事態を見る目です。今回のケースでは、機械的なロスカット・ルールに基づく売りだと知れば、さほど意味なく、突飛な下落率に至る事情を冷静に判断できるでしょう。SMCIやNVDAの業績見通しに基づく中長期トレンドから正当化される下落なのか鳥の目で考え、さらにこのトレンドを邪魔するかもしれない金利や地政学などのリスクへ360度目配せする魚の目も効かせます。

以上の基本を踏まえて、今回の相場滑落ケース後の読みについては、当レポートと同日公開のトウシル動画でより深堀りして解説します。基本と実践・応用をぜひこの機会に学習しておきましょう。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

(田中泰輔)

この記事に関連するニュース

-

兜町地獄耳 「金」取っても世界新じゃなかった?エヌビディア ビットコイン、経験則どおりなら来年も上昇だが…アノマリーは的中するか

zakzak by夕刊フジ / 2024年11月27日 6時30分

-

今週の日本株は停滞続く?ロシアミサイル攻撃、世界的金利上昇でトランプ・ラリー失速か

トウシル / 2024年11月25日 14時0分

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

米国株 エヌビディア決算ついに発表 ここからのAI相場

トウシル / 2024年11月22日 7時30分

-

57歳・資産1億1800万円男性「株安で含み益2500万円吹き飛んだが……」日本企業の底力を信じて買い増し400株

オールアバウト / 2024年11月10日 6時10分

ランキング

-

1中国産「農薬漬けシャインマスカット」が東南アジアで大炎上…怪しい日本語が書かれた“激安ブドウ”の実態

プレジデントオンライン / 2024年11月26日 18時15分

-

2なぜ鉄道会社が…? 小田急、エリア外の県と「全く畑違いのビジネス」に乗り出す きっかけは“社員の趣味”!?

乗りものニュース / 2024年11月27日 10時42分

-

3お金が貯まらない人ほど直感で行動している…新型NISAで資産を減らす人がやっている「残念な行動」とは

プレジデントオンライン / 2024年11月27日 7時15分

-

4食べログ「都内で9位」ラーメン店主の驚きの過去 秋葉原の超人気店「ほたて日和」はこうして生まれた

東洋経済オンライン / 2024年11月27日 8時30分

-

5年金夫婦で「月28万円」もらえるはずが…同い年の夫を亡くした65歳・共働き妻、年金事務所の窓口で告げられた〈衝撃の遺族年金額〉に絶望「こんな仕打ち、ありますか?」【FPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月27日 11時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください