見えてきた、植田日銀総裁が目指す利上げの姿(愛宕伸康)

トウシル / 2024年5月1日 8時0分

見えてきた、植田日銀総裁が目指す利上げの姿(愛宕伸康)

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「見えてきた!植田日銀総裁の目指す利上げの姿」

4月金融政策決定会合のハイライトは為替に対する総裁発言ではない

2006年3月に量的緩和を解除した福井俊彦・元日本銀行総裁。当時福井氏が思い描いていた政策金利の到達点が1%だったことが、日銀金融研究所にある口述回顧録に記されています。それから20年後の2026年、植田和男総裁は政策金利を福井元総裁のなし得なかった1%にしようと、着々と準備を進めているように見えます。

現状維持となった4月のMPM(金融政策決定会合)、無風と思いきや、同時に公表された「経済・物価情勢の展望(2024年4月)」や総裁記者会見から、極めて重要な情報発信が行われました。今回のハイライトは決して円安に対する総裁発言などではありません。

追加利上げに向けた「経済・物価情勢の展望(2024年4月)」の明確な書きぶりの変化と、「物価安定の目標」実現を視野に入れた政策金利の考え方が示されたこと、この2点が今回の重要なポイントです。

日銀が為替だけ見て政策変更することはない

4月25~26日に行われた4月MPM、大方の予想通り現状維持が決定され、声明文も植田総裁のいう「普通の金融政策」を象徴するかのようなシンプルなものとなり、特にサプライズはありませんでした。

異様だったのはその後の総裁記者会見です。このレポートでも何度か述べましたが、日銀が為替だけで金融政策を変更することはありません。国内の景気や物価への影響を通じて政策変更の要否を判断するのが筋であり、そうすることが適切だからです。

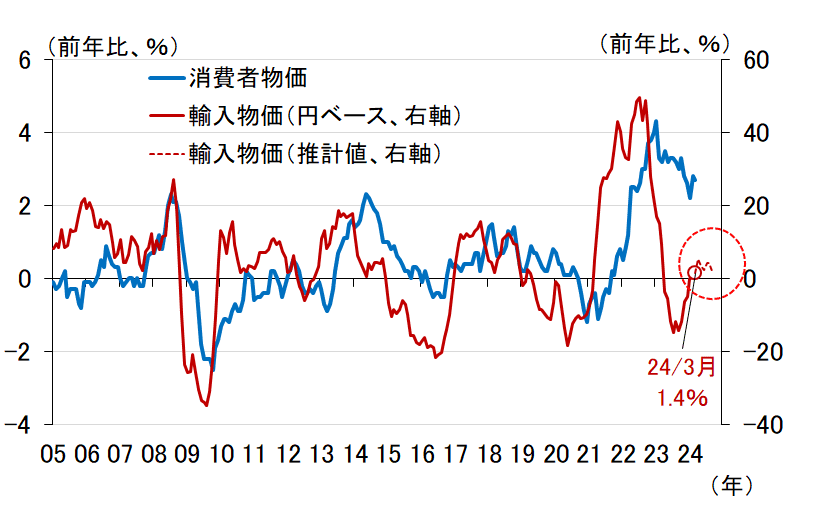

従って、景気が急変したり、輸入物価に明確な影響が出ているといったエビデンスのない現状では、日銀が何らかのアクションを起こすことは考えられません。にもかかわらず、執拗に円安へのコメントを求める記者の多かったこと。改めて先週のレポートで紹介した輸入物価(円ベース)を見ておきましょう(図表1)。

<図表1 輸入物価(円ベース)と消費者物価>

(出所)総務省、日本銀行、楽天証券経済研究所作成

これを見れば、「輸入物価の動向を見ますと、21年から22年にかけてものすごく上昇したわけですが、足もとの上昇はそうでもない。そう言うと怒られるかもしれませんが」と述べた植田総裁の記者会見におけるコメントが正しいことが分かります。

現在の日米金利差の流れからすると、しばらく円安圧力が続くのは必然です。だからといって、日銀の拙速な利上げも、FRB(米連邦準備制度理事会)の拙速な利下げも正しい選択とはいえません。重要なのは、そうした相場にどう準備し、どう対処するかだと考えます。

「物価安定の目標」の実現を完全に視野に入れた日銀

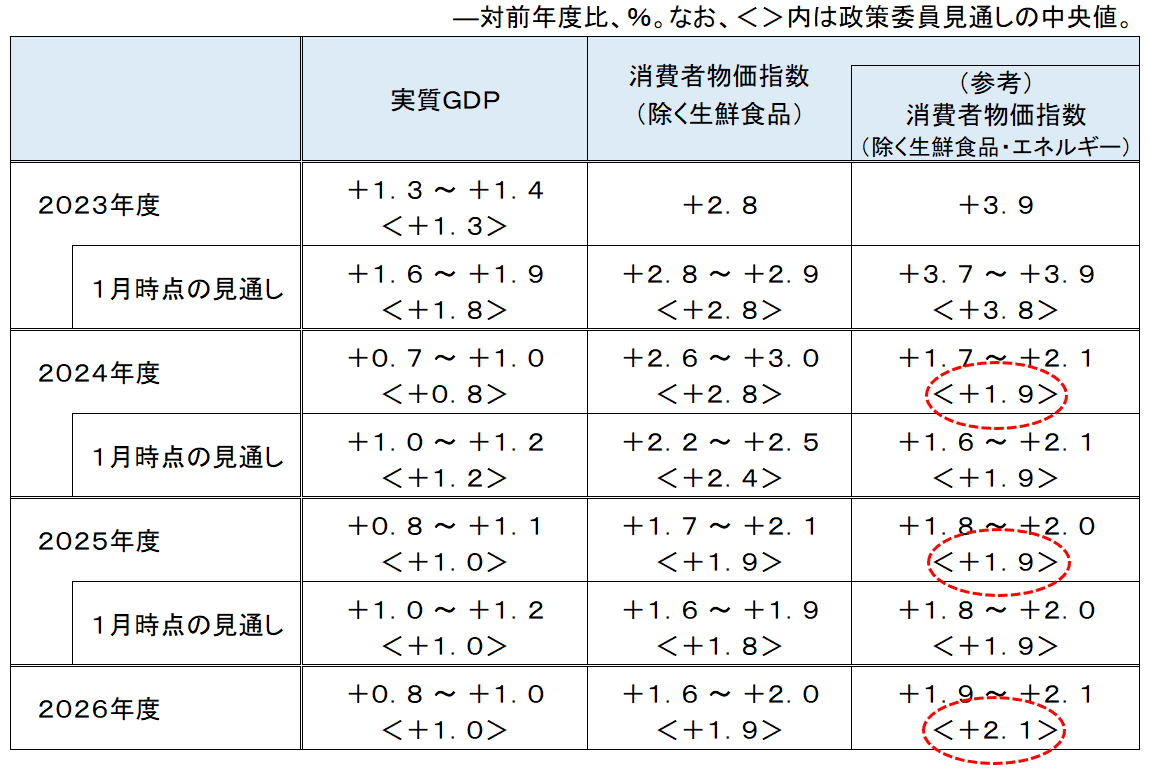

さて、本題に入りましょう。「経済・物価情勢の展望(2024年4月)」のポイントは、「物価安定の目標」実現を完全に視野に入れたこと(図表2)、その上で利上げ(金融緩和の調整)のパス(道筋)を想定していることが明らかにされたことです。

<図表2 政策委員の大勢見通し>

図表2が今回発表された政策委員の見通しです。このうち消費者物価(除く生鮮食品およびエネルギー)を見ると、2024年度から前年比+1.9%→1.9%→2.1%と、3年続けて2%程度で推移しています。

その上で、「(2)物価の中心的な見通し」のまとめの部分には、以下の通り、「見通し期間後半には『物価安定の目標』と概ね整合的な水準で推移する」と明記されました。

【経済・物価情勢の展望(2024年4月)】

これらの点検を踏まえると、消費者物価の基調的な上昇率は、マクロ的な需給ギャップの改善や中長期的な予想物価上昇率の高まりなどを受けて徐々に高まり、見通し期間後半には「物価安定の目標」と概ね整合的な水準で推移すると考えられる。

(出所)日本銀行、楽天証券経済研究所作成

植田総裁も記者会見で以下のように述べ、「物価安定の目標」の実現を視野に入れていることを明らかにしています。

エネルギーなどを除いたコアコアで見て頂きますと、25年度、26年度は2%近い物価上昇率の見通しになっています。これが本当に実現していけば、持続的・安定的な2%実現にかなり限りなく近づくということだと思っています。

(出所)日本銀行、楽天証券経済研究所作成

「物価安定の目標」実現と整合的な利上げのパスが想定されている

このように、「物価安定の目標」の実現を見据えた上で、「経済・物価情勢の展望(2024年4月)」の金融政策運営に関するまとめの部分には、以下のような文言が加わりました。

【経済・物価情勢の展望(2024年4月)】

以上のような経済・物価の見通しが実現し、基調的な物価上昇率が上昇していくとすれば、金融緩和度合いを調整していくことになるが、当面、緩和的な金融環境が継続すると考えている。

(出所)日本銀行、楽天証券経済研究所作成

このうち「金融緩和度合いを調整していくことになるが」という、いかにも調整が当然のことであるかのように書かれた下りに関しては、少し深掘りしておく必要がありそうです。

というのも、「経済・物価情勢の展望」で示される実質GDP(国内総生産)や物価の見通しには、その内側でさまざまな前提条件が想定されています。例えば、海外経済の成長率や為替レートの先行きなど、もちろん政策金利の先行きも含まれます。

従って、今回の見通しが「物価安定の目標」が実現するという姿になっているのであれば、それと整合的な利上げ(金融緩和の調整)のパスがその内側に組み込まれていることになります。

見通しに沿って現実が動いていけば、それだけで金融緩和度合いの調整の理由になる

つまり、上の「金融緩和度合いを調整していくことになるが」という下りは、自分たちの見通しに沿って実際の経済・物価指標が推移していけば、見通しの中で想定している利上げのパスに従って動いていきますよ、という日銀の意思を示していることになります。

この点は、植田総裁の記者会見における以下の発言からも明らかです。

追加利上げあるいは金融緩和の度合いを調整していくというアクションですけれども、すでに物価見通しが見通し期間の後半にかけて2%前後になっていますので、この見通しに沿って現実が動いていけば、それだけで金融緩和度合いの調整の理由になるというふうに思います。

見通しに大きな動きがないと利上げ判断をしないということではなくて、見通し通りに動いていくということが重なれば、それで政策金利変更の理由になるということです。

(出所)日本銀行、楽天証券経済研究所作成

見えてきた植田総裁がイメージする利上げの最終到達点(ターミナルレート)

ならば、日銀の見通しの中に組み込まれている利上げのパスとはどういうものか、が重要なポイントになるわけですが、これについても植田総裁は重要なヒントを出しています。それは、記者会見における以下の発言です。

私どもの見通しですと、エネルギーの影響を除くコアコアで25年度と26年度は2%近い見通しになっています。…特に、見通し期間の後半にかけてこの通りの姿になっていくとすれば、政策金利もほぼ中立金利近辺にある状態になるという展望は持っています。

ただ、中立金利の水準については、かなりの不確定性があるので、今後分析を深めつつ、最終的に到達するところがどの辺か、もう少し知見を深めていきたいと思っております。

(見通し期間の後半には中立金利になっているということかと記者から念を押され)概ねというふうに申し上げたいと思います。

(出所)日本銀行、楽天証券経済研究所作成

中立金利とは、簡単にいうと経済に引き締め的でも緩和的でもない金利水準のことで、自然利子率、均衡実質金利と呼んだりもします。あくまで概念上の金利で、推計方法によってかなり違った値が出るため、例えば日銀が昨年12月に行った「多角的レビュー」のワークショップでは、「マイナス1.0%からプラス0.5%の範囲内」というふうに紹介されています。

仮に、保守的に見てそれをマイナス1.0%としましょう。そこにインフレ予想を足せば名目の中立金利が得られます。そこでインフレ予想を「物価安定の目標」が実現するという前提の下で2%とすると、名目中立金利は1.0%になります。やや保守的に見過ぎているとしても1.0%を少し上回る程度でしょう。

そうすると、植田総裁の発言から、政策金利は見通し期間の後半にかけて、すなわち2026年度にかけて1.0%(あるいは1.0%を少し上回るくらい)に到達していることになります。イメージでいうと、例えば2024年9月から半年ごとに0.25%ずつ引き上げていけば、2026年3月には1.0%になります。

ちなみに、この政策金利の先行きを前提に、先週のレポートで紹介した長期金利の推計をリバイスしたものが図表3になりますが、先週のレポートで紹介した姿と大差ないことが分かります。

<図表3 日本の10年金利と政策金利の先行き>

(出所)総務省、内閣府、日本銀行、Bloomberg、楽天証券経済研究所作成

改めて、政策金利の推移と、それを前提とする長期金利(10年)の先行きを数字でまとめると、以下の通りです。

政策金利…2024年末0.25%→2025年末0.75%→2026年末1.0%

ケース(1)…2024年末1.0%→2025年末1.6%→2026年末2.0%

ケース(2)…2024年末1.2%→2025年末1.8%→2026年末2.2%

(愛宕 伸康)

この記事に関連するニュース

-

植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~(愛宕伸康)

トウシル / 2024年11月20日 8時0分

-

時機は「情勢次第」…日銀植田総裁 利上げは「物価安定の目標を持続的・安定的に実現していくことに資する」

東海テレビ / 2024年11月18日 12時7分

-

政策調整は「経済・物価・金融情勢次第」、低い実質金利を強調=植田日銀総裁

ロイター / 2024年11月18日 11時45分

-

日銀、12月利上げへの準備進める~10月「主な意見」でここまで分かる~(愛宕伸康)

トウシル / 2024年11月13日 8時0分

-

今後「時間的余裕」は使わない、毎回会合で情勢判断=植田日銀総裁

ロイター / 2024年10月31日 18時25分

ランキング

-

1中国産「農薬漬けシャインマスカット」が東南アジアで大炎上…怪しい日本語が書かれた“激安ブドウ”の実態

プレジデントオンライン / 2024年11月26日 18時15分

-

2ポテチ界の巨人・カルビーにはない"あの味"がある…「シェア0.3%」の菊水堂が60年間も生き残れている理由

プレジデントオンライン / 2024年11月27日 8時15分

-

3イトーヨーカドー春日部店「閉店したのに看板照明ついてる…」一体なぜ? 背景に“切実な問題” クレしん「サトーココノカドー」モデル

乗りものニュース / 2024年11月26日 18時12分

-

4住商が「ヨーカ堂」に資本参加検討…「サミット」と相乗効果期待

読売新聞 / 2024年11月27日 7時30分

-

5「退職金の課税」見直し 論点の一つに浮上、SNSでは「“退職金増税”は間違っている」「ライフプラン崩れる」【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年11月26日 21時31分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください