米国景気の悪化で日経平均株価はどのくらい下がるのか~ストレステストのすすめ(愛宕伸康)

トウシル / 2024年5月8日 8時0分

米国景気の悪化で日経平均株価はどのくらい下がるのか~ストレステストのすすめ(愛宕伸康)

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「米国景気の悪化で日経平均株価はどのくらい下がるのか ~ストレステストのすすめ~」

2%収束へ自信を失うパウエルFRB議長~インフレ沈静化と景気悪化はワンセット?~

FRB(米連邦準備制度理事会)が4月30日と5月1日に開催したFOMC(米連邦公開市場委員会)は予想通り政策金利据え置きとなりましたが、その後のパウエル議長の記者会見は、今の政策金利水準が引き締め的かどうかに関する質問が多く出たのが印象的でした。

当然、パウエル議長は引き締め的だと応じたわけですが、「時間がたてば十分引き締め的になると信じている」とも述べるなど歯切れの悪さも感じられ、景気がもっと鈍化しなければ物価目標2%への収束は難しいという現実が浮き彫りとなった会見だったように思います。

いずれにせよ、景気はいつか鈍化します。そのとき気になるのが株価の立ち位置です。これまで、複数回の利下げ、米景気の「ソフトランディング」、そして「ノーランディング」と、上げの理屈をはやして水準を切り上げてきた米国株ですが、景気鈍化が顕在化すれば調整を余儀なくされるのは明らかです。

米株価が調整すれば、当然、日本の株価も影響を受けます。決して対岸の火事ではありません。加えて、日本の株価がどの程度価格変動リスクを抱えているかを知ることは、投資家にとって極めて重要なことでもあります。そこで、以下では、米株価が調整したときに日経平均株価がどのくらい影響を受けるのか、改めて検証してみることにしました。

日経平均株価をファンダメンタルズで推計してみよう

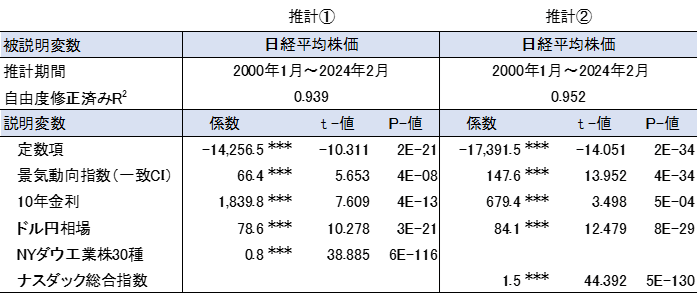

まず、米国株価を説明変数に加えた日経平均株価の推計式を考えます。説明変数には、景気を表す指標として「景気動向指数」の「CI一致指数」、マーケット指標として日本の10年金利とドル円相場を選択し、米株はニューヨークダウ工業株30種平均とナスダック総合指数の2つのケースを設定しました。結果は図表1に示した通りです。

<図表1 日経平均株価の推計結果>

(出所)日本銀行、内閣府、Bloomberg、楽天証券経済研究所作成

図表1を見る限り、各説明変数はいずれも符号条件を満たし有意、自由度修正済み決定係数(R2)も高く、説明力が高いことが分かります。推計値と実績値を比較しても(図表2)、そこそこ実績値をトレースできており、パフォーマンスも良好と評価できそうです。

<図表2 日経平均株価と推計値の推移>

(出所)日本銀行、内閣府、Bloomberg、楽天証券経済研究所作成

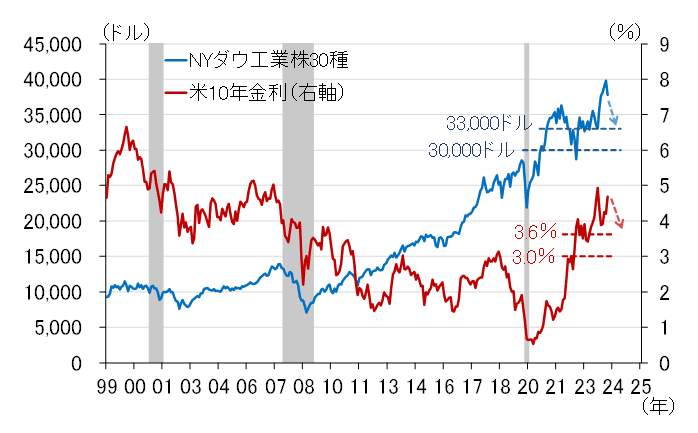

米国株価下落の前提~ニューヨークダウ3万3,000ドルと3万ドル~

推計式が得られたところで、次に米国株価が景気悪化でどの程度下落するか考えます。以下では、上の推計のうちニューヨークダウを使った「推計(1)」の結果を利用します。

景気後退の思惑から株価が急落したケースとして思い出されるのが2018年12月です。当時、長短金利の逆転が景気後退の予兆と受け取られ、ニューヨークダウは3カ月の間に12%程度の急落症状となりました。

今、仮にニューヨークダウが4月末値から12%下落すると約3万3,000ドルになります。この水準は景気後退を前提に複数回にわたる利下げ期待で株価が支えられていた2023年前半の平均値とほぼ同じです(図表3)。以下では、2024年末にかけて3万3,000ドルに下落するケースをケース(1)とし、3万ドルまで下落する悲観的なケース(2)も設定しました。

一方、米10年金利については、ケース(1)はニューヨークダウが3万3,000ドル程度だった2023年前半の平均値3.6%、ケース(2)はニューヨークダウが3万ドル近辺をつけていた2022年ごろの3%と設定し、2024年末にかけてそれぞれの水準に低下すると仮定しました。

<図表3 ニューヨークダウと米10年金利>

(出所)NBER、Bloomberg、楽天証券経済研究所作成

ドル円相場は日米金利差を利用して設定しました(図表4)。日本の10年金利は先週のレポートで紹介した2024年末の見通し1.2%を前提とし、上で設定した米10年金利3.6%と3%の差から、ケース(1)では1ドル130円、ケース(2)では1ドル120円へ、2024年末にかけて円高になると設定しました。

<図表4 ドル円相場と日米金利差>

なお、2025年以降の前提は、景気動向指数のCI一致指数は緩やかに改善、日本の10年金利は先週のレポートで紹介した見通し2026年末2%程度まで上昇、ニューヨークダウは2018~2019年のペースで上昇、ドル円相場は2024年末以降横ばい、と仮定しました。

ニューヨークダウが3万3,000ドルに下落すれば、日経平均株価は3万1,369円まで下落する

試算結果は図表5と図表6に示した通りですが、最初に指摘しておきたいことは、そもそも足元の株価水準(4月末3万8,405円)は、図表1と2で紹介した推計結果からすると、すでに2,000円程度オーバーシュートしている可能性があるということです。

昨日(5月7日)の終値も3万8,835円と、偶然にも4月末値とほぼ同じ水準ですが、これが理論値に比べ2,000円程度高いとするならば、そのオーバーシュート分が自然と調整される、いわゆるヘルシーコレクションが発生する可能性があります。

その上で試算結果を見ると、ニューヨークダウが3万3,000ドルに下落するケース(1)では(図表5)、2024年末に日経平均株価は3万1,369円(2万9,719~3万3,020円)と、4月末値(あるいは昨日の引け値)から6,400円程度下落するという結果になりました。

<図表5 ニューヨークダウが3万3,000ドルに下落した場合の日経平均株価(ケース(1))>

(出所)Bloomberg、楽天証券経済研究所作成

ニューヨークダウが3万ドルに下落すれば、日経平均株価は2万8,275円まで下落する

また、ニューヨークダウが3万ドルまで下落するケース(2)では(図表6)、日経平均株価は2024年末2万8,275円(2万6,624~2万9,925円)と、4月末値(あるいは昨日の引け値)から9,500円程度下落するという結果になりました。

<図表6 ニューヨークダウが3万ドルに下落した場合の日経平均株価(ケース(2))>

(出所)Bloomberg、楽天証券経済研究所作成

改めて言うまでもないことですが、以上は予測ではなく、米国株価が急落した場合に日経平均株価がどのくらい下がるかというシミュレーションの結果です。言ってみれば、日経平均株価のストレステストです。

前提の置き方次第で結果がいか様にも変わり得るという点には留意が必要ですが、とはいえ、米国株価が景気悪化を織り込んで急速に下落した場合の日経平均株価へのインパクトは決して小さくないということを、ある程度根拠のある数字をもって示せたとは思います。

株価に内在する価格変動リスクから目を背けるのではなく、冷静にそれを認識した上でどのようにヘッジを行っておくか、これが重要なポイントであり、それこそがこのレポートで最も指摘したかった点でもあります。

(愛宕 伸康)

この記事に関連するニュース

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

今月の質問「今年、NISA口座を利用しましたか?」

トウシル / 2024年11月8日 16時0分

-

与党大敗後の日経平均上昇はもう限界?米大統領選と米国株を総点検!(土信田雅之)

トウシル / 2024年11月1日 8時0分

-

与党惨敗で長期金利に上昇圧力~ユニット・レーバー・コストが示す政府の課題~(愛宕伸康)

トウシル / 2024年10月30日 8時0分

-

衆議院総選挙、与党過半数割れ!マーケットはどう受け止める?~11月の経済イベント動向もチェック!~

トウシル / 2024年10月28日 13時0分

ランキング

-

1中国産「農薬漬けシャインマスカット」が東南アジアで大炎上…怪しい日本語が書かれた“激安ブドウ”の実態

プレジデントオンライン / 2024年11月26日 18時15分

-

2「退職金の課税」見直し 論点の一つに浮上、SNSでは「“退職金増税”は間違っている」「ライフプラン崩れる」【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年11月26日 21時31分

-

3イトーヨーカドー春日部店「閉店したのに看板照明ついてる…」一体なぜ? 背景に“切実な問題” クレしん「サトーココノカドー」モデル

乗りものニュース / 2024年11月26日 18時12分

-

4NY株、3日連続最高値=トランプ関税注視

時事通信 / 2024年11月27日 7時16分

-

5【解説】アマゾンに公正取引委員会が立ち入り検査 問題点は?

日テレNEWS NNN / 2024年11月26日 18時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください