米国株 GWに見えた吉兆 5月相場が変わる

トウシル / 2024年5月10日 7時30分

米国株 GWに見えた吉兆 5月相場が変わる

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の田中 泰輔が解説しています。以下のリンクよりご視聴ください。

「【米国株】GWに見えた吉兆 5月相場が変わる」

今回のサマリー

●米株式相場は、4月の調整を深めたリスクがGW中に一服しており、5月の復調を期待

●5月以降の相場は、根固めしながらの失地回復を経て、月後半に弾みがつくか

●FRBが繰り返す「データ次第」の状況下、投資は柔軟性に機動的対応か、鈍感力でトレンド追及か

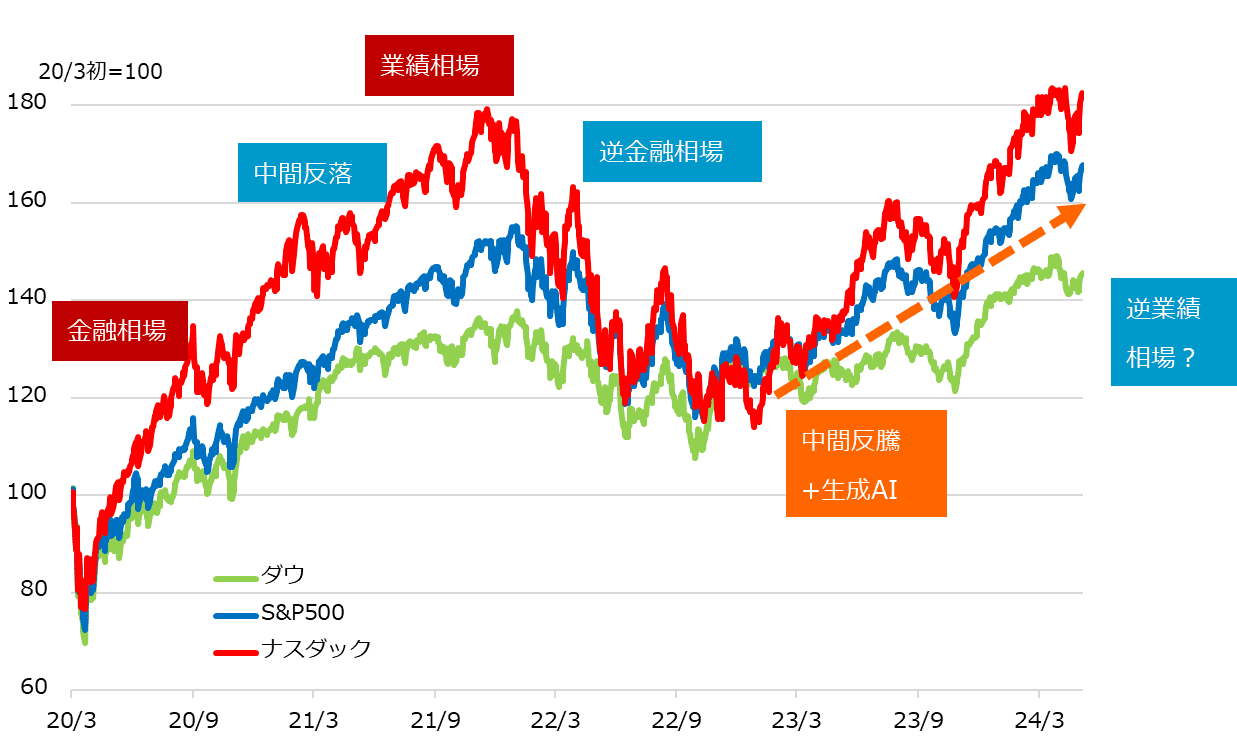

4月急落を越えて

米株式相場は、4月にいくつかのマイナス要因が重なり、深い調整に陥りました(図1)。しかし、ゴールデンウイーク(GW)中にそれらの懸念を薄れさせる吉兆が相次ぎました。筆者が、5月に相場の復調を、慎重ながらもどう前向きに捉えているかを解説します。

まず4月に相場を落ち込ませた要因を確認します。

1.季節性の売り

1~2月に相場をけん引した生成AI(人工知能)・半導体銘柄は、その速い相場故に自ら、3月末前後へ反落を招きました。主には、決算期末への利益確定売り、機関投資家のリバランス売り(値上がりして割高になった銘柄、保有比率の上がった銘柄を売却し、割安なままの銘柄を購入)です。これが4月半ばごろまで尾を引きました。

2.米金利先高観と債券投機

3月FOMC(米連邦公開市場委員会)後にパウエル議長のハト調会見に、株式市場は一時沸き立ちました。しかし、経済・インフレ指標の強振れが相次ぎ、FRB(米連邦準備制度理事会)当局者からは、利下げの先送りや、追加利上げの可能性への言及が相次ぎました。この機に乗じようと、債券投機筋が金利高をあおり始め、株式相場をさらに深い調整へ追い込みました。

3.中東地政学リスク

イランとイスラエルが直接攻撃で応酬する事態に、石油価格が上昇しました。市場はインフレとリスクオフを警戒し、株式市場も神経質になり、下値が脆弱(ぜいじゃく)化しがちでした。

4.テック決算への投機

注目度の高い個別企業株は、決算後に二桁の価格上昇率を見せることがあり、事前に思惑的な資金が集まりやすくなっています。彼ら投機勢は、決算の中のEPS(一株当たり純利益)、売上、収益、収益ガイダンスなど、どれか一項目でも、市場の強気予想を超えられないと一斉に売り逃げ、ロスカットの連鎖を引き起こすことが多くなっています。エヌビディア決算の前哨戦とされるスーパー・マイクロ・コンピューターが、この種の売りでひどく下落し、他の生成AI・半導体を巻き込む相場下落のトリガーになりました。

この(1)~(4)の全てで、リスク、不安がいったん弱まっています。それぞれGW中の変化を見ましょう。

図1:米株式3指数とサイクル局面

GW中に見えた吉兆

1.季節性の売りは既に一巡

この種の売りはせいぜい4月半ばまでであり、説明の必要はないでしょう。

2.相次いだ経済指標の弱振れ

4月中、投機筋は景気・インフレ指標の強振れを手ぐすねを引いて待ち、事前に債券売りを仕掛けて、株式相場を神経質にさせていました。しかし、GW前の4月25日発表のGDP(国内総生産)で、市場予想の前期比年率+2.4%に対し、結果は+1.6%と巡行ペース+1.8%をも下回りました。この辺りから、債券投機筋の当てが外れ始めます。

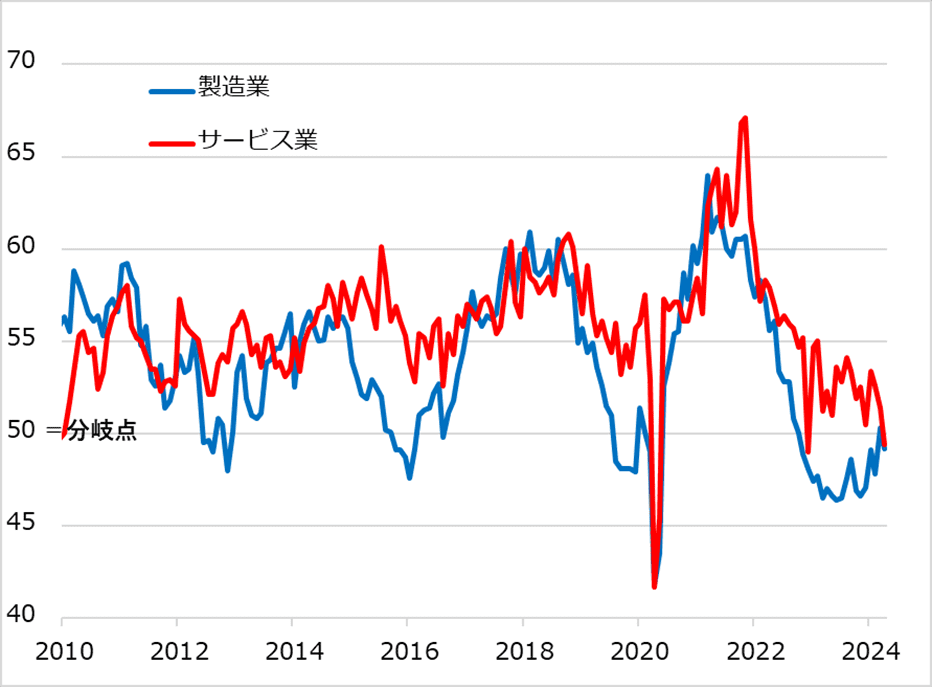

ISM(米サプライマネジメント協会)景況指数は、製造業(5月1日)、サービス業(3日)ともそろって、景気分岐点とされる50を割り込みました(図2)。

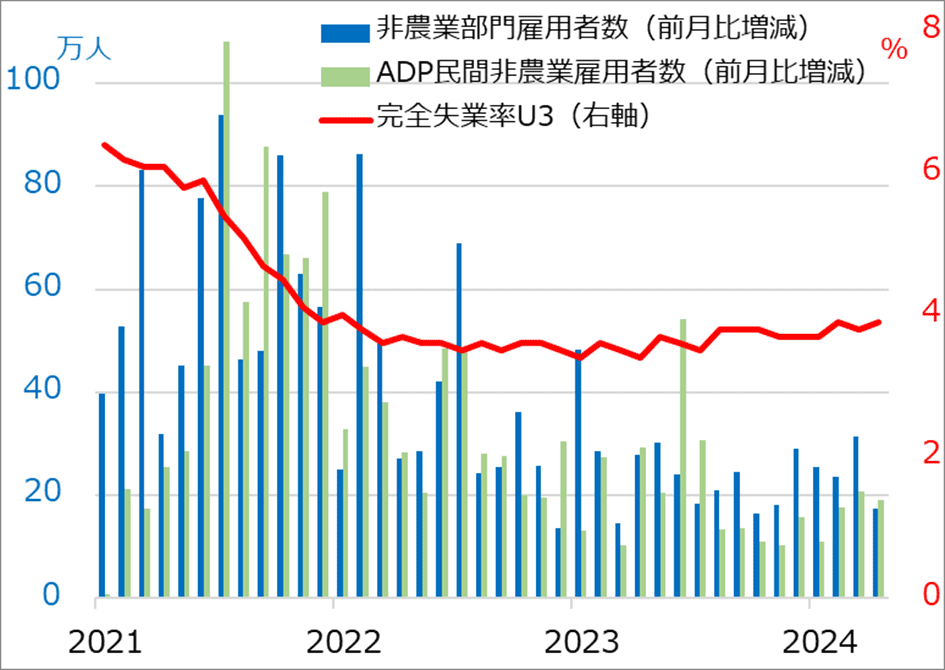

また、最も注目度の高い雇用統計(3日、図3)でも、非農業部門の雇用者数が予想+24.0万人に対して結果は+17.5万人、失業率は予想3.8%に対して3.9%、平均賃金(前月比)は予想+0.3%に対して+0.2%となりました。金利上昇をはやそうと意気込んでいた債券投機筋はすっかり気勢をそがれてしまいました。

FOMC(1日)後のパウエル議長の会見も、「(政策の次の一手について問われ)利上げの可能性は低い」、「インフレを警戒しつつも、雇用の悪化への備えもしている」など、その後の指標の弱振れを予見したかのレスタカ調でした。これを受け、債券投機筋は失望し、株式投資家は歓喜に溢れました。

図2:ISM製造業・サービス業景況指数

図3:雇用者数の月次変化と失業率

3.中東地政学リスクは様子見に

イランのイスラエルへの空襲は迎撃可能なドローンを遠方より飛ばし、イスラエルの報復攻撃は数量と場所を限定するなど、相互に全面戦争回避への自制が効いていると目され、市場も様子見モードになっています。

4.テック決算終盤の好感

注目のGAFAMのうち、4月にはメタ株が決算に示された巨額のAI関連設備投資が嫌われ、急落しました。5月にはアルファベットやマイクロソフトの株が同じく巨額のAI関連設備投資で好感され、上伸しました。違いは、メタが巨額投資を埋め合わせる収益化を懸念され、後ろの2社は収益化への目算があるので投資の大きさ自体が好感されたという次第。そして、どちらにしても、その設備投資の中核をなすエヌビディア製チップへの旺盛な需要を確認させるものとポジティブに解釈されました。

5月復調相場のリスク要因

生成AI・半導体相場は、4月中の懸念が薄れ、5月には失地回復からさらに上値トライもあり得るとの期待感を抱いています。景気・インフレ指標については、15日公表のCPI(消費者物価指数)と小売売上までは、メジャーなものがありません。また両指標とも予想は控えめなものにとどまっており、債券投機筋が事前に金利高をはやし立てる材料にもならないでしょう。

ただし、株式相場の復調を手放しで追求できるほど、リスクフリーでもありません。実は、前段で見た景気・インフレ指標も中身を精査すると、インフレ警戒的な要素がくすぶっています。

第1四半期GDPでは、全体の成長率こそ低めに出たものの、個人消費、設備投資、住宅投資など主要な内需項目は控えめながらもしっかりでした。成長を押し下げた主要因の一つである在庫投資の現象は、来期には在庫積み増し余地があり、成長を高める可能性があります。またGDPにはマイナスとなる輸入増は、米国の内需の強さの表れでもあります。さらにインフレ指標であるGDPのPCE(個人消費支出)デフレーターのコア部分は、前期実績+2.0%、当期予想+3.4%に対して結果は+3.7%と上振れています。

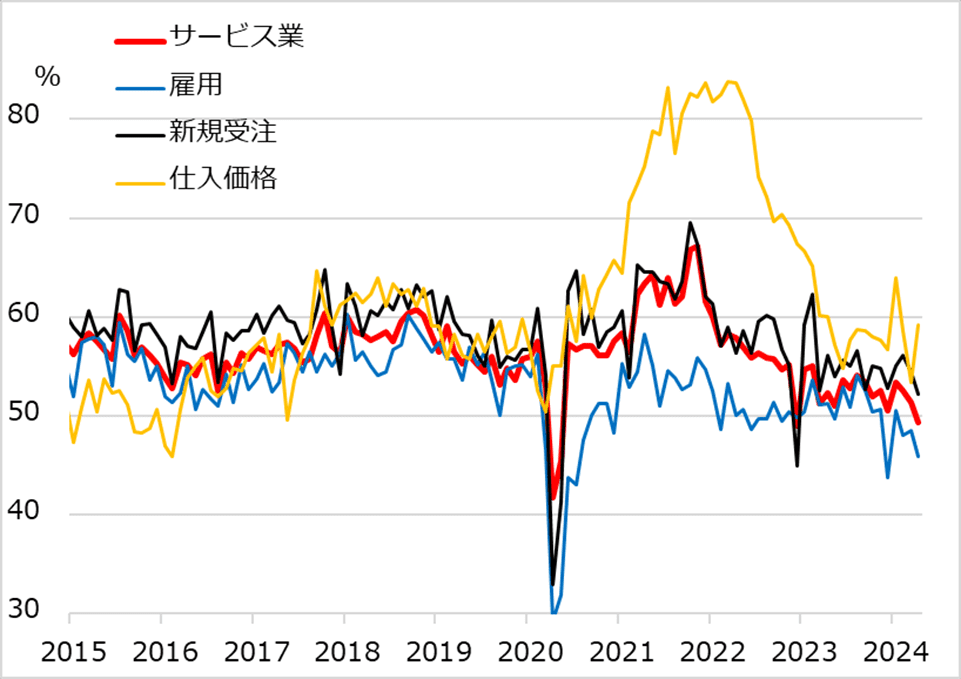

久々に50を割り込んだISMサービス業景況指数ですが、中身では仕入れ価格指数が急反発しています(図4)。雇用統計の雇用者数の伸びも、予想より低かったとはいえ、景気中立ペース以上です。また雇用統計の前に公表された第1四半期雇用コストは予想を上回りました。

このように、主要な景気・インフレ指標のヘッドラインの数字は、予想対比で弱振れたものの、中身にはインフレ警戒的な要素がくすぶっています。このため、FRB内部のタカ派幹部が、パウエル議長とは異なるトーンで、金利高止まり予想や、必要なら利上げもあり得ると強調する可能性は排除されません。

図4:ISMサービス業景況指数の内訳

5月からの相場イメージ

以上の期待とリスクに基づいて、私なりの相場イメージを描き出してみます。

5月は、まだ4月急落によって生じた含み損ポジションの戻り売り圧力が残っているでしょう。また投資家には4月の高ボラティリティの記憶もくすぶり、警戒心もよみがえりやすい面があります。従って、5月前半は、金利軟化の具合、FRB当局者の発言をにらみながら、二進一退ほどに根固めしながらの失地回復路を想定し、その後に弾みをつける下地として望ましいとも考えています。

15日のCPI、小売売上を確認して弾みがつき、22日のエヌビディア決算の前後で一波乱あり、首尾よく抜ければ、6月にかけてもう一山かというのが「捕らぬたぬきの皮算用」です。もちろんこのプロセスには、金利が小康もしくは軟化というサポートが必要です。

その後については、確信度の高い予想を現時点で強調するのは適切ではないでしょう。FRB当局者が繰り返す「データ次第」というのは、当局も、市場も、誰も、確信的にスタンスを据えることはできない状況が続いているということなのです。

従って、6月には3月に似た季節性波乱を警戒し、7月にはうまくすればミニ・サマーラリーがあるか、8~9月ないし10月にはやはり季節的に相場がだれても、大統領選挙後の11~12月には半導体需要の本格回復サイクルも重なって年末ラリーがあるか、という「皮算用」イメージを漠然と抱く程度にとどめています。

何にしても、生成AI・半導体テーマが主導する相場が、動きが上にも下にも速くなりがちと覚悟の上で臨んでいます。上下の波動に機動的に対応するのか、短期相場のアヤに惑わされずに鈍感力でトレンド狙いのホールドに徹するか、ご自身の投資のスタンス、スタイル次第ですので、ぜひご一考ください。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

(田中泰輔)

この記事に関連するニュース

ランキング

-

1中国産「農薬漬けシャインマスカット」が東南アジアで大炎上…怪しい日本語が書かれた“激安ブドウ”の実態

プレジデントオンライン / 2024年11月26日 18時15分

-

2「退職金の課税」見直し 論点の一つに浮上、SNSでは「“退職金増税”は間違っている」「ライフプラン崩れる」【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年11月26日 21時31分

-

3イトーヨーカドー春日部店「閉店したのに看板照明ついてる…」一体なぜ? 背景に“切実な問題” クレしん「サトーココノカドー」モデル

乗りものニュース / 2024年11月26日 18時12分

-

4スーパー「オーケー」関西初出店 首都圏が地盤

共同通信 / 2024年11月26日 18時48分

-

5【解説】アマゾンに公正取引委員会が立ち入り検査 問題点は?

日テレNEWS NNN / 2024年11月26日 18時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください