米国株 性懲りなく景気新局面

トウシル / 2024年5月24日 7時30分

米国株 性懲りなく景気新局面

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の田中 泰輔が解説しています。以下のリンクよりご視聴ください。

「【米国株】性懲りなく景気新局面」

今回のサマリー

●1~4月には、米景気堅調、インフレ下げ渋りで、年内利下げ見送り観測に

●5月には一転、景気減速論が浮上。その確からしさを探るポイントは

●投資家は、数カ月ごとに変転する米景況感を今度こそ信じてよいのか、どう対応するか

米景気に陰り

4月まで、米景気は強いままで、インフレは高止まりするという見方が優勢でした。市場は2024年初めに、年内の利下げを6回と織り込んでいました。それが時間経過とともに、4回、3回…、0回へと減り、一部には、利上げすらあり得るという声も出ていました。

それが一転、5月になると、経済指標が相次いで予想を下回り、景気の陰りが意識されています。年内の利下げ回数の織り込みも1~2回に戻りました。市場では毎度のことで、舌の根も乾かないうちに、今度は「景気後退論」まで聞こえてきます。

米景気、インフレ、金利の先行きについては、コロナ禍以降、数カ月ごとに変転しています。足元の景気の陰り観測を今度は信じていいのか、投資家としてどう捉え、対応すべきなのかを考えます。

変転する米景況感

コロナ禍以降に、米景況・インフレ感がどう変転し、金利=FRB(米連邦準備制度理事会)政策の見方がどう変わったかを、ざっくり振り返りましょう。

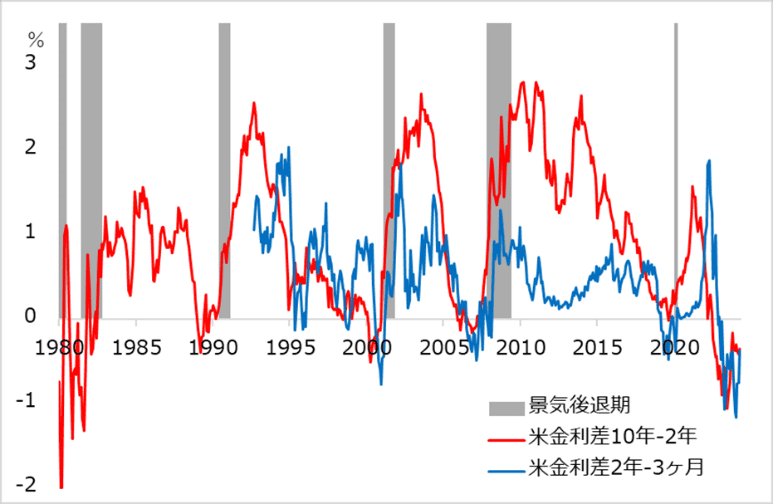

2022年には、インフレ加速に対して、FRBが利上げを急ぎ、政策金利を景気中立レベルとされる2.5%以上へ引き上げました。これを受けて、2022年後半には10年金利と2年金利が逆転する逆イールドが発生(図1)。これは従来、平均で1年半後の景気後退シグナルと認識されていました。

この状況で、2022年10-12月期には、景気はやがて減速し、少し遅れて軟化から下降に向かうとの見方が優勢になりました。政策金利の先高観はまだ残りつつも、10年金利がピークアウトし始めました。

図1:米逆イールドと景気後退期

2023年になると、景気指標の堅調が続き、景気は軟着陸すらしないで堅調軌道をたどるノーランディング論が出てきました。当然、インフレも簡単には下がらず、利下げも簡単には進まないという見立てになります。

ところが3月に、地方銀行の破綻が相次ぐミニ金融危機が発生。ここで改めて、金融引き締めの効果が意識され、景気減速、そうであればインフレ鈍化、そして金利低下のシナリオで決まったかのムードに。

しかし、この見方も長くは続かず、金融不安の一服とともに、景気の堅調ぶりを示す指標が続きました。一時的なものか注視しましたが、7~9月の経済指標はGDP(国内総生産)換算で年率5%という異様なペースにまで上昇。インフレ高止まり懸念から、FRBは追加利上げへタカ派姿勢を強め、9月分の指標を確認する10月に長期金利は5%まで上伸しました。

これが一転、11~12月発表の景気・インフレ指標が弱振れて、12月FOMC(米連邦公開市場委員会)は、勝ち誇ったように、「ディスインフレ」への変化を強調。FRB自身は2024年の利下げ見通しを3回としていましたが、市場は勇み足気味に6回を織り込むまでになった次第。

そこから、前段で見たように、1~4月にはまた景気堅調、インフレ高止まり、利下げ見送りにまで見方は変わり、5月にまた変わっています。

なぜ繰り返し見誤ったのか

市場は、この景気、インフレ、金利観の数カ月ごとの変転に翻弄(ほんろう)されてきました。そして、FRBの経済分析能力を批判する声も折々に出ています。しかし、筆者はこの間に、コロナ禍後には特殊事情が多すぎて、FRBですらスタンスは定まらず、データ次第で是々非々対応にならざるを得ないとご案内してきました。

実際、経済指標は時間の経過とともに、数カ月上振れた後、数カ月弱振れて、また数カ月…と明暗変転したため、その都度、政策当局も市場の専門家も見通しの修正を余儀なくされました。

特に悩ましかったのは、金利と経済の関係についての基本理解と、コロナ禍以降の実情がなかなか一致せず、むしろズレが大きくなっていったことです。先述の通り、逆イールドが生じるほど金融引き締めをすれば、景気は減速に向かうという見方は、経験的にも、モデル分析上も、正当なものです。

ところが、高金利のまま、逆イールドのままでも、景気は堅調を保ち、いつまでも減速せずにいます。鈍化しかかったインフレも、想定のうちではありますが、一度上昇し始めると下がりにくい賃金、サービス価格、住宅家賃など粘着インフレが高いままです。

分析者はこの間ずっと、なぜ高金利、逆イールドが効かないのかと、コロナ禍以降の特殊事情は何かを探り続け、どうやらこれが原因かと一つ一つ見いだしてきました。財政給付金の残り、超金融緩和時の資金調達の恩恵、高金利での借り換えが滞る中古住宅の供給不足、いち早くリストラを進めたテック製造業の財政支援や生成AI(人工知能)需要による好転などなど。

長年にわたって経済を観察してきた指標類では補足できない要因を、経済予測の分析ツールでカバーできていないデータでチェックするのは、事実上困難と言わざるを得ません。

筆者もそれを実感していたので、投資家として、まずは一つのシナリオに肩入れするのではなく、柔軟な構えをとり続けるようご案内してきました。その中で、是々非々で試行錯誤するFRBですが、彼らのスタンスは、数カ月程度なら市場のコンセンサスになりやすいので、それに便乗するアプローチをご案内してきました。

今回は何が違うのか

5月に入り、経済指標に陰りは出ていますが、インフレ指標の多くはまだ強振れ気味です。15日公表のCPI(消費者物価指数)がほんのわずか予想を下振れたとはいえ、その前には、PPI(生産者物価指数)、ミシガン大学消費者信頼感の1年後インフレ期待、ISM(米サプライマネジメント協会)サービス業の仕入れ価格指数、雇用コスト、GDPデフレーターなど関連指標は軒並み強かったのです。

従って、FRBは、景気の陰りに配慮しつつも、インフレへの警戒を簡単には解けないのです。しかも、景気指標は5月ににわかに陰ったものの、中身を見ると、それほど悪いばかりではありません。

第1四半期GDPの下振れをもたらした在庫投資減は、第2四半期の積み増しにつながるかもしれません。GDPにとってマイナス項目の輸入増も、米経済の内需の強さをうかがわせます。米雇用統計では、非農業雇用者数が前月比17.5万人増と、市場予想の24万人を下回ったとはいえ、巡行ペースよりはまだ堅調といえます。誤差ほどに高まった失業率3.9%も完全雇用の水準です。

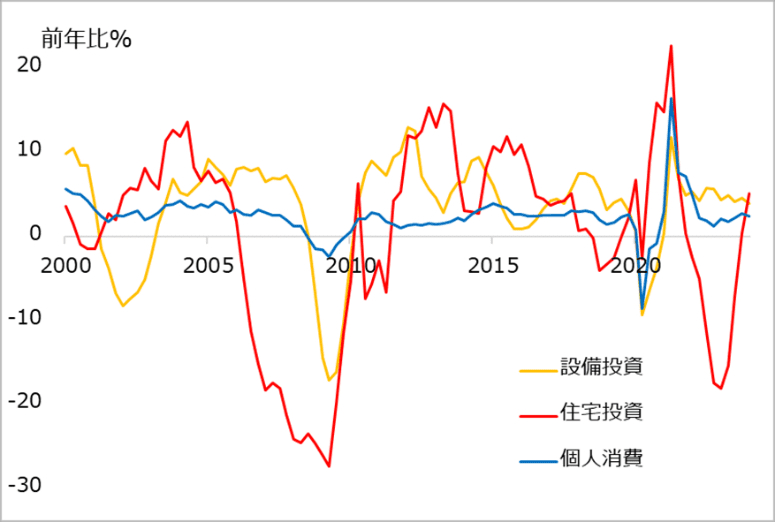

その中で、景気の陰りの確からしさを探っていく上で、今回着目しているのは個人消費の鈍化です。通常の景気サイクルでは、景気拡大局面の利上げ、景気悪化局面の利下げにダイナミックに反応して、景気の変化をシグナルするのは住宅投資や設備投資です(図2)。しかし、コロナ禍から最近に至って、両投資は先述の事情でしっかりです。

住宅投資と設備投資が上下に大きく振れがちな一方、安定的なのは個人消費です。賃金の相対的な安定もあって、家計の消費行動は変化が小さいのです。このため景気悪化局面で、両投資が落ち込んでも、個人消費が底堅いから、景気は大丈夫などと安定化項目として扱われがちです。

その個人消費が、小売売上データで見ると、この半年の前月比平均がほぼ0%にとどまっています。小売売上はインフレを含む名目データなので、インフレが高止まる状況下では実質マイナスです。クレジットカードの延滞率の高まりなど、消費の息切れをうかがわせる兆候もちらほら見えています。

個人消費はGDPの7割以上を占めます。その鈍化が、GDPの9割近くを占めるサービス業の景況にも響きつつあるとすれば、さらなる影響の広がりが気になります。2020~2021年の超低金利の恩恵が残っていたとはいえ、借り換えや新規借り入れ時の高金利は、時間経過とともにじわじわ効果を発揮するでしょう。いよいよ下降サイクルか、今回もまたデータ次第の是々非々で観察していくのみです。

図2:GDPにおける個人消費と住宅・設備投資

投資家としての対応

筆者は、5月の経済指標の陰りをもって、景気減速シナリオを強調することはまだできません。引き続き、時間の経過とともにデータ次第で是々非々の判断という、FRBと同じ目線です。現時点で、3カ月後の景気、インフレ、金利について、上か下か真ん中かと問われても、裏付けとなるデータが十分ではないのです。

技術的には、客観性のある予測分析ツールとデータがあって初めて、この条件ならこうなるという予測を提示できる、それだけのことです。予言のような予測の技術は存在しません。

しかし、相場の世界では、先行きが不透明な時にこそ、自分は「お見通し」とばかりにズバリ予想を語る人が出現します。情報の受け手も、分かりようがないことを「分かる」ように語る人が、「ここが分からない」ときちんと解説する人よりも好き、というのも相場の常です。ご留意ください。

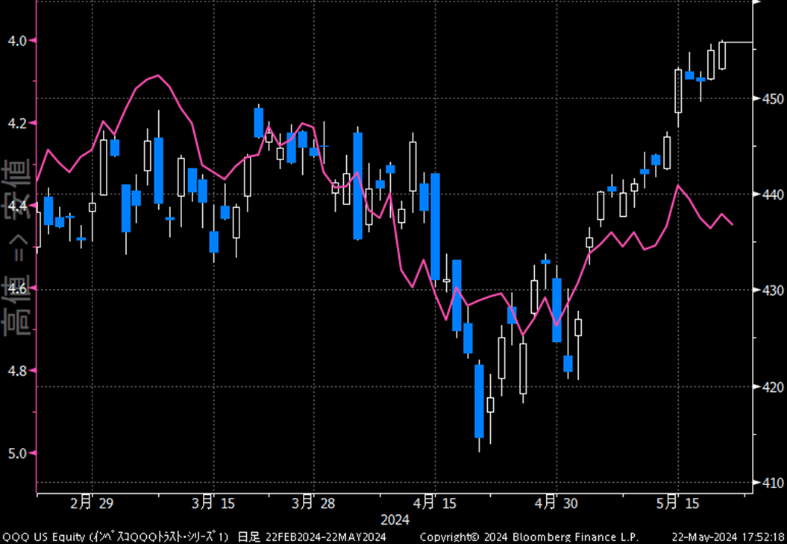

株式投資家にとっての幸いは、5月の指標鈍化で債券金利が軟化し、生成AIテーマの盟主エヌビディア社決算発表(22日)へ、相場が持ち直したことです(図3)。当面は前向きな心持ちで、データを精査することができるかと期待しています。

景況・市況心理は短期間で揺らぐリスクが依然くすぶるでしょう。機動的に短期対応を行う投資アプローチも、生成AI・半導体テーマやS&P500種指数など指数のトレンド観を定めて、相場のアヤには鈍感力で臨む中長期投資アプローチも、それぞれ一理ありです。

筆者は、コロナ禍の特殊事情があったとはいえ、2022年、2023年、それぞれの暮れに想定した景気、インフレ、金利の下降サイクルが、この高金利下ではいつ来るかという目線を維持し続けて、柔軟対応で相場に臨む構えです。3カ月後、6カ月後、いよいよ来るのかと期待を胸にフォローしてまいります。

図3:QQQ(ナスダック100)と米10年国債金利(逆表記)

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

(田中泰輔)

この記事に関連するニュース

-

ドル/円下落、153円台まで円高。トランプ氏指名の財務長官の発言が相場に影響

トウシル / 2024年11月26日 9時51分

-

トランプ次期大統領の財政政策への期待値だけではない…〈利下げ開始〉後も米金利が上昇し続けるワケ【マクロストラテジストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月23日 9時15分

-

インフレについて学ぶ:米インフレ再燃ある?日本はデフレ逆戻り?

トウシル / 2024年11月9日 8時0分

-

米追加利下げでドル/円は152円まで円高。これからの個人投資家のドル/円戦略は?

トウシル / 2024年11月8日 10時22分

-

日本株は「徐々にレンジを切り上げる展開」を予想 ~先月の金融市場の振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 9時50分

ランキング

-

1サンリオ株、三菱UFJや三井住友銀などが売却 約1335億円

ロイター / 2024年11月26日 16時58分

-

2【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

3【解説】アマゾンに公正取引委員会が立ち入り検査 問題点は?

日テレNEWS NNN / 2024年11月26日 18時30分

-

4スーパー「オーケー」関西初出店 首都圏が地盤

共同通信 / 2024年11月26日 18時48分

-

5「会社がつらい」同期トップ入社の彼に起こった事 「発達障害グレーゾーン」の人たちの特徴とは?

東洋経済オンライン / 2024年11月26日 14時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください