米国株はエヌビディア1銘柄の成績か!?

トウシル / 2024年5月30日 16時55分

米国株はエヌビディア1銘柄の成績か!?

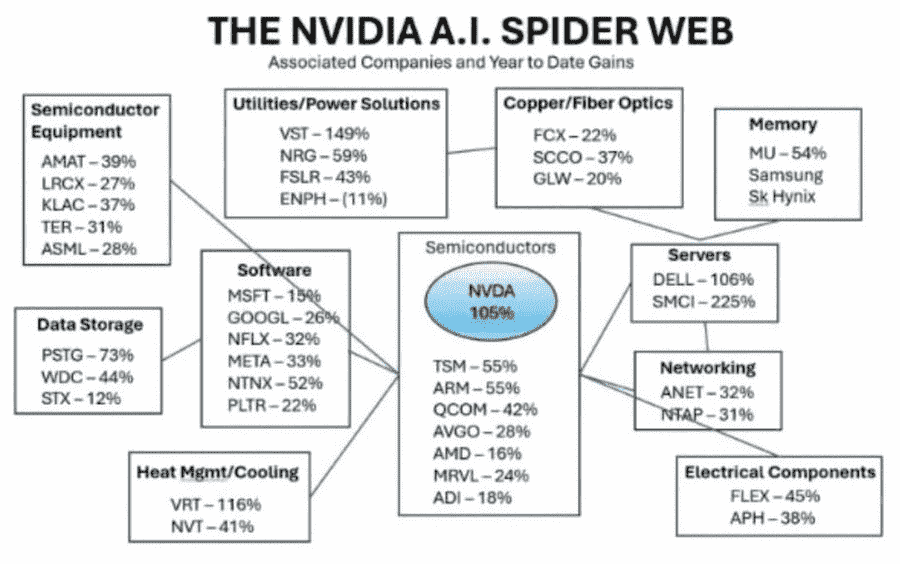

エヌビディアが10年かけてつくり出したAI企業のくもの巣

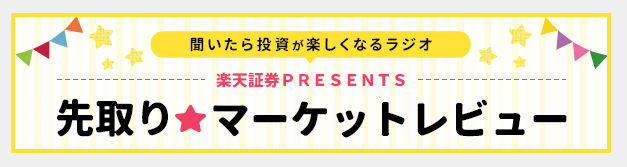

エヌビディアの上昇が止まらない。エヌビディアの株価は5月22日の決算発表後に1,000ドルの大台に乗せていたが、昨日の終値で1,148ドルまで上昇している。

エヌビディア(日足)

出所:トレーディングビュー・石原順インディケーター

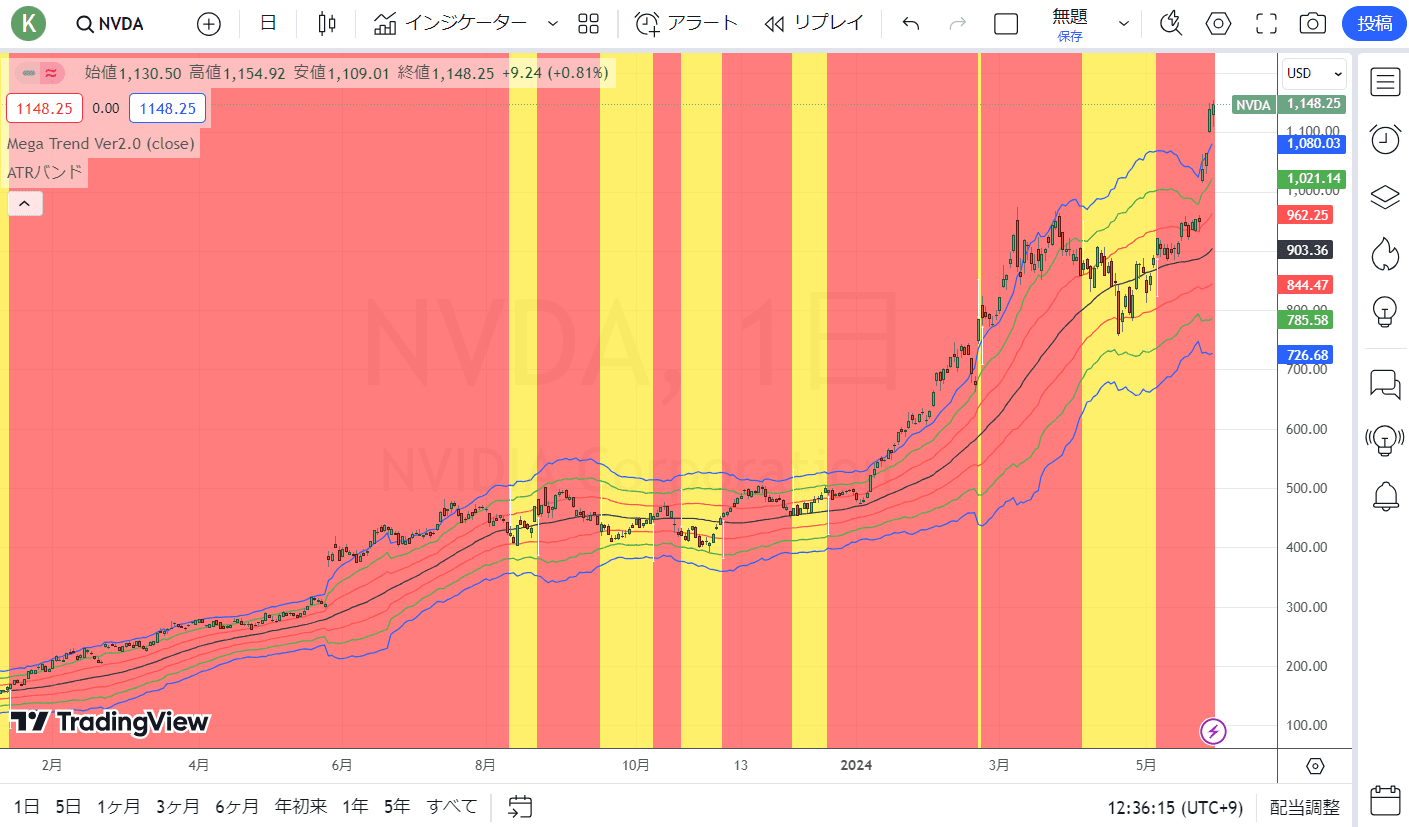

エヌビディア(週足)

出所:トレーディングビュー・石原順インディケーター

2022年11月のChatGPTの公開とともに巻き起こった生成AIブーム以来、エヌビディアの株価はこの約1年半で7倍あまりに膨らんだ。時価総額は2兆6,000億ドルを超え(5月24日終値時点)、米国市場ではマイクロソフト(MSFT)とアップル(AAPL)に次ぐ3位となっている。

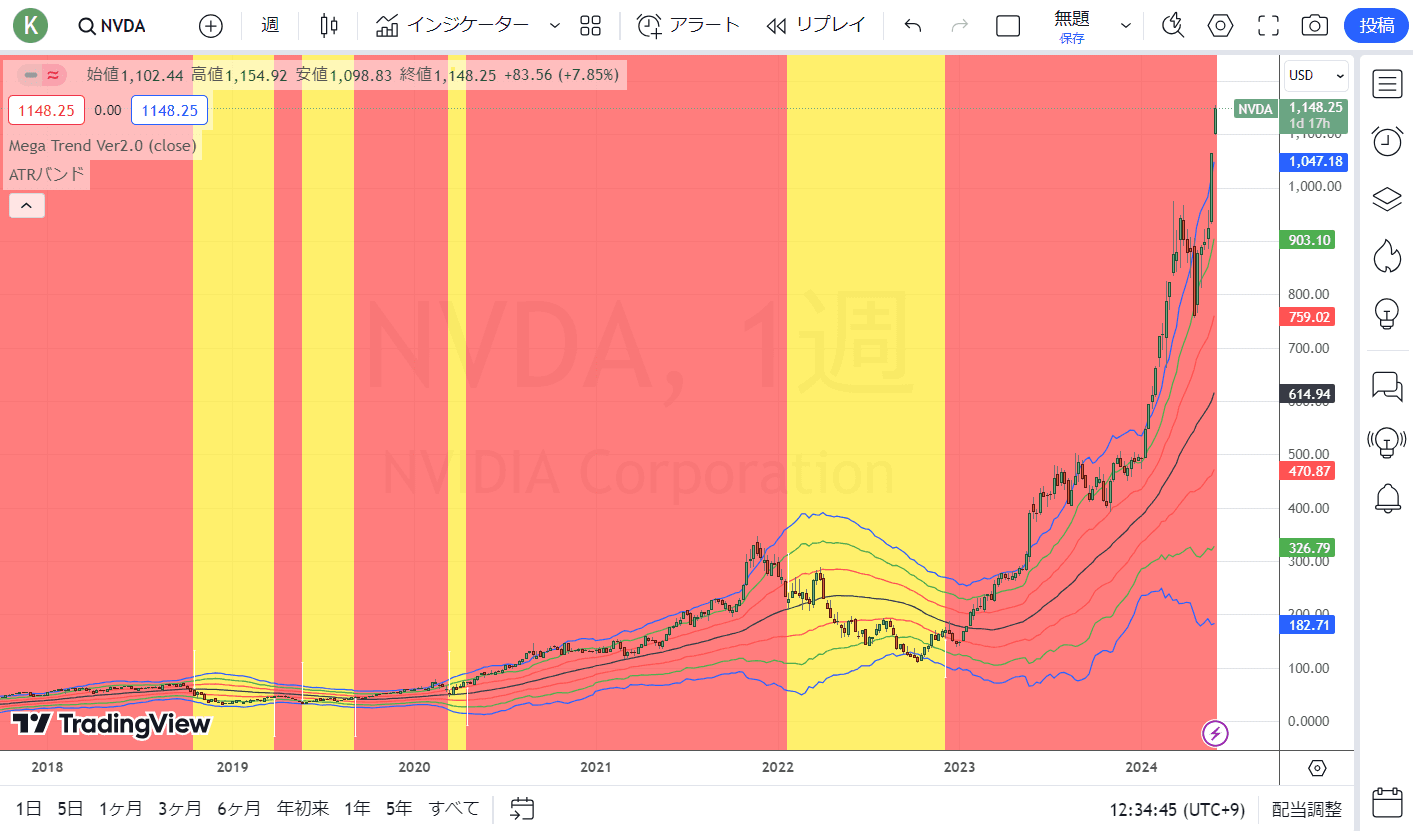

エヌビディアが22日に発表した2024年2-4月期決算(2025年第1四半期)を見ていこう。売上高が前年同期比3.6倍の260億4,400万ドル(市場予想は)、純利益は7.3倍の148億8,100ドル(市場予想は131億ドル)に拡大した。

エヌビディアの売上高と純利益

マイクロソフトやグーグルなど、米国のハイテク大手がAI開発を速めるためデータセンター投資を増やしている。大規模言語モデルの学習や動作にはデータセンターで大量のGPU(画像処理半導体)を使うため、こうした世界のIT大手がエヌビディアのGPUを競うように購入する「争奪戦」が繰り広げられており、GPUの需給はひっ迫している。

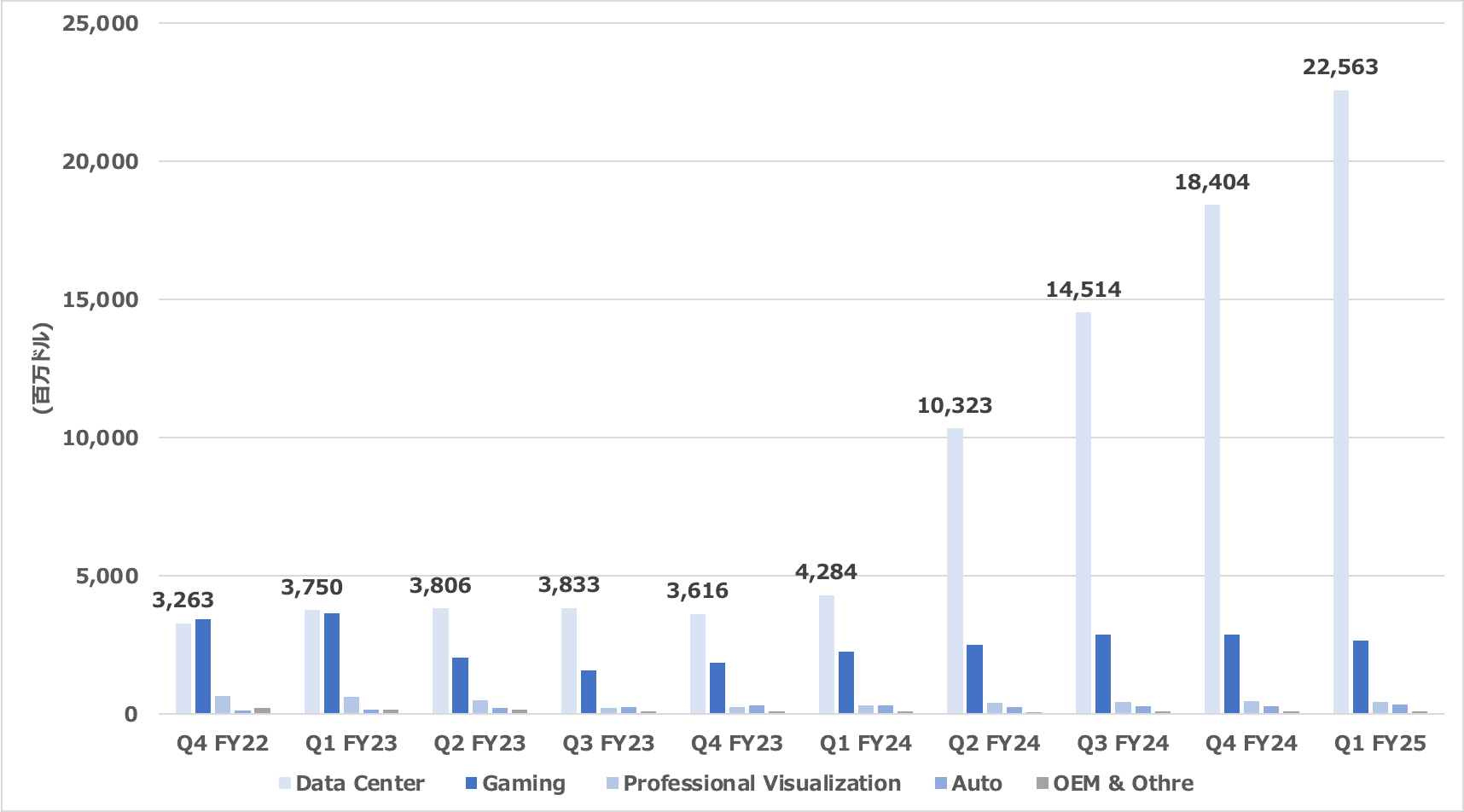

部門別の売上高を見ると、データセンター部門の売上高は前年同期比5.3倍の225億6,300万ドルに膨らんだ。この部門の売上高は全体の87%を占め、業績拡大をけん引した。エヌビディアのジェンスン・ファン最高経営責任者(CEO)は22日の決算説明会で「データセンター向けGPUの需要は驚異的だ。(新製品への)移行に伴い、当面は需要が供給を上回る」と述べた。

エヌビディアの分野別売上高の推移

5-7月期の売上高は280億ドル前後と、266億ドル程度と見込んでいた市場予想を上回る見通しだ。また、6月に1株を10株に分割することを発表した。最低投資金額を引き下げることで投資家層を拡大する狙いだ。

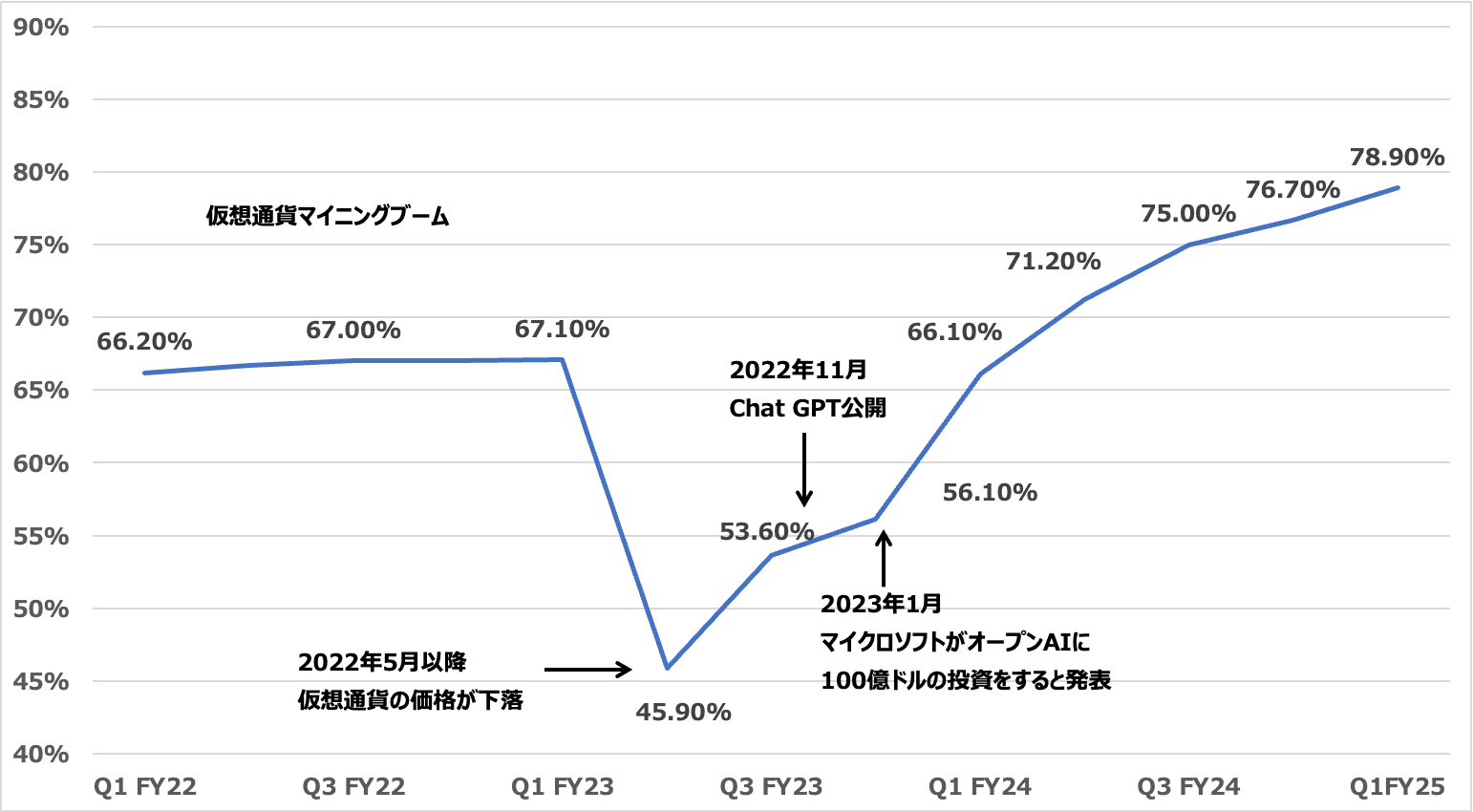

エヌビディアの粗利益率の推移

AI技術が普及期に入り息の長いブームになる可能性がある中で、AIサーバーに対する需要も拡大していくことが予想される。サーバーを手がける企業にとってはエヌビディアからのGPUの調達力が企業の差別化要因となっている。

NVDAの年初来利益とAI企業のくもの巣

出所:LoRezTrader

5月23日の日本経済新聞の記事「NVIDIA、2〜4月売上高3.6倍 AI半導体「1強」予想上回る」によると、米アドバンスト・マイクロ・デバイス(AMD)やインテル(INTC)が競合製品を投入している他、ハイテク大手は半導体チップの内製化を急いでいるが、今のところ代替品は限られ、エヌビディアに恩恵が集中しやすいとしている。

AI半導体での「1強状態」を反映し、2-4月期の粗利益率は約79%と前年同期の66.1%から約13ポイント上昇した。需給ひっ迫によってGPUの値上げが確実に浸透しているものとみられる。

予測を放棄して相場についていく

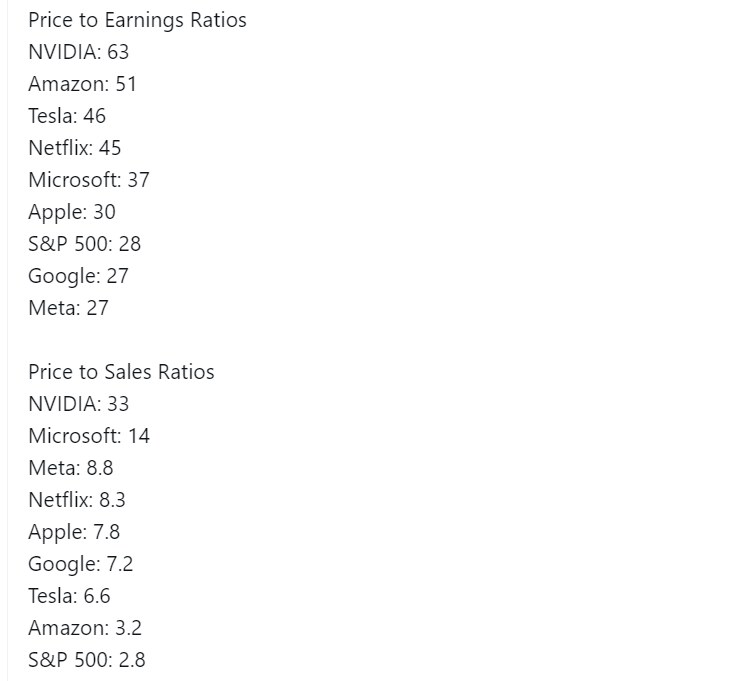

さて、そんなエヌビディアだが、現状の相場はPER(株価収益率)をみてもPSR(株価売上高倍率)をみても買われ過ぎである。

ビッグテックのPERとPSR

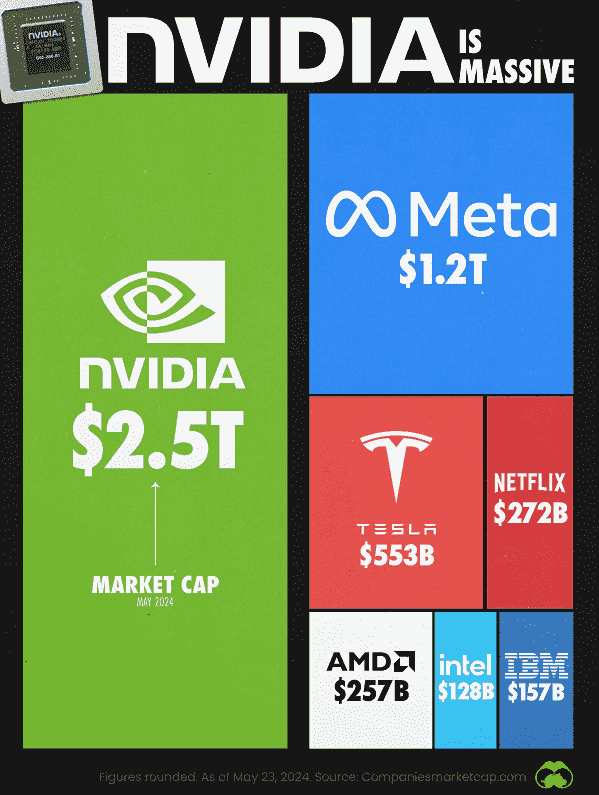

エヌビディアの時価総額は現在、 メタプラットフォームズ、テスラ、ネットフリックス、AMD、インテル、IBMの時価総額の合計よりも高くなっている。

エヌビディアは巨大だ!

だが、エヌビディアの株が上がっている限り、米国株は大きく崩れることはない。「米国株市場にとってFRB(米連邦準備制度理事会)の政策とエヌビディアの業績とどちらが大切か?」という冗談のようなレポートが出ているが、このエヌビディアこそ米国株市場の指標銘柄である。

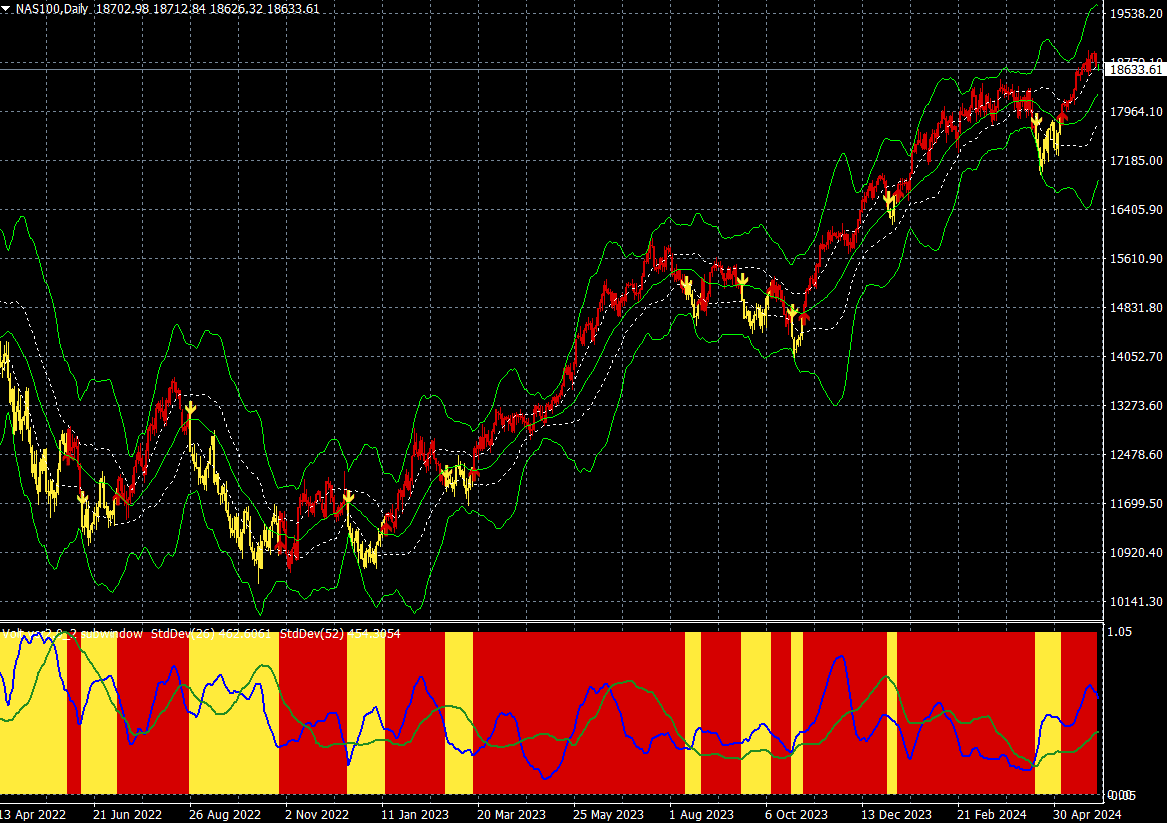

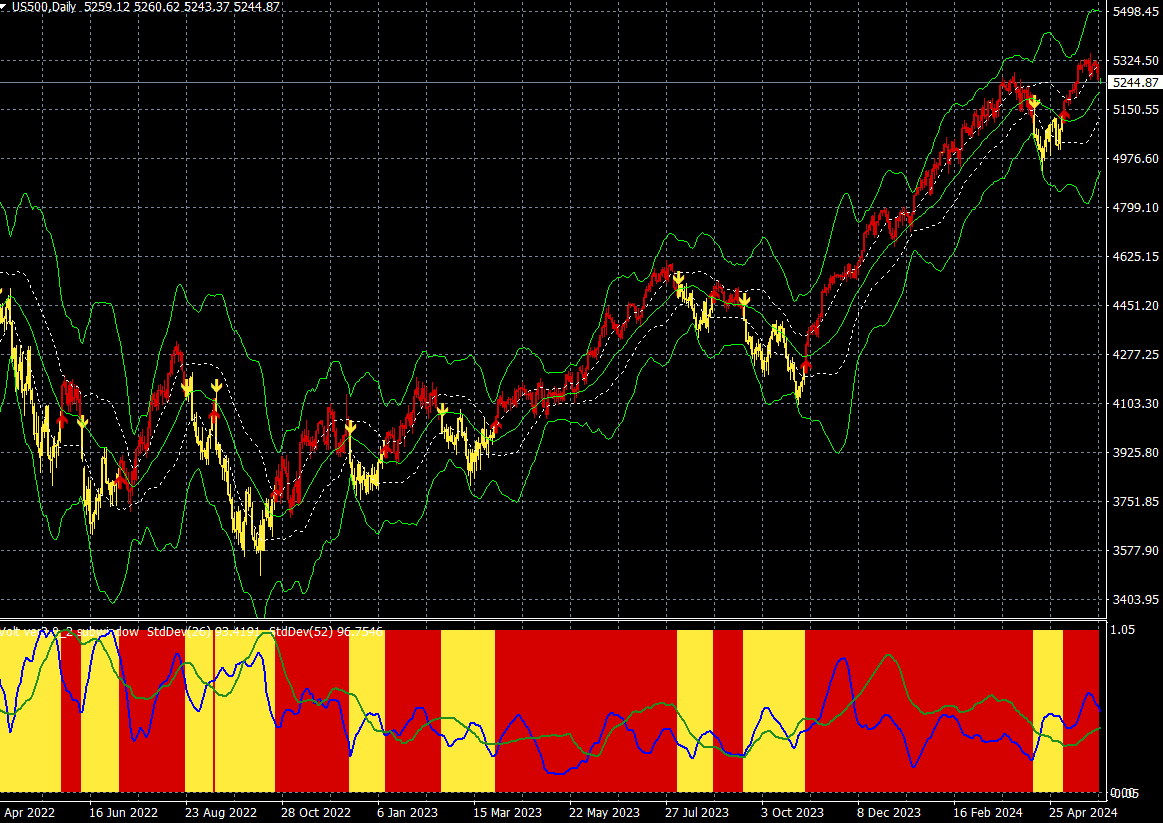

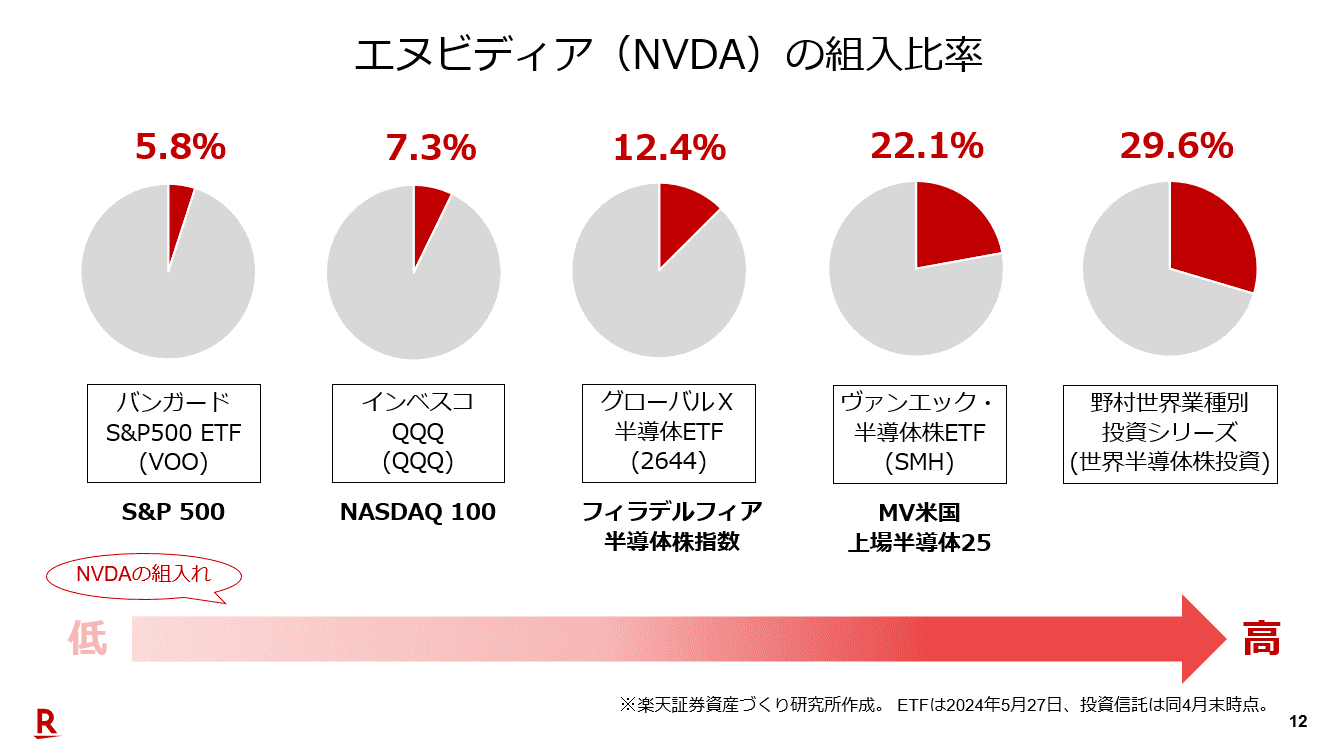

米国株市場の参加者はエヌビディアの株価を見ていればよいだろう。ナスダック100やS&P500種指数といった株価指数もエヌビディアがけん引しているのである。

ナスダック100CFD(日足)

出所:楽天MT4・石原順インディケーター

S&P500CFD(日足)

出所:楽天MT4・石原順インディケーター

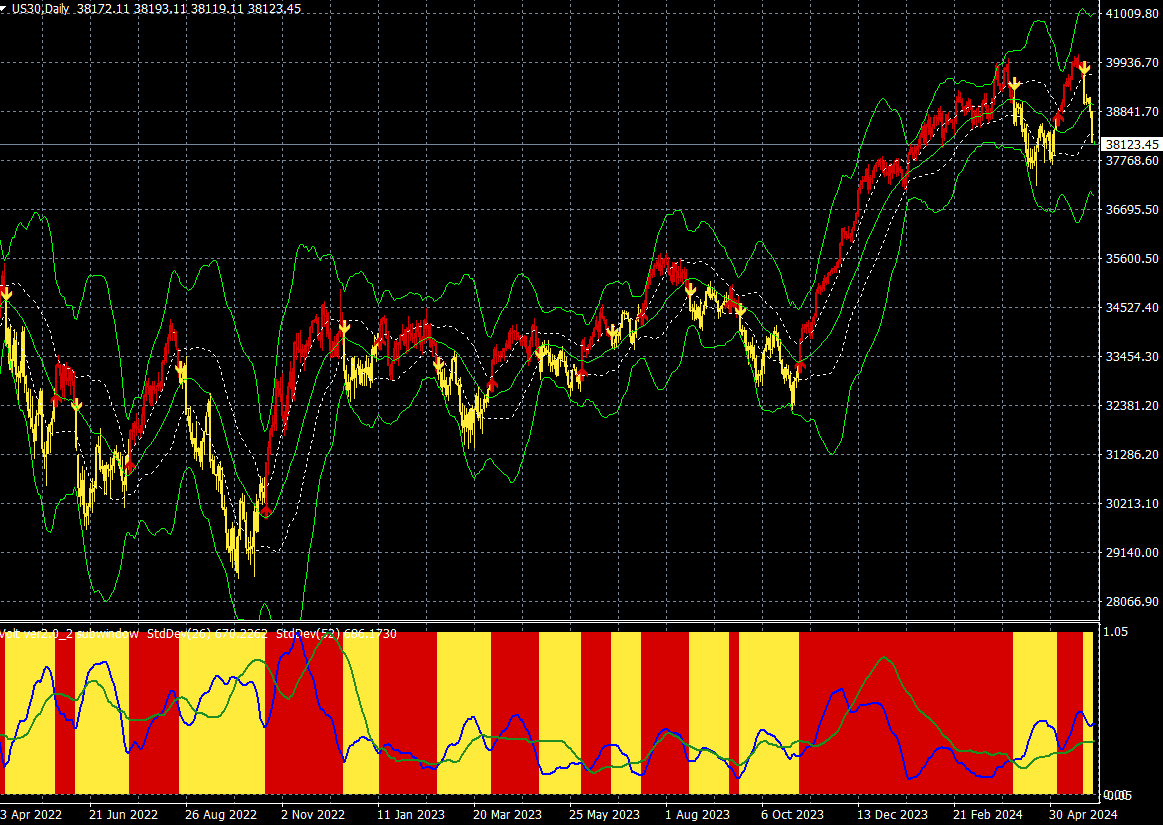

NYダウ(日足)

出所:楽天MT4・石原順インディケーター

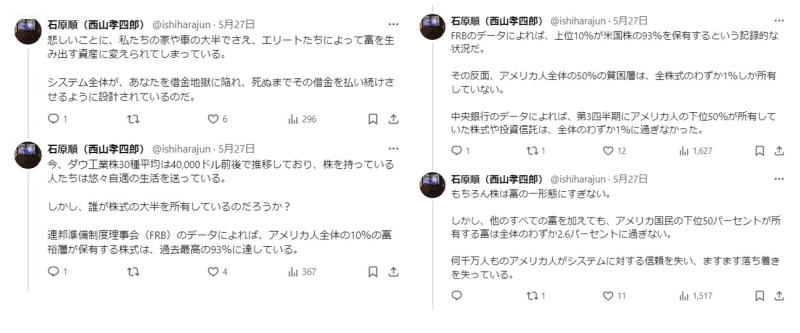

筆者は「長期にわたる米国株の高騰予測」や「ほったらかし投資」などといったのんきな意見にはくみしない。

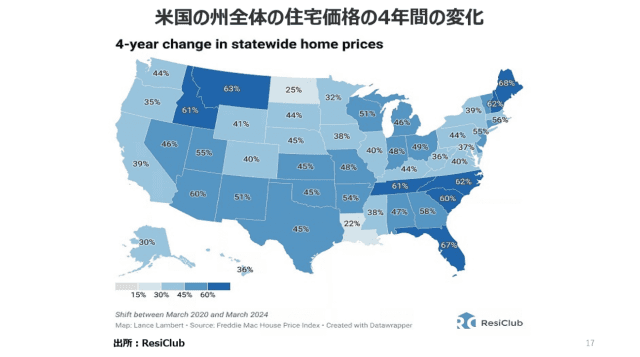

金融インフレの時代には資産価格が、ほぼ際限なく、つまりシステム全体が破綻するまで上昇するが、過去の超インフレ期に株価がどう動いたか?

1919~1923年のワイマール共和国や1978~1988年のメキシコを見れば分かるように、金融インフレに積極的に関与するシステムは、つまるところ破綻する。インフレ期には実質賃金が減少して大衆の生活水準が落ちてしまうからだ。

今度の市場の崩壊はこれまでのようなバブルの崩壊ではない。金融システム全体の崩壊になるだろう。しかし、まず市場はビジネスサイクルの「最終段階」に急上昇する。株や商品相場は相場の最後が一番上がることが多い。

バイデン政権(米民主党)は大統領選挙に勝つためならなんでもするだろう。おおむね、米大統領選挙までは選挙対策の株価維持政策と自社株買いで大幅な下落は避けられるだろう。

今のところ、2020年代はこれまでの数十年に比べて混沌(こんとん)としているように見える。 時事問題や経済・社会学的データに基づき、ウィリアム・ストラウスとニール・ハウの『4thターニング理論』 やピーター・ターチンの『国家興亡の方程式 歴史に対する数学的アプローチ』のようなサイクルを見ると、この10年間に大きな歴史的危機がありそうだ。

経済が健全化するためには、現在のスーパーバブルが弾けることが必要であり、社会や政治の悪事についても同様のことが言える。

政治家や中央銀行家にとって、より多くの通貨を発行する誘惑は、エリートから軍人、国家資金によるパンとサーカスに依存する庶民に至るまで、あらゆる有権者をなだめる手段として抗し難いものとなる。

投資のカギは通貨破壊から身を守ることだ。貨幣が徐々に終焉(しゅうえん)していく中で生き残るためには、投資が単に重要なのではなく、極めて重要なのである。

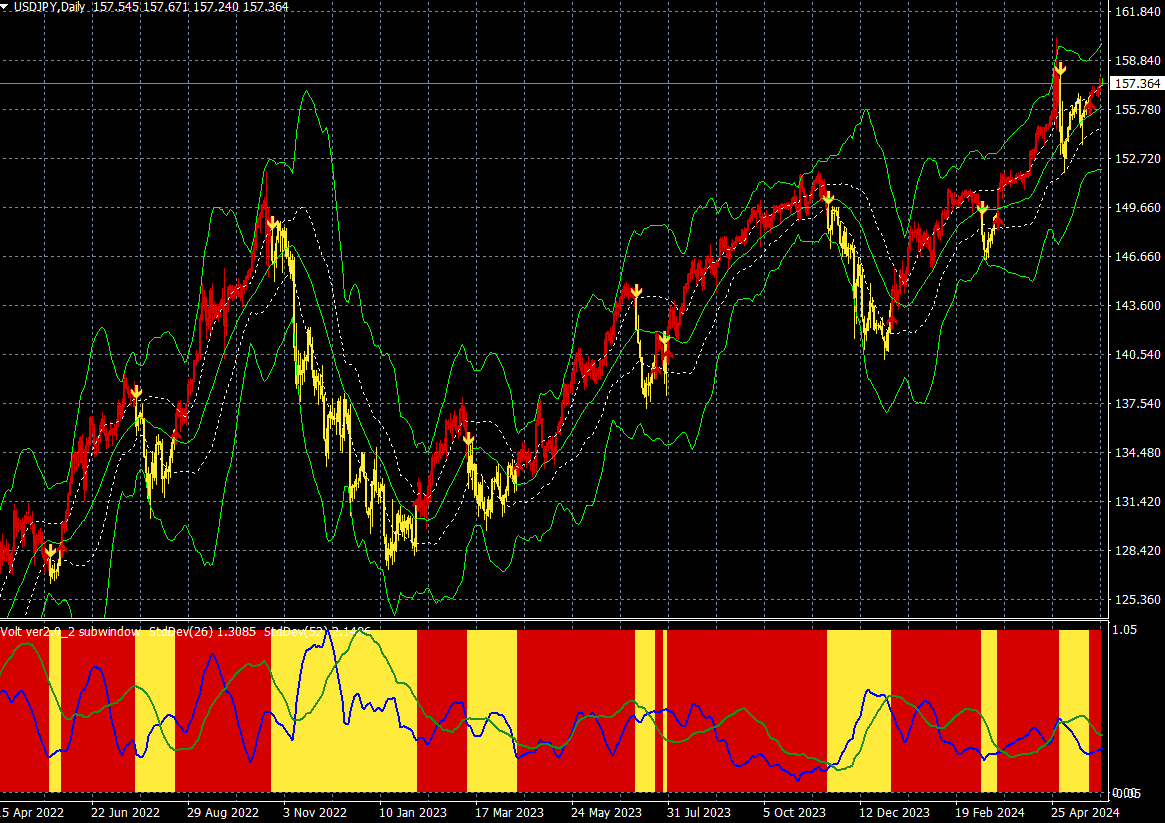

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

いずれにせよ、筆者は予想を排して相場についていく。不透明感の中で堅実な運用を行うには、予測を放棄して相場についていくしかない。上がろうが、下がろうが、相場についていくのが正しいアプローチといえるだろう。

5月29日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

5月29日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、篠田尚子さん(楽天証券資産づくり研究所 副所長 ファンドアナリスト)をゲストにお招きして、「篠田尚子の新NISA(ニーサ:少額投資非課税制度)運用術」「ゴールド投資への高い関心」「米国株市場はエヌビディア1銘柄の成績か!?」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

5月29日:楽天証券PRESENTS 先取りマーケットレビュー

(石原 順)

この記事に関連するニュース

-

株式市場の「強気の終焉」に備える 「買い遅れる恐れ」と「強気の罠」のはざまで(土信田雅之)

トウシル / 2024年11月22日 8時0分

-

AIから撤退!?注目のドラッケンミラーのポートフォリオ

トウシル / 2024年11月21日 16時27分

-

トランプトレードでビットコインが9万ドルを突破!何が起きている?

トウシル / 2024年11月14日 16時34分

-

トランプトレードと2025年の債務上限危機

トウシル / 2024年11月7日 16時37分

-

ポール・チューダー・ジョーンズ:「われわれは破産するだろう…全ての道はインフレに通じる」

トウシル / 2024年10月31日 16時46分

ランキング

-

1サンリオ株、三菱UFJや三井住友銀などが売却 約1335億円

ロイター / 2024年11月26日 16時58分

-

2【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

3【解説】アマゾンに公正取引委員会が立ち入り検査 問題点は?

日テレNEWS NNN / 2024年11月26日 18時30分

-

4スーパー「オーケー」関西初出店 首都圏が地盤

共同通信 / 2024年11月26日 18時48分

-

5「会社がつらい」同期トップ入社の彼に起こった事 「発達障害グレーゾーン」の人たちの特徴とは?

東洋経済オンライン / 2024年11月26日 14時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください