米国株式にセルインメイの季節?6月のトランプリスクを警戒(香川睦)

トウシル / 2024年5月31日 8時0分

米国株式にセルインメイの季節?6月のトランプリスクを警戒(香川睦)

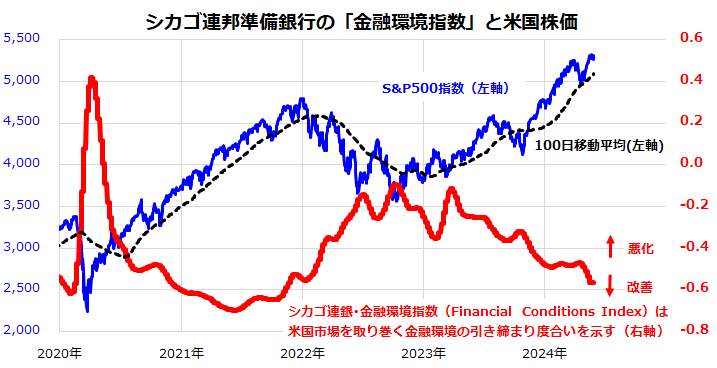

「金融環境の改善」が米国株式の強気相場を支えてきた

米国市場では前週の「エヌビディア効果」でナスダック総合指数が連日で最高値を更新。その後、S&P500種指数は下落に転じました(29日)。

S&Pグローバルが23日に発表した5月の企業景況感指数(速報値)やコンファレンスボードが28日に発表した5月の消費者信頼感指数が市場予想より上振れし、FRB(米連邦準備制度理事会)高官によるタカ派発言も相次いだことで債券金利が上昇して株式市場の上値を抑える場面がみられます。

本来なら企業業績や個人消費に前向きなニュースでも、市場は時として「Good news is bad news」(良いニュースは悪いニュース)と受け止める場面があります。

株式市場は「ゴルディロックス」(適温経済=景気が熱すぎず冷めすぎない状況)と呼ばれるソフトランディング(景気の軟着陸と金融当局による早晩の利下げ)シナリオを期待しており、強すぎる景気や物価上昇率の高止まりを債券市場も株式市場も嫌気する傾向があります。実際、金融環境の改善傾向が米国株の強気相場を支えてきました。

図表1は、米シカゴ連邦準備銀行が算出している「金融環境指数」(Financial Conditions Index)とS&P500の推移を示したものです。金融環境指数は、市場を取り巻く金融環境の引き締まり度合いや金融ストレスの相対的水準を示します。同指数は、2022年初以来の水準に低下(金融環境が改善=金融ストレスは緩和)してきました。

ただ、米国市場で古くからいわれてきた「セルインメイ」(相場格言:5月にいったん売ろう)に基づく需給悪化も想定されます。目先はFRBが注視する5月・PCE価格指数(31日発表)と債券市場の反応が警戒要因です。株式相場が一時的に下落しても「積み増し買い」を続けていきたいと思います。

<図表1>米国株式の強気相場は「金融環境改善」が支えてきた

米国株式市場をけん引している主力AI関連銘柄は?

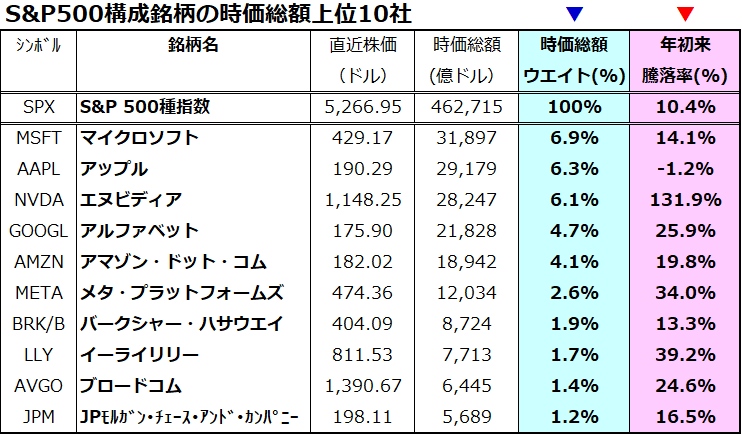

米国株式市場の動きを象徴するS&P500は時価総額加重平均指数です。従って、同指数を構成する500社のうち時価総額(株価×発行株式数≒市場が評価する企業価値)が大きい銘柄の株価が変動すると、S&P500も変動しやすくなる特徴があります。

図表2は、S&P500の時価総額上位10社(時価総額の降順)と「株価」、「時価総額」、「時価総額ウエート」、「年初来騰落率」を示した一覧です。特筆すべきは、「生成AI関連」の事業とその収益化に取り組んでいる大手テック企業(GAFAM+エヌビディア)の「年初来騰落率」が市場平均(S&P500)の堅調をけん引していることです。

22日に「絶好調決算」を発表したエヌビディアはAI用GPU(画像処理半導体)の世界シェアで80~90%を占め、同社株価の年初来上昇率は131.9%とS&P500構成銘柄の中で最高です(29日)。

エヌビディアのS&P500における時価総額ウエートは約6%で、S&P500連動型インデックスファンドに投資していることは「資金の約6%をエヌビディアに投資している」ことを意味します。

生成AIを供給するオープンAIと提携しているマイクロソフト、AI事業に積極的な設備投資計画を表明しているアルファベット、アマゾン・ドット・コム、メタ・プラットフォームズの年初来上昇率もS&P500より優勢で存在感を示しています。

世界の生成AI売上高は2023年の670億ドルから2033年には1兆3,040億ドル(約200兆円)へ約19.5倍に成長していく見通しです(Bloomberg Intelligence)。

S&P500の時価総額上位10社のうち、テック系企業(IT、半導体、コミュニケーションサービス関連株)が7社を占め、時価総額ウエートでは同7社合計でS&P500の約32%を占めています。エヌビディアのジェンスン・ファンCEOは決算発表時に「新しい産業革命が始まった」と述べました。AI相場への期待を確信に変えつつある言葉として注目したいと思います。

<図表2:S&P500の堅調をけん引している主力銘柄動向>

夏相場入りを阻む要因?いよいよ迫る「トランプリスク」を警戒

米国市場が上下動しつつも「夏相場」を迎えられるかどうかは、今後発表されるマクロ指標でソフトランディング・シナリオへの期待を維持できるかどうか次第です。一方、6月になると11月に実施される大統領選挙の行方を警戒する売買も本格化しそうです。なぜなら、選挙に向けて「異例の事態」が起きているからです。

ジョー・バイデン大統領とトランプ前大統領は早々と「6月27日と9月10日にテレビ局主催の大統領候補者討論会に参加する」と合意しました。通常(1988年以降)、候補者討論会は、共和党と民主党が夏の党大会で大統領候補者を決定した後の9月から10月にかけ3回開催されるのが慣例でした。

今回は「第1回目」が6月27日(CNNがテレビ中継)に早まりました。トランプ氏は「いかさま(crooked)ジョーと討論する用意がある」とし、バイデン大統領を「最悪の討論相手」と呼び挑発しています。

トランプ氏の公約は、所得減税、法人減税の維持、中国からの輸入品に対する60%への関税引き上げなど労働者や企業に聞こえはよいですが、米国の公的債務を増加させてインフレ予想も高め債券価格が下落(債券金利は上昇)する事態が不安視されています。

債券金利が上昇すると株式のバリュエーションは悪化しやすくなります。現時点での世論調査やブックメーカーではトランプ氏がやや優勢です。

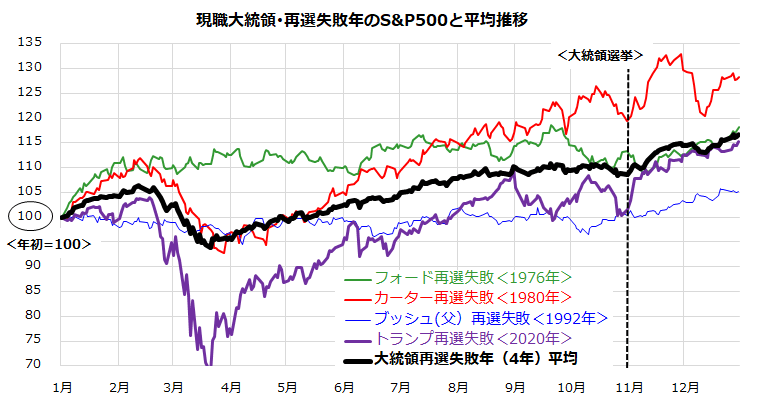

図表3が示すとおり、1970年以降に「現職大統領が再選を目指して失敗した(再選されなかった)年」は4回ありましたが、S&P500は暦年平均で16.8%上昇しました。

4つの刑事裁判を抱えるトランプ氏の決め台詞「MAGA(Make America Great Again=米国を再び偉大にしよう)」は、「MMGA(Make Me Great Again=私を再び偉大にして=大統領特権で訴追から逃れたい)」が本音との見方もあります。

主要メディアによると、トランプ氏が自身の不倫の口止め料を不正に処理したとして罪に問われている裁判で、陪審団は米国時間30日、同氏を34件の罪状全てで有罪とする評決を下しました。

6月に開催される討論会と世論調査の反応を受け、市場がいよいよ「もしトラ・リスク」を本格的に織り込み始めることで株価が変動する可能性も想定しておきたいと思います。

<図表3>現職大統領・再選失敗年の米国株は「夏相場」だったが

▼著者おすすめのバックナンバー

2024年5月24日:米国株式が世界株式より優勢?好決算エヌビディアがけん引(香川睦)

2024年5月17日:S&P500が最高値を更新!米国株式の上値目途は?(香川睦)

2024年5月10日:インド株式はなぜ躍進?高度経済成長見通しと投資戦略(香川睦)

(香川 睦)

この記事に関連するニュース

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

相場展望11月25日号 米国株: 米国株は主役交代、半導体関連⇒景気敏感株・中小型株へ 日本株: 日経平均最高値更新のため、高度成長産業に取組み企業育成 中間配当金の株買いを狙い、海外短期筋も買い転換か

財経新聞 / 2024年11月25日 10時58分

-

トランプ大統領再選で空前の株高続く!?銀行株や防衛関連株がトランプ相場の本命株に!

トウシル / 2024年11月11日 14時0分

-

[大統領選挙速報]トランプ氏再選!米国株式は「ほんトラ」とどう向き合う?(香川睦)

トウシル / 2024年11月7日 15時25分

-

ついに60万円台突入!まつのすけのポイント投資&投資信託だけで、目指せ100万円!

トウシル / 2024年11月6日 8時0分

ランキング

-

1サンリオ株、三菱UFJや三井住友銀などが売却 約1335億円

ロイター / 2024年11月26日 16時58分

-

2【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

3【解説】アマゾンに公正取引委員会が立ち入り検査 問題点は?

日テレNEWS NNN / 2024年11月26日 18時30分

-

4スーパー「オーケー」関西初出店 首都圏が地盤

共同通信 / 2024年11月26日 18時48分

-

5「会社がつらい」同期トップ入社の彼に起こった事 「発達障害グレーゾーン」の人たちの特徴とは?

東洋経済オンライン / 2024年11月26日 14時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください