[今週の日本株]動き出しはそろそろ?相場は何処へ向かうか~ 大事なのは「予測」よりも「フットワーク」 ~

トウシル / 2024年6月3日 14時59分

![[今週の日本株]動き出しはそろそろ?相場は何処へ向かうか~ 大事なのは「予測」よりも「フットワーク」 ~](https://media.image.infoseek.co.jp/isnews/photos/toushiru/toushiru_45384_0-small.jpg)

[今週の日本株]動き出しはそろそろ?相場は何処へ向かうか~ 大事なのは「予測」よりも「フットワーク」 ~

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「【テクニカル分析】動き出しはそろそろ?相場は何処へ向かうか ~大事なのは「予測」よりも「フットワーク」~<チャートで振り返る先週の株式市場と今週の見通し>」

5月末を迎えた先週末31日(金)の日経平均株価終値は3万8,487円でした。前週末終値(3万8,646円)からは159円安となり、週間ベースで2週連続の下落となったほか、4月末終値(3万8,405円)からは82円高と、月間ベースではわずかに上昇する格好となりました。

今週からは6月相場入りとなりますが、米国では月初恒例の米雇用統計が週末の7日(金)に公表されるほか、来週11日(火)から12日(水)にかけてはFOMC(米連邦公開市場委員会)が開催されることもあり、株式市場は引き続き、米国の景況感やインフレの動向を背景に、金融政策への思惑が働き、市場のムードを左右する展開が続くことになります。

目先の動きが読みにくい状況ではありますが、まずは、いつものように足元の状況を確認し、気をつけたいポイントなどについて考えて行きたいと思います。

先週の日本株はやや弱含みながらも、方向感を探る動きが続く

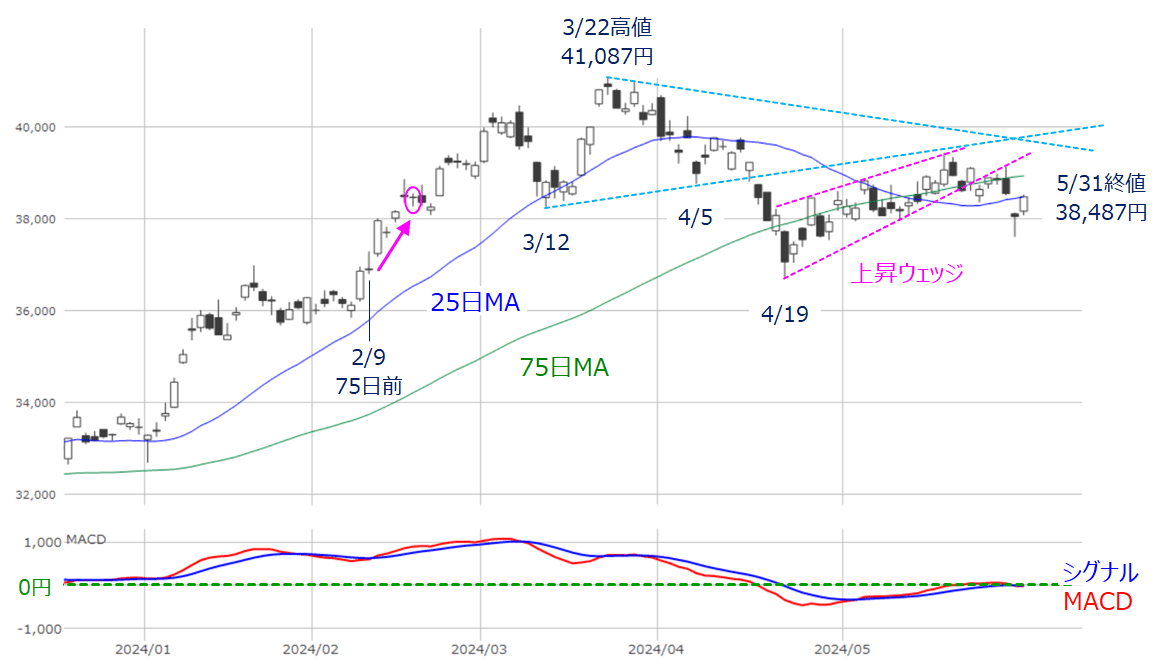

最初は、先週の日経平均の動きを確認していきます(下の図1)。

図1 日経平均(日足)とMACDの動き(2024年5月31日時点)

先週の日経平均ですが、週の半ばまでは、これまで通りの75日移動平均線に沿った動きを続けていたものの、週末にかけては売りに押される場面があり、30日(木)の取引時間中には節目の3万8,000円台を下回る場面もありました。週末31日(金)はやや持ち直し、3万8,000円台を回復してはいますが、25日移動平均線が上値を抑える格好です。

こうした先週の値動きによって、前回のレポートでも指摘した「上昇ウェッジ」からの下抜けが明確になったほか、下段のMACDも、シグナルと「0円」ラインの両方を下抜けるなど、日足チャートからは日経平均が弱含みつつある様子がうかがえます。

ただし、3万8,000円水準が節目として意識されているため、今週の早い段階で、25日および75日移動平均線を回復する動きとなれば、相場が持ち直すことも十分に考えられます。先週末31日(金)時点の25日移動平均線は3万8,485円、75日移動平均線は3万8,941円ですので、まずは75日移動平均線へのトライが今週の焦点になります。

なお、この75日移動平均ですが、先週末時点からの75日前は2月9日となり、この日の終値は3万6,897円でした。しかし、翌営業日(2月13日)以降の株価が上昇しており、5営業日後(2月19日)の終値は3万8,470円となっています。

何が言いたいのかというと、今週以降の75日移動平均線の方向は、これから新たに計算に加わる6月3日以降の株価と75日前の株価との比較で決定します。例えば、今週末6月7日の終値が2月19日の3万8,470円よりも安いと、75日移動平均線は下向きに転じることになるわけです。

そのため、今週は75日移動平均線が強く意識されることになりそうです。

続いてTOPIX(東証株価指数)についても見て行きます。

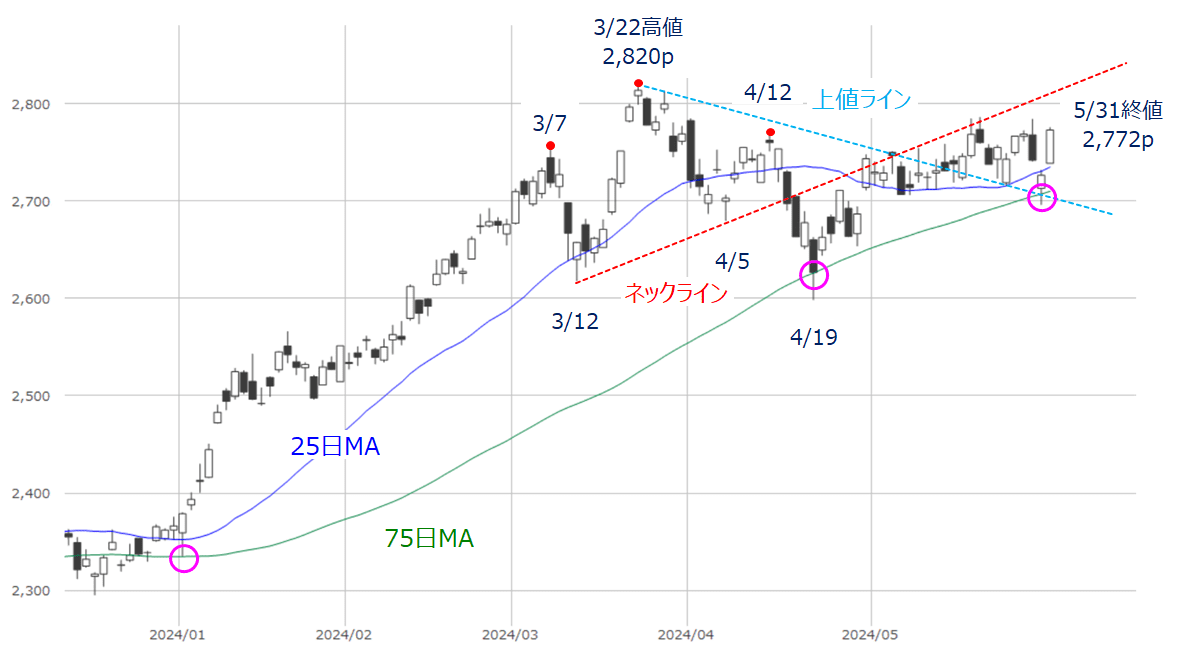

図2 TOPIX(日足)とMACDの動き(2024年5月31日時点)

上の図2はTOPIXの日足チャートですが、こちらは、前回のレポートでも指摘した、3月22日の高値を起点とする「上値ライン」、そして、3月7日と4月12日の高値を合わせたトリプル・トップの「ネックライン」に挟まれた範囲内での推移が続いており、引き続き方向感を探っている状況に変化はありません。

また、先ほどの日経平均で注目した75日移動平均線については、TOPIXでは年初からサポートとして機能している様子が分かります。

日経平均の動き出しは近いか?

このように、先週の日本株は日経平均が弱含みではあるものの、全体的には様子をうかがいながら「次の展開」を待っているようにも見えます。

もっとも、この「次の展開」は思ったよりも早く到来するかもしれません。

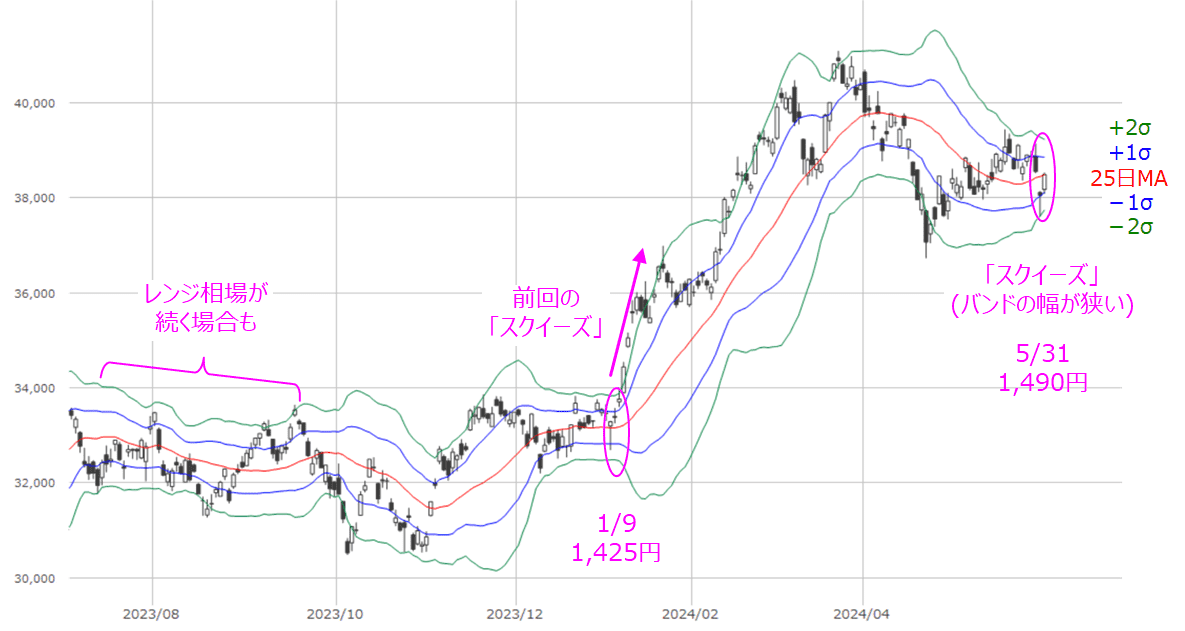

日経平均のボリンジャーバンドでは、「スクイーズ」と呼ばれる、バンドの幅が狭くなる状況となっています(下の図3)。

図3 日経平均(日足)のボリンジャーバンド(2024年5月31日時点)

ボリンジャーバンドにおける「スクイーズ」は、一般的に「相場にトレンドが発生する」前に現れることが多いとされています。

実際に、今年1月にもスクイーズが出現し、その後に上昇トレンドが発生する動きになったことが分かります。この時(1月9日)のボリンジャーバンドの幅は1,425円だったのですが、先週末31日の幅も1,490円と、当時の幅にかなり近くなっているため、「そろそろ相場が動き出すかもしれない」ことも考えておいた方が良さそうです。

さらに、相場のスケジュール的にも、来週末の14日(金)に「メジャーSQ(特別清算指数)」という需給イベントが控えていますので、今後の値動きが大きくなる可能性は高いと思われます。

相場の方向感は金利の動向次第?

冒頭でも述べたように、今週を含め6月に入ってからの相場の方向感は米国市場の動きがカギを握ることになりそうです。まずは、今週末7日(金)公表の米6月雇用統計が注目されることになりますが、今週6日(木)にはECB(欧州中央銀行)が理事会を開きます。

そのECB理事会では、政策金利の引き下げが予想されています。予想通りに利下げが決定されれば、欧州の長期金利が低下して、その流れで米国の長期金利も低下していく展開となれば、国内外の株式市場がリスク選好ムードとなって、株価が上昇して行くシナリオも想定できます。

先週の国内債券市場でも、日本の10年国債利回りが1.1%をつける場面があり、2011年7月以来の高水準となったことが、株式市場の重石となっていただけに、足元の株式市場は金利の動きに敏感に反応しやすい地合いとなっています。

とりわけ、こうした動きが分かりやすくなっているのが、米NYダウです。

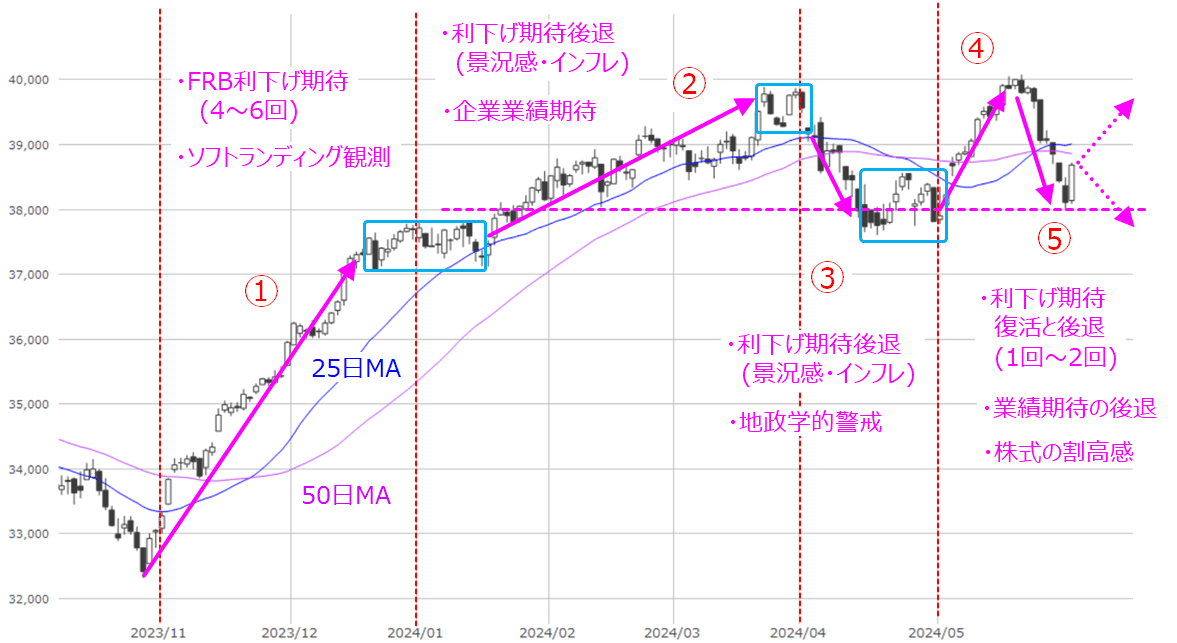

図4 米NYダウ(日足)の動き(2024年5月31日時点)

上の図4は昨年10月末からの米NYダウの値動きを、いくつかの局面に分けてその材料を簡単にまとめたものですが、それぞれの局面の動向を見ても、米国の金融政策に対する思惑が相場の動きに大きく影響を与えていることが分かります。

これから控える経済指標や金融政策イベントなどで、米国の利下げ観測が高まれば株価が上昇し、反対に、利下げ観測が後退すれば株価の下落が見込まれるわけですが、ちょっと注意しておきたいのが前者の株価が上昇していくシナリオになった場合、「どこまで株価を押し上げられるか?」という点です。

現在の材料だけでは株価の上昇余地が限られてしまう可能性も

通常のセオリーにおいて、いわゆる「利下げ」は、景気を刺激して、経済活動や企業業績の好転を後押しすることになります。

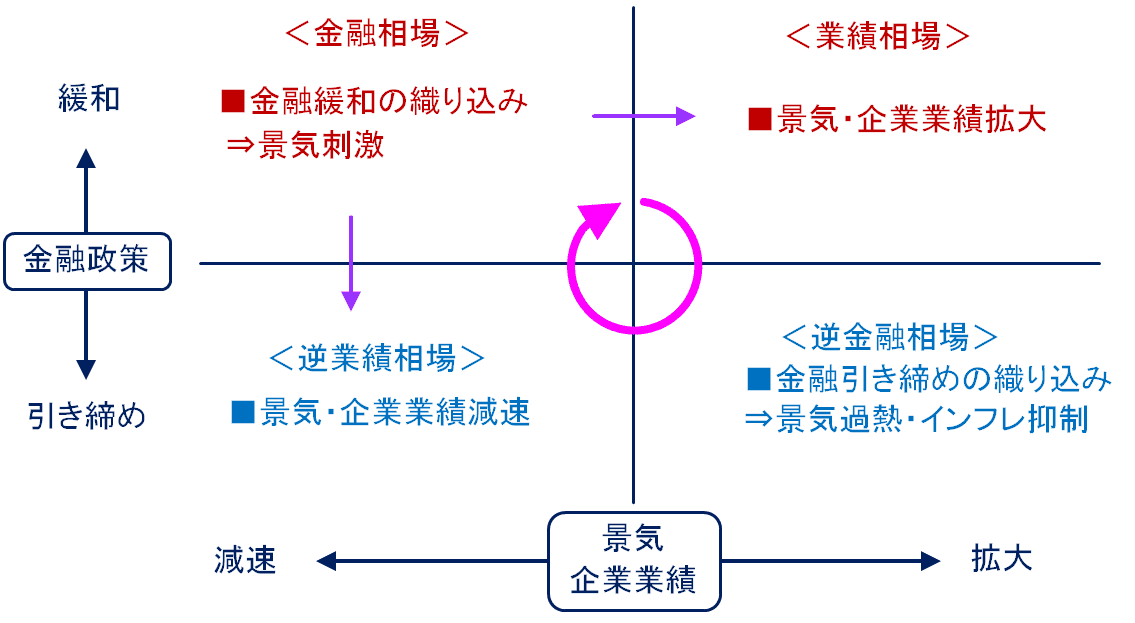

図5 金融政策と景況感からみた相場のサイクル

足元の相場は、上の図5の左上の「金融相場」を織り込むような格好で推移していますが、実際に利下げ(金融緩和)が実施され、相場のサイクルの流れに従うのであれば、右上の「業績相場」へ移行していくことになります。

ただし、これまでの株式市場が米国経済のソフトランディングを前提に、左下の「逆業績相場」を十分に織り込んでこなかった面もあります。

利下げ決定による市場の初期反応は、いったん「業績相場」を見越して上昇していくと思われますが、利下げ決定後も景況感の悪化傾向が続いてしまった場合には、これまで織り込んでこなかった「逆業績相場」へと逆回転する動きが一部で出てくることも考えられるわけです。

また、肝心の業績期待についても、すでに利下げ以降の動きを先取りして株価が上昇してしまっていると思われる銘柄も少なくはなく、株式市場には割高感も感じられます。

図6 米S&P500とイールドスプレッドの動き(2024年5月31日時点)

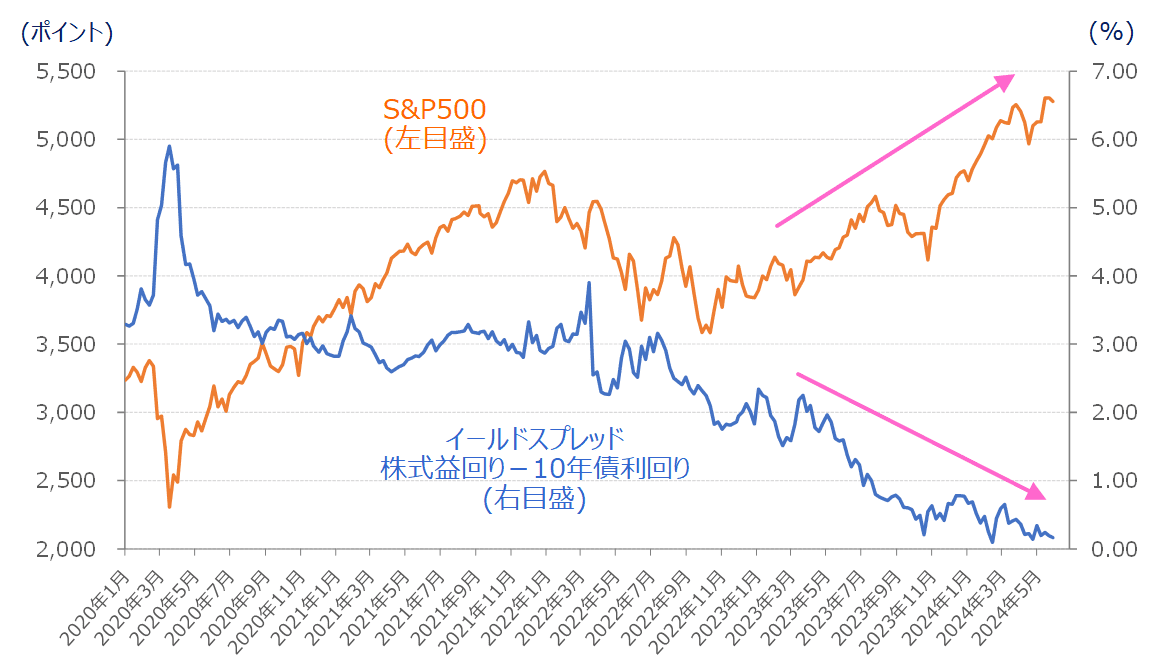

上の図6は、米S&P500の値動きと、S&P500の株式益回りと米10年債利回りの差分である「イールドスプレッド」の推移を描いています。

イールドスプレッドとは、リスク資産である株式と、安全資産である債券との投資リターンを利回り面で比較したものです。

通常であれば、リスクの高い株式の益回りの方が、10年債利回りよりも大きくなるのですが、昨年からのイールドスプレッドは、図6を見ても分かる通り、低下傾向を続けていて、足元では、ほぼ差がないところまで来ています。単純な比較では安全な債券を選んだ方が優位と言えます。

イールドスプレッドがここまで縮小しているにもかかわらず、株価が上昇し続けている背景には、企業が今後も大きく成長して利益を出してくれるとの期待値が高いことと、今後の利下げを想定していることが考えられます。

しかしながら、これまで描いてきた企業業績への期待は、最近までの決算シーズンを経て、変化しつつあるように感じられます。

例えば、米半導体企業のエヌビディア株(NVDA)については、先週に最高値を更新するなど、決算発表後も力強い動きを続けていますが、他の半導体銘柄の中には、エヌビディア株の動きについて行けずに下落しているものが散見されています。

また、旺盛な半導体需要の根底にある、「生成AI」というテーマについても、関連銘柄とされていた、セールスフォース株(CRM)やスノーフレーク株(SNOW)が冴えない決算となったことで株価が大幅下落し、AIビジネスが収益に反映されるまでにはまだ時間が掛かることが示される動きも見受けられます。

これまでのように、エヌビディア株が相場全体を牽引していくのは難しく、銘柄の選別が進みつつある中で、業績面で相場を押し上げる力は限定的になると思われるため、相場の一段高には、新たな買い材料が必要かもしれません。

したがって、今週の株式市場は「そろそろ大きく動き出しそうな」予兆がくすぶりながらも、方向感が金利動向次第であるため、「予測」シナリオを描いて取り組むのではなく、相場が動き出した方向に素直についていく「フットワーク」の軽さが大事になります。

また、相場が上昇した場合には、あまり欲張らない方が良いかもしれないこと、相場が下落した場合には落ち着いて対処する必要があることなど、柔軟な姿勢で臨みたいところです。

(土信田 雅之)

この記事に関連するニュース

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

一進一退ムードの中、株価下落時の見極めがカギ~注目は「あの米国企業」の決算~

トウシル / 2024年11月18日 12時10分

-

米国「トランプ相場」の余韻に日本と中国が絡む展開~一喜一憂しやすい地合いで上値トライできるか?~

トウシル / 2024年11月11日 12時10分

-

与党大敗後の日経平均上昇はもう限界?米大統領選と米国株を総点検!(土信田雅之)

トウシル / 2024年11月1日 8時0分

-

衆議院総選挙、与党過半数割れ!マーケットはどう受け止める?~11月の経済イベント動向もチェック!~

トウシル / 2024年10月28日 13時0分

ランキング

-

1サンリオ株、三菱UFJや三井住友銀などが売却 約1335億円

ロイター / 2024年11月26日 16時58分

-

2【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

3【解説】アマゾンに公正取引委員会が立ち入り検査 問題点は?

日テレNEWS NNN / 2024年11月26日 18時30分

-

4スーパー「オーケー」関西初出店 首都圏が地盤

共同通信 / 2024年11月26日 18時48分

-

5「会社がつらい」同期トップ入社の彼に起こった事 「発達障害グレーゾーン」の人たちの特徴とは?

東洋経済オンライン / 2024年11月26日 14時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください