プラチナだから積立投資をがんばれる理由

トウシル / 2024年6月4日 7時30分

プラチナだから積立投資をがんばれる理由

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の吉田 哲が解説しています。以下のリンクよりご視聴ください。

「金(ゴールド)相場の核心 プラチナだから積み立て投資をがんばれる理由」

フォルクスワーゲン問題の呪いは継続中

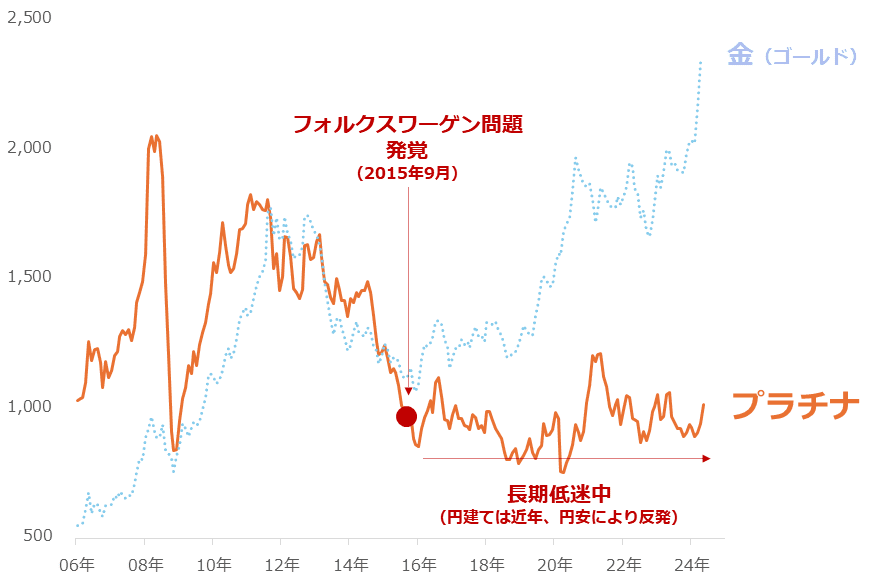

プラチナはこの10年弱で「長期低迷」が定着しました。2020年に発生したコロナショック時の下落率が他の主要銘柄に比べて軽微だったことは、プラチナがもともと長期低迷状態にあったことが大きく影響しているとみられます。

プラチナと同じ貴金属の金(ゴールド)は、史上最高値水準で推移しています。それに追随し、銀も記録的な高値水準で推移しています。ですがプラチナは急騰していません。このことはプラチナが固有の要因で急騰できなくなっていることを示しています。

図:プラチナと金(ゴールド)の国際価格 単位:ドル/トロイオンス

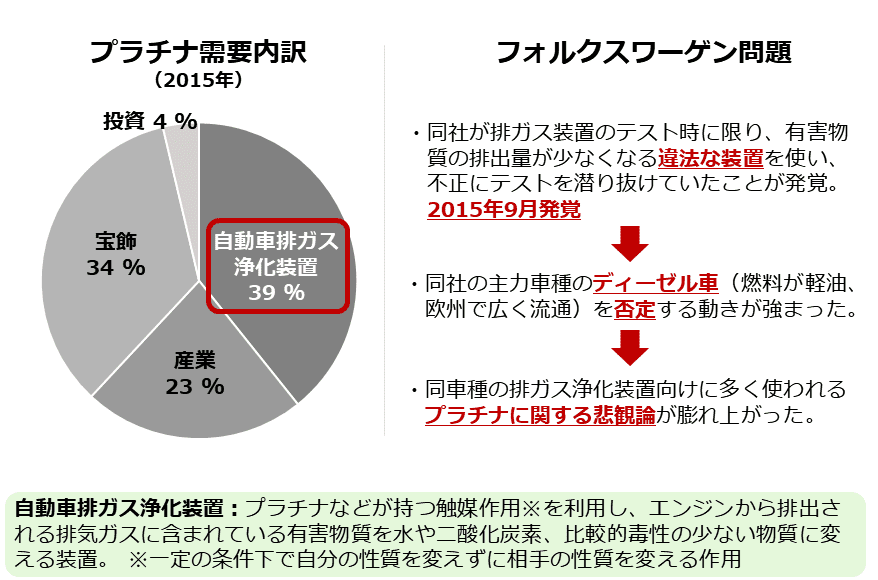

プラチナが急騰できず、長期低迷を強いられている最も大きな理由は、2015年に発覚した「フォルクスワーゲン問題」をきっかけとし、多くの金融関係者や投資家の間でプラチナに関するまことしやかな悲観論が膨れ上がったことだと、筆者はみています。

図:プラチナの需要内訳とフォルクスワーゲン問題(2015年)

2015年9月、ドイツの自動車大手フォルクスワーゲン社が違法な装置を使って排ガス浄化装置のテストを不正にくぐり抜けていたことが明らかになりました。これにより、同社の主力車種であるディーゼル車を否定する動きが強まり、同車の排ガス浄化装置に使われるプラチナの需要が激減する、プラチナ価格が急落するなどといった、まことしやかな悲観論が膨れ上がりました。

問題発覚前までは、金(ゴールド)相場と一定の連動性を保ちながら大幅反発する場面もありましたが、問題発覚後はそれが全く見られなくなりました。このことは、まことしやかな悲観論が、プラチナ相場に悲劇をもたらしたことを意味します。

ESG推進下でプラチナ需要はむしろ増加

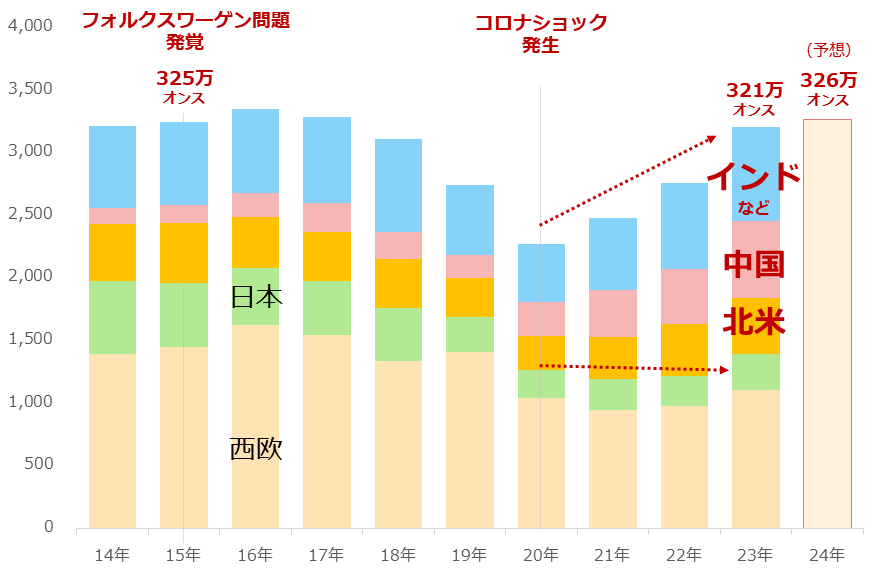

以下はフォルクスワーゲン問題が発覚した際に、非難の的となった自動車排ガス浄化装置向け需要の推移です。確かに同問題発覚後、西欧での同需要は減少しましたが、急減はしませんでした。

図:プラチナの自動車排ガス浄化装置向け需要の推移 単位:千オンス

問題発覚とは別の要因(コロナショック)により一時的に減少幅が拡大した時期がありましたが、現在は北米、中国、インドなどでの増加が目立ち、2024年は問題が発覚した2015年を上回る見通しが出ています。プラチナはほとんど、フォルクスワーゲン問題の呪いから解き放たれた状態にあるといえます。

増加の背景については、電気自動車の影響が及びにくい大型車(トラックやバス)の排ガス浄化装置向け需要が増えていること、北米や欧州の一部でハイブリッド車への回帰が起きていること、世界各国で排ガス規制が年々強化され、自動車一台当たりに使われる排ガス浄化装置向けの需要が増えたこと(浄化装置の機能向上を背景とした需要増加)などが考えられます。

図:内燃機関を有する自動車1台当たりの排ガス浄化装置向け貴金属需要(筆者推計 世界合計) 単位:グラム/台

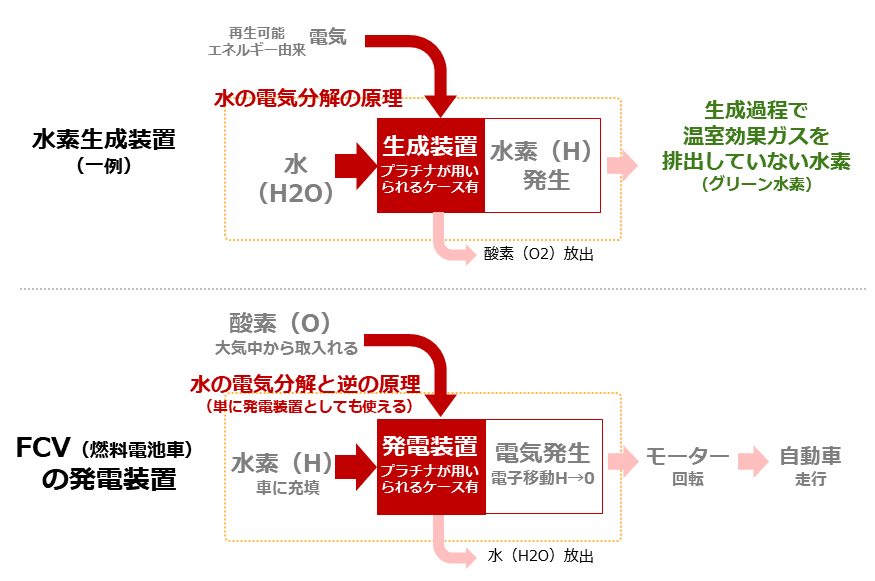

また、長期視点で見れば、日本と欧州各国が連携してルール作りを行っている水素社会にプラチナが大きく貢献する可能性があります。水の電気分解原理を利用した水素の生成装置では、使用する電気が再生可能エネルギー由来であれば、そこで生成される水素は「グリーン水素」と呼ばれます。グリーン水素は環境に最も優しい水素です。

水素は生成過程を明確にする目的で色分けされています(水素自体は無色)。グリーン水素のほか、化石燃料を原料として生成した際に発生する二酸化炭素を回収した水素はブルー水素、回収せずに大気中に放出した水素はグレー水素と呼ばれます。

グリーン水素のうち、使用する電力が太陽光発電によって得られたものであればイエロー水素、原子力発電によって得られたものであればピンク水素と呼ばれます。また、グレー水素のうち石炭由来であればブラック水素などと呼ばれることもあります。

プラチナ需要は、短期的に自動車排ガス浄化装置向けが増加傾向にあり、かつ長期的には新しい分野で増加する可能性があります。この10年弱の間、プラチナ相場は長期低迷を強いられてきましたが、こうした需要回復ムードを機に、まさに今、長期視点の反発に向かおうとしているように見えます。

図:期待されるプラチナの新しい需要(水素関連)

主要供給国の民主的度合いの低下は深刻

プラチナ相場は、長期視点で需要増加→価格反発、というシナリオを描きやすくなっていると述べました。ここからは供給面を確認します。プラチナの供給面は、「鉱山生産」と「リサイクルからの供給」の二つに分かれます。2023年は、供給全体の78%が鉱山生産、残りの22%がリサイクルからの供給でした(WPICのデータより)。

長期視点の価格低迷が続いている環境下では、相場が高値のときにメリットが大きくなるリサイクルからの供給は増えにくい傾向があります。このためしばらくの間、供給面を確認する場合は、鉱山生産の動向を重視することになりそうです。

プラチナの主要な鉱山生産国は、南アフリカ、ロシア、(南アフリカと隣接する)ジンバブエなどです。これら三カ国で鉱山生産のおよそ90%を占めます(同)。

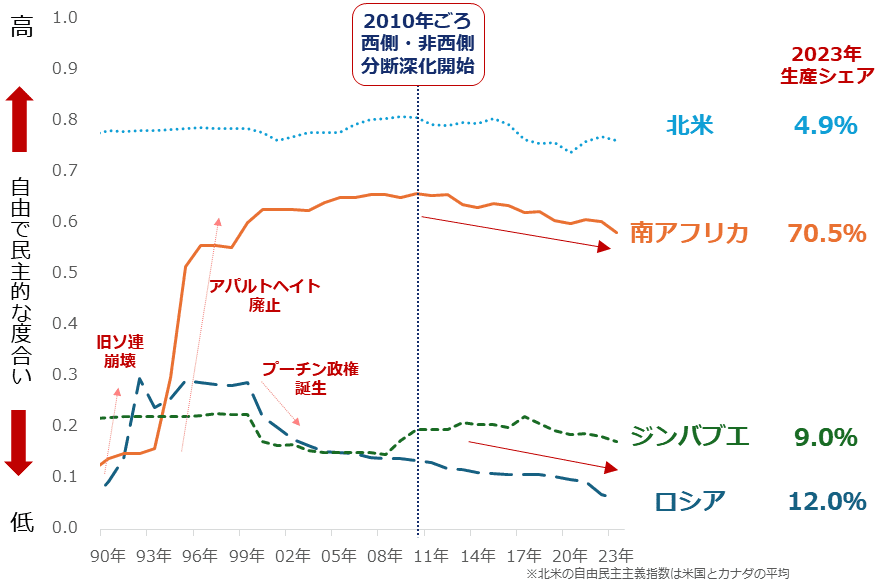

世界各国の民主主義の状況を数値化する活動をしているV-Dem研究所(スウェーデン)が公表する「自由民主主義指数」を確認すると、これら三カ国の数値が低下傾向にあることが分かります。

図:プラチナの主要鉱山生産国の自由民主主義指数

同指数の低下は、これらの国の自由で民主的な度合いが、低下してきていることを意味します。2010年ごろから目立ち始めた西側と非西側の分断深化の流れの一端です。

分断深化が進むことで、非西側から西側への資源供給に支障(非西側による資源の武器利用)が起きやすくなります。(西側と非西側の分断が深化した過程は以前のレポート「ESGとSNSは食品高と戦争の一因」で述べています)

例えば、原油の減産は、非西側産油国が行う西側への人為的な供給削減という意味がありますし、近年しばしば見られる非西側の農産物大国であるロシアやインドなどの「安全保障のための農産物の輸出規制」は、政治的意図を含んだ出し渋りという側面を感じさせます。

その意味では、主要鉱山生産国のほとんどで民主度が低下し、非西側化が進行しているプラチナにおいても、将来的に出し渋りが発生する可能性を否定することはできません。

世界全体が分断状態にあるからこそ、プラチナにおいても分断起因の出し渋りが起きる可能性があることに留意が必要です。長期視点で供給減少→価格反発、というシナリオもまた、描ける環境にあるといえます。

「価格低迷が歓迎される世界」がある

ここまで、プラチナ相場は長期視点の低迷状態にあること、今後長期視点で需要増加・供給減少によって価格反発が起きる可能性があることを、述べました。個人投資家の皆さまにとって、「価格低迷」は、投資対象になり得るのでしょうか。

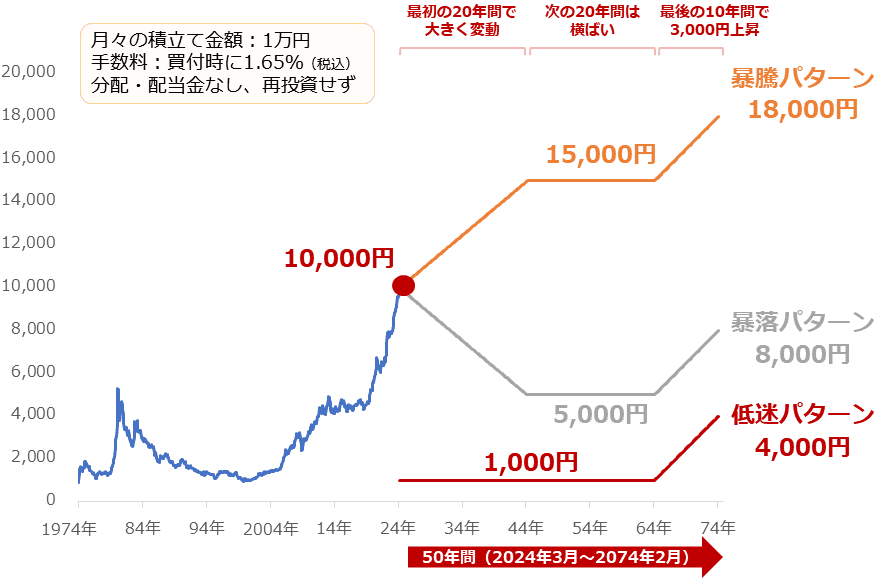

図:積み立てシミュレーション(3パターンの価格推移) 単位:円/グラム

仮に、上記の価格推移を演じる商品があるとします。暴騰パターンと暴落パターン、低迷パターン、50年後にどのパターンの収益が大きくなるでしょうか。条件は、「積み立て」で取引すること(毎月1万円)、手数料は買付時に1.65%(税込)、分配金・配当なし、再投資せず、です。

プラチナの相場環境に近いのは「低迷パターン」です。このパターンは、40年間、長期低迷を強いられた後、最後の10年間でようやく上昇することが許され、多少の価格反発をもって取引を終えます。どのパターンの収益が大きくなるのでしょうか。条件は、「積み立て」で取引をすることです。

正解は以下の通り、プラチナを模した「低迷パターン」でした。最終的な累積の資産の額は、他の二つのパターンを圧倒しました。

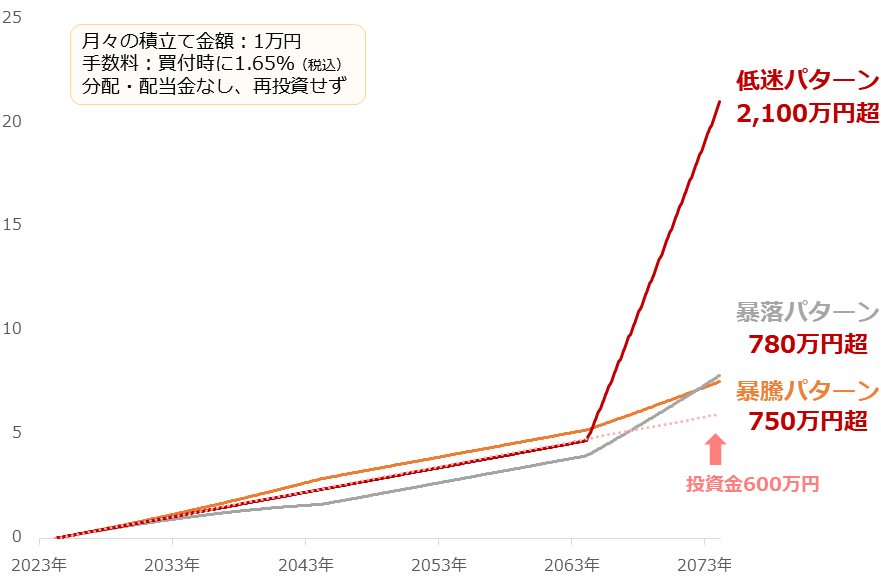

図:積み立てシミュレーション(3パターンの累積資産額) 単位:百万円

最終的な累積資産額(保有数量×価格)は、暴騰パターンがおよそ750万円、暴落パターンがおよそ780万円、低迷パターンがおよそ2,100万円、でした。1万円を600カ月(50年間)、投資し続けるため、投資金の合計は600万円です。このため投資金に対する最終的な資産の額は、暴騰パターンが1.26倍、暴落パターンが1.31倍、低迷パターンが3.51倍でした。

はじめ低迷・あと上昇はプラチナで可能

なぜ「低迷パターン」が、暴騰パターンと暴落パターンを圧倒できたのでしょうか。それは、この取引が「積み立て」だからです。多くの場合、収益の大まかな計算は「保有数量×価格」で行います。

下の図は、暴騰パターン、暴落パターン、低迷パターンの累積保有数量の推移です。最終的な保有数量は、暴騰パターンが421グラム(貴金属の積み立てを想定しているため、数量の単位はグラム)、暴落パターンが983グラム、低迷パターンが5,262グラムでした。低迷パターンは、暴騰パターンの13倍、暴落パターンの5倍になりました。

図:積み立てシミュレーション(3パターンの累積保有数量) 単位:グラム

低迷パターンは、取引開始から40年間続いた長期的な価格低迷を利用し、効率的に累積保有数量を増やしました。月々の投資額が変わらない場合、価格上昇は購入数量の減少、価格下落は購入数量の増加を意味します。

「月々の購入数量」では一時、低迷パターンと暴騰パターンの間で15倍もの差が生じました。(低迷パターンがひと月で9.835グラム購入できたのに対し、暴騰パターンが0.6556グラムしか購入できなかった月があった)。

最終的に、暴騰パターンのおよそ12倍、暴落パターンのおよそ5倍に積み上がった保有数量が決め手となり、低迷パターンは資産の額で他を圧倒しました。このシミュレーションは、積立投資では「価格低迷が月々の購入数量をいかに増やしてくれるか」を改めて教えてくれています。

本レポートで述べたシミュレーションを基に考えれば、積立投資に適した銘柄の特徴は、「そもそも低迷していること」だと言えます。積立投資であれば、目の前で起きている低迷は保有数量を普段以上に増やす、利用すべき好機だと筆者は考えています。

ただし、留意点があります。低迷時に効率よく増やした数量を利益に変えるためには、価格上昇が必要です。これらをまとめると、積立投資に適した銘柄の特徴は、「そもそも低迷していること」そして「数十年後に価格上昇が起き得ること」だと言えます。

「プラチナ」は足元、長期視点で低迷状態にあります(そもそも低迷に合致)。そして、超長期視点で、自動車排ガス浄化装置向け需要が増加したり、水素社会で新しい需要が増えたり、西側と非西側の分断起因で供給が減少したりする可能性があります(数十年後に価格上昇が起き得る)。

今はまだダメかもしれませんが、筆者は長期視点のプラチナ価格の反発に期待をしています。積立投資を効率化する条件(そもそも低迷していること、)を満たすプラチナに長期視点の期待を寄せてみては、いかがでしょうか。プラチナだから積立投資をがんばれると、筆者は考えています。

[参考]積み立てできる貴金属関連の投資商品例

純金積立(当社ではクレジットカード決済で購入可能)

投資信託(当社ではクレジットカード決済、楽天ポイントで購入可能。以下はNISA(ニーサ:少額投資非課税制度)成長投資枠対応)

ピクテ・ゴールド(為替ヘッジあり)

三菱UFJ 純金ファンド

ゴールド・ファンド(為替ヘッジなし)

関連ETF(上場投資信託)(NISA成長投資枠対応。かぶツミを利用することで積み立てが可能)

SPDRゴールド・シェア(1326)

NF金価格連動型上場投資信託(1328)

純金上場信託(金の果実)(1540)

NN金先物ダブルブルETN(2036)

SPDR ゴールド・ミニシェアーズ・トラスト(GLDM)

iシェアーズ ゴールド・トラスト(IAU)

ヴァンエック・金鉱株ETF(GDX)

(吉田 哲)

この記事に関連するニュース

ランキング

-

1サンリオ株、三菱UFJや三井住友銀などが売却 約1335億円

ロイター / 2024年11月26日 16時58分

-

2【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

3【解説】アマゾンに公正取引委員会が立ち入り検査 問題点は?

日テレNEWS NNN / 2024年11月26日 18時30分

-

4スーパー「オーケー」関西初出店 首都圏が地盤

共同通信 / 2024年11月26日 18時48分

-

5「会社がつらい」同期トップ入社の彼に起こった事 「発達障害グレーゾーン」の人たちの特徴とは?

東洋経済オンライン / 2024年11月26日 14時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください