利上げで債務急増、利下げでインフレ危機!?

トウシル / 2024年6月6日 17時15分

利上げで債務急増、利下げでインフレ危機!?

方向性を欠く外為市場、キャリートレードは衰えず?

日本は当面利上げしないし、米国も当面利下げしない。欧州や英国の金融政策もはっきりしないし、金融政策の方向性に大差はなく米国との差異もあまり感じられない。このような状況が外為市場をレンジ相場に追い込んでいる。

ドル/円、ユーロ/ドル、ポンド/ドルの日足と週足を見てみよう。

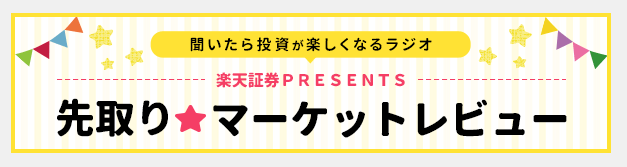

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

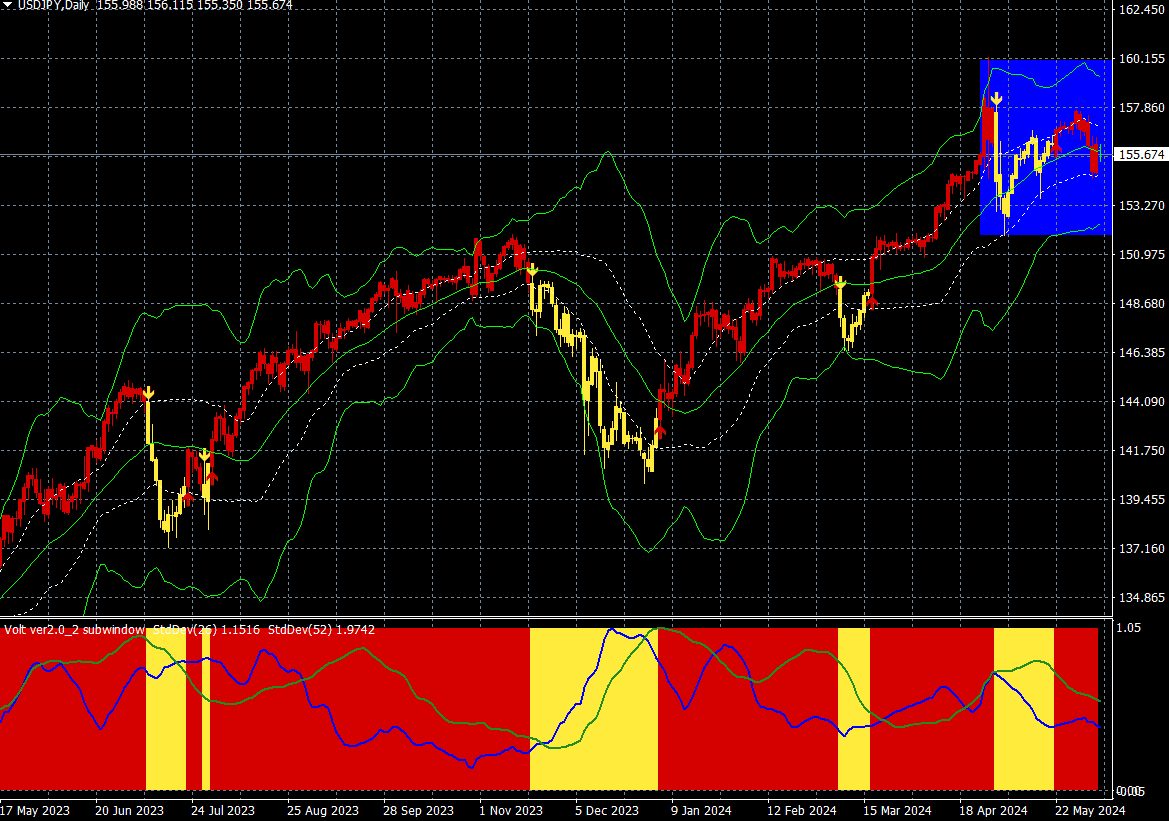

ドル/円(週足)

出所:楽天MT4・石原順インディケーター

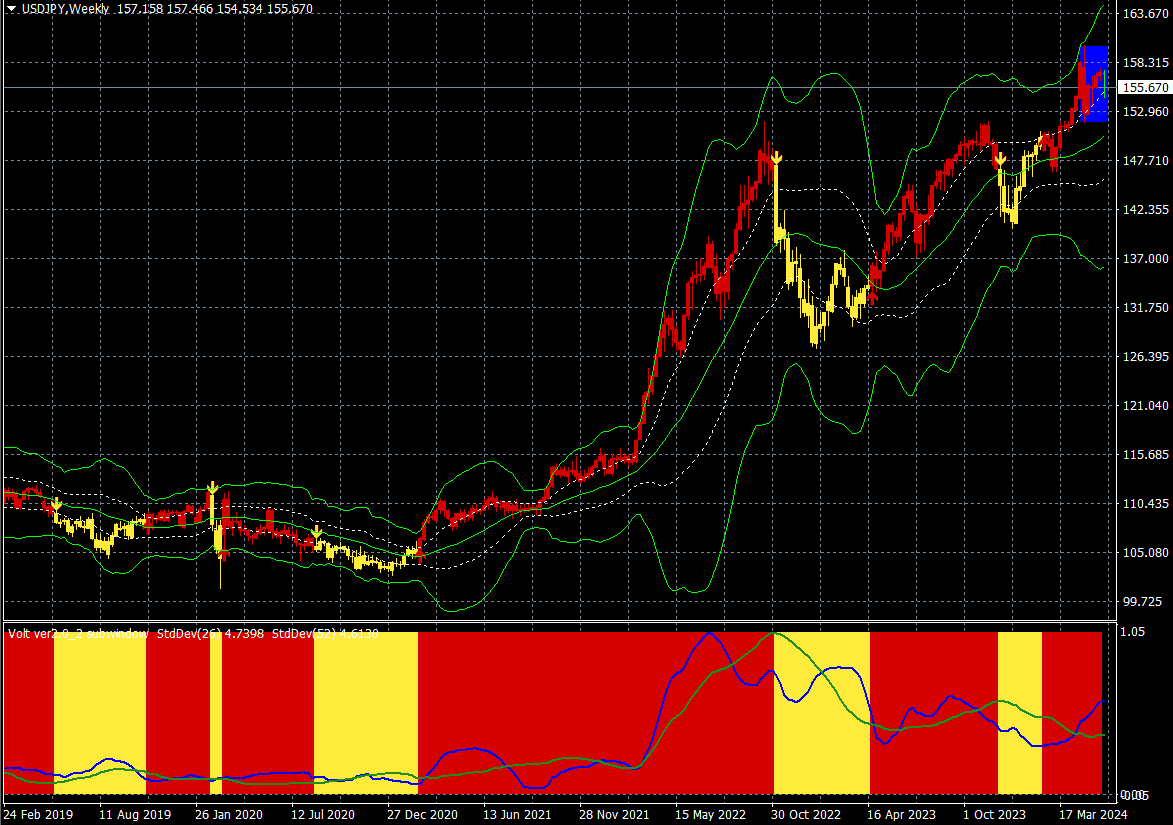

ユーロ/ドル(日足)

出所:楽天MT4・石原順インディケーター

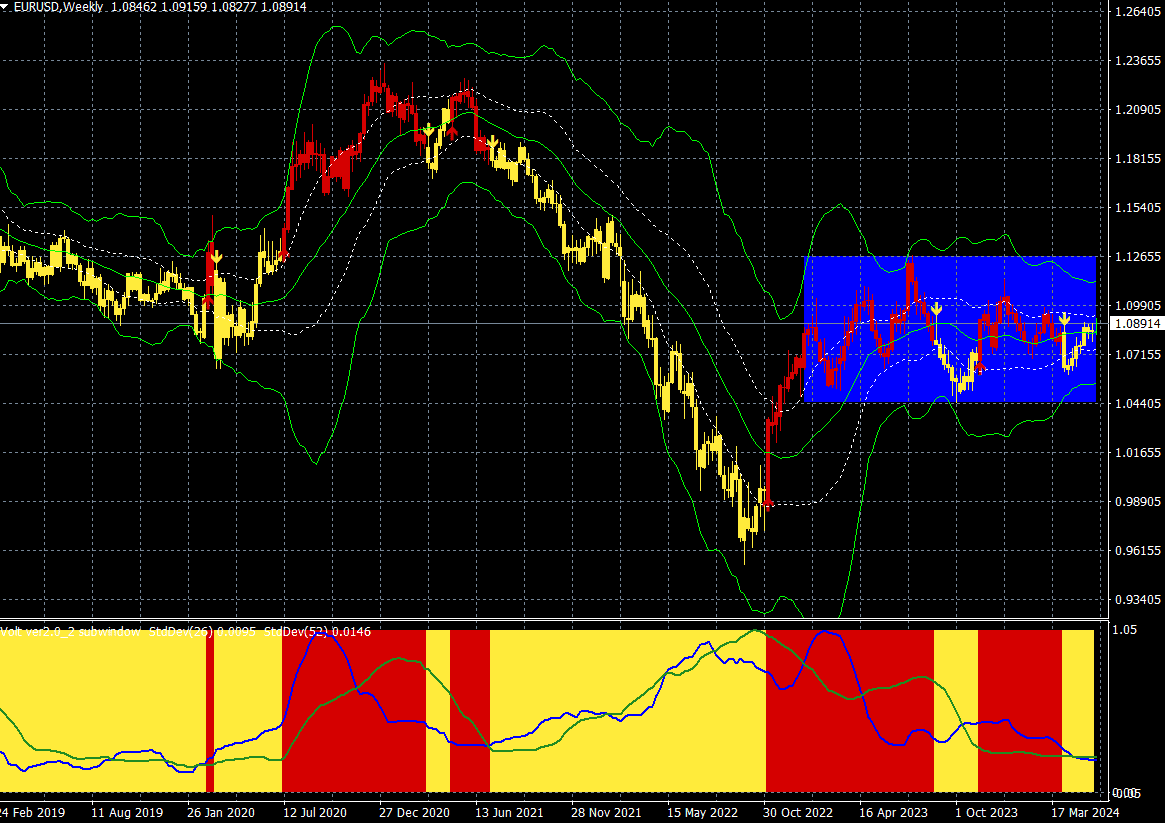

ユーロ/ドル(週足)

出所:楽天MT4・石原順インディケーター

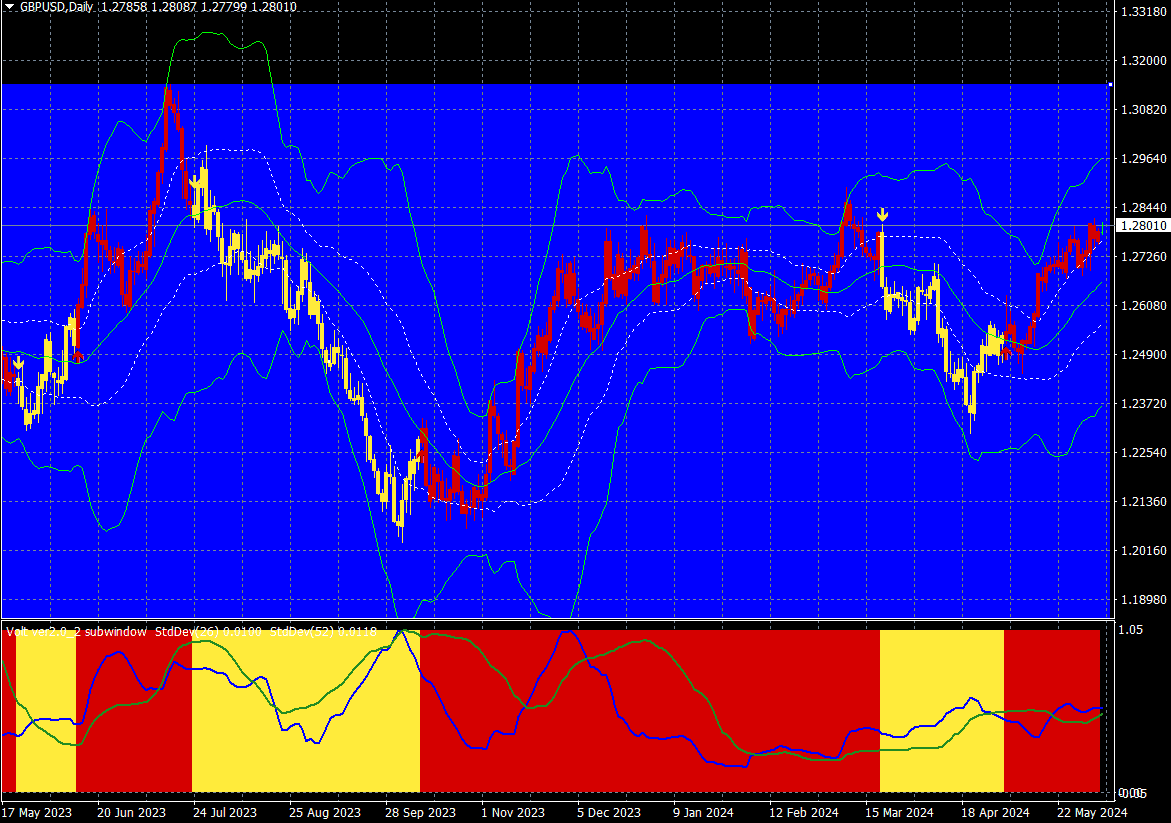

ポンド/ドル(日足)

出所:楽天MT4・石原順インディケーター

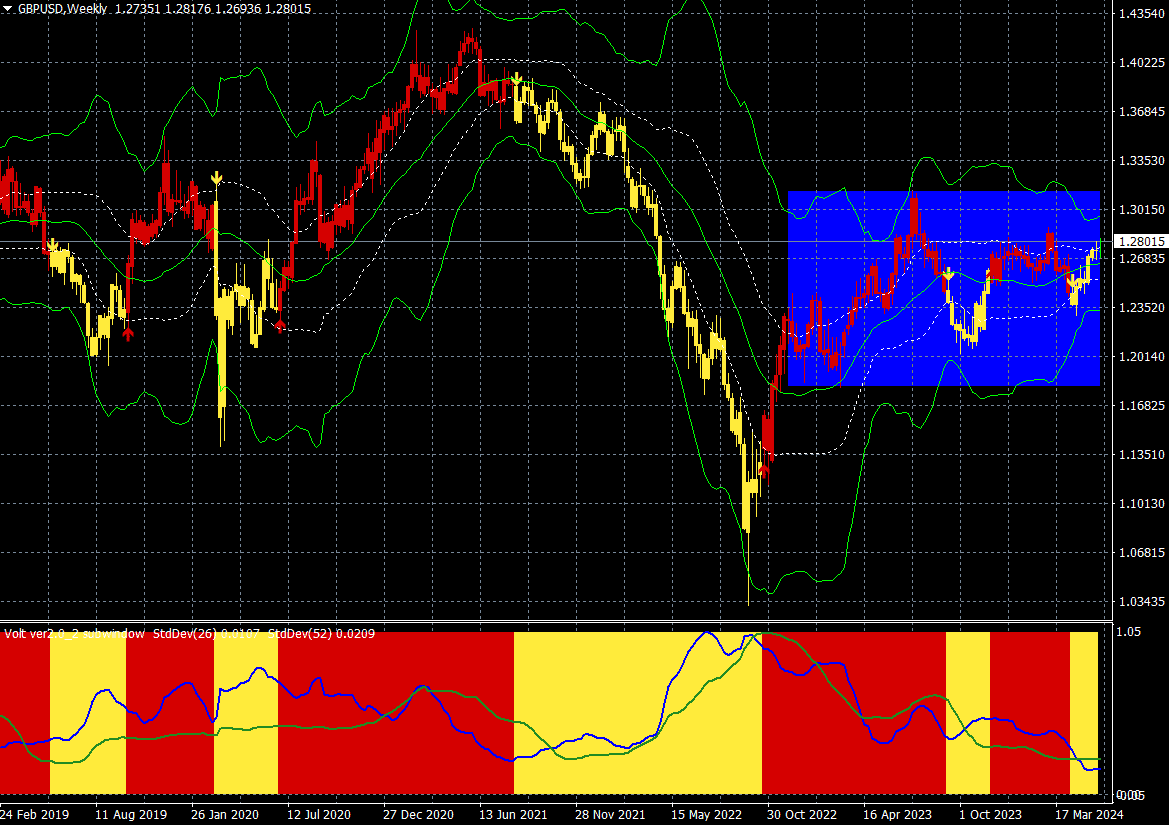

ポンド/ドル(週足)

出所:楽天MT4・石原順インディケーター

FRB(米連邦準備制度理事会)のウォラー理事は5月21日、「物価データの軟化が今後3~5カ月間続けば、金融当局は年末の利下げ実施も検討できるだろう」と述べた。米金融当局は、膨大な利払いや銀行の国債評価損に対処するために利下げをしたいが、粘着性のインフレが収まらないという苦しい状況に追い込まれている。

ゴールドマン・サックスは、「本日のウォラー理事の演説での発言により、最初の利下げが7月の当社の予想より遅くなるリスクが高まった」とコメントした。また、ゴールドマン・サックスのデービッド・ソロモンCEOは「政府支出」により米経済の回復力が高まっていることから、米金融当局が今年利下げを行うことはないとの見方を示した。

米国は利上げで債務急増、利下げでインフレ危機という袋小路に入ってしまったし、日本はそもそも金利を上げられない国である。こういった相場では圧倒的な金利差から円キャリートレードの優位性が強調されてしまう。従って円相場だけは他の主要通貨と若干違う動きになるだろう。当面は円売りが続くということである。

米国の経済指標に一喜一憂してそれなりに動いているが、今の円相場にあるのは介入による「ふるい落とし」と「押し目買い」だけだ。従って、相場はランダムになる。

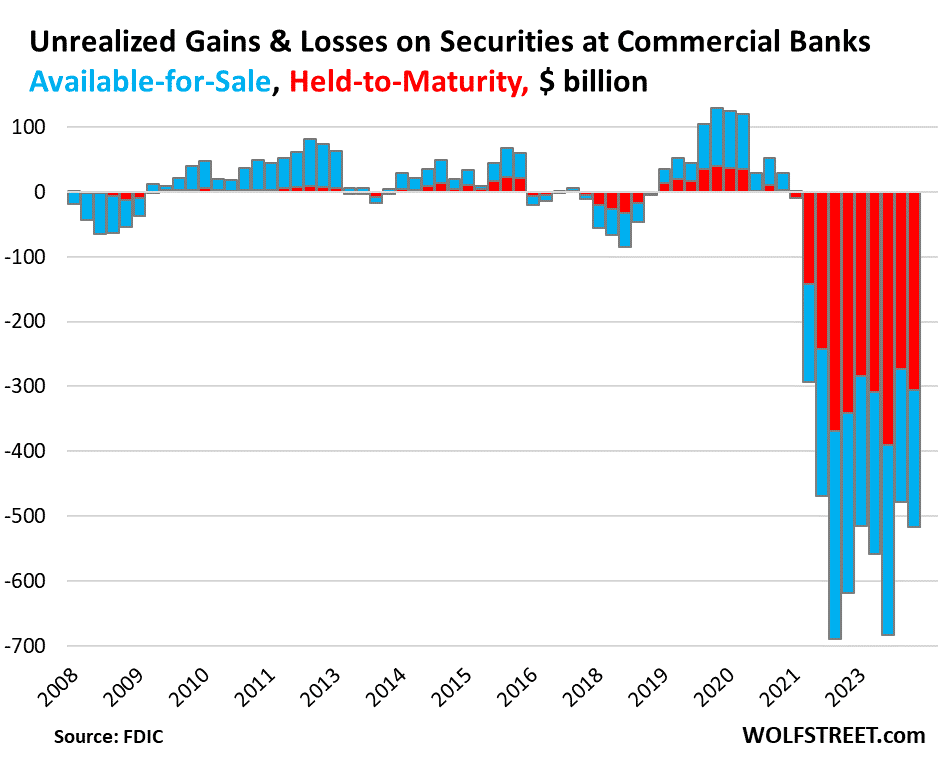

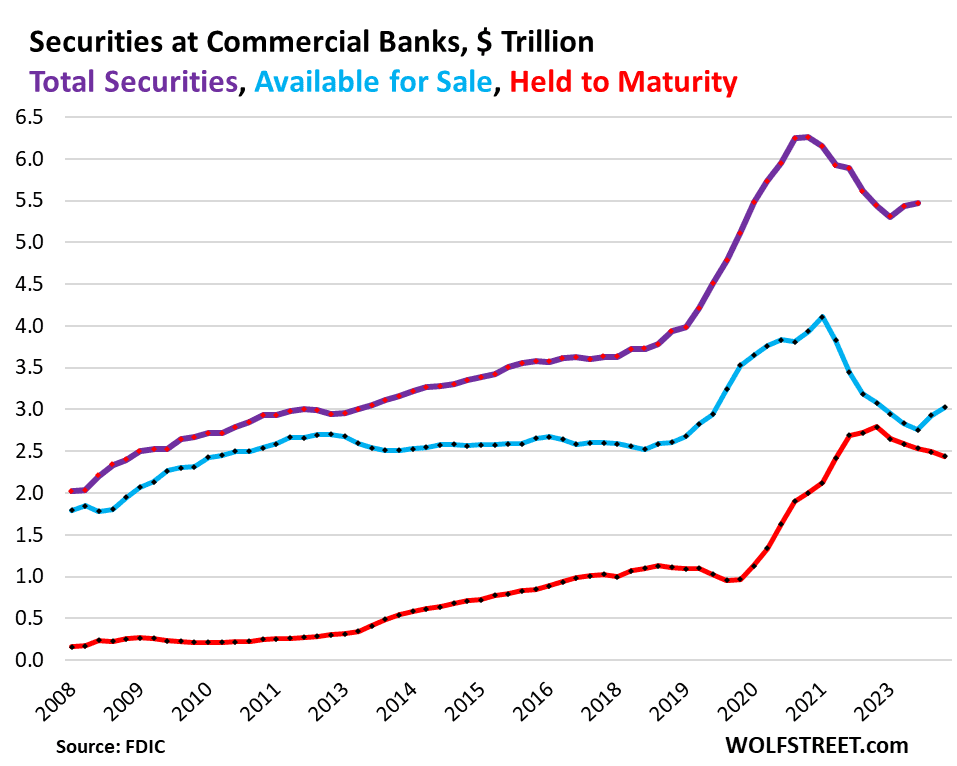

米商業銀行が保有する有価証券の含み損は依然として高水準

5月29日、FDIC(米連邦預金保険公社)は2024年第1四半期の商業銀行が保有する有価証券の「未実現損失」は前の四半期(2023年第4四半期)に比べて8.1%増加(額にして390億ドル)し、5,170億ドルの損失となったと発表した。これらの未実現の損失は、商業銀行が保有する有価証券5兆4,700億ドルの9.4%に相当する。

米商業銀行が保有する未実現損益の推移

米国の長期金利は昨年11月に急落したものの、今年初めには底を打つ動きとなった。利回りの急落によって債券価格は上昇し、昨年第4四半期の含み損は第3四半期から減少した。しかし、今年に入り、再び金利が上昇し、2024年第1四半期の含み損が増加する形となった。

長く続いた低金利の期間、銀行は債券の保有を積み上げてきた。しかし、これは、将来の金利に関して誤った判断をしていたことになる。この誤った判断はすでに4つの地方銀行(シリコンバレー・バンク、シグネチャー・バンク、ファースト・リパブリック・バンク、シルバーゲート・バンク)を2023年春に崩壊させるに至った。

保有している債券は2つに分けられる。一つは満期保有目的資産で、もう一つは売却可能資産だ。内訳を見ると満期保有目的資産は、ピーク(2022年第1四半期)から12.7%減の2兆4,400億ドルとなった一方、売却可能資産は2四半期連続で増加し3兆200億ドルとなった。同様にピーク時と比較すると約3割低下している。

米商業銀行が保有する種類別債券額の推移

理論的には、銀行が保有する有価証券の「含み損」は重要ではない。なぜなら、満期まで保有すればその時には額面金額が支払われ、有価証券の満期日が近づくにつれて含み損は減少し、満期日にはゼロになるからだ。

しかし、実際には、破たんした4行のように、預金者が銀行から急いで預金を引き出そうとすると、それに対応すべく、銀行は保有する証券を売却せざるを得なくなる。その時点で、銀行が保有する債券の損失は現実もとなり、その損失を吸収するだけの資本がない場合、銀行は破たんに追い込まれる。

国内では農林中央金庫の問題がクローズアップされている。金利の上昇は、長きにわたり続いてきた超低金利下において野放図な経営を続けてきた銀行に、ボディブローのようにじわじわと効いてくる。そしてある時、ガクっと膝をついて倒れることになるだろう。

地域銀行危機が金融システムの脆弱(ぜいじゃく)性を露呈してから1年以上が経過した。FDICの報告書によると銀行セクターは、依然として膨れ上がる含み損、問題銀行の多さ、インフレと金利の高騰から悪化しかねないさまざまな問題に直面していることが分かった。

- FDICによると63の銀行が債務不履行の危機に瀕している

- 銀行が抱える5,000億ドル以上の帳簿上の損失

- インフレ上昇によるGDP成長率の低下

- アメリカ人の50%以上が不況に陥っていると考えている

- 過去30年間で最低の住宅ローン需要

- 家計債務総額は過去最高の17.7兆ドル

これはどのようにして「ソフトランディング」なのでしょうか?

出所:The Kobeissi Letter

CNBCの新たな報道によると、商業用不動産とFRBの金利引き上げにより、282の銀行が破綻の危機に瀕しているという。ピーター・セント・オンジュは、「FRBは創設時にドルを守ることを厳粛に誓った。それが救済産業複合体に変貌し、第三の使命となり、救済するには規模が大きくなりすぎている」と指摘した。ある時点で、銀行救済に十分な数兆ドルがなくなるだろう。

「経営者たちは自行の事業を理解しておらず、規制当局はそれに輪をかけて無知だった」

出所:『世紀の空売り』(マイケル・ルイス)

米国の負債総額は34兆ドルを突破した。

「米国人がみているのは成長の幻想だ。借用証書を発行して、それを使った数字を成長とうたっているにすぎない」(ジェフリー・ガンドラック)

市場は2008年の金融資本主義の崩壊から国家管理相場という泥沼にはまり、われわれは1971年以降の金融システムが崩壊するまで、市場の循環が崩壊した人為的な相場に付き合っていかなければならない。壊れるまでは全てが順調だ。

6月5日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

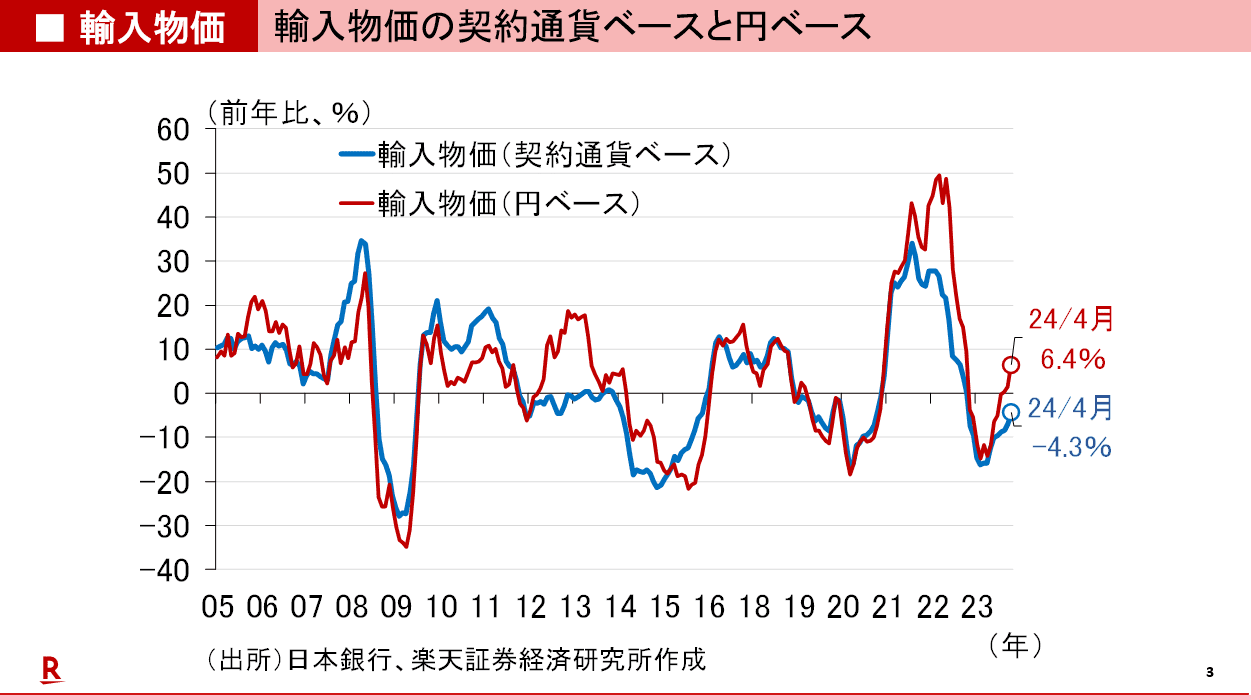

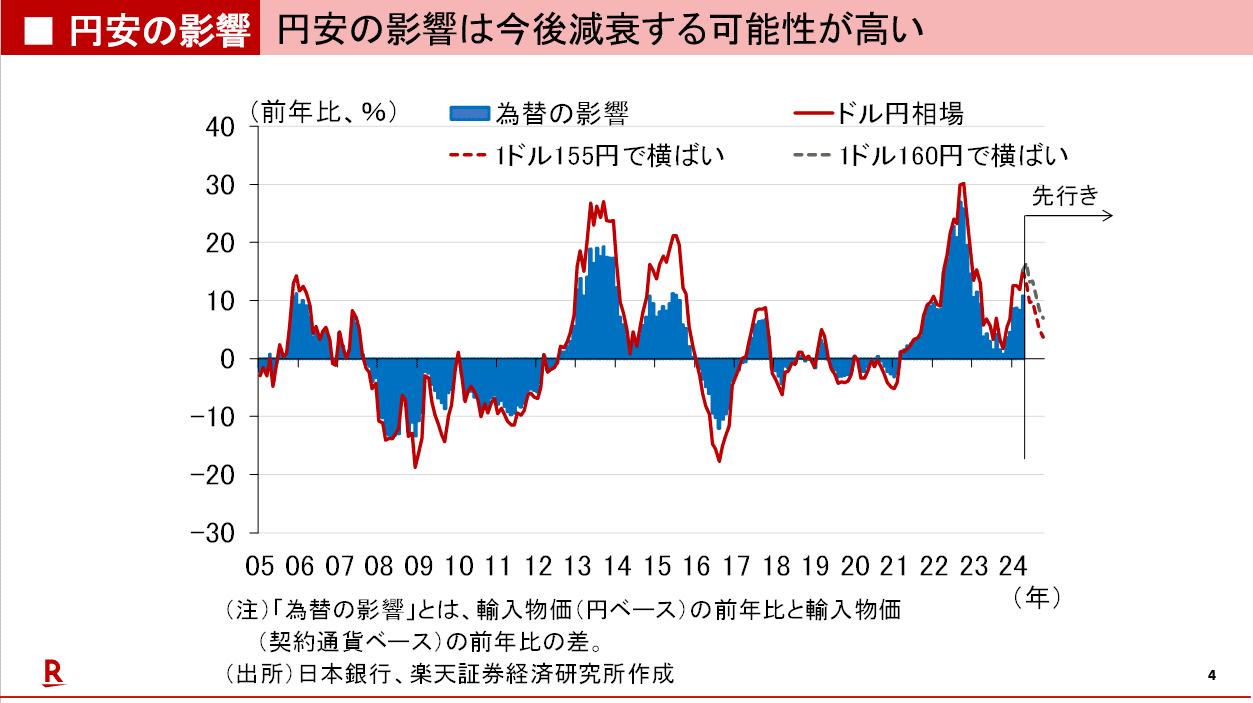

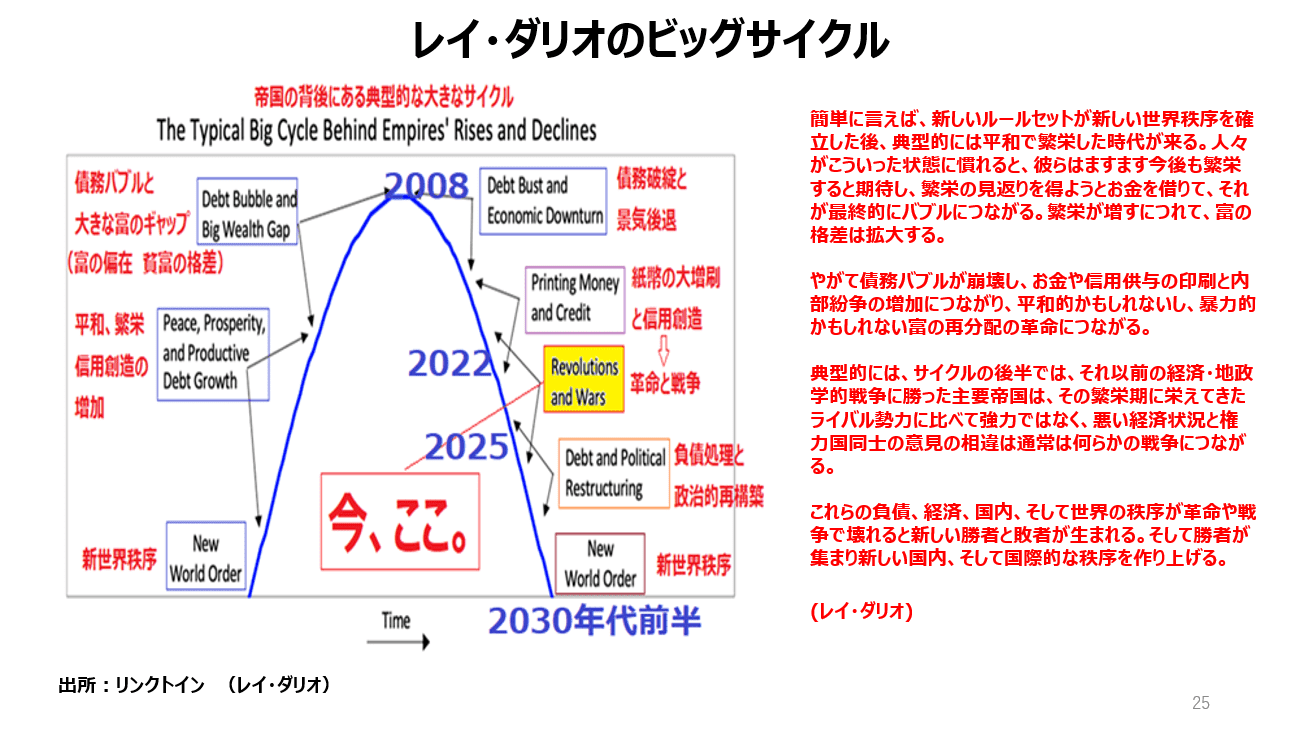

6月5日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、愛宕伸康さん(楽天証券経済研究所チーフエコノミスト)をゲストにお招きして、「日銀の利上げは9月以降」「米国で金融危機の足音」「地政学リスクは正念場!」「レイ・ダリオのビッグサイクルが進行中」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

6月5日:楽天証券PRESENTS 先取りマーケットレビュー

(石原 順)

この記事に関連するニュース

ランキング

-

1サンリオ株、三菱UFJや三井住友銀などが売却 約1335億円

ロイター / 2024年11月26日 16時58分

-

2「牛丼500円時代」の幕開け なぜ吉野家は減速し、すき家が独走したのか

ITmedia ビジネスオンライン / 2024年11月26日 8時10分

-

3【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

4激混み国道23号と1号を“直結” 桑名の川沿いを行く新道開通 たった720mでも「かなり便利じゃないかコレ…!?」

乗りものニュース / 2024年11月25日 7時42分

-

5「会社がつらい」同期トップ入社の彼に起こった事 「発達障害グレーゾーン」の人たちの特徴とは?

東洋経済オンライン / 2024年11月26日 14時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください