今月の質問「物価高対策をしていますか?」

トウシル / 2024年6月7日 16時0分

今月の質問「物価高対策をしていますか?」

はじめに

今回のアンケート調査は、2024年5月27日(月)~29日(水)にかけて行われました。

5月末の日経平均株価は3万8,487円で取引を終えました。前月末終値(3万8,405円)からは82円高と小幅な上昇にとどまり、月間の値幅(高値と安値の差)も1,820円と、年初からの月間平均(3,660円)と比べても小さく、方向感に欠ける展開となりました。

実際に、5月の日経平均の動向をたどると、75日移動平均線に沿った値動きが中心で、月間を通じて3万8,000円台から3万9,000円台の狭い範囲内で推移する場面がほとんどでした。

月の前半は国内の企業決算が相次ぎましたが、多くの銘柄で業績結果は悪くはなかったものの、ガイダンス(業績見通し)が市場の期待を上回ったものは少なく、全体的に相場を押し上げる材料としては限定的にとどまったほか、月の後半にかけては国内長期金利が上昇したことも重しになりました。

FRB(米連邦準備制度理事会)による利下げ観測などで米主要株価指数が最高値を更新する場面を見せた米国株市場と比べると、力強さに欠けてはいるものの、国内株市場は底堅く推移したと言えそうです。

このような中で行われた今回のアンケートですが、4,000名を超える個人投資家からの回答を頂きました。

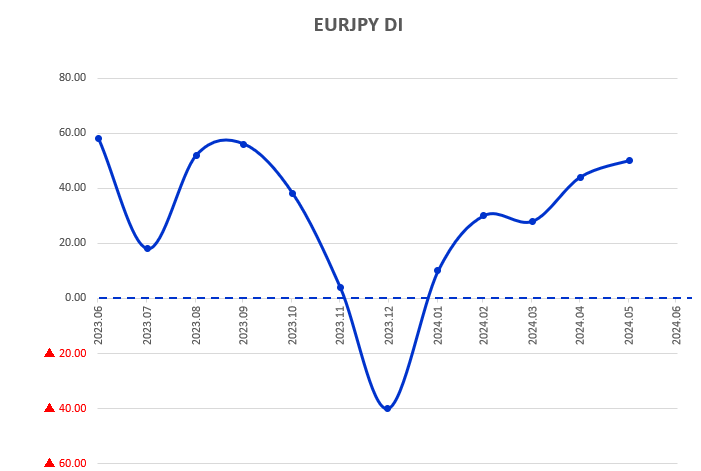

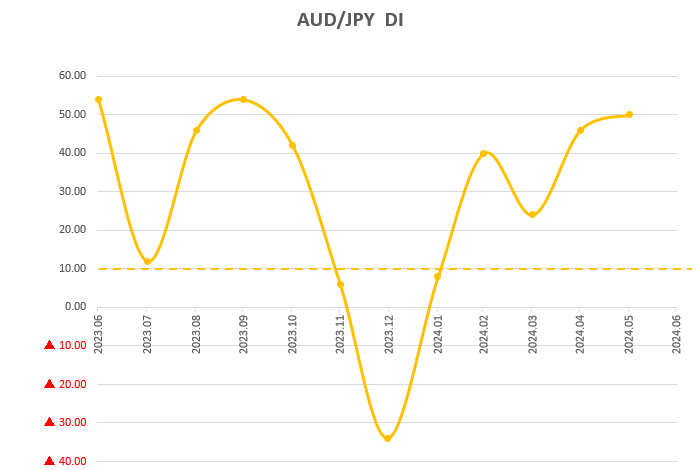

日経平均の見通しDIは1カ月先が改善する一方で、3カ月先の株高見通しが後退したほか、為替のDIについても、ドル円については円高、ユーロ円と豪ドル円については円安の見通しが強まるといった具合に、まちまちの結果となっており、方向感を捉えにくくなっている様子がうかがえます。

次回もぜひ、本アンケートにご協力をお願いいたします。

日経平均の見通し

「DIが示す投資家の様子見」

楽天証券経済研究所 シニアマーケットアナリスト 土信田 雅之

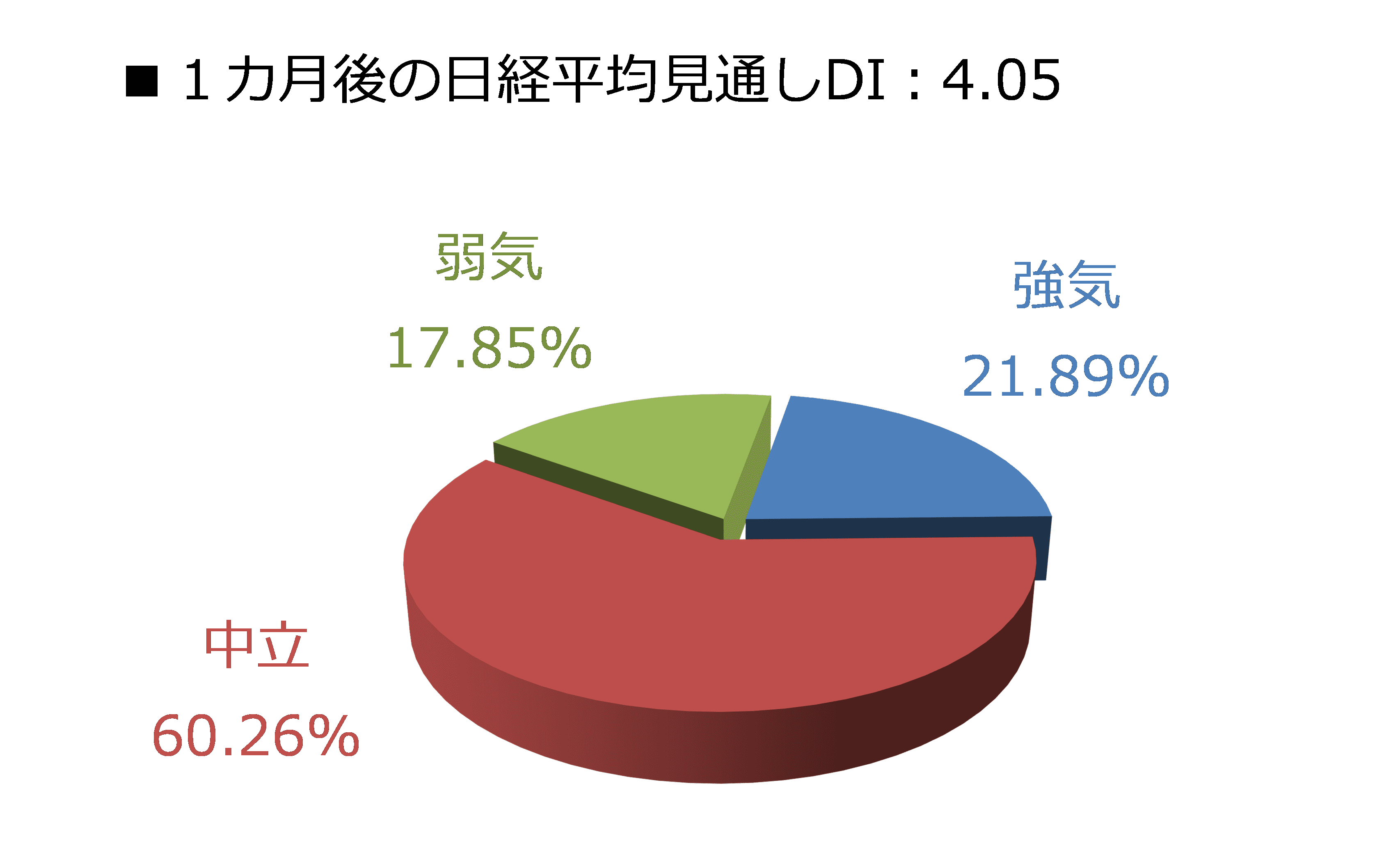

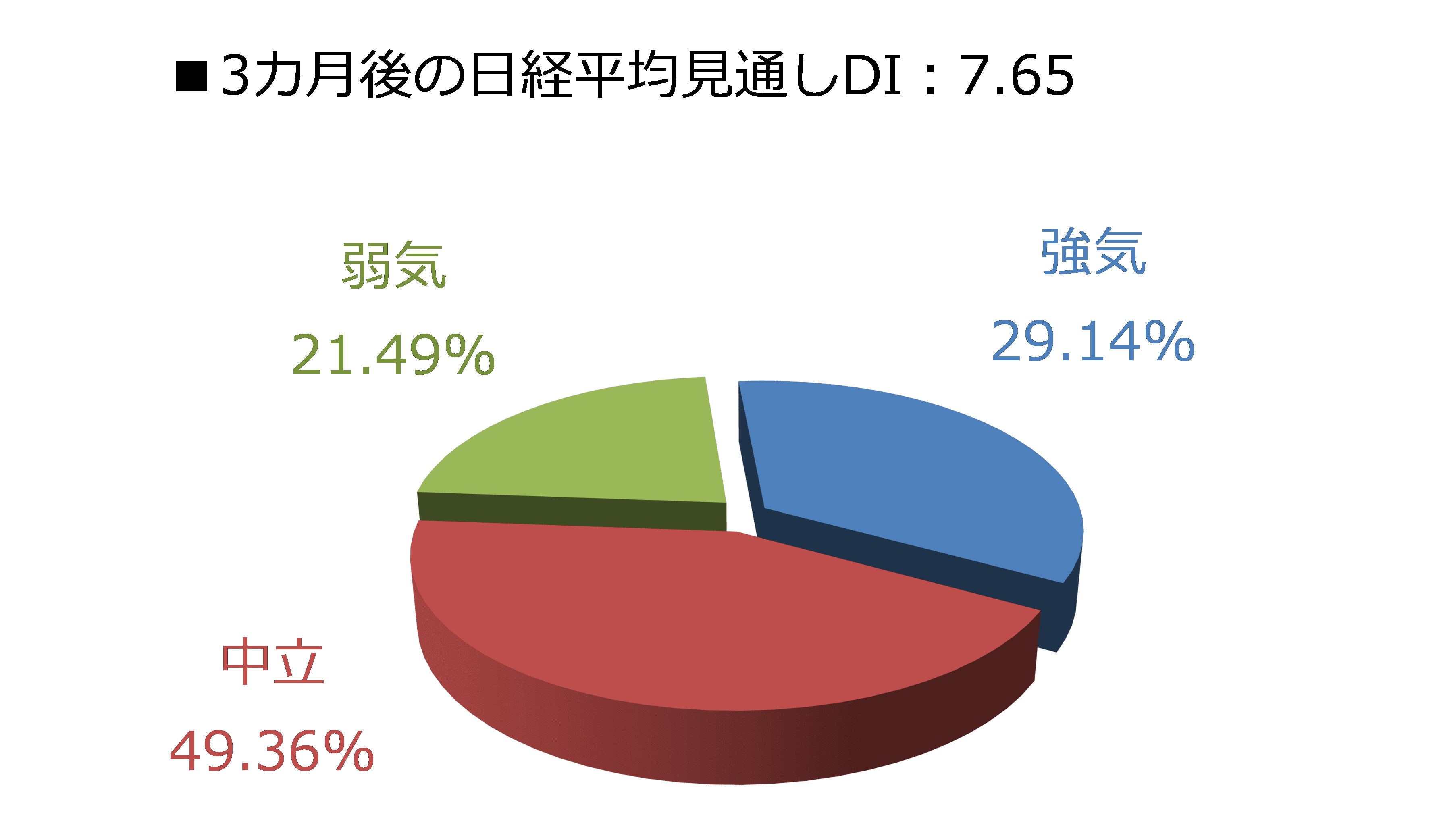

今回調査における日経平均の見通しDIは1カ月先が+4.05、3カ月先は+7.65となりました。

前回調査の結果がそれぞれマイナス4.96、+11.94でしたので、1カ月先が改善、3カ月先が後退した格好です。短期と中期での見通しがまちまちとなったのですが、回答の内訳グラフを見ると、こうした背景が何となく見えてきます。

注目するのは強気派、弱気派、そして中立派の割合です。とりわけ、中立派の存在が際立っていることが分かります。

※四捨五入の関係で合計が100にならない場合がある

※四捨五入の関係で合計が100にならない場合がある

具体的に見ていくと、中立派の割合は1カ月先で60%を超え、3カ月先でも50%近くを占めています。ちなみに、1カ月先の中立派が60%を超えたのは、2017年5月調査以来ですので、かなり久々です。

また、単純に、1カ月先・3カ月先ともに、強気派の割合が弱気派よりも多くなっていますので、「目先で大きく株価が上昇するほどの強さはないものの、相場の地合い自体はしっかりしているため、ひとまず中立で様子見」と捉えている状況なのかもしれません。

そんな中、足元の株式市場は6月相場を迎えましたが、基本的には、景況感やインフレの動向を踏まえつつ、金融政策への思惑が相場のムードを左右する展開が続くことになりそうです。

ざっくりとした相場のスケジュール感を整理すると、米国では、11日から12日にかけて開催されるFOMC(米連邦公開市場委員会)に向け、7日の5月雇用統計や、12日の5月CPI(消費者物価指数)などの経済指標の結果が大きく影響を与えることになるほか、日本でも、国債の買い入れ額の減額や利上げなど、日本銀行が金融政策の正常化を進めるのではないかとの観測がくすぶる中で、13~14日にかけて日銀金融政策決定会合が開催されます。

日銀会合直後の14日にはメジャーSQ(特別清算指数)(株価指数先物取引の清算日)が控えており、金融政策イベントに加えて、需給的な思惑を巻き込んで値動きが荒くなることも想定されます。

これから控える経済指標や金融政策イベントなどで、米国の利下げ観測が高まれば株価が上昇し、反対に、利下げ観測が後退すれば株価の下落が見込まれます。

一般的に、「利下げ」が実施されれば、景気を刺激して経済活動や企業業績の好転を後押しすることになりますが、これまでの株式市場は、米国経済のソフトランディングを前提に、金融政策の引き締め局面で、景気や企業業績が悪化していく、「逆業績相場」を十分に織り込んでこなかった面があります。

そのため、利下げ決定による市場の初期反応は、いったん「業績相場」を見越して上昇していくと思われますが、利下げ決定後も景況感の悪化傾向が続いてしまった場合には、これまで織り込んでこなかった「逆業績相場」へと逆回転する動きが一部で出てくることも考えられ、利下げ決定後の景況感の動向が重要な焦点になるかもしれません。

今月の質問「物価高対策をしていますか?」

楽天証券経済研究所 コモディティアナリスト 吉田 哲

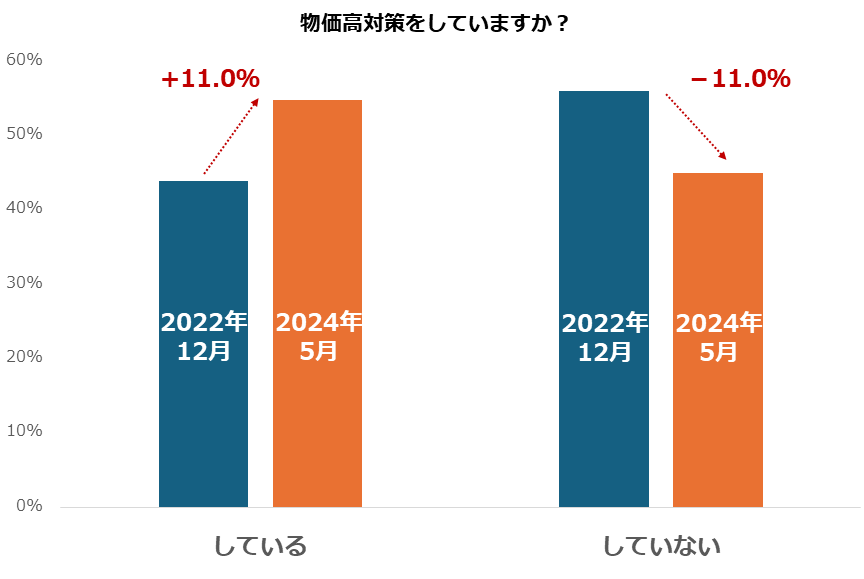

ここからは、テーマを決めて行っている「今月の質問」について書きます。5月のテーマは「物価高対策をしていますか?」でした。記録的な物価高が続く中、日本の個人投資家の皆さまがどのような考えをお持ちかを尋ねてみました。2022年12月の調査と同じ質問をし、結果を比較しました。

図:質問1

※四捨五入の関係で合計が100にならない場合がある

質問1では、物価高対策をしているかどうかを尋ねました。「している」を選択した人の割合は、前回の調査(2022年12月)に比べて11%上昇しました(43.9%→54.9%)。1年半が経過し、何らかの対策を実施している人が全体の半数を超えたことが明らかになりました。

また、「している」を選択した人は、少なくとも物価高が起きていることを認識している人であるため、この1年半の間で物価高を認識し始めた人が増えたとも言えます。この間に、物価高対策を始めたり、物価高を認識し始めたりしたのは、当初、物価高が近い将来に沈静化する期待があったことや、物価高が今ほど目立っていなかったことなどが挙げられます。

2022年12月というと、同年2月にウクライナ危機が勃発し、エネルギーや食料の国際価格の記録的な高止まりが目立っていたころです。これに対し、欧米の中央銀行たちは「インフレ(物価高)退治」と称し、金利水準の引き上げ(利上げ)を行っていました。

金利水準の引き上げのスピードが速かったこともあり、中央銀行によるインフレ退治がいずれ功を奏し、近い将来、エネルギーや食料の国際価格は下がり、インフレは沈静化するという連想が働きやすいタイミングでした。

このため、物価高を認識しつつも、そのうちなんとかなる、と考えて対策をしていなかった人も少なくなかったかもしれません。(実際には今も、エネルギーや食料の国際価格の高止まりは続いている)

また、国際価格(川上)と小売価格(川下)の連動性に時間差があることも、1年半の時を経て「している」を選択した人の割合が上昇した要因であると考えられます。パンや肉、コーヒーなどの小売価格が上昇しているのを見て物価高を感じるわれわれは、国際価格(≒原材料価格)が高止まりしただけでは、物価高を感じることはあまりありません。

国際価格が上昇しても、加工業者がそれまでに蓄えた在庫でしのいだり、加工業者や小売業者がコストを吸収したりするため、小売価格が上昇するまでに、数カ月間や数年間かかる場合があります。小売価格上昇をきっかけとしたお客の離散を防ぐ策が複数あるため、国際価格が上昇しても、物価高を感じにくい場合があります。

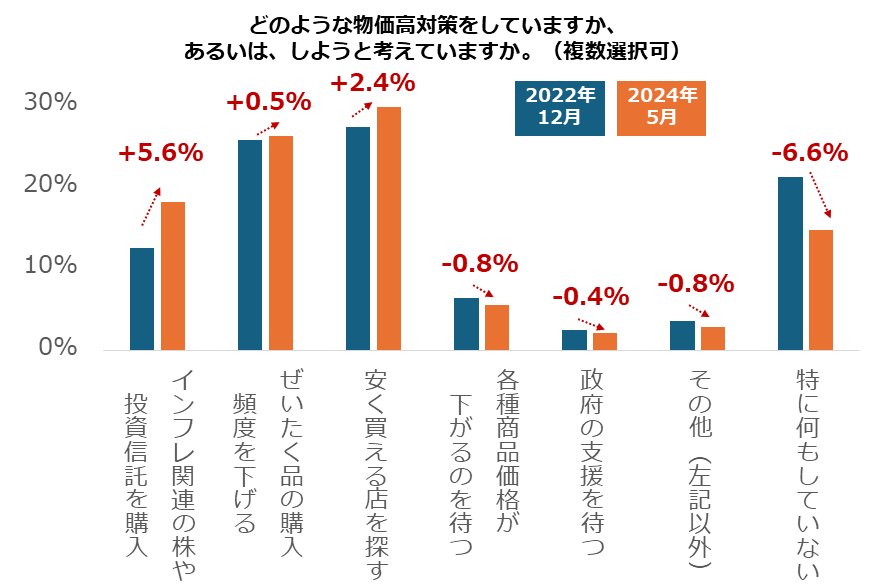

質問2では、具体的な物価高対策を尋ねました。選択肢は「インフレ関連の株や投資信託を購入」「ぜいたく品の購入頻度を下げる」「安く買える店を探す」「各種商品価格が下がるのを待つ」「政府の支援を待つ」「その他(左記以外)」「特に何もしていない」の7つでした。(複数選択可)

図:質問2

※四捨五入の関係で合計が100にならない場合がある

7つの対策のうちはじめの3つは能動的、次の2つは受動的だと言えます。この点で言えば、この1年半で多くの方が、物価高対策に能動的になったと言えます。

各種商品価格が下がること(前回比マイナス0.8%)や、政府の支援を待つ(マイナス0.4%)よりも、関連する株や投資信託を購入(+5.6%)したり、ぜいたく品の購入頻度を下げたり(+0.5%)、安く買える店を探したり(+2.4%)していると回答した人の割合が上昇したためです。

回答割合が最も大きく上昇したのは「インフレ関連の株や投資信託を購入」でした。このことは、投資が物価高対策になると考える人が、特に増えていることを示しています。

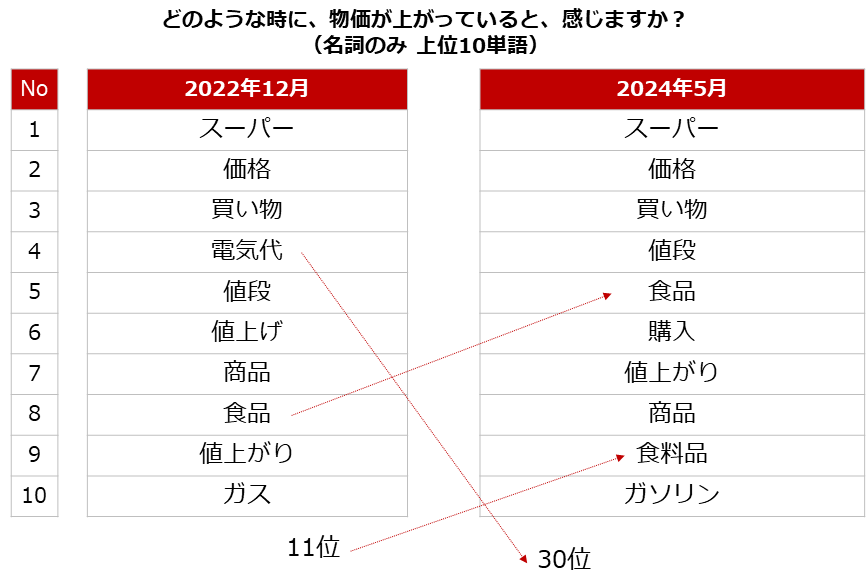

質問3では、どのような時に、物価が上がっていると感じるか、自由記入でお答えいただきました(128文字以内)。以下は、全回答内容における名詞のうち、出現頻度が高かった10単語です。

図:質問3

「スーパー」「価格」「買い物」の1~3位は変わりませんでした。このことは、この1年半、スーパーで買い物をするときに価格が高いと感じる方が多い状況が、変わっていないことを示しています。

変化が見られたのは、「電気代」と「食品(食料品)」でした。エネルギーや農産物の国際価格の高騰が始まった際、先行して価格が上昇したのは電気代でした。そしてその後、徐々に食品関連の各業者においてコスト転嫁が進み、電気代に遅れて「食品(食料品)」の価格が上昇しました。こうした流れを受けた結果であると、考えられます。

食品(食料品)関連の各種国際価格については、異常気象起因の供給減少懸念、ぜいたく品を求める人の増加、フェアトレードの普及、投機資金流入など、複数の要因が重なって上昇が起きているとみられます。また、日本では電気・ガスの補助金の付与が5月使用分で終了します。まだしばらく、「物価高」対策を続ける必要があるかもしれません。

ここまで、「物価高対策をしていますか?」というテーマで行った各種質問の回答結果をまとめました。今後もさまざまなテーマを用意し、個人投資家の皆さまのお考えを伝えていきます。

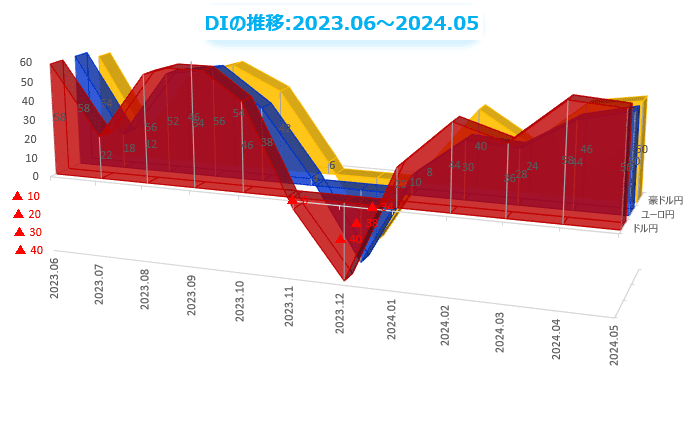

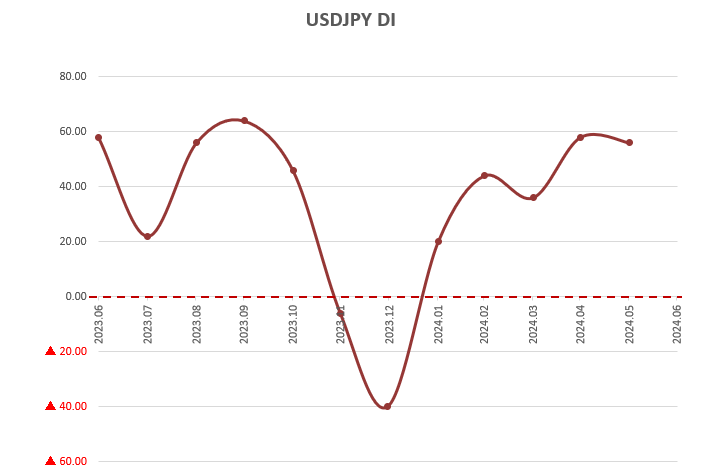

為替DI:6月のドル/円、個人投資家の予想は?

楽天証券FXディーリング部 荒地 潤

楽天DIとは、ドル円、ユーロ円、豪ドル円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスのときは「円安」見通し、マイナスのときは「円高」見通しで、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示します。

DIは「強さ」ではなく、「多さ」を測ります。DIは、円安や円高の「強さ」がどの程度なのかを示しているわけではないですが、個人投資家の相場観が正確に反映されていると考えるならば、DIの「多さ」は同時に「強さ」を示すことになります。

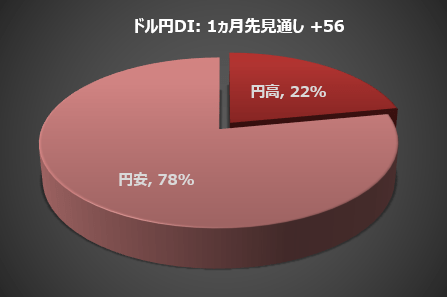

「6月のドル/円は、円安、円高のどちらへ動くと予想しますか?」

楽天証券がドル/円相場の先行きについてアンケート調査を実施したところ、個人投資家の78%が「円安/ドル高」に動くと予想していることが分かりました。前月は79%でした。

※四捨五入の関係で合計が100にならない場合がある

円安見通しから円高見通しを引いたDIは+56になりました。前月は+58でした。

DIがプラスということは、円安見通しの投資家が円高見通しの投資家よりも多いことを示しています。DIは今年1月からプラスが続いていますが、5月の58がピークとなって、今月はわずかですが少なくなりました。

ドル/円は今年になってわずか5カ月間で約20円も円安が進み、1990年4月以来34年ぶりの1ドル=160円まで達しました。そろそろ天井が近いと考える投資家が増えても不思議ではありません。

ちなみに1990年は、イラクのクウェート侵攻で湾岸危機が起きて東西ドイツ統一が実現し、ソ連は一党独裁を放棄して大統領制を導入、英国ではサッチャー首相が辞任するなど激動の年であり、国内では天皇陛下の即位の礼・大嘗祭が行われました。日経平均は一時2万円台の大台を割り込む大暴落となり、翌年に日本のバブル景気が崩壊しました。

イールドカーブの逆襲

「逆イールド」は、長期債の利回りが短期債よりも低くなり、イールドカーブが右肩下がりになる現象で、急激な利上げなどの政策変更により短期金利が急騰した後に、株価下落や景気後退が訪れることを示す重要なシグナルとされています。

2022年7月から始まった米国の10年債利回りと2年債利回りの逆イールド状態は、1978年以来の最長記録を更新中ですが、一向に終息する気配はありません。景気後退のシグナルは1年10カ月間も出続けているのに、米経済は相変わらず堅調さを保っています。

FRBの大幅利上げに対して米経済が驚くべき耐性を示している理由としては、大企業の財務状況が金利のネット受け取りになっていることや、個人の住宅ローンの多くが低金利に固定されていて家計の影響が少ないことが考えられます。

また、近年増加している「キャピタル・ライト」型のビジネスモデルは大きな資本を必要としないため、金利の影響を受けにくい傾向があります。ボスティック・アトランタ連邦準備銀行総裁は「コロナ禍以後の経済は、金利上昇の反応度が低い」と認めています。

FRBが金融引締め効果の限界を認識する一方で、金利反応度の低い品目の価格が安くなるまで金利を下げないというのは合理的ではありません。FRBが高金利を長く維持しようとするのは、それが人々に期待されていると思っているからであり、「われわれはきちんと仕事をしていますよ」という自己PRのようなものだと言えます。

とはいえ、高金利が続くことによる経済の影響はじわじわと表れています。財務ストレスの兆候であるICR(インタレスト・カバレッジ・レシオ)の低下が進んでいるのです。ICRとは、会社の借入金などの利息の支払い能力を測るための指標で、年間の事業利益が支払い利息など金融費用の何倍であるかを示すものです。一般に、倍率が低くなるほど財務的に余裕がないとされています。

FRBの「長期間の高金利」政策は、最終的には逆イールドカーブが景気後退のシグナルであることの信頼性を証明することになるでしょう。マーケットは、米長期金利が2年以内にさらに低下すると強く信じてます。

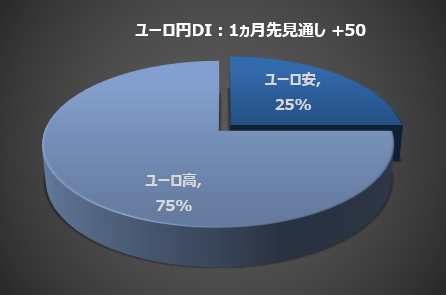

ユーロ/円

楽天証券がユーロ/円相場の先行きについてアンケート調査を実施したところ、個人投資家の75%が「円安/ユーロ高」に動くと予想していることが分かりました。円安見通しは前月の72%からさらに増えました。

※四捨五入の関係で合計が100にならない場合がある

円安見通しから円高見通しを引いたDIは、+50になりました。前月は+44でした。

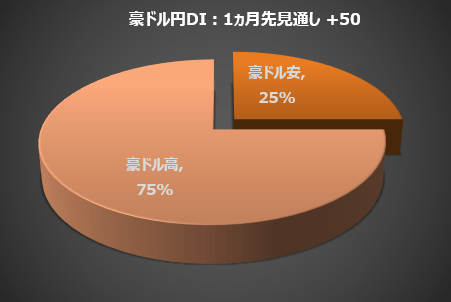

豪ドル/円

楽天証券が豪ドル/円相場の先行きについてアンケート調査を実施したところ、個人投資家の75%が「円安/豪ドル高」に動くと予想していることが分かりました。円安見通しは前月の73%から増えました。

※四捨五入の関係で合計が100にならない場合がある

円安見通しから円高見通しを引いたDIは、+50になりました。前月は+46でした。

今後、投資してみたい金融商品・国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

今回は、毎月実施している質問「今後投資してみたい金融商品」と「今後、投資してみたい国(地域)」で「特になし」を選択した人の割合に注目します。各質問の選択肢はページ下部の表のとおり、それぞれ13個です。(複数選択可)

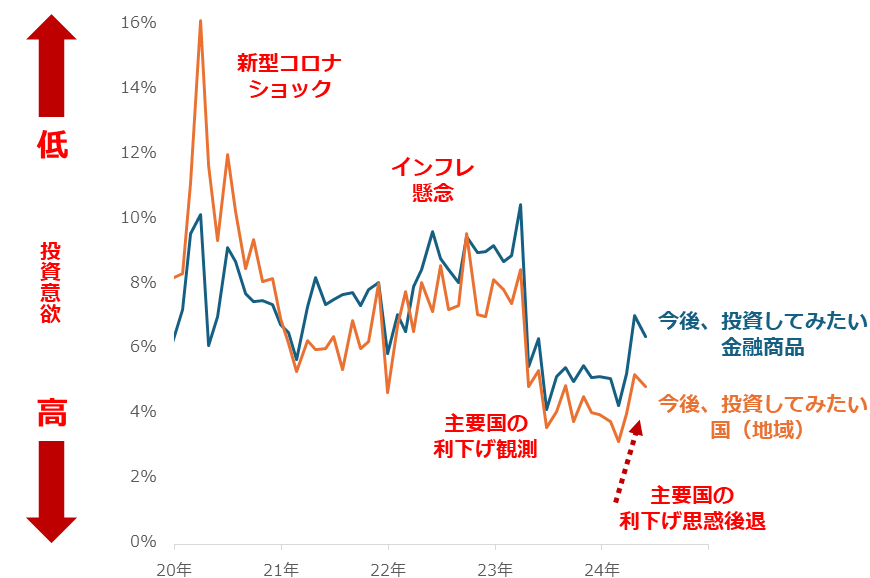

図:「特になし」を選択した人の割合の推移

2024年5月の調査で、「今後投資してみたい金融商品」で「特になし」を選択した人の割合は6.4%、「今後、投資してみたい国(地域)」で「特になし」を選択した人の割合は4.85%でした。上図のとおり、今年3月以降、反発傾向にあり、足元はともにおよそ1年ぶりの高水準です。

「特になし」は、それぞれ13個ある選択肢のうちの一つです。当該選択肢以外は、「国内株式」や「日本」などの具体的な事柄です。「今後投資してみたい」具体的な事柄を選択する質問で「特になし」を選択することは、現時点で多くの事柄に投資意欲が湧かないことを意味します。

つまり、「特になし」を選択した人の割合が上昇する時は、投資家の皆さまの間で投資意欲が湧きにくくなっている時、逆に割合が低下する時は、投資意欲が湧きやすくなっている時であると言えるでしょう。

上図のとおり、2020年の前半と2022年に山がありますが、前者は新型コロナショックの影響で投資してみたい金融商品や国(地域)が見つけにくく、投資意欲が湧きにくかったこと、後者は世界的な高インフレが進行したり、主要国の中央銀行が利上げを急いだりしたことにより、投資意欲が湧きにくかったことが、要因に挙げられます。

逆に、低下したタイミングもありました。2020年の後半はコロナ禍からの景気回復期待が浮上したこと、2023年序盤は主要国の中央銀行が利下げを示唆したことが、投資意欲をかき立てたと考えられます。

先述のとおり、今年3月以降、反発傾向にあります。背景には、中東情勢が悪化したこと、それを一因として世界的なインフレが再燃していること、主要国の利下げへの思惑が後退していることなどが挙げられます。

今後、さらに中東情勢が悪化したり、インフレが進行したりした場合、「特になし」を選択する人の割合がさらに上昇する可能性があります。逆に、主要国の利下げへの思惑が強まれば、景気回復期待増加→投資意欲増加→特になしの割合低下、というシナリオも描くことができます。引き続き、主要中央銀行の金融政策の方向性に、注目していきたいと思います。

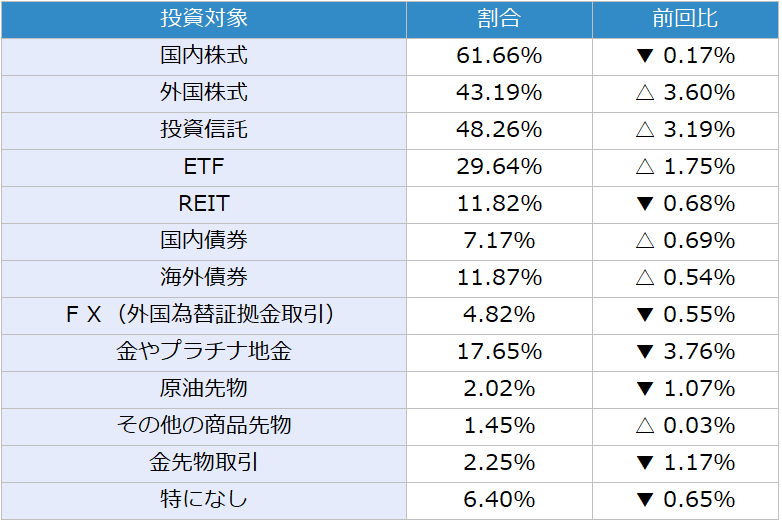

表:今後、投資してみたい金融商品 2024年5月調査時点 (複数回答可)

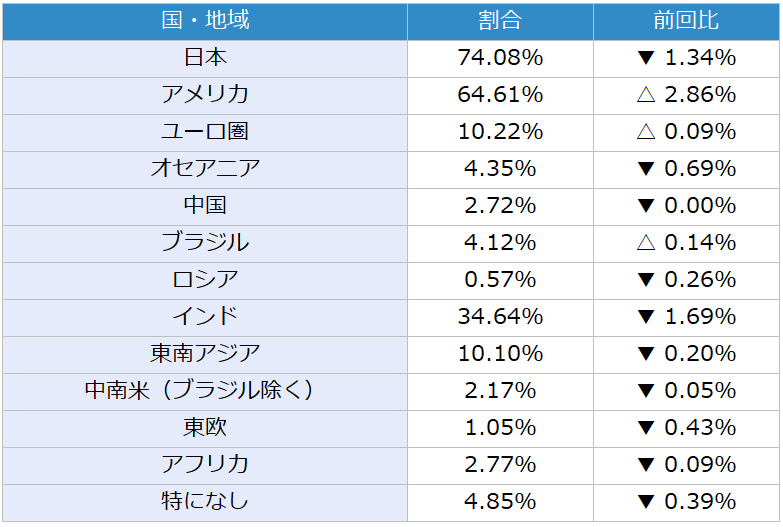

表:今後、投資してみたい国(地域) 2024年5月調査時点 (複数回答可)

(楽天証券経済研究所)

この記事に関連するニュース

ランキング

-

1サンリオ株、三菱UFJや三井住友銀などが売却 約1335億円

ロイター / 2024年11月26日 16時58分

-

2「牛丼500円時代」の幕開け なぜ吉野家は減速し、すき家が独走したのか

ITmedia ビジネスオンライン / 2024年11月26日 8時10分

-

3【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

4激混み国道23号と1号を“直結” 桑名の川沿いを行く新道開通 たった720mでも「かなり便利じゃないかコレ…!?」

乗りものニュース / 2024年11月25日 7時42分

-

5「会社がつらい」同期トップ入社の彼に起こった事 「発達障害グレーゾーン」の人たちの特徴とは?

東洋経済オンライン / 2024年11月26日 14時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください