分配金をたくさん出すファンド、出さないファンド:長期資産形成に向くのはどっち?

トウシル / 2024年6月15日 8時0分

分配金をたくさん出すファンド、出さないファンド:長期資産形成に向くのはどっち?

「クイズでわかる!資産形成」(毎週土曜日に掲載)の第33回をお届けします。資産形成をきちんと学びたい方に、ぜひお読みいただきたい内容です。

今日のクイズ:分配金がある投信とない投信、長期投資に向くのはどっち?

今日は、投資信託を使って長期資産形成をする際、分配金が多いファンドと少ないファンドのどちらが良いか、判断するクイズです。

以下、投信Aと投信B、特定口座で投資するとして、長期の資産形成に向くのは、どっちでしょう? どちらも、「分配金再投資型」を選択して投資するものとします。

【投信A】年率5%程度のリターン(基準価額の上昇)を期待。分配金はなしが原則(出すとしても、少額)。

【投信B】期待リターンもリスクも投信Aとほぼ同じ。年率5%程度のリターンを期待。運用で上がったリターンは、全て分配金として投資家に払い出す方針。期待通りに5%のリターンがあれば、分配金利回りも5%となる見込み。

分配金再投資型とは

クイズの中に出てきた専門用語が分からないと、解けませんね。まず、専門用語を解説します。それでは「分配金再投資型」の意味を説明します。

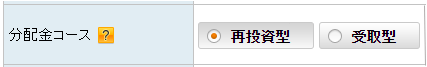

投資信託を購入する際、「分配金を受け取るか、再投資するか」選ぶ必要があります。

分配金コースで、以下の通り、「受取型」を選ぶと、分配金は全てキャッシュで受け取ることになります。

分配金をキャッシュで受け取ってしまうと、その分、投資信託への投資が少なくなります。分配金をたくさん出す投信Bで、「受取型」を選ぶと、長期投資に回る投資額が少なくなる分、不利です。

そこで、このクイズでは、投信Aも投信Bも、以下の通り、「再投資型」を選ぶものとしています。

再投資型を選ぶと、分配金は受け取らずに、そのまま、元の投信に再投資されることになります。再投資に手数料がかかることはありません。投信Bは分配金を多く出す方針ですが、分配金は投信Bに再投資されます。

投信Aは基準価額上昇、投信Bは設定時の1万円前後にとどまる

投信AもBも、期待リターンは年率5%ですが、実際には5%よりもっと大きく上昇する年もあれば、逆に値下がりする年もあります。株などに投資しているので、急落・急騰を繰り返しながら、年率5%程度で上昇していくことが期待されています。

分配金を出さない投信Aは、年率5%程度で基準価額が上昇していくと期待されています。毎年同じリターンが続くわけではありませんが、仮に、毎年5%のリターンが続くとすると、基準価額は、1万円→1万500円→1万1,025円→1万1,576円と上昇していくことになります。

一方、投信Bは、毎年、値上がり分を分配金として出し続けるので、毎年5%のリターンが続いたとしても、基準価額は、1万円→1万円→1万円→1万円と、1万円のままです。分配金を再投資しているので、保有する口数が増加していきますが基準価額は1万円のままです。

正解は:分配金を出さず、複利効果が大きい投信A

分配金を出さない投信Aに投資した方が、複利効果が働く分、長期の期待リターンは大きくなります。

分配金を出し続ける投信Bは、再投資型を選択していても再投資額は源泉税(所得税・住民税の計20.315%)を引かれる分少なくなるため、長期の期待リターンはその分、小さくなります。

分配金を多く出す投信Bへの投資で、再投資型を選べば、分配金はそのまま元の投信Bに再投資されますので、投資残高をあまり減らさないで済みます。それでも、再投資額は少し減少します。分配金にかかる源泉税分だけ、再投資金額が小さくなります。

分配金には2種類あります。利益から出す「普通分配金」と、利益がないときにでも出すことのできる「元本払戻金」です。このクイズでは、利益から出される普通分配金だけ分配されることを前提としています。「普通分配金」には源泉税がかかります。

個人投資家の方で、再投資型を選ぶと、源泉税を引かれないと勘違いしている方がいますが、受け取り型でも再投資型でも、普通分配金からは、源泉税が引かれます。

特定口座で保有している投信Bから1,000円「普通分配金」が出るとしましょう。分離課税を選択していると、分配金から源泉税約20%(厳密には20.315%)が差し引かれます。従って、1,000円分配金が出ても、再投資額は約800円に減ってしまいます。

分配金を出さない投信Aでは、値上がり分は全て評価益としてファンドに残るので、そのまま複利での運用が続きます。従って、資産形成層は、分配金が出さない投信Aを選んだ方が良いことになります。

【参考】NISA(ニーサ:少額投資非課税制度)で投資していれば非課税

投信Bに、新NISA「成長投資枠」で投資している場合は、再投資する分配金から、源泉税が引かれることはありません。

楽天証券の新NISA口座で投資信託に投資していて、「分配金再投資型」を選択している場合、分配金が支払われたら分配金は元のファンドに投資され、そのまま新NISA口座に入ります。ただし、その年の新NISA口座の投資枠が余っていない場合は、特定口座などの課税口座で再投資されることになります。

最後の方、専門用語がたくさん出てきて、よく理解できなかった方もいらっしゃると思います。全て理解していただく必要はありませんが、以下の結論だけ、きちんと覚えてください。

長期の資産形成には、分配金を出さない投資信託の方が、適している。

分配金をたくさん出す投資信託は、分配金を受け取って生活費に充てるのに適していますが、長期の資産形成には向きません。

(窪田 真之)

この記事に関連するニュース

-

「S&P500」だけで大丈夫? 流入上位を席捲する新顔ファンドがリターンを補う?=10月資金流入トップ20

Finasee / 2024年11月26日 6時0分

-

“ファンづくり”が奏功し、インデックス投信の“王者”となった「eMAXIS Slim」が描く次の戦略は…

Finasee / 2024年11月18日 11時0分

-

セゾン投信で永久不滅ポイント投資はじまります!

@Press / 2024年11月7日 11時0分

-

「eMAXIS Slim 米国株式(S&P500)」が「グロソブ」を抜き、歴代最大の残高に。この2大爆売れ投信の“共通点”と“決定的な違い”は…

Finasee / 2024年11月6日 19時0分

-

外国株式インデックスがもてはやされる中で異彩を放つ「外債ファンド」。広島銀行ではなぜ売れるのか?

Finasee / 2024年10月31日 7時0分

ランキング

-

1サンリオ株、三菱UFJや三井住友銀などが売却 約1335億円

ロイター / 2024年11月26日 16時58分

-

2「牛丼500円時代」の幕開け なぜ吉野家は減速し、すき家が独走したのか

ITmedia ビジネスオンライン / 2024年11月26日 8時10分

-

3【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

4激混み国道23号と1号を“直結” 桑名の川沿いを行く新道開通 たった720mでも「かなり便利じゃないかコレ…!?」

乗りものニュース / 2024年11月25日 7時42分

-

5「会社がつらい」同期トップ入社の彼に起こった事 「発達障害グレーゾーン」の人たちの特徴とは?

東洋経済オンライン / 2024年11月26日 14時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください