FX市場は「関心ゼロ」? 日銀会合に新鮮味はあるのか?

トウシル / 2024年6月14日 10時12分

FX市場は「関心ゼロ」? 日銀会合に新鮮味はあるのか?

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の荒地 潤が解説しています。以下のリンクよりご視聴ください。

「「FOMC終え、円安はそろそろ調整か?」」

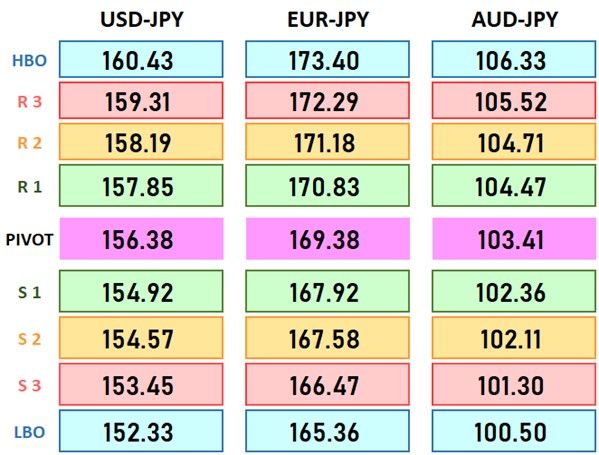

今日のレンジ予測

[本日のドル/円]

↑上値メドは157.45円

↓下値メドは156.50円

キャリートレード:円からスイスへキャリー調達通貨の乗り換えが加速

欧インフレ:パネッタECB理事「インフレは急速に低下している」

米利下げ:ウォラー理事「利下げを少し待つリスクは小さいし、早すぎる利下げによるリスクよりもかなり小さい」

日銀利上げ:植田総裁「円安も利上げ要因になり得る」

銅価格:中国の銅精錬最大手が、生産1割カットを検討

前日の市況

6月13日(木曜)のドル/円相場は、前日比0.30円の「円安」。だった。

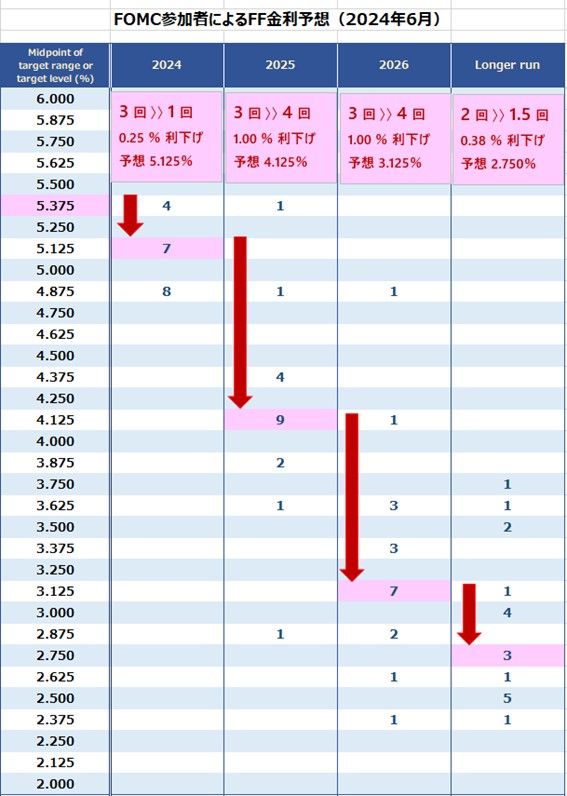

FOMC(米連邦公開市場委員会)が公表した最新の経済見通し(SEP、Summary of Economic Projections)によると、FOMCメンバーの過半数が、今年の利下げ見通しを1回(以下)と予想していることがわかった。3月時点では3回だった。しかし、これはあくまでも現時点での「見通し」である。FOMCの正式「政策方針」ではない。今後発表される経済データによっては2回に増える可能性もあるということだ。

5月の米CPI(消費者物価指数)や、PPI(卸売物価指数)などのインフレ指標は、米国でディスインフレがじわじわと広がっていることを示している。雇用関連のデータでは、前週分新規失業保険申請件数が10カ月ぶりの水準まで増加した。今年の利下げは2回あると考えるマーケット参加者も多い。

ただ、米国のインフレは経済問題であると同時に政治問題でもある。バイデン大統領が、長引く高インフレを理由に支持率を落としていることを考えると、米大統領選前に利下げはできないとの意見もある。

前日(12日)のNY市場では、米CPI(消費者物価指数)発表後に155.71円まで売られたが、 FOMC(米連邦公開市場委員会)後に156円台後半まで買い戻された。

2024年119営業日目は156.58円からスタートした。FOMCが12月まで利下げを見送る可能性が高まったことでドルの下値は堅く、東京時間朝に156.55円までやや下げたのがこの日の安値となった。

その後は157円を回復して夕方には157.31円まで上値を伸ばして高値をつけた。5営業日連続で157円台に乗せたが、6月になってからは一度も157.50円を超えていない。上値も相応に重いように思える。終値は157.03円。24時間のレンジ幅は0.77円。

日銀は、早ければ7月31日の会合で利上げするとの予想もある。しかし円相場はまったく反応していない。スピード感のない植田総裁に飽き飽きしたマーケットは日銀を監視対象から外したままだ。

植田日銀総裁は、日本経済は「デフレではなくインフレの状態にある」と述べ、高田審議委員は「2%物価目標実現がようやく見通せる状況になってきた」との見解を示した。日銀がフォワードガイダンスを徐々にタカ派方向にシフトしていることは確かだ。日銀は、マイナス金利を解除した後でも「緩和的環境を続ける」と主張するが、いったんゼロ金利の封印を解いてしまえば、緩和政策を続けることは難しいだろう。

ドル/円が31年ぶりの水準まで円安に動いたのは、FRB(米連邦準備制度理事会)が2022年から開始した利上げによる日米金利差拡大にその原因を求めることができる。その逆の日米金利差縮小は強い円高要因になる。円安が日本株の上昇の大きな理由だから、円安が円高に変わったとき、株式市場も大きな調整が入る可能性がある。

多くの日本企業は2024年12月期の想定為替レートを1ドル=140円程度と見込んでいる。現在の157円より15円以上も円高の想定だ。期待通り円安が修正される日が来るのだろうか。

主要指標 終値

今日の為替ウォーキング

今日の一言

強い者が生き延びたのではない。変化に適応したものが生き延びたのだ- ダーウィン

St. Elmo's Fire

FOMCは、6月の会合で、政策金利であるFF金利を5.25%から5.50%の範囲に据え置くことを決定した。決定は全会一致で、金利据え置きは7会合連続となる。

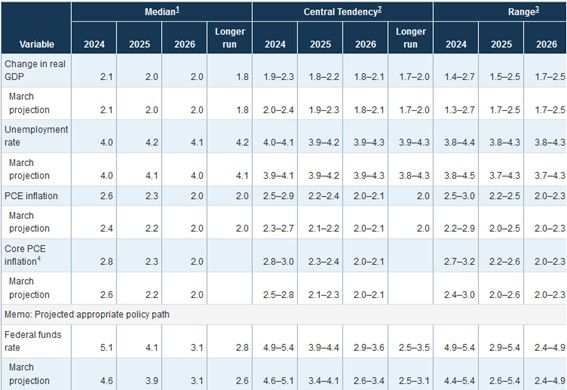

同時に公表された最新のSEP(四半期経済予測)では、PCE(個人消費支出)インフレの予想が上方修正されて、2024年は2.6%(前回2.4%)、2025年は2.3%(前回2.2%)に引き上げられた。また失業率についても、2025年は4.2%(前回4.1%)、2026年は4.1%(前回4.0%)にそれぞれ上方修正された。

FF金利に関しては、2024年の利下げ回数を、中央値でわずか1回(0.25%)と予想していることがわかった。3月時点は3回(0.75%)だった。利下げなし、あるいは利下げ1回を支持したのは、FOMCメンバーの19名のうち11名を占めた。

同日に発表された5月のCPI(消費者物価指数)は予想以上に低下したが、FOMCメンバーは、緩和開始が必要であるという確信に至っていないようだ。このことは、FOMCは今後3回(7月、9月、11月)の会合での利下げを見送り、12月会合まで判断を保留する考えであることを示している。

もっとも、パウエル議長は。 「ドットチャートは、マーケットに強いシグナルを送る意図はない」と述べ、経済データによっては2回実施する可能性もあると、9月利下げの可能性もゼロではないことを示唆している。

しかし、パウエル議長が懸念していることは、FRBが利下げに踏み切った場合、それが「利下げサイクル」の開始と受け取られて、金融市場が急速に緩和的な状態になってしまうことだ。早すぎる利下げが、経済のオーバーヒートを引き起こしてインフレ率を2%まで低下させるチャンスを台無しにするリスクが高まるのだ。

今週の注目経済指標

今日の注目テクニカルレベル

Winners & Losers

(荒地 潤)

この記事に関連するニュース

-

FX個人投資家の期待は、円安?円高? 最新ドル/円ポジション状況

トウシル / 2024年11月20日 10時3分

-

ドル/円 154円台まで円安に戻す。日銀は利上げ時期曖昧で、円高は限定的

トウシル / 2024年11月19日 10時31分

-

米インフレ懸念でFRBは利下げに消極的。今週のドル/円は4円の円安。来週のドル/円は160円か

トウシル / 2024年11月15日 9時58分

-

米インフレ再上昇のおそれで利下げは年内で終了も?ドル/円は155円台まで円安

トウシル / 2024年11月14日 9時48分

-

日銀が「円安放置」するなら、来月のドル/円は160円台も?

トウシル / 2024年10月31日 9時43分

ランキング

-

1サンリオ株、三菱UFJや三井住友銀などが売却 約1335億円

ロイター / 2024年11月26日 16時58分

-

2「牛丼500円時代」の幕開け なぜ吉野家は減速し、すき家が独走したのか

ITmedia ビジネスオンライン / 2024年11月26日 8時10分

-

3【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

4激混み国道23号と1号を“直結” 桑名の川沿いを行く新道開通 たった720mでも「かなり便利じゃないかコレ…!?」

乗りものニュース / 2024年11月25日 7時42分

-

5「会社がつらい」同期トップ入社の彼に起こった事 「発達障害グレーゾーン」の人たちの特徴とは?

東洋経済オンライン / 2024年11月26日 14時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください