円高転換へのリスク4関門

トウシル / 2024年6月21日 7時30分

円高転換へのリスク4関門

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の田中 泰輔が解説しています。以下のリンクよりご視聴ください。

「【ドル円】円高転換へのリスク4関門」

今回のサマリー

●ドル/円は150円台後半でジリ高ながら、下支えの主因である米政策金利は転換点が近づいている

●いつどの程度の円高リスクかを、米金利、日本銀行、米選挙、NISAの4つの関門から整理する

●米利下げの時期とペースの不確実性に対して、シナリオ分岐をあらかじめ整理して備えておきたい

高止まるドル/円

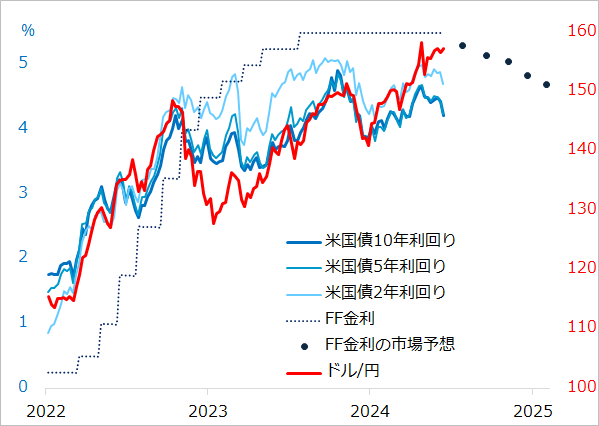

ドル/円相場は5月以降150円台後半で一進一退しながらジリ高で推移しています。背景は、第1に年内の米政策金利の引き下げ予想が後退していることです。しかし一方で、一頃ドル/円相場が密接に連動していた長期金利は軟化しています(図1)。

長期金利に逆らうかのドル/円堅調の背景には、第2の要因として、金融引き締めの終盤には、特定の相場に対する投機資金の固執が見られます。また第3の要因として、NISAを通じた外国株投資が効いている面もあるでしょう。

何にせよ、ドル/円相場は米金利が高止まって、日本との金利差が大きい限りは、ドル安円高側へ大幅かつ持続的な反転を見込めないでしょう。このレポートでは、ドル/円反転のリスク要因として4つの可能性、すなわち、(1)米金利引き下げ、(2)日銀の緩和修正ステップ、(3)米大統領・議会選挙、(4)NISA(ニーサ:少額投資非課税制度)への相場の洗礼、を検討します。

図1:米長短金利とドル/円

(1)米金利引き下げ

ドル/円が持続的に下落する基本の要件は、米政策金利の下降サイクル入りです。注目すべきは、いつから、どのくらいのペースで利下げが進むか、です。

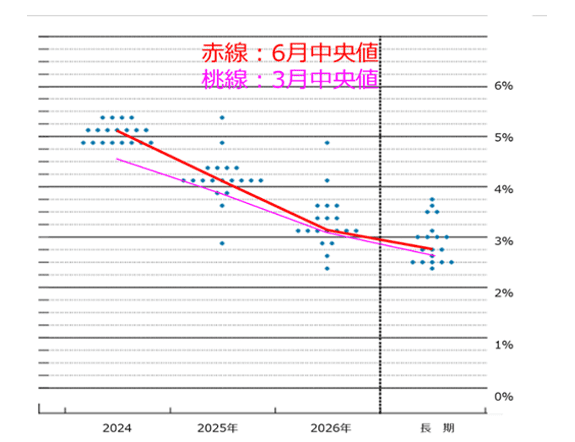

6月のFOMC(米連邦公開市場委員会)で公表された最新のドットチャート(委員たちの政策金利見通しをプロットしたチャート)では、2024年中の利下げは1回が中央値でした(図2)。前回3月のドットチャートでは3回でした。この政策金利の高止まり感が、ドル/円を足元で支えているといえます。

ただし、現在の景気やインフレは、政策当局にも、強い・弱いと一方に決めつけられる状況にはありません。FOMC自体も先行き見通しが揺れ動いています。2023年12月には、景気は陰り、インフレは沈静に向かうと自信を見せました。

しかし1月、3月と次第にハト派姿勢をトーンダウン。4月には景気は強く、インフレへの警戒を継続すべきというタカ派的声が優勢になりました。市場は、年内に利下げはなく、利上げすらあり得るという織り込みになりました。

それが5月には、景気、インフレ指標が相次いで陰りを見せ、市場は年内利下げの予想を1~2回にまで戻しました。FOMCメンバーもタカ派姿勢を緩めたことが、発言などにうかがわれます。6月入り後はまずISM(米サプライマネジメント協会)サービス業景況指数や雇用・賃金データが強振れた一方、CPI(消費者物価指数)、小売売上は弱振れています。

6月FOMCにおいて、メンバーたちにも気迷いがあったことは想像に難くありません。ドットチャートにおいても、年内利下げの中央値は1回か2回か、ぎりぎりのところでした。景気・インフレ指標は強弱揺らぎを見せながら、基調として底堅くも鈍化しつつある、という微妙なステージです。

つまり、現時点では、年内の利下げが何回かは、「データ次第」で流動的であり、利上げの可能性すらいまだに排除されないのです。筆者は、景気が陰りを見せると減速が速まるかもしれないとの見立てから、利下げは1回ではなく2回、ひょっとして3回も排除しないという目線を維持しています。

その際は、2025年の利下げペースの織り込みも重要になります。それは中長期金利に及びます。足元で長期金利の軟化に逆らって堅調なドル/円は、その揺り返しの力学で下落の値幅を大きく、速度を高めるリスクを潜在的にためている可能性を、念のため留意しておきます。

図2:FOMCドットチャート

(2)日銀の緩和修正ステップ

日本銀行は6月の政策会合で、7月会合で国債買い入れ額の削減、すなわち量的引き締めについて具体的に検討すると決めました。植田和男総裁の記者会見では、国債買い入れ額の削減は「相応の規模」になる、そして利上げの可能性も「当然ある」と、タカ派姿勢のトーンを強めました。

ただし、このタカ派トーンには理由があります。記者会見では、日銀が所管していない円安問題について、筋違いの質問が多いのです。植田総裁が、物価安定という日銀の目標に沿った発言をすると、市場の論調はあたかも日銀が「円安に寛容」とばかりに、円売りを強めるのです。

市場は、日銀が金融政策を異次元緩和から「普通」に戻すに際して、ドル/円相場を十分に反転させられるほど金利を上げられないと、見透かしています。そうであればこそ、米国が利下げに向かわない限り、大きく開いた米日金利差を背景にする円キャリー取引(低金利の円を売り、ドルなど高金利の通貨を買う取引)を好むのです。

投機筋はドル買い円売りのリスクを保持していることから、日銀会合で何らかのサプライズがあれば、損失を被るかも、という警戒はあります。従って、会合前にはドル/円も足踏みし、会合の結果を確認後はすぐに円売りを仕掛ける行動をパターン化させています。

筆者は、日銀の金融引き締めの円高インパクトに持続性はないという視座を提供してきました。日銀政策の変更余地は限定的であり、結局は米利下げ待ちです。もっとも、日銀側の視座では逆に、米国で景気、金利がしっかりのうちに、日本の金融政策正常化を進めなければ、という思いも推察されます。

日銀が7月にも踏み込んだ緩和修正を行い、その後に米利下げが早まる巡り合わせとなると、投機筋のドル買い円売りの巻き戻しが思いがけず強まるケースにも、留意が必要と考えています。

(3)米大統領・議会選挙

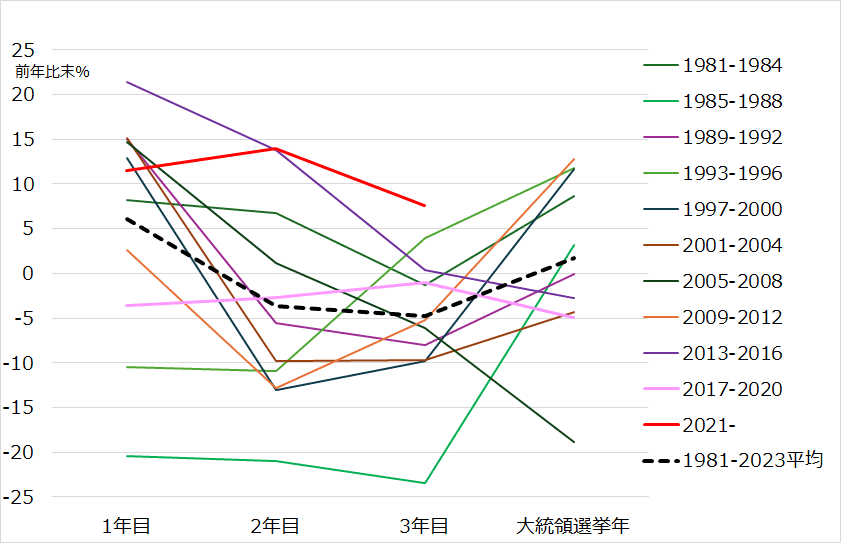

米国では、新大統領が4年後の選挙で勝利するために、マクロ政策を配分することが知られています。つまり、再選には任期4年目の景気を良好にしておかなければならないのです。過去には、この米景気の大統領選挙年サイクルに沿って、景気に先行する米株価は3年目から強まり、景気に遅行しがちなドル/円は4年目から選挙後にかけて強まる平均パターンが観察されます(図3)。

実は近年は、マクロ経済が大統領選挙年サイクルに必ずしも合致しないケースが増えており、大統領選挙年だから株価は、ドル/円は、という見立てが成立しにくくなっています。しかし、マクロの景気、金利で相場を見るという基本は変わりません。

この視点で重視されるのは、次期大統領の下での経済政策です。金融政策には一定の独立性があると認めれば、財政政策の積極さが焦点です。この場合、大統領と議会上下院の多数が同一政党で占められる場合に、選挙公約された大胆な政策が実現されやすくなります。

来たる11月選挙では、上院は改選数の少ない共和党が有利とみられています。このため、トランプ共和党候補の勝利、共和党の下院多数も確保が、財政積極化によるドル高継続シナリオを想起させやすいといえます。2016年のトランプ氏勝利の際もこの組み合わせでした。トランプ氏は選挙中から、ドル高円安を批判しましたが、自らの財政積極化が素直にドル高を促しました。

図3:ドル/円の米大統領選挙年サイクル

(4)NISAへの相場の洗礼

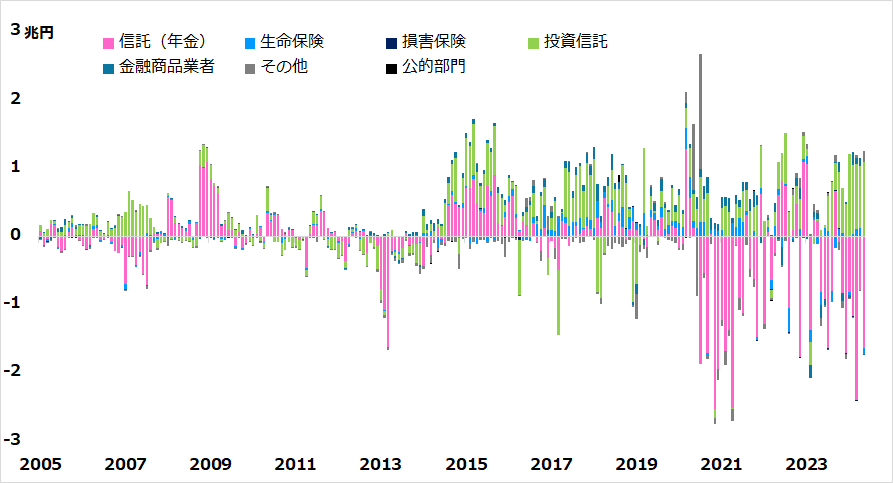

2024年から拡充されたNISAでは、米国株式、世界株式の投資信託が圧倒的な人気になっています。1~5月に海外投信は5.6兆円もの買い越しになり、円安作用も相応に発揮しているとみられます。

ただし、米国など海外株が値上がりし、円安で為替差益が出ると、日本では年金基金が高くなった外国株の売却に回ります。図4を見ても、海外株について、投資信託の買い越しと年金基金の売り越しは拮抗(きっこう)しており、一概にどちらが優勢とはいえません。

来たる場面で筆者が留意するのは、相場観なく外国株を買い続ける個人投資家が増え、もし米景気の陰りから、米金利低下に伴うドル安円高による為替差損と、米国など外国株安の損失が重なる場面に遭遇したら、どういう行動に出るかということです。

怖くなって、海外投信の売却が優勢になれば、円高を促し、ますます厳しい事態になります。過去には、当初は押し目買いに出て、含み損を膨らませ、既保有のポジションを塩漬けして抱え込んだまま、意気消沈するというパターンがありました。

もっとも、来たる場面は、この押し目買いと、NISAを通じた相場観無視の積み立て買いの継続、さらに米利下げのスローペースで、円高リスクは抑制されるかもしれません。しかし、海外投信の投げ売りによる円高、押し目買いによる円高限定、どちらかに予断を持つことなく、リスクとして留意して臨みます。

図4:日本の海外株式投資(投資家別、月次ネット)

投資の構え方

以上、円高リスクへの4つの関門は、FX(外国為替証拠金取引)など短期の投資家にとっては、その時々により密に精査して、相場に臨む必要があるでしょう。

中長期投資家なら、海外資産に対して、より機動的に円高リスクを回避するか、円高リスクの程度を推し量りながら投資を継続するか、十分円高になってから投資を積極化するか、あるいは途中の短中期波動など無視して長期トレンドに沿う投資ホールドに鈍感力を貫くか、自身の投資スタイルに照らし合わせてみてください。

重要なことは、米金利が下降サイクルに入るかどうかの変節に、いよいよ差しかかっているということです。いつ、どの程度のペースの利下げになるかは、政策当局ですら「データ次第」として確たる見通しは持てていません。それだけに、今回解説したように、ああなれば、こうなるという幾つかの巡り合わせパターンについて、あらかじめ整理して、慌てずに対処する備えをして、本番に臨んでいただきたいと願っています。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

(田中泰輔)

この記事に関連するニュース

-

ドル/円下落、153円台まで円高。トランプ氏指名の財務長官の発言が相場に影響

トウシル / 2024年11月26日 9時51分

-

米インフレ再上昇のおそれで利下げは年内で終了も?ドル/円は155円台まで円安

トウシル / 2024年11月14日 9時48分

-

トランプトレードでドル/円は3円超えの円安、155円に接近中!今月中に160円到達か?

トウシル / 2024年11月7日 10時12分

-

日本株は「徐々にレンジを切り上げる展開」を予想 ~先月の金融市場の振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 9時50分

-

日本の政治、為替もこの2週間が正念場!

トウシル / 2024年10月30日 16時0分

ランキング

-

1「牛丼500円時代」の幕開け なぜ吉野家は減速し、すき家が独走したのか

ITmedia ビジネスオンライン / 2024年11月26日 8時10分

-

2激混み国道23号と1号を“直結” 桑名の川沿いを行く新道開通 たった720mでも「かなり便利じゃないかコレ…!?」

乗りものニュース / 2024年11月25日 7時42分

-

3【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

4「会社がつらい」同期トップ入社の彼に起こった事 「発達障害グレーゾーン」の人たちの特徴とは?

東洋経済オンライン / 2024年11月26日 14時0分

-

5「オレンジの吉野家」より「黒い吉野家」のほうが従業員の歩数が30%少ない…儲かる店舗の意外な秘密

プレジデントオンライン / 2024年11月26日 7時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください