番外編:富裕層の失敗例から学ぶ「損失回避術」 CASE13 含み損4,000万円!【ご隠居型富裕層】の失敗例

トウシル / 2024年6月26日 11時0分

番外編:富裕層の失敗例から学ぶ「損失回避術」 CASE13 含み損4,000万円!【ご隠居型富裕層】の失敗例

※この記事は2019年8月8日に掲載されたものです。

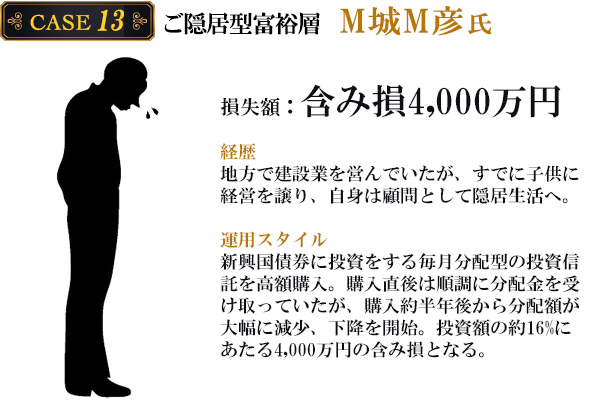

CASE13 含み損4,000万円!【ご隠居型富裕層】の失敗例

富裕層が陥りやすい資産運用の失敗例第二弾の今回は、高金利通貨建て債券に投資する投資信託に高額を投じ、投資資産を16%も減らしてしまった、とある建設業元オーナーの失敗談。高金利通貨や商品への投資に潜むリスクについて見ていきましょう。

2億2,000万円が1億8,000万円に。どうしてこうなった?!

息子に会社を譲り、悠々自適の隠居生活を送っていた、元建設業オーナーのM氏。時間とお金に余裕があるため、銀行などの金融機関の担当者は、引退後も熱心に日参していました。情に厚いM氏は、長年の付き合いから断り切れず、自分個人の資産運用に踏み切りました。

購入したのは2013年当時、非常に高い分配金利回りで人気だった新興国債券に投資をする投資信託。「通貨選択型」と呼ばれる仕組みの商品で、米ドル建ての新興国国債を中心に投資をしつつ、他の新興国通貨への為替取引も組み合わせる、複雑な仕組みの商品でした。

M氏は、最も分配金額が高いと説明された「トルコリラコース」を選択。1万口あたり毎月150円の分配金が得られるもので、2013年秋ごろの基準価額はおよそ5,300円程度でした。150円×12カ月(1年分)=1,800円。つまり極端に言えば5,300円投資をすれば1年間で1,800円もらえる計算です。年率にして33%! この商品をM氏はなんと、1億5,000万円分もの高額分を購入したのです。

当時のトルコリラ建て10年物債券の金利は10%くらいと確かに高めでした。しかし、運用コストがかかる投資信託では、いかに高金利のトルコリラへ投資をしても、年間利回り33%を見込むのは不可能です。しかし、毎月振り込まれる分配金は、M氏にとって、引退後に減った収入を補ってくれるように思えました。そのため、肝心の投資元金が減少していく、という事実に気づくのが遅れてしまったのです。

分配金のみに視点を当てたM氏の投資はさらに過熱。2014年春には勧められるままに、7,000万円分を追加購入しました。しかし、追加購入直後の4月分から分配額は120円に減額。純資産残高は2014年秋をピークに急激に減少に転じ、2015年には分配額も80円、50円と連続して減額。2018年にはとうとう15円になってしまいました。ちなみに2019年の4月15日時点では基準価額は1,521円、分配金額は5円です。

毎月払い込まれる分配金は、実は、払い込んだ投資資金の大部分が返金されてきたようなものにすぎません。資産運用としての効果は薄いことに加え、約15%元本割れしていることは事実。1億5,000万円+7,000万円=2億2,000万円は、2018年時点の基準価額の評価では1億8,000万円まで減ってしまったのです。

高金利運用したはずなのに、なぜ予想通りにならない?

M氏の運用失敗をもとに、ここで最も注目したい問題は、「非常に金利の高い債券や通貨で運用したはずなのに、なぜ思うような結果になりにくいのか」、ということです。

外貨建て資産での運用は、世界的に低金利が続く中で金融資産運用を考えた時に、有益な候補の1つです。金利の高い国の資産や通貨に投資をすれば有利、と思えますが、実は必ずしもそうではありません。

なぜなら、金利が高い国では、通常、物価の上昇率(インフレ率)も高い傾向にあり、物価が上がれば通貨1単位で買えるモノの量は減ります。つまり通貨1単位当たりの価値が減る(安くなる)ことになるので、長期的に見ると金利の高い国の通貨は通貨安方向に進む傾向があるのです。

いわゆる「購買力平価説」と言われる理論ですが、金利の高い国の通貨に対して、長らく物価下落・デフレ傾向が続いてきた日本では円高傾向であったことをイメージすると分かりやすいでしょう。ブラジルレアルや南アフリカランドなどは、新興国通貨としてはおなじみですが、長期的に見ればやはり通貨安円高傾向にあります。

ですから、とても高い金利が得られるからといって、また、その国の通貨が以前の半値ほどの水準になっているからといって、投資のチャンスだとは必ずしも言い切れません。高い金利収入や分配金を得られたとしても、保有するタイミングや期間によっては結果的に為替差損の拡大で帳消しになってしまう場合がある点には注意が必要なのです。

痛手を受ける前に、M氏はどうすればよかったのか?

長期的に為替差損を被りやすいのであれば、高金利債券や通貨に投資をすることは避けた方が良いのでしょうか。確かに外貨投資は為替の影響を大きく受けますが、投資をする資産の種類を選ぶという視点も有効です。つまり、同じ外貨建ての株式にも注目してみるということです。

インフレ率が上昇するような局面では、経済情勢が好調で、企業業績も拡大しやすいと言えます。株式が現地通貨ベースで値上がりすれば、為替差損を吸収することにもなります。

一般的にはインフレ率が日本より高い海外の方が株式価値は高まりやすいと言われており、長期では同じ外貨建てであっても債券に比べて株式は報われやすいと言えるでしょう。ただ、株式は状況によっては大きく下落する可能性もあり、やはり投資目的に応じた金額や資産の組み合わせを検討するなどの工夫は必要です。

M氏は約5年間、この商品を保有しましたが、最も評価額が下落した時(2018年8月)には4割以上の含み損となり、2019年3月末時点でも投資金額からすると約16%の損失という状況に終わりました。多くの分配金を受け取ってきたとはいえ、通貨などの価格変動幅も大きく、投資した資金の大部分を毎月引き出しながら資産を減らしてしまったという結果となっています。

外貨建て商品の投資失敗を避ける3カ条

M氏の失敗から学べる、外貨建て商品での運用失敗回避方法は以下のようになります。

いかがでしょうか。外貨建て資産は資産運用においては有効な選択肢の一つですが、金利が高いからといってそれだけに注目しても投資がうまくいくとは限らず、やはり投資先国の状況や投資目的、資産の種類などをチェックした上で慎重に判断したいものです。

M氏のケースからも、長期保有で分配金を得ることが投資の大きな目的であっても、価格変動の大きさには注意しながら、投資対象国を分散したり、一部株式などを組み合わせたりすることを慎重に検討するのが良いと言えるでしょう。

(山口 聰)

この記事に関連するニュース

-

為替ヘッジ「あり」「なし」問題で迷っている人が見落としている、たった一つの“決定的”な視点

Finasee / 2024年11月25日 12時0分

-

やってはいけない「高金利ねらい」の通貨投資、3つの落とし穴

トウシル / 2024年11月15日 11時0分

-

もはや経済大国でない日本、資産形成も「国内債券・株式」のみの運用では限界…有効な分散投資を行う注意点【証券アナリスト資格を持つFPが助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月13日 11時15分

-

投資額の半値で損切りするハメに…痛手負った72歳現役FPが教える「素人が絶対手を出してはいけない金融商品」

プレジデントオンライン / 2024年10月31日 8時15分

-

円金利資産は超長期国債中心に投資、償還多く残高は減少=かんぽ生命・24年度下期運用計画

ロイター / 2024年10月28日 17時0分

ランキング

-

1「牛丼500円時代」の幕開け なぜ吉野家は減速し、すき家が独走したのか

ITmedia ビジネスオンライン / 2024年11月26日 8時10分

-

2【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

3激混み国道23号と1号を“直結” 桑名の川沿いを行く新道開通 たった720mでも「かなり便利じゃないかコレ…!?」

乗りものニュース / 2024年11月25日 7時42分

-

4「オレンジの吉野家」より「黒い吉野家」のほうが従業員の歩数が30%少ない…儲かる店舗の意外な秘密

プレジデントオンライン / 2024年11月26日 7時15分

-

5「会社がつらい」同期トップ入社の彼に起こった事 「発達障害グレーゾーン」の人たちの特徴とは?

東洋経済オンライン / 2024年11月26日 14時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください