中央銀行が金(ゴールド)に注目する理由

トウシル / 2024年6月25日 7時30分

中央銀行が金(ゴールド)に注目する理由

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の吉田 哲が解説しています。以下のリンクよりご視聴ください。

「中央銀行が金(ゴールド)に注目する理由」

中央銀行は今や「クジラ」のような存在

中央銀行は「銀行の銀行」と呼ばれています。通貨を発行したり、物価と雇用を安定させるために金融政策を検討・決定したり、事態急変に備えて外貨準備高を保有したりする公的な金融機関です。例えば、日本では日本銀行が、米国ではFRB(米連邦準備制度理事会)が、EU(欧州連合)ではECB(欧州中央銀行)が、その役割を担っています。

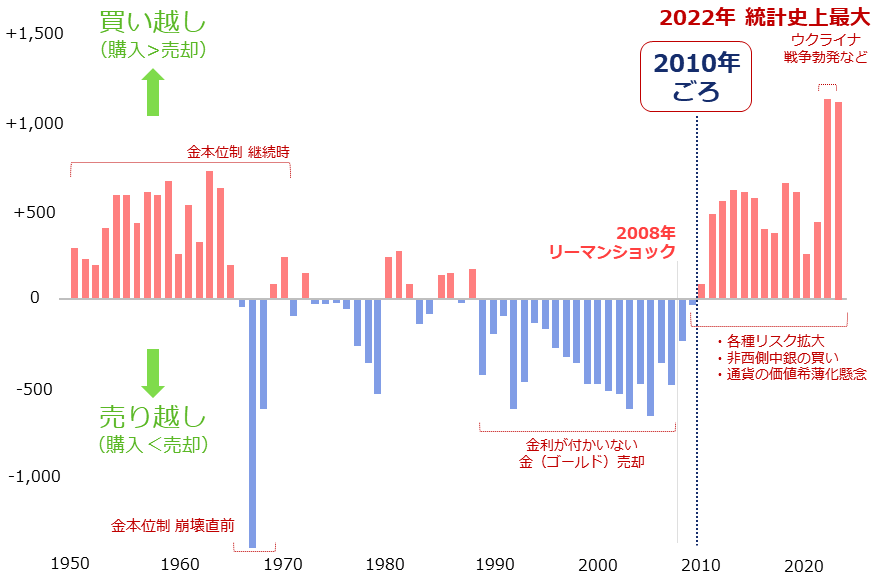

図:中央銀行による金(ゴールド)積み上げ量(購入-売却)の推移 単位:トン

グラフの通り、ウクライナ戦争が勃発したり、米国で急な利上げが行われたりした2022年に金(ゴールド)の積み上げ量(購入-売却)は、統計史上最大となりました。リーマンショック発生後、特に2010年ごろから増加傾向が目立っていた中での出来事でした。

多くの中央銀行は外貨準備高の一部を金(ゴールド)で保有しています。2023年の積み上げ量は、金(ゴールド)の全需要の23.2%に達しました(WGC(ワールド・ゴールド・カウンシル)のデータより)。2010年がわずか1.9%だったことを考えれば、同年以降いかに中央銀行が及ぼす金(ゴールド)相場への影響力が大きくなったかがうかがえます。

株式市場において年金基金などの莫大(ばくだい)な資金を有する存在は、市場環境を大きく変化させ得るため「クジラ」と例えることがあります。それに倣えば、近年の中央銀行は、金(ゴールド)市場にとってクジラだと言えるでしょう。

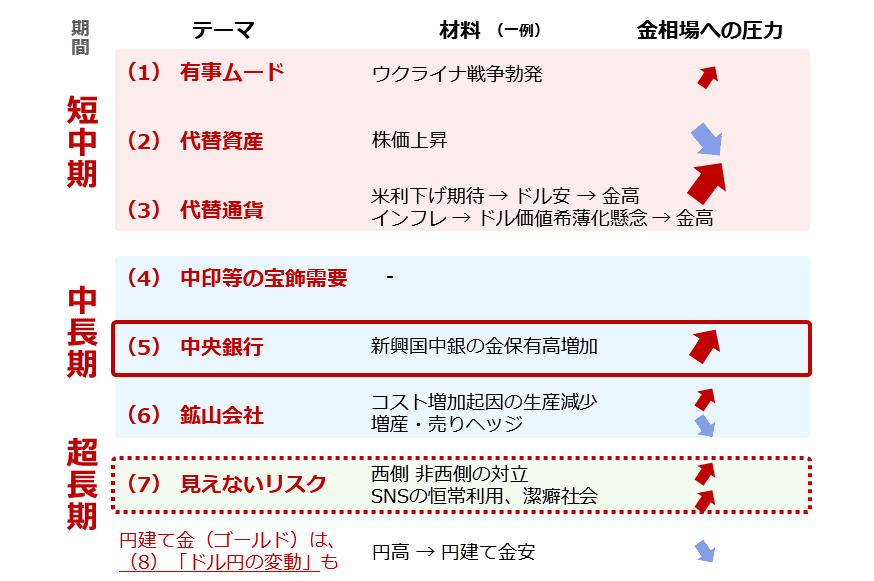

その中央銀行は、以下のとおり、筆者が提唱する七つ(円建ての場合は八つ)のテーマの一つです。近年の金(ゴールド)市場を分析するためには各テーマがもたらす上下の圧力を同時に見渡す必要があり、中央銀行はその圧力の一翼を担う、大変に重要なテーマです。

図:金(ゴールド)に関わる七つのテーマ(2024年 筆者イメージ)

今回のレポートでは、世界的な金(ゴールド)の調査機関であるWGCが毎年行っている「中央銀行調査」の最新版(2024年版 6月18日公表)を基に、中央銀行の足元の関心事は何か、何を根拠に金(ゴールド)を積み上げているのか、今後、外貨準備高をどのように構築していこうと考えているのか、などを確認します。

先進国と新興国の思惑の差が垣間見える

WGCは、2018年から「中央銀行調査」を実施しています。

調査項目を主にWGCが作り、YouGov(ユーガブ 英国に拠点を置く世界規模の調査機関。米大統領選など国を挙げた選挙などの際に世論調査を手掛けることもある)の協力の下で行われています。英語版の調査フォームをアラビア語、フランス語、ロシア語、スペイン語に翻訳し、世界中の中央銀行が回答できるようにしているとのことです。

2024年の調査は2月19日から4月30日に行われ、70カ国の中央銀行から回答が得られ(昨年は59カ国)、そのうち24カ国が先進国、46カ国が新興国でした(先進国・新興国の分類はIMF(国際通貨基金)の定義による)。調査結果の多くが、全体、先進国、新興国に分けて示されています。

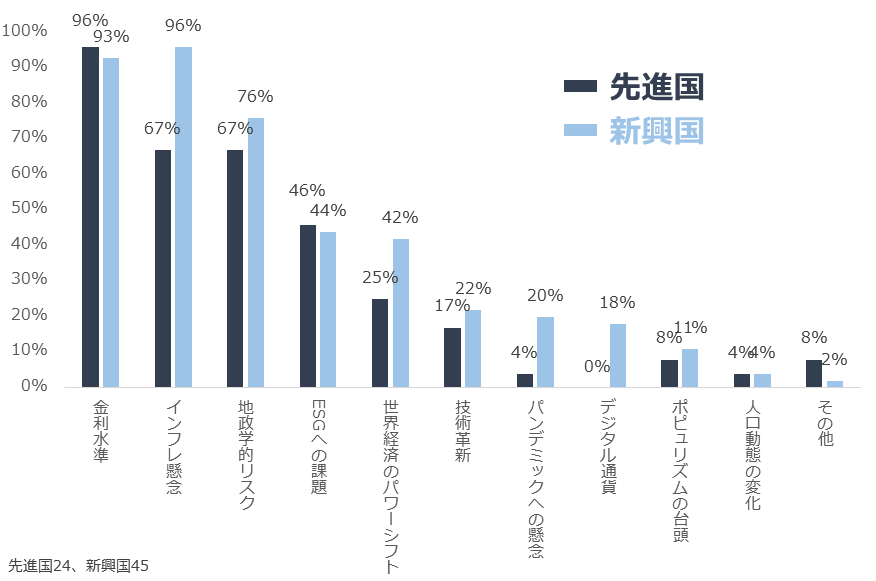

図:外貨準備高管理の意思決定に関連するトピックは何ですか?(2024年)(複数回答可)

上の図は、「外貨準備高管理の意思決定に関連するトピックは何ですか?」という質問の回答結果です。先進国、新興国ともに、「金利水準」「インフレ懸念」「地政学的リスク」の割合が高くなりました。これらの上位三位独占は、ウクライナ危機が勃発したり、高インフレが目立ち始めたりした2022年以降、続いています。

外貨準備高を保有する際、保有する通貨によって得られる金利の額が変わることから、金利水準が大きな関心事であるのは当然でしょう。自国でインフレ懸念や地政学リスクが高まっていればそうした懸念やリスクが比較的小さい国の通貨を持つ選択をすることになるでしょう。

先進国と新興国とで差が生じた選択肢もありました。

「世界経済のパワーシフト(Shifts in global economic power)」は、先進国が25%にとどまったものの、新興国は42%に上りました。この結果は新興国の中央銀行ほど世界経済が大きく動いていることを認識し、先進国の中央銀行ほど世界経済は従来と大きく変わらないと認識していることを示唆しています。後に述べる「世界分断」の一端が垣間見えます。

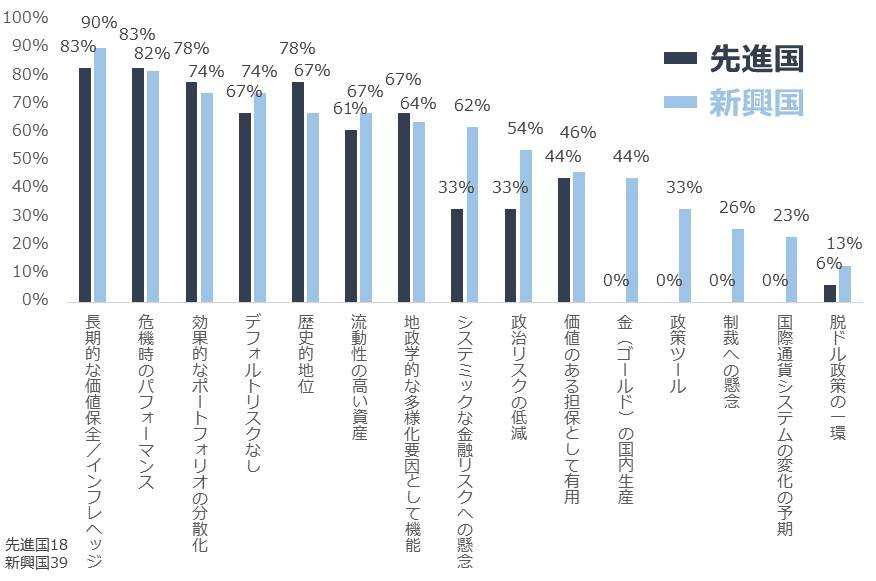

図:金(ゴールド)保有時の意思決定に関連するトピックは何ですか?(2024年)(複数回答可)

上の図は、「金(ゴールド)保有時の意思決定に関連するトピックは何ですか?」という質問の回答結果です。全体的には「長期的な価値保全/インフレヘッジ」「危機時のパフォーマンス」「効果的なポートフォリオの分散化」などの割合が高くなりました。金(ゴールド)が持つ危機時に注目が集まりやすい特徴が、意識されているようです。

「歴史的地位」について、先進国の中央銀行の78%が選択しましたが、昨年(2023年)の100%から大きく低下しました。先進国の中央銀行の間で、金(ゴールド)は歴史が証明する安定した資産だという認識がやや薄れた感があります。

社会が複雑化して市場環境が大きく変わったことや、金(ゴールド)以外の選択肢が増えつつあることなどが意識されている可能性があります。先進国の一部も、市場の変化に気が付き始めているのかもしれません。

また、いくつかの新興国の中央銀行は「制裁への懸念」「政策ツール」「国際通貨システムの変化の予期」などといった、先進国の中央銀行が選ばなかった選択肢を選択しました。

これは、世界の一部で1970年代後半のような「実物資産への回帰」が進んでいることを示唆しています。「信用をいかに膨らませるか」に注力する先進国の考え方と、正反対の考え方です。このこともまた、「世界分断」の一端だと言えるでしょう。

米ドル離れ・金(ゴールド)寄り傾向に

さまざまな意図を持ち、外貨準備高や金(ゴールド)を管理している中央銀行ですが、当該調査では今後の方針を問う質問もなされました。5年後、米ドル、ユーロ、人民元、金(ゴールド)の保有割合はどの程度になると思うか、という質問です。(ここでは米ドルと金(ゴールド)の結果を記載)。

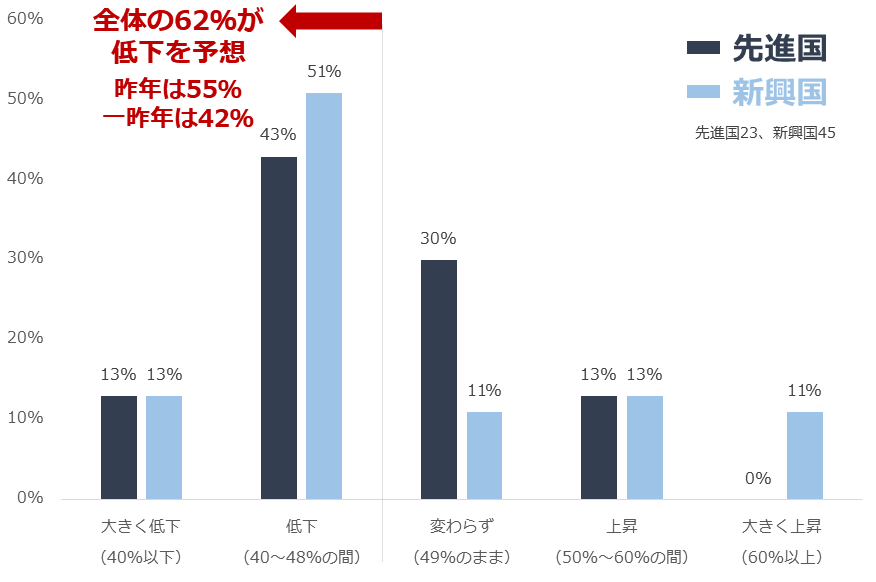

以下は「米ドル(現在の保有比率49%)」についてです。先進国、新興国ともに、多くが米ドルの保有比率は低下すると回答しました。先進国と新興国合わせて62%が低下すると回答しました。おととしは42%、昨年は55%だったため、米ドルの保有比率が低下すると考える中央銀行の割合が上昇傾向にあることが分かります。

先進国だけで見ても、低下(43%)と大きく低下(13%)を合わせた56%が、米ドルの保有比率が低下すると回答しました。先進国においても、米ドル離れの思惑が浮上しつつあると言えます。新興国は大きく低下(13%)と低下(51%)を合わせた64%でした。

図:5年後、中央銀行の米ドルの保有比率(現在49%)はどうなると思いますか?

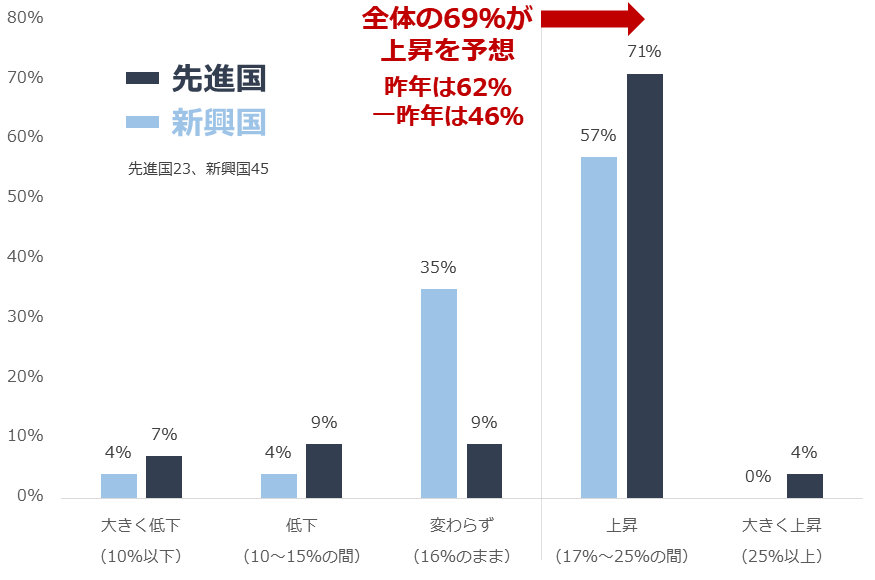

以下は「金(ゴールド)(現在の保有比率16%)」についてです。先進国、新興国ともに、多くが金(ゴールド)の保有比率は上昇すると回答しました。先進国と新興国合わせて69%が上昇すると回答しました。おととしは46%、昨年は62%だったため、金(ゴールド)の保有比率が上昇すると考える中央銀行の割合が上昇傾向にあることが分かります。

先進国だけで見ても、上昇と回答した割合は半数超の57%に上りました。先進国においても、金(ゴールド)寄りの思惑が強まりつつあると言えます。新興国は上昇(71%)と大きく上昇(4%)を合わせた75%が、金(ゴールド)の保有比率が上昇すると回答しました。

全体的に見て、中央銀行の「米ドル離れ・金(ゴールド)寄り」の傾向が強まっていると言えます。金(ゴールド)は危機時に注目が集まる、という思惑が継続して意識されていること、そして特に新興国の中央銀行の間で「世界経済のパワーシフト」や「実物資産への回帰」という切り口で改めて、金(ゴールド)が選好されていることが背景にあると考えられます。

図:5年後、中央銀行の金(ゴールド)の保有比率(現在16%)はどうなると思いますか?(2024年)

中国の米国離れ、世界の自由・民主度低下

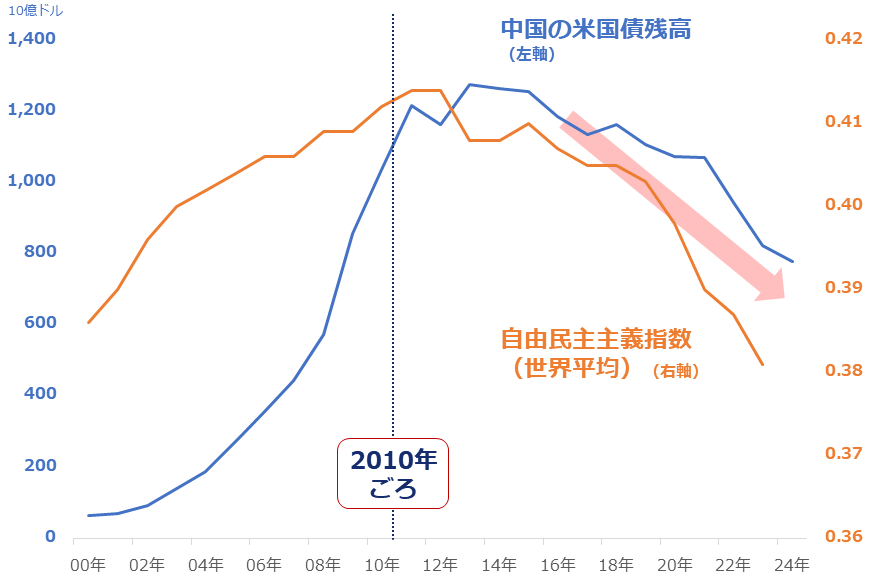

冒頭で、2010年ごろから、中央銀行の金(ゴールド)積み上げ量の増加が目立ち始めたと述べました。つまりこのころから、中央銀行たちの考え方に変化が生じ始めたと考えられます。このころから、少なくても二つ、世界で大きな変化が生じ始めました。

二つとは、中国の米国債残保有残高が減少し始めたこと、そして自由民主主義指数(世界平均)が低下し始めたことです。端的に言えば前者は「中国の米国離れ開始」、後者は「世界分断の深化開始」です。

世界がいくつに分かれているのか?という議論はさまざまなところで起きています。IMFは世界を「米国寄り」「中国寄り」「どちらにも属さない」の三つに分かれるとしていますが、自由民主主義指数の低下を基にすれば、筆者は二つだと考えています。

IMFの分割意図は政治・経済が背景にあると考えられます。

筆者が考える分割意図は人の本能です。自由と民主的であることを盾に、欲望を全開にして競争をして誰かを蹴落としたり主導権(マウント)を取り合ったりする世界と、欲望を極力抑制・開化させない状態を維持しつつ、少数の権威者の傘の中で特定の考え方をよりどころとして多数が暮らす世界です。どちらの世界も人間の本能が色濃く出ています。(善悪の判断はできません)

こうした二つの世界の違いは、「開いている」か「閉じている」かです。程度の差はあれども、その中間の状態(開いてもいないし閉じてもいない状態)は存在し得ないため、世界は二つに分割できると言えます。

以下のグラフのオレンジ線は自由民主主義指数(スウェーデンのV-Dem研究所が集計・公表)で、0と1の間で決定します。1に接近すればするほどその国は自由で民主的であり、0に接近すればするほどその国は自由でなく民主的でないことを意味します。

グラフのとおり、2010年以降、同指数が0の方向に向かい始めたことは、世界が「閉じている」傾向を強め始めたことを意味します。

図:中国の米国債残保有残高と自由民主主義指数(世界平均)

それと歩調を合わせるように、中国の米国債残高が減少しています。自由で民主的なことを正義とする西側主要国の資産の保有高を減らすことは、西側諸国と距離を置く(分断が深まる)ことと同じ意味と言っても言い過ぎではありません。

こうした「中国の米国離れ開始」と「世界分断の深化開始」のタイミングが、中央銀行の金(ゴールド)積み上げ量の増加が目立ち始めたタイミングが同じであることは偶然でないでしょう。

非西側の主要国である中国の米国離れは世界分断の深化の旗印であり、その分断深化を意識して、資産保全、実物資産への回帰などの目的で中央銀行が金(ゴールド)の積み上げ高を増やしてきたと、筆者はみています。

分断で金(ゴールド)価格高止まり継続

世界分断はなぜ生まれ、深化したのでしょうか。以前のレポートで述べたとおり、2010年ごろから目立ち始めた「ESG」と「SNS」がきっかけだった可能性があります。

西側がESG(環境、社会、企業統治)を進める中で、非西側に配慮を欠いた場面があったこと(一方的な石油否定、一方的な人権擁護など)や、SNSをきっかけに民意が濁流(だくりゅう)と化して大規模な選挙が多くの人の予想と異なる結果になったり(2016年の米大統領選、BREXITなど)、国家が転覆したりしたこと(アラブの春)を考えれば、ESGとSNSが世界分断の一因であることを否定することはできません。

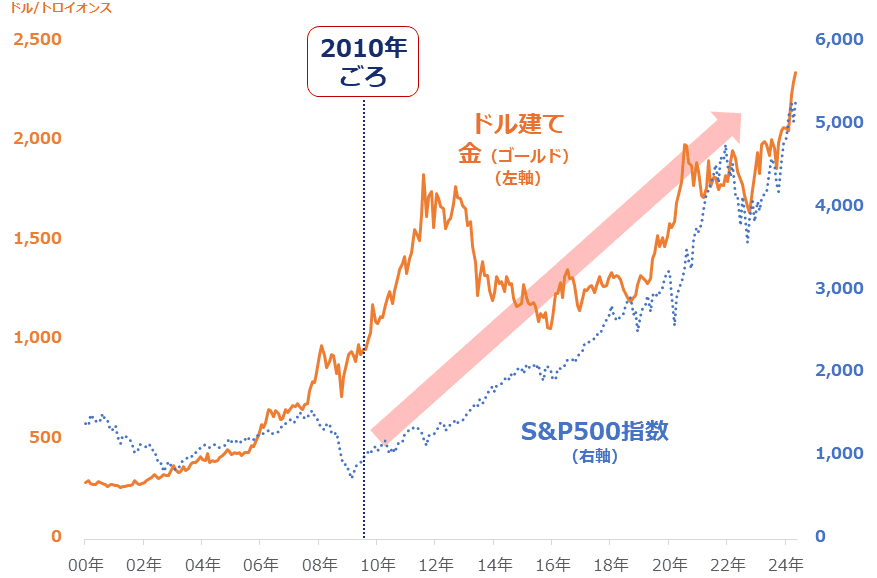

図:金(ゴールド)価格とS&P500指数の推移

世界分断が深化する中で、中央銀行はさまざまな要因を背景に金(ゴールド)の積み上げ量を増やし、市場に上昇圧力をかけてきました。逆に、中央銀行が積み上げ量を減らすためには世界分断を解消させる必要があります。そしてその世界分断を解消させるためには、ESGのスピードを緩めたり、SNSの使用頻度を下げたりする必要があります。

人類は、これまで莫大な投資を続けてきたESGを止めたり、インフラと化したSNSを使わないようにしたり、できるのでしょうか。できないと、筆者は考えます。それはつまり、人類が中央銀行の積み上げ量を減らすための有効な手段を持ち合わせていないこと、金(ゴールド)価格の高止まりが長期視点で続くことを示唆しています。

[参考]積み立てができる貴金属関連の投資商品例

純金積立(当社ではクレジットカード決済で購入可能)

投資信託(当社ではクレジットカード決済、楽天ポイントで購入可能。以下はNISA(ニーサ:少額投資非課税制度)成長投資枠対応)

ピクテ・ゴールド(為替ヘッジあり)

三菱UFJ 純金ファンド

ゴールド・ファンド(為替ヘッジなし)

関連ETF(上場投資信託)(NISA成長投資枠対応。かぶツミを利用することで積み立てが可能)

SPDRゴールド・シェア(1326)

NF金価格連動型上場投資信託(1328)

純金上場信託(金の果実)(1540)

NN金先物ダブルブルETN(2036)

SPDR ゴールド・ミニシェアーズ・トラスト(GLDM)

iシェアーズ ゴールド・トラスト(IAU)

ヴァンエック・金鉱株ETF(GDX)

(吉田 哲)

この記事に関連するニュース

ランキング

-

1「牛丼500円時代」の幕開け なぜ吉野家は減速し、すき家が独走したのか

ITmedia ビジネスオンライン / 2024年11月26日 8時10分

-

2激混み国道23号と1号を“直結” 桑名の川沿いを行く新道開通 たった720mでも「かなり便利じゃないかコレ…!?」

乗りものニュース / 2024年11月25日 7時42分

-

3【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

4「会社がつらい」同期トップ入社の彼に起こった事 「発達障害グレーゾーン」の人たちの特徴とは?

東洋経済オンライン / 2024年11月26日 14時0分

-

5「オレンジの吉野家」より「黒い吉野家」のほうが従業員の歩数が30%少ない…儲かる店舗の意外な秘密

プレジデントオンライン / 2024年11月26日 7時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください