打つ手なし?円は1986年の円安水準まで下落

トウシル / 2024年6月27日 16時35分

打つ手なし?円は1986年の円安水準まで下落

現在のドル高・円安はファンダメンタルズを反映している

昨日の市場でドル/円が急伸し、円は1986年の安値まで下落した。神田真人財務官は最近の円相場の動きに対して、「最近の急激な円安に深刻な懸念を抱いており、高い緊張感を持って市場の動向を注視している。

過度な動きに対しては必要な措置をとる」と述べた。神田財務官は、今回の円高が行き過ぎかどうかについてはコメントを避けた。この「様子見と現状維持」発言によって、円はさらに下落した。

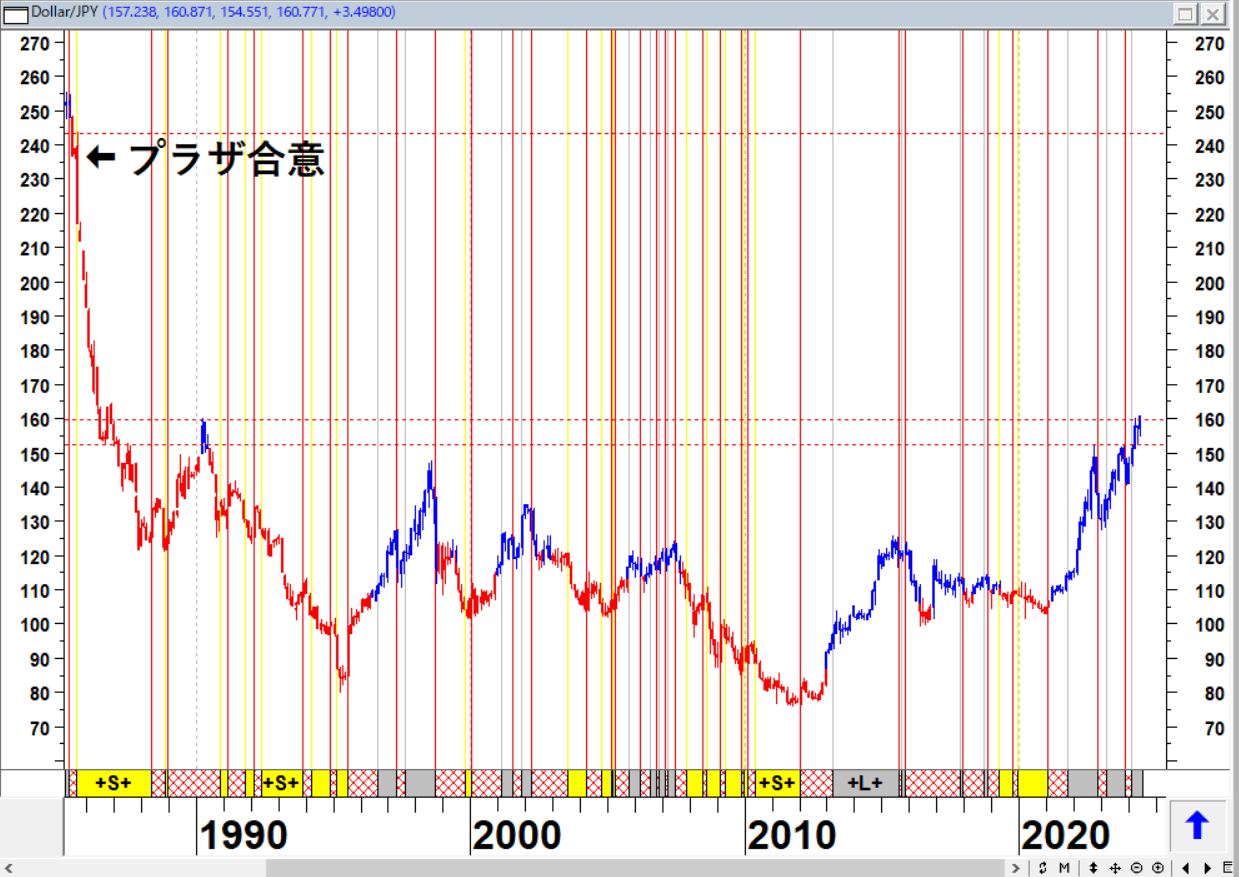

ドル/円(月足)

出所:石原順

円安が止まらないのは、市場が日本は米大統領選挙まで利上げができないと思っているからだ。インフレと脱ドル化(ブリックスプラスの台頭)の潮流の中で、今の米国がドル安を容認するとは思えない。日本の為替介入は失敗する運命にあった。

政府の一部門である財務省が円高に介入している一方で、政府のもう一部門である日本銀行が円安を推進している。日本は4月26日から5月29日の間に、円を支えるために過去最高の9兆8,000億円(620億ドル)を費やした。しかし、短期的な介入は効果がない。

現在のドル高・円安はファンダメンタルズを反映している。単純に考えても、インフレ率が2.8%で、利回りが1.02%の国債を10年間購入すれば、今後10年間、毎年1.8%の損失が確定する。日本の当局が本気で円安を阻止したいのであれば、円買い介入ではなく金利を上げればいいだけである。

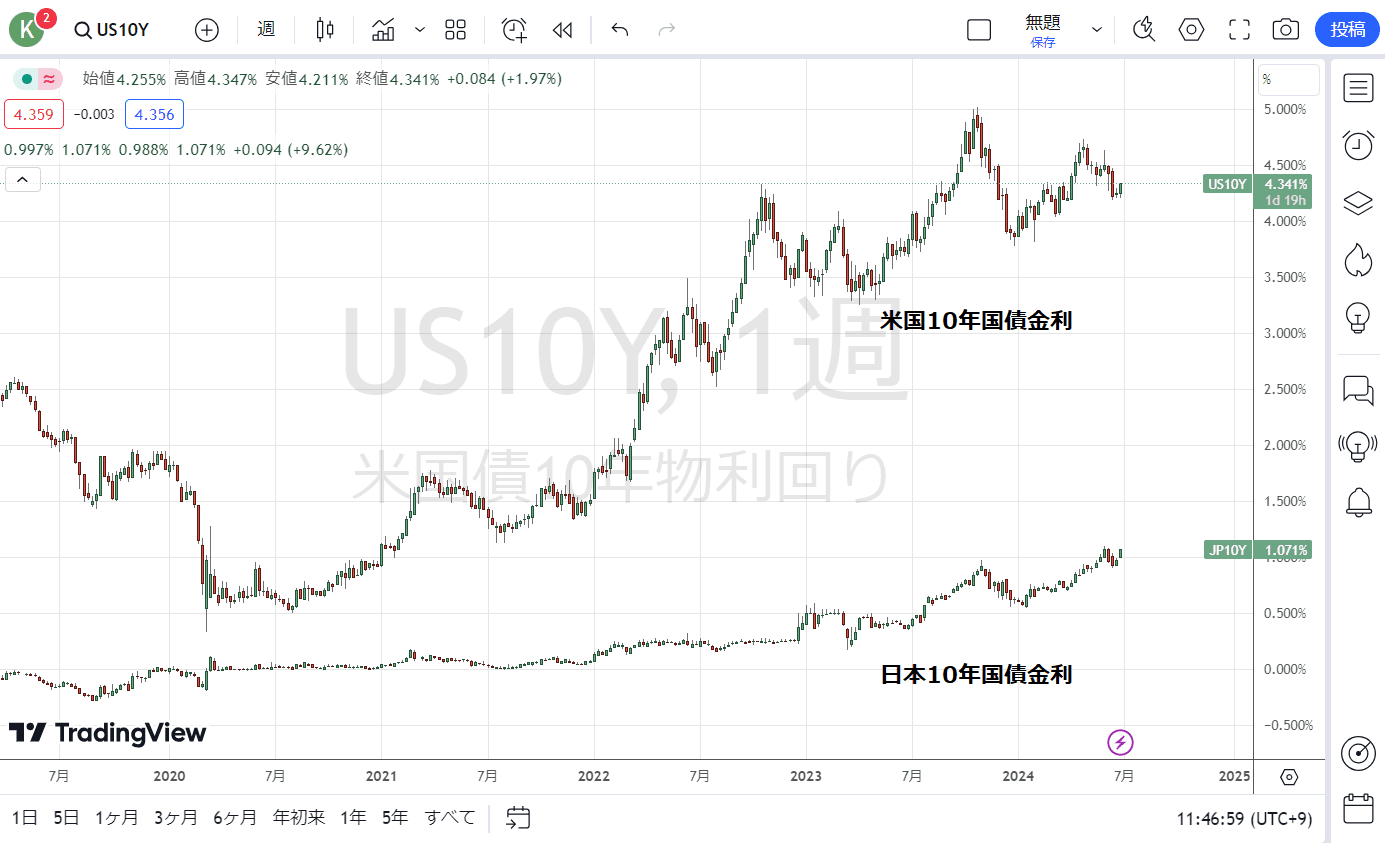

米国と日本の長期金利の推移(週足)

日本のゼロ金利と量的緩和は、米国株と米国債の買い支え(補完装置)として利用されている。そういう日本と米国の政治的理由からも、日銀は金利を大幅に上げられない。日本もインフレでそうもいかなくなってきたが、少なくとも11月の米国大統領選挙までは基本的に金利を上げにくいのである。

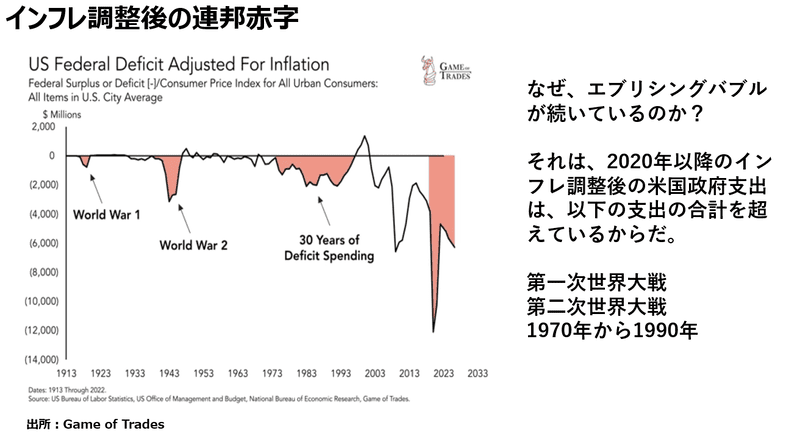

日本の異常低金利が世界のエブリシングバブルを支えている。金融インフレの時代には資産価格が、ほぼ際限なく、つまりシステム全体が破綻するまで上昇する。そしてドル/円の上昇はエブリシングバブルの象徴である。

円売りのゲームに参加しているのは日本の個人投資家だけではない。日銀が異常低金利を続ける中、円は調達通貨となり、20兆ドルのキャリートレードが行われているという。先週、日本は純額1.1兆円の海外債券を売却した。そして農林中央金庫の損失処理はまだ始まっていない。

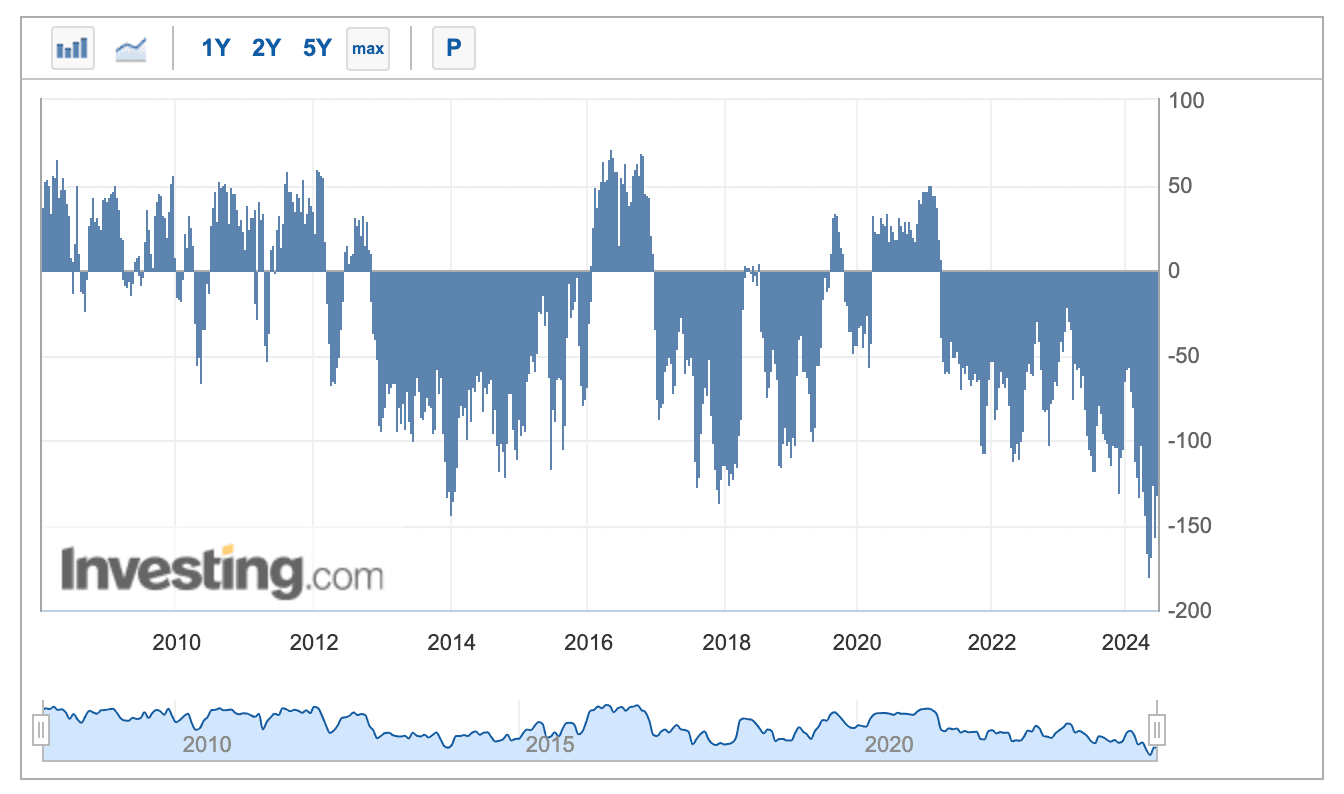

CFTC(米商品先物取引委員会)が毎週発表する米国の先物市場で、投機的なトレーダー(ヘッジや実需の取引でない)のネットポジションは2010年以降で過去最高水準に積み上がっている。こうした流れが変わらない限り、いくら政府・日銀が円買いの為替介入を行ったところで砂漠に水をまくようなものに終わってしまうだろう。

ただし、これだけのポジションが積み上がっているということは、なにかのきっかけで反転した場合は大きな為替の変動が起きる可能性を示唆している。

CFTC投機筋のポジション推移

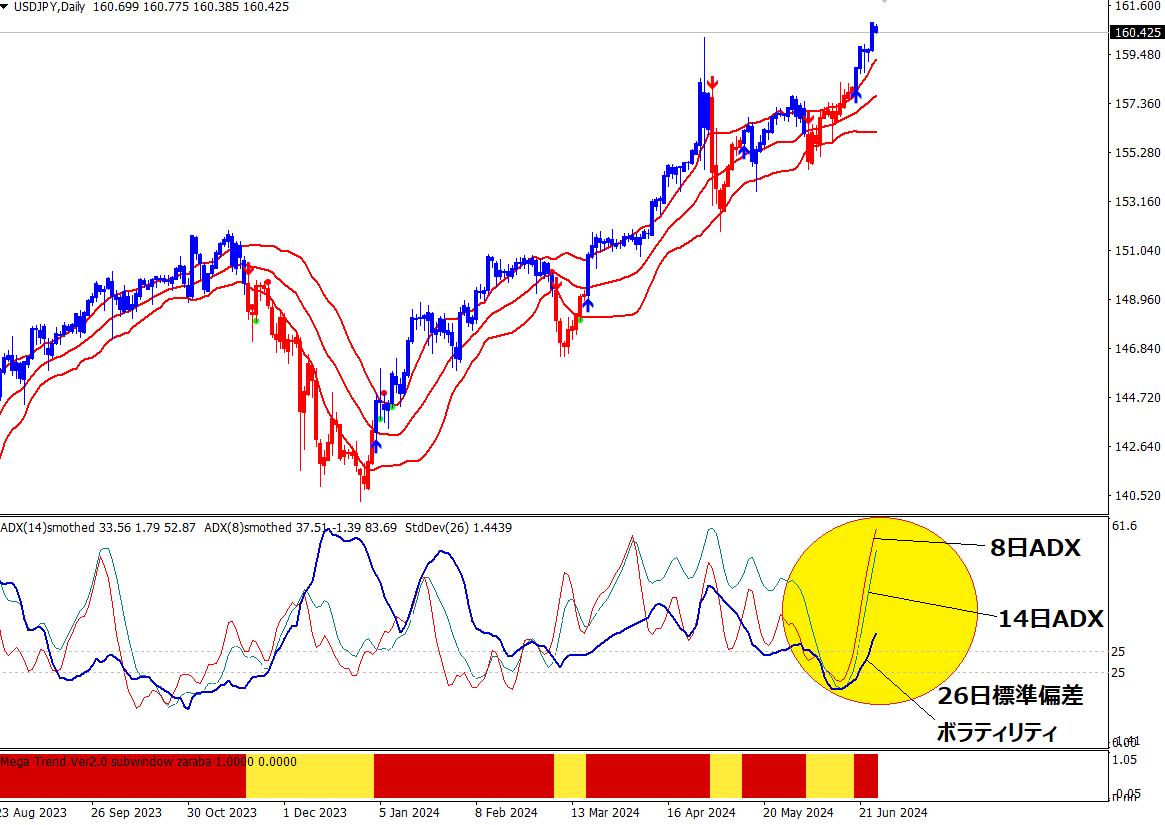

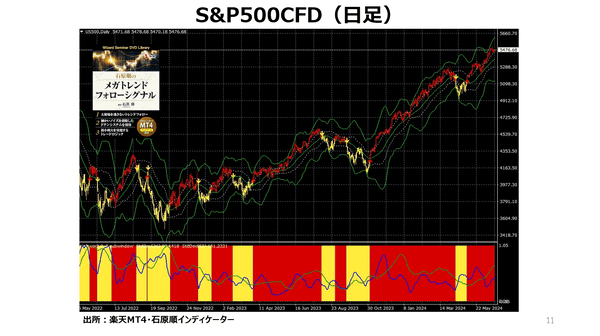

さて、ドル/円の日足のトレンドを見てみよう。

相場には方向性を持っている「トレンド相場」と、無秩序に動いている「調整相場(ランダム相場)」がある。現在の相場が「トレンド相場」なのか、あるいは「ランダム相場」なのかを見定めるのに有効な指標は「標準偏差ボラティリティ(Standard Deviation)」と「ADX(Average Directional Index)」である。

相場に方向性が出てくると、標準偏差ボラティリティとADX(アベレージ・ディレクショナル・インデックス)が上昇する。標準偏差ボラティリティとADXが低い位置から上昇する場合は、相場が保ち合いを離れ、強い方向性をもつシグナルとなる。

一方、標準偏差ボラティリティとADXがピークアウト(天井をつけ下落)すると、トレンド期とはやや逆方向にバイアスがかかった「横ばいレンジ内での乱高下相場」となりやすい。

相場で大きな収益機会になりやすいのは、標準偏差ボラティリティとADXが低い位置から一緒に上がっていく局面で、これを相場用語では「保ち合い放れ」「レンジ・ブレイク」「ボラティリティ・ブレイクアウト」などと呼んでいる。

ワイルダーが考案したADXはDI(方向性指数)の平均(アベレージ)で、価格の変動幅を指数化してトレンドの強弱を指数化したものだ。標準偏差ボラティリティとADXの2つの指標が低い位置から一緒に上昇している時は、相場が保ち合いを離れ強いトレンドが発生したという判断になる。

よく誤解されるが、標準偏差ボラティリティとADXはトレンドの強弱を表す指標であり、相場が上昇しているのか、下落しているのかを示す指標ではない。

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

2008年以降、米国が直面している不安の経済

米国では経済格差によってもたらされる社会的分断の溝が深まっている。一部半導体企業やハイテク企業の時価総額が一つの国の経済を上回り、経済はうまくいっているというハッピーな話と、賃金所得者の下位90%が経験している不安と停滞の間の断絶は、2008年のGFC以降、拡大し続けている。

経済が健全に成長し明るい未来をイメージしやすい社会では一般的な安心感が増し、不安定さに対する一般的な意識が低下する。しかし残念なことに、この仮定は米国には当てはまらない。安心感が崖から滑り落ちる一方、不安定感が急激に高まっている。

ゼロヘッジの記事「The Anxiety Economy(不安の経済)」から一部を簡約してご紹介したい。

【経済が確実性と安定性を提供するように設計されていた時代があった。雇用は安定し、富は増大し、製品は改良を重ねるごとに純粋に良くなり、長持ちするように設計されていた。これが1800年代後半から1970年代前半を象徴していたように思われる。

1970年代以降、新製品の耐久性や有用性とともに、安定した雇用が激減するのを目の当たりにしてきた。ニュースやその他のメディアで、私たちから遠く離れた場所での住宅火災や慢性疾患、自動車事故の話を聞かされ、私たちが直面する資産や健康を失うリスクは実際よりもはるかに大きいと感じてしまう。だから私たちは高額な保険に加入する。

これに加えて、経済活動が、かつては家族が互いのためにしていたこと--とりわけ子育てと老老介護--を商品化する(そして課税対象とし、保険に加入させる)ことにシフトしている。私たちは、自分の世話を家族に頼れないと感じ、老後の世話を家族に頼ると、罪悪感や負担を覚える。

経済システムは現在、人々を不安にさせるように設計されている:

- 将来のニーズを満たす能力が不確かである

- 「耐久消費財」であるはずのものが、常に買い替えのサイクルに組み込まれている

- ビジネスや富を築く能力が不十分である

- リスクに過度にさらされている

- 将来の健康や介護に不安がある

つまり、「不安の経済」は、多くの人々を犠牲にして少数の人々に利益をもたらしているのだ。それは、賃金労働者の購買力と安全安心を奪う一方で、所得を生み出す資産の大部分を所有する上位10%に莫大な資産インフレの富を生み出すように最適化された、破綻した搾取的経済の定義である。

現状維持に熱心な高給取りたちは、不安経済による格差の拡大を覆い隠すためのトリックをたくさん持っている。今でも不用心な人々に有効な古いトリックのひとつは、平均的な世帯収入と平均的な世帯の富を誇示することである。これはトリックだ。というのも、アメリカでは莫大な額の所得と富が富のピラミッドの頂点に達しており、これが平均所得を大きく歪めているからだ。富は上位0.1%に非常に集中している。所得と富のピラミッドの頂点を取り除くと、平均所得と富の数値は地に落ちる。

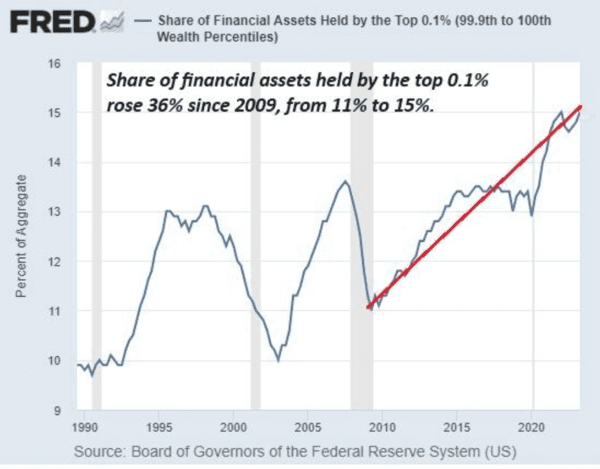

トップ0.1%が保有する金融資産の割合

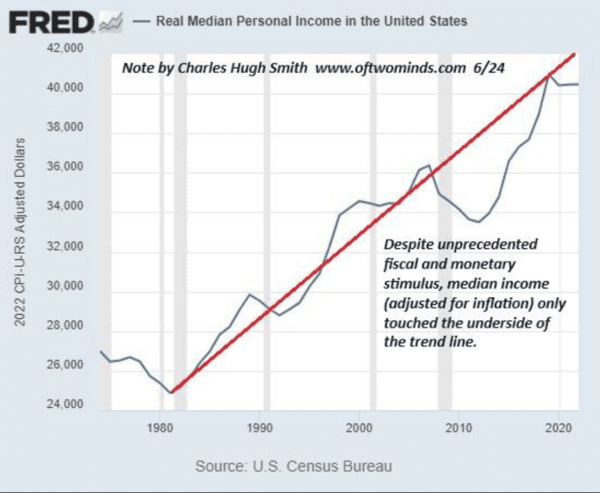

出所:ゼロヘッジ持続可能な所得の増加は実現していない。実質(インフレ調整後)個人所得の中央値をグラフで示すと、2008年の世界金融メルトダウンの後、個人所得はトレンドラインを回復していない。

米国における実質個人所得の中央値の推移

出所:ゼロヘッジつまり、賃金労働者は2008年のメルトダウンから回復していないのである。下位90%の苦境は統計の中で埋もれてしまう。不安経済は、上位数名にとっては著しく有益であり、それ以外の人々にとっては著しく不健全である。彼らは喜んで、不安経済を和らげる薬を処方してくれるが、薬では経済や社会秩序の破綻を解決することはできない】

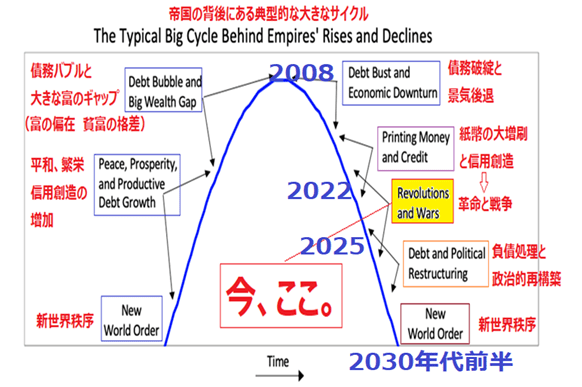

われわれは今後、社会不安、戦争、ハイパーインフレ、デフレによる資産の暴落、債務不履行など、困難な時代を迎える可能性がある。

米帝国のビッグサイクル

「困難な時代に遭遇したとき、家族や友人を助けることは何よりも重要である。これは、私たち全員が遭遇すると思われる試練に対処するために、非常に重要になる。そして、家族や友人だけでなく、自然、本、音楽、趣味など、人生で最高のもののいくつかは無料で手に入ることを忘れないでほしい」

(フォン・グレイアーズ)

人生には優先順位があるが、金融資産よりも思い出資産を重視すべきであろう。

6月26日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

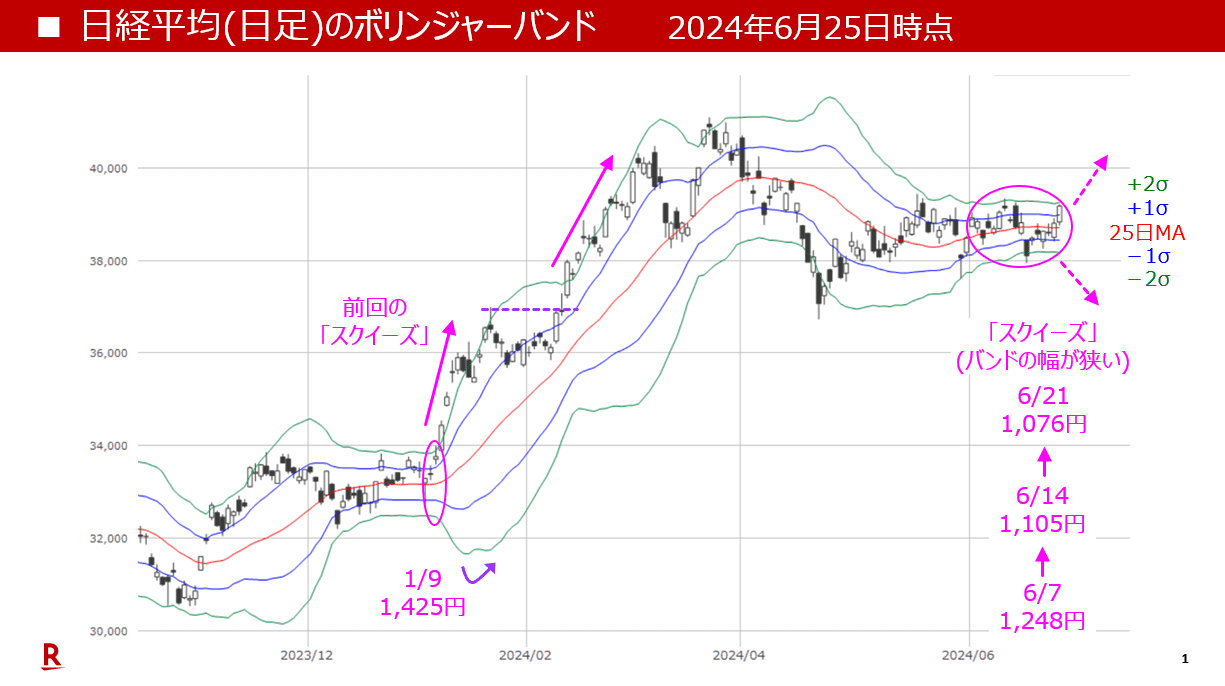

6月26日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』は、土信田雅之さん(楽天証券経済研究所 シニアマーケットアナリスト)をゲストにお招きして、「株式市場のテクニカル分析」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

6月26日:楽天証券PRESENTS 先取りマーケットレビュー

<セミナーのお知らせ FX・CFDアカデミーin札幌>

2024年9月7日(土)10:00~15:15

札幌ビューホテル 大通公園/オンラインセミナー

人気講師と楽天証券社員が、札幌におじゃまします!

私も登壇します。ぜひ、ご参加ください。

(石原 順)

この記事に関連するニュース

ランキング

-

1「牛丼500円時代」の幕開け なぜ吉野家は減速し、すき家が独走したのか

ITmedia ビジネスオンライン / 2024年11月26日 8時10分

-

2【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

3「オレンジの吉野家」より「黒い吉野家」のほうが従業員の歩数が30%少ない…儲かる店舗の意外な秘密

プレジデントオンライン / 2024年11月26日 7時15分

-

4激混み国道23号と1号を“直結” 桑名の川沿いを行く新道開通 たった720mでも「かなり便利じゃないかコレ…!?」

乗りものニュース / 2024年11月25日 7時42分

-

52025年の日本経済を左右する「103万円の壁」対策 恒久減税の実現こそ日本経済再生の第一歩だ

東洋経済オンライン / 2024年11月26日 9時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください