ドル/円、来月は165円か。政府日銀の介入はいつ?

トウシル / 2024年6月28日 10時38分

ドル/円、来月は165円か。政府日銀の介入はいつ?

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の荒地 潤が解説しています。以下のリンクよりご視聴ください。

「「ドル/円、来月は165円か。政府日銀の介入はいつ?」FXマーケットライブ」

今日のレンジ予測

[本日のドル/円]

↑上値メドは161.00円

↓下値メドは160.30円

欧州軍拡:EUが共同軍事基金の検討開始。ロシアの脅威と次期米大統領をにらみ

ロシア:中国がロシアに衛星や電子機器を提供。ウクライナ戦争を支援

金価格:今後数年で4,000ドルまで上昇する可能性。リセッションやマイナス実質金利で

ECB:ラガルド総裁「インフレは下がり続けている。賃金上昇圧力は軽減した」

米利下げ:ボストン連銀総裁「今年利下げするが、利下げは予想より小幅になる」

前日の市況

6月27日(木曜)のドル/円相場は前日比0.10円の「円高」だった。

財務省は先月、介入の資金調達のために米国債を売却した。日本の保有額全体からすればわずかな金額だったが、世界最大の米国債保有国が売却したという事実を、金利市場は米金利上昇の要因と捉えた。日米金利差拡大は「円安」の最たる原因だから、政府日銀が介入額を増やせば増やすほど、逆に円安が進むイメージが強くなる。

2024年129営業日目は160.70円からスタート。東京時間夜遅くに160.28円まで下落してこの日の安値をつけ、明け方に高値160.82円をつけた。終値は160.77円。24時間のレンジ幅は0.54円。

この日は前日のレンジを超えることなく比較的狭い値幅の取引となった。半期末でもあり、今夜発表される米国の重要なインフレ指標でFRB(米連邦準備制度理事会)も注目する、5月個人消費支出(PCEコア・デフレーター)を待って積極的にポジションを傾け難いこともあった。

ドル/円に関していえば、下サイドは買い需要が強く底堅い一方で、上サイドも介入警戒感があるなかで38年ぶりの高値からさらに買い進めることに慎重になっている。とはいえ、マーケットが介入を恐れているのかというと、必ずしもそうではなく、むしろ日本の財務省の根性を試してやろうというチャレンジ精神が旺盛だ。いったん調整があるとしても、遅かれ早かれドル/円はさらに円安になると市場参加者の多くが期待しているようだ。

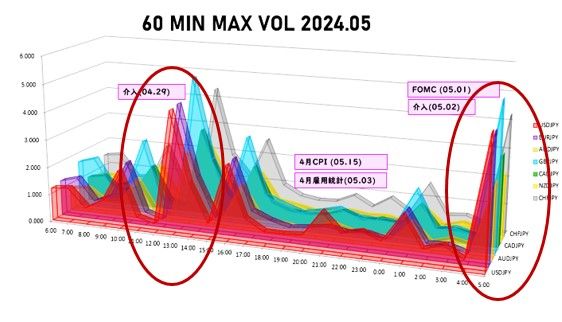

では、財務省はいつ介入するのか?介入するならば、その効果を最大にするために、流動性が低くなる市場の休日を狙うと考えられる。前回の介入は4月29日と5月1日だった。米国の独立記念日と英国の総選挙が重なる来週木曜日の7月4日は、介入には絶好のチャンスだといえる。

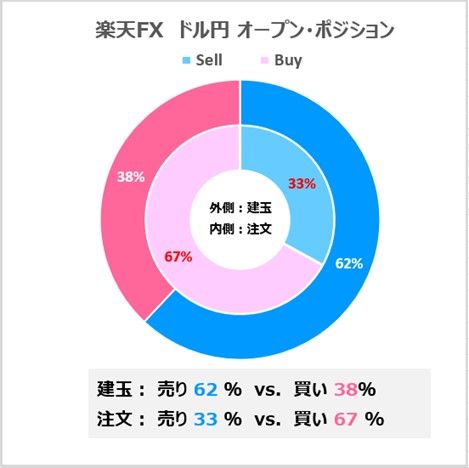

ドル/円 最新売買動向:利食いオーダーで下がりにくい

下のドーナツグラフは、楽天FX口座における個人投資家の最新の売買比率(売りと買いの数量の割合)を示している。外側のドーナツは「建玉(保有ポジション)」、内側のドーナツは「注文(オーダー)」の比率である。

6月28日午前7時50分時点のドル/円のオープン・ポジションは、売り持ち「62%」に対して、買い持ちは「38%」。先週末と比較すると、売り持ちが5ポイント増えている。

また、ドル/円の注文状況は、売りオーダー「33%」に対して、買いオーダーは「67%」で、「下がったら買う」という注文が7割近くを占める。買いオーダーが多いのは、売り持ちポジションの利食いが増えていると考えられる。

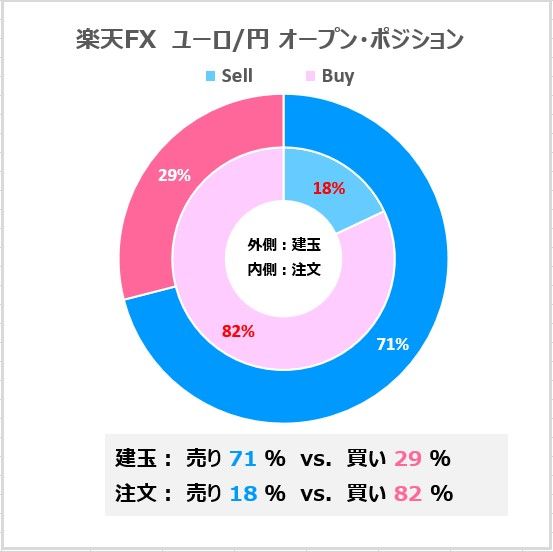

ユーロ/円 最新売買動向:利食いしたいけど下がらない

6月28日午前7時50分時点のユーロ/円のオープン・ポジションは、売り持ち「71%」に対して、買い持ちは「29%」で、ショートポジションに偏っている。先週末と比較すると、売り持ちはさらに9ポイント増えた。1999年のユーロ導入以来の高値を更新するなかでショートポジションが積み上がっている。

ユーロ/円の注文状況は、ドル円よりもあからさまで、売りオーダー「18%」に対して買いオーダーは「82%」と、圧倒的に買いサイドが大きい。

2024年 主要指標

今日の為替ウォーキング

今日の一言

朝起きて夜寝るまでの間に、自分が本当にしたいことをしていればその人は成功者だ - ボブ・ディラン

Rock You Like A Hurricane

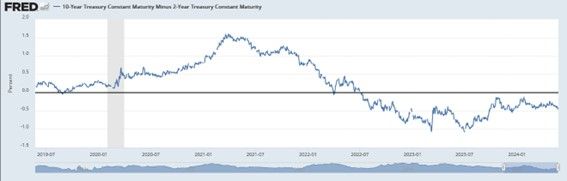

「逆イールド」は、長期債の利回りが短期債よりも低くなり、イールドカーブが右肩下がりになる現象で、急激な利上げなどの政策変更により短期金利が急騰した後に、株価下落や景気後退が訪れることを示す重要なシグナルとされている。

2022年7月から始まった米国の10年債利回りと2年債利回りの逆イールド状態は、1978年以来の最長記録を更新中だが、一向に終息する気配がない。景気後退のシグナルは1年10カ月間も出続けているのに、米経済は相変わらず堅調さを保っている。

FRBの大幅利上げに対して米経済が驚くべき耐性を示している理由としては、大企業の財務状況が金利のネット受け取りになっていることや、個人の住宅ローンの多くが低金利に固定されていて家計の影響が少ないことが考えられる。また、近年増加している「キャピタル・ライト」型のビジネスモデルは大きな資本を必要としないため、金利の影響を受けにくい傾向がある。ボスティック・アトランタ連銀総裁は「コロナ禍以後の経済は、金利上昇の反応度が低い」と認めている。

FRBが金融引締め効果の限界を認識する一方で、金利反応度の低い品目の価格が安くなるまで金利を下げないというのは、合理的ではない。FRBが高金利を長く維持しようとするのは、それが人々に期待されていると思っているからで、「われわれはきちんと仕事をしていますよ」という自己PRのようなものだ。

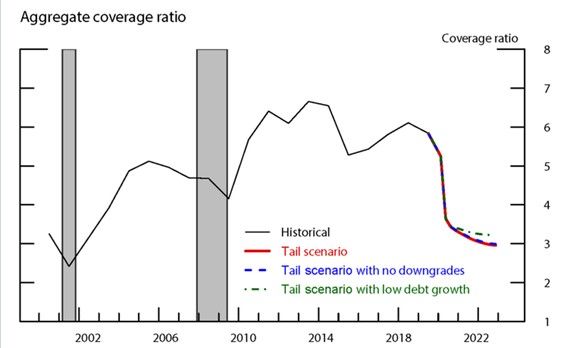

とはいえ、高金利が続くことによる経済の影響はじわじわと表れている。財務ストレスの兆候であるICR(インタレスト・カバレッジ・レシオ)の低下が進んでいるのだ。ICRとは、会社の借入金等の利息の支払い能力を測るための指標で、年間の事業利益が支払い利息など金融費用の何倍であるかを示すものだ。一般に、倍率が低くなるほど、財務的に余裕がないとされる。

FRBの「長期間の高金利」政策は、最終的には、逆イールドカーブが景気後退のシグナルであることの信頼性を証明することになるだろう。マーケットは、米長期金利が2年以内にさらに低下すると強く信じている。

今週の注目経済指標

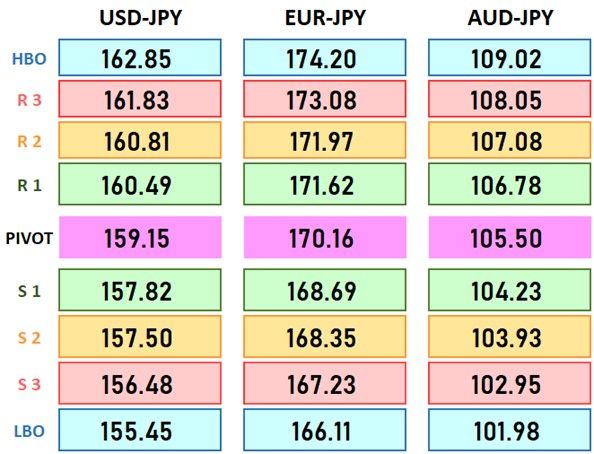

今日の注目テクニカルレベル

Winners & Losers

(荒地 潤)

この記事に関連するニュース

-

リスクオフで円高。週末はドル/円の下値探る動きか

トウシル / 2024年11月22日 10時8分

-

FX個人投資家の期待は、円安?円高? 最新ドル/円ポジション状況

トウシル / 2024年11月20日 10時3分

-

米インフレ懸念でFRBは利下げに消極的。今週のドル/円は4円の円安。来週のドル/円は160円か

トウシル / 2024年11月15日 9時58分

-

米インフレ再上昇のおそれで利下げは年内で終了も?ドル/円は155円台まで円安

トウシル / 2024年11月14日 9時48分

-

米追加利下げでドル/円は152円まで円高。これからの個人投資家のドル/円戦略は?

トウシル / 2024年11月8日 10時22分

ランキング

-

1「牛丼500円時代」の幕開け なぜ吉野家は減速し、すき家が独走したのか

ITmedia ビジネスオンライン / 2024年11月26日 8時10分

-

2【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

3「オレンジの吉野家」より「黒い吉野家」のほうが従業員の歩数が30%少ない…儲かる店舗の意外な秘密

プレジデントオンライン / 2024年11月26日 7時15分

-

4激混み国道23号と1号を“直結” 桑名の川沿いを行く新道開通 たった720mでも「かなり便利じゃないかコレ…!?」

乗りものニュース / 2024年11月25日 7時42分

-

52025年の日本経済を左右する「103万円の壁」対策 恒久減税の実現こそ日本経済再生の第一歩だ

東洋経済オンライン / 2024年11月26日 9時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください