年末の日経平均、4万2,000円到達を予想する3つの理由(窪田真之)

トウシル / 2024年7月4日 8時0分

年末の日経平均、4万2,000円到達を予想する3つの理由(窪田真之)

日経平均の2024年末予想を引き上げ

2024年12月末の日経平均株価の予想を引き上げます。今年2回目の引き上げとなります。

日経平均、年末予想を引き上げた経緯

年末の日経平均予想を、2回も変更することになりましたが、日本株に対する基本的な見方は何も変わっていません。

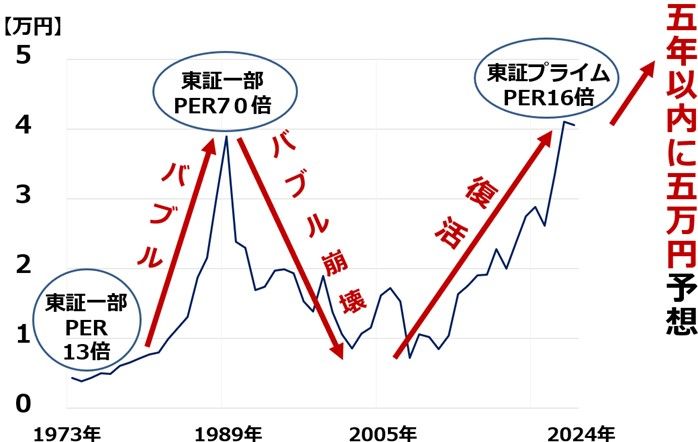

日経平均は5年以内に5万円まで上昇すると予想しています。それが、私が考えるよりも速いペースで進みつつあると考えています。

後段で、年末の日経平均予想を引き上げた3つの理由を説明しますが、その前に、そもそも日本株が非常に割安で長期的に上昇余地が大きいと私が考えている理由を、改めて説明します。

詳細は、レポート末尾の「著者おすすめのバックナンバー」にある2024年6月4日のレポート「日経平均5万円、5年以内に達成と予想する理由(窪田真之)」を参照してください。ここでは、概要のみ紹介します。

日本の株価に加え、物価も賃金も地価も割安に

日本株がバブル相場だった1989年と今では、日本企業の財務内容、収益力、ビジネスモデル、ガバナンスがまったく異なります。日本株のPER(株価収益率)・PBR(株価純資産倍率)は当時に比べて低く、配当利回りは高くなりました。現在の日本株は当時と比べて、格段に割安になったと判断しています。

1989年当時、日本の株価、地価、物価、賃金は、国際的に比較して極めて「高い」水準にありました。東京の生活費は世界一高く、日本人の賃金は国際比較で極めて高いといわれていました。株価も不動産も、PERやイールドで説明できない高値にありました。

今は、その逆です。日本の株価、地価、物価、賃金は、国際的に比較して「割安」になっていると思います。割安な株価と、経営改革が評価されて、日経平均は5万円に向けて上昇すると予想しています。

日経平均(年次推移):1973~2024年(7月3日まで)

日経平均が2029年までに5万円を超えると予想する根拠

私は、平成の構造改革で投資価値が高くなった日本株は、令和時代にさらに飛躍すると予想しています。日経平均は、5年以内に5万円を超えると予想しています。EPS(1株当たり利益)の増加が、日経平均の上昇をけん引すると予想しています。

前提条件ですが、楽天証券経済研究所では、東京証券取引所上場企業のEPS(加重平均)が年率5.9%、5年で33.2%増加すると予想しています。

それにより、TOPIX(東証株価指数)が5年で33.2%上昇、日経平均もそれに連動することを前提としています。日経平均の現在の水準が約4万円です。そこから33.2%上昇すると、5万円を超えていく予想となります。

EPSを増加させるドライバーが3つあります。

【1】海外事業の利益成長

【2】インフレ

【3】自社株買い

の3つです。この3つを合わせて、EPSは年率平均5.9%、増加すると予想しています。

東証上場企業のEPS増加要因

2024年末の日経平均予想を4万2,000円へ引き上げた3つの理由

以下3つの理由により、日経平均の年末予想を引き上げます。詳細は後日のレポートに記載します。今日はとりあえず、概要だけお伝えします。

【1番目の理由】2024年に続き、2025年も米景気は緩やかな拡大が続くと予想

2025年の世界景気の見通しを変えたことが、今回、予想を引き上げた最大の理由です。なぜならば、2024年末の日経平均を予想する上で重要なのは、2025年の世界および日本の景気動向だからです。株はおおむね半年から1年先の景気動向を織り込んで動くことが多いので、2024年末の日経平均を予想するためには、2025年の世界景気を考える必要があります。

2024年に米景気はソフトランディングして持ち直すことについては、ほぼ市場コンセンサスとなっています。私は、早い時期から、2024年の米景気ソフトランディングをメインシナリオとして想定していました。2024年の米景気ソフトランディングを前提に、2023~2024年にかけて日経平均が上昇すると予想していました。

ただし、2025年にかけて米景気拡大が続くか、確信が持てていませんでした。2024年は良くても、2025年には米景気が悪化に向かうリスクもあると考えていました。そのため、2024年の日経平均上昇は4万円までとしていました。

今回、2024年末の日経平均予想を4万2,000円まで引き上げるのは、2025年も米国および日本の景気の緩やかな拡大が続くと考えたことによります。2025年に米国および日本の景気悪化が見えてくると、2024年末にかけて日経平均が下落することになりますが、その可能性は低いと、見方を変えました。

ご参考まで、以下、IMF(国際通貨基金)による、2024年・2025年の世界経済見通しを掲載します。IMFは、2025年も世界景気は3%台の成長が続くと予想しています。

IMFによる世界経済見通し(実質GDP成長率見通し)

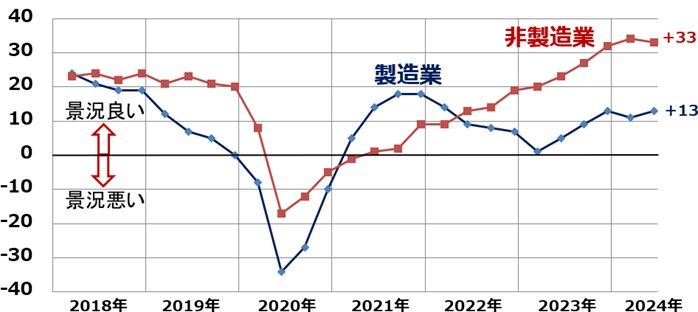

【2番目の理由】4~6月の日本の企業業績は好調が継続と予想

これから4-6月期(2025年3月期決算企業の第1四半期)決算の発表が本格化します。6月の日本銀行短観の大企業DIが高水準だったことにより、4-6月期の企業業績は好調が予想されます。3月期決算企業にとって、4-6月期はまだ第1四半期なので、通期業績の上方修正は多くないと思いますが、4-6月期の実績が良好であることが、株式市場にとって追い風となると予想しています。

日銀短観、大企業製造業・非製造業DIの推移:2018年3月~2024年6月

より詳しい説明は、レポート末尾の「著者おすすめのバックナンバー」にある2024年7月2日のレポート「日本株:4-6月決算発表に期待、業績好調継続か。6月日銀短観DIは高水準(窪田真之)」を参照してください。

【3番目の理由】買い需要の増加

これまで、日本株の上昇をけん引してきたのは外国人投資家でした。外国人投資家の買いが増加する局面では、国内投資家の売りが増える傾向が見られていました。

近年、一部国内から安定して買いが続くようになっています。

その理由の1つは、自社株買いの増加です。もう1つは、個人投資家による積み立て投資の増加です。

東京証券取引所の要請により、PBR1倍割れ企業を中心に、株価を引き上げるための自社株買いが増加しています。近年、年8~10兆円の自社株買いが出ていましたが、今年は半年ですでに10兆円近い自社株買いの枠設定が出ています。

財務良好で、安定的にキャッシュフローが得られようになったにもかかわらず、PBR1倍を割れるなど、株価評価の低い企業を中心に、自社株買いを増やしてROE(自己資本利益率)を高める動きが続くと予想しています。結果として、今後、5年にわたり年間12兆円以上の自社株買いが見込まれると、予想しています。

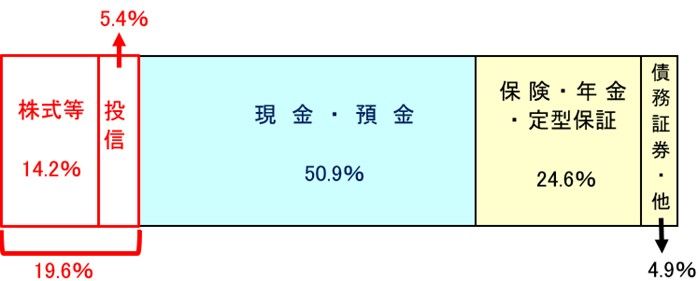

日本の個人投資家による、株式や投資信託への積み立て投資が増加しています。日本の家計は2024年3月末時点で2,199兆円の金融資産を保有していますが、うち50.9%(約1,118兆円)は利回りの低い現預金で、株式・投信などで積極的に運用しているのは19.6%(約432兆円)にとどまります。

家計の金融資産2,199兆円の構成比:2024年3月末時点

やや現預金に偏った資産配分を変えるために、新NISA(ニーサ:少額投資非課税制度)スタートをきっかけに、株式や投資信託への積み立て投資が増えています。

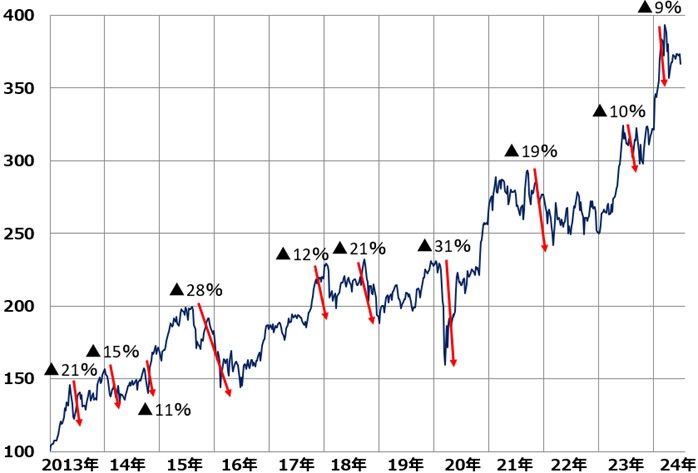

一本調子の上昇はない

今日は、日経平均の年末見通しを上方修正する理由をお伝えました。また、5年以内に日経平均が5万円まで上昇すると予想する理由もお伝えしました。

ただし、日経平均が、毎年一本調子で上昇するとは考えていません。過去にそうであったように、これからも、急落・急騰を繰り返しながら上昇していくという見通しは変わりません。

日経平均推移(指数化チャート):2012年末~2024年(7月3日)

従って、リスク管理は大切です。景気予測に賭けて、過度なリスクを取ることなく、常に適切なリスクを取りながら、中長期で資産形成を続けていくことが大切と考えています。

▼著者おすすめのバックナンバー

2024年7月2日:日本株:4-6月決算発表に期待、業績好調継続か。6月日銀短観DIは高水準(窪田真之)

2024年6月4日:日経平均5万円、5年以内に達成と予想する理由(窪田真之)

2023年12月28日:2024年の日経平均予想!年末3万7,000円を予想する理由(窪田真之)

(窪田 真之)

この記事に関連するニュース

ランキング

-

1悲しいほど売れなかった「刻みのりハサミ」、“名前を変えただけ”で100万本超の大ヒット商品に

ITmedia ビジネスオンライン / 2025年1月16日 8時10分

-

2中居正広騒動「物言う株主」の要求は超絶真っ当だ 「ない」ことを証明するのは論理上は不可能だが…

東洋経済オンライン / 2025年1月16日 8時20分

-

3JAL「パイロット飲酒問題」、現場の警告は届かず 客室乗務員や整備士は不安の声を上げていた

東洋経済オンライン / 2025年1月16日 8時0分

-

4普通の葬儀にしておくべきでした…年金月14万円で慎ましく暮らした79歳母が急逝。53歳息子が「人気だから」と選んだ〈家族葬でのお別れ〉をいまだに悔やむワケ【FPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月16日 8時15分

-

5NY外為市場=ドル下落、CPI受けインフレ懸念緩和

ロイター / 2025年1月16日 7時25分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください