米国株「トランプ×景気軟着陸」相場一転 AI・半導体崩落

トウシル / 2024年7月19日 7時30分

米国株「トランプ×景気軟着陸」相場一転 AI・半導体崩落

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の田中 泰輔が解説しています。以下のリンクよりご視聴ください。

「【米国株】「トランプ×景気軟着陸」相場一転 半導体株崩落 」

今回のサマリー

●米株式相場は一時「トランプ・トレード」と「景気軟着陸トレード」で空気感が一新したかの活況に

●しかし、それぞれの相場テーマの持続力については、慎重に見るべき事情も

●むしろ、市場がこの種のテーマに沸き立つことは、手詰まり感のはけ口か

●一見相場明転が、ぐらつく生成AI・半導体株の崩落で暗転。テクニカルに戦術練り直し

米国株相場の空気一変

米国株相場は、7月中旬に入り、にわかに空気感が変わったかの展開になりました。そこには、大きくは2つの事情が作用していました。

1つには、銃撃を受けたドナルド・トランプ共和党大統領候補への支持が高まったことでの相場動意です。株式市場は一気に選挙でのトランプ氏の勝利を確実視したかのように、彼の公約がメリットになりそうな銘柄の物色を始めました。

もう1つは、米利下げ観測が強化されたことです。米景気指標の陰りは、5月以降、7月に至るまで続いています。そして、11日公表のCPI(消費者物価指数)が予想外に下振れて、前月比マイナスになりました。これを受けて、市場では2024年内、そして2025年の利下げ観測が急速に強化されました。

ただし、株式市場は、とりあえず金利低下を好感しつつも、景気悪化の程度次第で、逆業績での相場下落リスクへの不安も拭えずにいました。そこに、予想ほど悪くなかった小売売上を見て、景気への安堵(あんど)から、景気・バリュー株へ物色が広がりました。

このレポートは、株式市場のトランプ・トレードと景気軟着陸トレードをチェックし、この相場の賞味期限、そして投資の構え方を考えるためにまとめたものです。そもそも、こういう盛り上がり方自体が、長らく決め手を欠いたままの相場心理のいらだちの表れかもしれないと、慎重に構えていました。

ところが、バイデン米政権の対中国半導体規制強化のニュースがトリガーとなり、AI(人工知能)テック株の崩落を誘発しました。

トランプ・トレード

トランプ氏は、6月27日のバイデン大統領とのテレビ討論を経て、選挙での優勢予想が強まりました。そして、7月13日に銃撃されて負傷。しかし、血を流しながら、こうした暴挙には負けないと拳を振り上げる姿は、力強いリーダーとして有権者の目に届いたでしょう。支持率が一気に上がり、討論会で衰えを危惧されたバイデン現大統領との格差をさらに広げています。

株式相場は早くもトランプ勝利を確信したかのトレードに動いています。彼の公約から、物色銘柄をざっくり整理します。メリットを受ける業種を〇、不利益を被る恐れがある業種を×で表記します。

| 公約 | メリット:〇 デメリット:× |

業種 |

|---|---|---|

| 対中関税 | 〇 | 半導体、自動車など |

| 対中規制 | × | AI(人工知能)・半導体 |

| 規制緩和 | 〇 | AI、仮想通貨 |

| 国内減税⇒国債増発⇒イールドカーブ順傾斜強化 | 〇 | 金融 |

| バイデン政策否定 | 〇 | エネルギー |

| 軍事力増強 | 〇 | 防衛 |

| 産業保護 | 〇 | バリュー系製造業 |

| 利下げ促進 | 〇 | 不動産、景気株全般 |

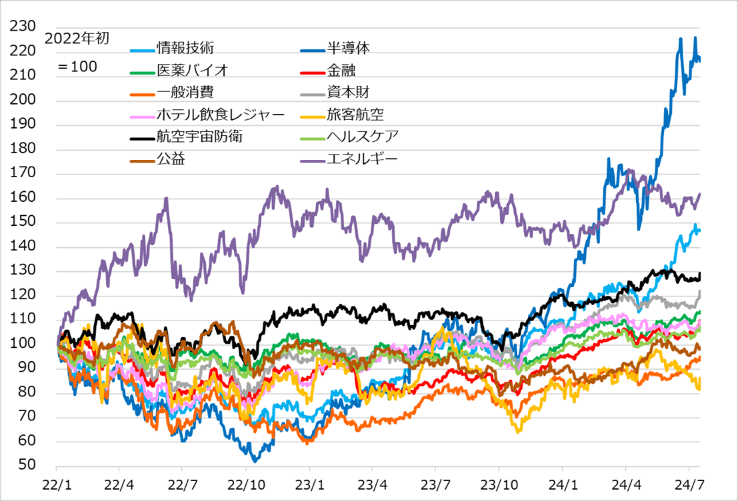

AI・半導体は強弱感が錯綜(さくそう)しています。金融、エネルギー、また景気バリュー系の資本財などの上昇は、図1のS&Pテーマ別株価指数の推移でうかがわれます。上がっている銘柄を強調するには、ごく最近だけの短期チャートで示す方が明快でしょう。しかし、ここではあえて、2022年以降の長めのチャートにしました。それは、足元の動きに目を奪われがちな場面故に、今起こっている現象を冷静に俯瞰(ふかん)していただくためです。

図1:S&Pテーマ別株式指数

景気軟着陸ラリー

米国では、5月以降、景気指標の陰りが続き、次第にインフレデータにも鈍化の兆しが表れてきました。6月のFOMC(米連邦公開市場委員会)で、2024年末までの利下げ回数は0.25%で1回との見通しを出し、市場もそれを織り込んでいました。

しかし、以前指摘したように、政策当局も市場も、景気もインフレも金利も先行きを決めてかかれる段階ではなく、誰にとってもデータ次第というステージです。FOMC後も景気指標の陰りは続き、7月11日のCPIが前月比マイナスと確認された時点で、市場では利下げ見通しの修正が始まりました。

米投資銀行は、こうした変化の初期場面で、早く言ったもの勝ちとばかりに、強い相場インパクトを狙った予想を出す性向があります。ある銀行は、2024年内2回に続いて、2025年にも6回、すなわち合計8回の連続利下げ予想を掲げました。また、別の銀行は、まだ9月利下げ予想が市場の主流のうちに、いち早く7月利下げの可能性を指摘しました。

こうして米債券市場では、長期金利が4.2%水準まで低下しました。AIテックなどグロース株は、総じて金利低下を好感する一方で、金利低下が速まることは、景気悪化への不安も呼び起こします。このため、景気・バリュー系の株は、底堅くも、浮上しにくい地合いが続いていました。

ただし、景気サイクルは、いったん陰りが出ると下降が速まるという過去の教訓の一方、今回は、陰っても底堅さを保っており、軟着陸の可能性が高いという期待が混在しています。そこで16日に公表された小売売上が、前月比マイナス予想に対して横ばい、変動の大きい自動車関連・ガソリンを除くと、予想+0.2%に対して+0.8%と、久々に事前予想を上回る結果となりました。

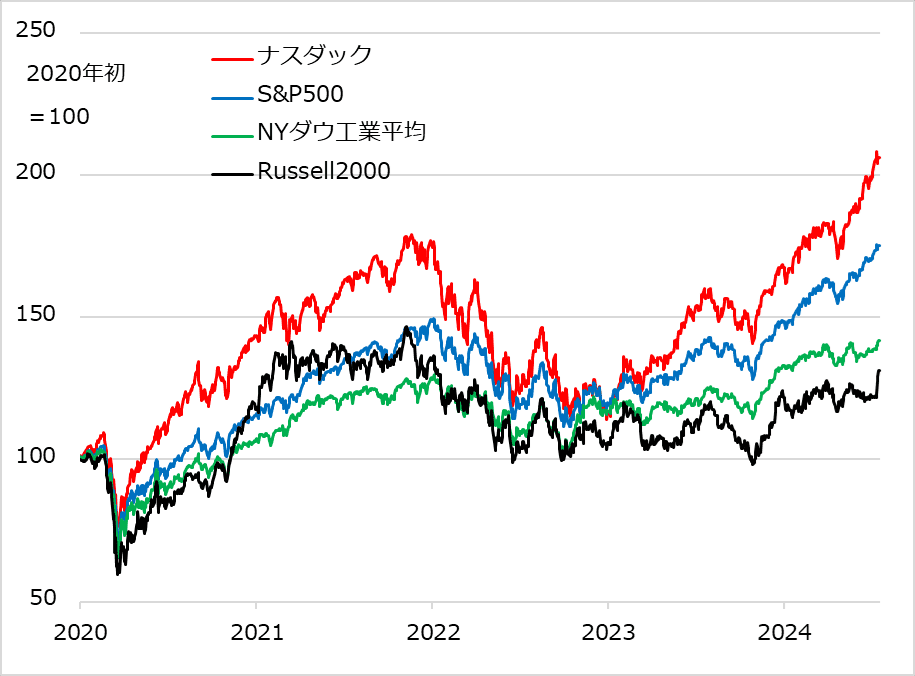

株式市場は、景気の先行き不安が緩和され、これまで買いを手控えていた景気・バリュー・中小型株の物色に動き出しました。図2が示すように、足元では中小型株指数のラッセル2000の急騰が目立ち、ついで景気・バリュー比率の高い順に「ダウ工業株30種平均>S&P500種指数>ナスダック総合指数」の序列で上伸しました。

図2:にわかに「ラッセル>NYダウ>S&P500>ナスダック」

相場テーマの賞味期限

これまで何カ月も、生成AI・半導体銘柄ばかりが上昇し、それ以外の多数の銘柄がほとんどモタモタするばかりの状態でした。それだけに、この浮揚感のない銘柄群に一気に光が差したかの展開は、相場全体の空気を一新したかの印象を受けるでしょう。

もっとも、生成AI・半導体などテック株は、マチマチながらもダレ気味で、景気・バリュー・小型株とのローテーションの心証を醸し出しています。

筆者がここで留意したのは、トランプ・トレード、景気軟着陸トレードという相場テーマの持続力、賞味期限でした。もちろん、相場の新たな兆候にいち早く乗ることが大成功につながるケースもあります。しかし筆者は、トレンドらしい兆候が見えたら、あるいは自分が何らかのトレンドに乗ったら、それがダメになるリスク要因を重点的に観測し、それらリスクが強まらない限り、トレンドにとどまる慎重アプローチを旨としています。

トランプ・トレードについては、足元の相場動意がやや尚早の先物食いかもしれないとの思いがあり、11月選挙までの3カ月半以上を持続するかは、いぶかしく見ていました。そして、選挙の不確実性のみならず、景気の陰りが早く深く進むかもしれないリスクもある場面です。トランプ銘柄の景気悪化に対する耐性をきちんと見ておく必要があるのです。そもそも、株式市場はトランプ・トレードにはしゃぐ一方、債券市場は金利が軟化し、冷静でした。その意味するところを留意する必要があります。

景気軟着陸トレードの持続性については、依然としてデータ次第と言わざるを得ません。小売売上が予想より強めに出たと言っても、前月比横ばいです。2023年10月以降の前月比平均もほぼ0%です。この統計がインフレ分を含む名目データであることを勘案すれば、実質マイナスであり、決して景気の先行きを安堵できる強さではないのです。

実は、ここ2年に、高金利の影響で景気はここから陰って下方サイクルに入るだろうと予想した場面は2回ありました。しかし、いずれも、コロナ禍後の特殊事情という事前には予想できなかった要因によって、景気は強さを維持しました。従って、データ次第で3~6カ月後にまた景気は強いという認識になっている可能性も、完全には排除できません。

もっとも、ここ数カ月は、個人消費というGDP(国内総生産)の7割以上を占める需要項目、サービス業というGDPの9割近くを占める業種の景況感に、それぞれ陰りが見られます。そして、底堅さを保ってきた雇用も、失業率が完全雇用のボーダー線上の4.1%と陰りが出ています。

従って、今後については、いったん陰りの出た景気サイクルが、過去にたびたび経験したように、下げ足を速めるのか、それとも今回については底堅く軟着陸の道筋をたどるのかと、やや下方に目線を傾けて、データを注視していく構えです。

AIテックに相場なだれ

以上から、筆者は、トランプ銘柄、景気軟着陸トレードでの景気・バリュー・中小型株の物色には乗り出さずにいました。中長期チャートで相場を俯瞰すると、例えば、これまで長い間もたついていた中小型株が、依然として高金利、そして今景気が陰ろうとしている局面に、業績の裏付けを伴うかは慎重に見なければならないと考えたのです。

もちろん、筆者が読みを間違えるのも日常茶飯のことです。しかし、筆者は、ファンダメンタルズの行く末が流動的なこの1年、景気や金利の多少の変化には耐性があると見た生成AI・半導体銘柄に焦点を絞って、取り組んできました。それは値上がり期待が大きいというばかりでなく、銘柄・業種を絞ることにより、相場のトレンドや、押し目を丁寧に拾う波動リズムの把握、リスク要因の観察がしやすくなるメリットがあると考えているからです。

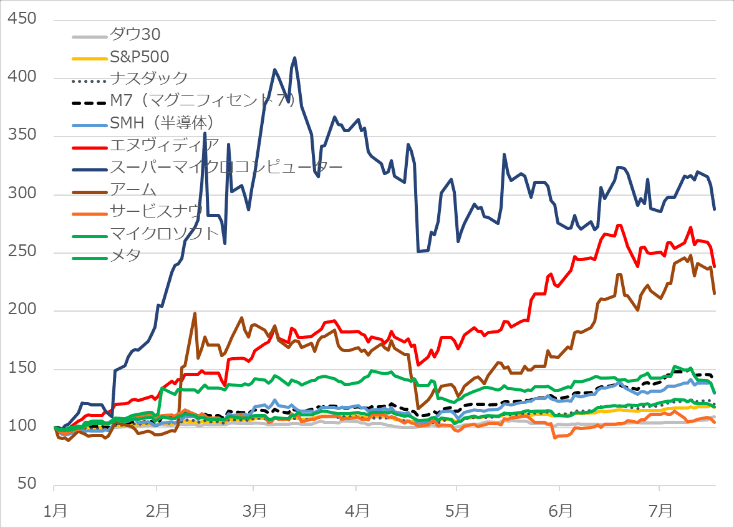

そう身構えているさなか、バイデン政権が、AIテック相場の内側で膨らんでいた自律反落リスクを、自らの政策方針の表明で顕在化させてしまいました(図3)。

7月前半のミニ・サマーラリーらしい頑張りを見せた株式市場には、後半に控えめな余勢を見ていました。しかし、これほどの相場反落のダメージがあると、テクニカルに復調に時間を要するかもしれないリスクが生じます。全治には、このまま8月の夏枯れ相場に入ると1カ月、9月調整の季節性、10月選挙前の不透明感までもたつくと3カ月を要する可能性を排除できません。

押し目拾い、上値追い、それぞれの仕方を定めるにも、この調整期間の長さを見極めることからになります。「トランプ×景気軟着陸」相場の賞味期限を決める経済指標、業績、金融政策をチェックしつつ、急がず、じっくり、再参入の時機を探索し、フォローします。

(現時点での、もう一歩踏み切んだ見方は、動画で解説しています。ご関心のある方は、ぜひそちらもご覧ください。)

[動画で解説]【米国株】「トランプ×景気軟着陸」相場一転 半導体株崩落 (田中 泰輔)【楽天証券 トウシル】

図3:米株3指数とAIテック株の年初来推移

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

(田中泰輔)

この記事に関連するニュース

-

今週の日本株は停滞続く?ロシアミサイル攻撃、世界的金利上昇でトランプ・ラリー失速か

トウシル / 2024年11月25日 14時0分

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

米国株 トランプ勝利 相場先読み3ステップ

トウシル / 2024年11月7日 18時4分

-

[大統領選挙速報]トランプ氏再選!米国株式は「ほんトラ」とどう向き合う?(香川睦)

トウシル / 2024年11月7日 15時25分

-

日本株は「徐々にレンジを切り上げる展開」を予想 ~先月の金融市場の振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 9時50分

ランキング

-

1「トイレ流せない…」水道代にも値上げの波 千葉で水道代を2割“値上げ”方針 住民からは悲鳴も【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年11月25日 21時9分

-

2なぜ「モータースポーツ新会社」設立? GRとは違う「TGR-D」誕生!? トヨタ会長が語る会社分割の狙いとは

くるまのニュース / 2024年11月25日 23時10分

-

3関西財界訪中団、邦人の安全確保に懸念 短期ビザ免除再開に期待も 投資意欲は持続

産経ニュース / 2024年11月25日 18時19分

-

4薄力粉値上げ=パスタ製品は値下げ―日清製粉ウェルナ

時事通信 / 2024年11月25日 17時23分

-

5政府、次世代太陽電池を導入へ 40年度目標、20ギガワット

共同通信 / 2024年11月25日 21時5分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください