[今週の株式市場]為替市場は日本株の足枷になるのか~株価復調の強さと脆さ~

トウシル / 2024年9月2日 12時0分

![[今週の株式市場]為替市場は日本株の足枷になるのか~株価復調の強さと脆さ~](https://media.image.infoseek.co.jp/isnews/photos/toushiru/toushiru_45962_0-small.jpg)

[今週の株式市場]為替市場は日本株の足枷になるのか~株価復調の強さと脆さ~

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「今週の株式市場 為替市場は日本株の足枷になるのか?~株価復調の強さと脆さ~」

先週末8月30日(金)の日経平均株価は3万8,647円で取引を終えました。前週末終値(3万8,364円)からは283円高、週間ベースでも3週連続の上昇となっており、先週もジワリと株価の復調が続く格好となりました。

今週から9月相場に入りますが、日米で注目のイベントが相次ぐため、年末相場の行方を占う重要な月になることが想定されます。

まずは、今週末6日(金)に予定されている米8月雇用統計が最初の「ヤマ場」となりますが、米雇用統計については、前回の米雇用統計(7月分)が8月あたまの相場急落のきっかけとなっただけに、今回の雇用統計の結果が、足元で見せている株式市場の戻り基調の流れを加速させるのか、それとも水を差す格好となるのかが焦点になります。

このほか、今週の米国では8月分のISM(米サプライマネジメント協会)景況指数(製造業・非製造業)の発表ほか、米地区連銀経済報告書(ベージュブック)の公表なども予定されているため、今週の株式市場は米国の景況感をにらみながら推移することになりそうです。

日経平均は3万9,000円台半ばまでの上昇も、75日移動平均線との関係を意識か

今後の相場展開について考察する前に、まずはいつものように、先週の日本株の値動きをチェックします。

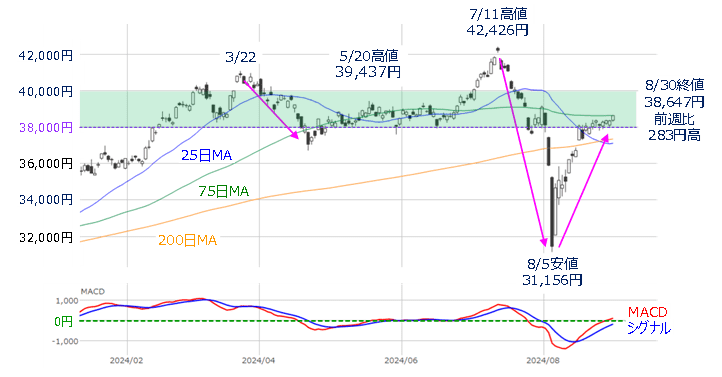

図1 日経平均(日足)とMACDの動き(2024年8月30日時点)

先週の日経平均ですが、上の図1を見ても分かるように、3万8,000円の株価水準を中心に、比較的狭い値幅の上げ下げを繰り返しながら、75日移動平均線をうかがう展開が続きました。

週末30日(金)の取引時間中には、この75日移動平均線を超える場面もありましたが、終値では微妙に下回って終えています。

下段のMACDも「0円」ラインを上抜けており、今週の株価が75日移動平均線を上抜けることができれば、ある程度の上値を試す動きへの期待が高まるかもしれません。

ただし、前々回のレポートでも指摘したように、日経平均の3万8,000円台から4万円台の価格水準は、図1にもあるように、ローソク足の本数が多く、取引に厚みがあるため、戻り待ち売りなどの抵抗帯として意識されやすいほか、株価が「高いか安いか」と「強いか弱いか」の境目であることを踏まえると、ココから先の上値追いには買いの強さと勢いが必要になります。

もっとも、図1の真ん中あたりでも確認ができるように、株価が75日移動平均線を挟んだ攻防戦となる展開も想定されますが、それでも5月20日に3万9,437円の高値をつける場面があったように、今回も3万9,000円台の半ばまでの株価上昇は十分にあり得そうです。

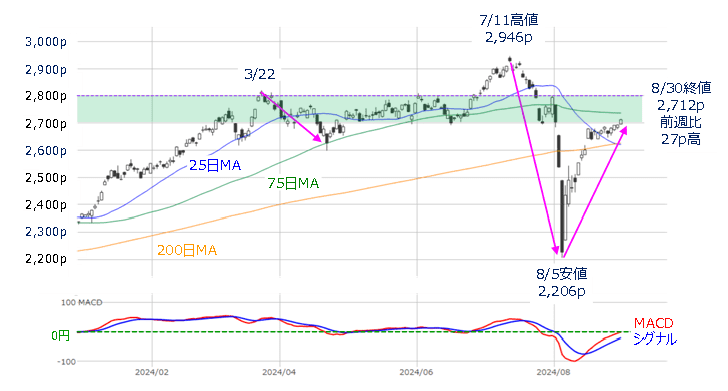

ちなみに、TOPIX(東証株価指数)についても、これから75日移動平均線をうかがうところに差し掛かっているほか、やはり取引に厚みのある2,700~2,800pの価格帯に突入しています(下の図2)。

図2 TOPIX(日足)とMACDの動き(2024年8月30日時点)

米国株市場の基調はエヌビディア決算後も大きく変わらず

続いて、先週の米国株市場の動きについても確認します。

週末時点で見た、先週の米国株市場も戻り基調が続いた格好ですが、注目されていた米半導体企業のエヌビディア(NVDA)決算前はやや売りに押される場面があったものの、決算後の週末にかけて上昇していく値動きとなりました。

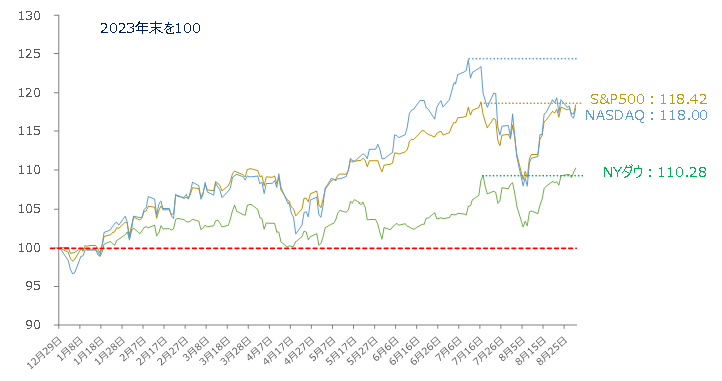

図3 米主要株価指数の年初来パフォーマンス(2024年8月30日時点)

上の図3は、昨年末を100として描いた、米主要株価3指数(NYダウ・S&P500・NASDAQ)のパフォーマンスの状況です。

米エヌビディア株など、グロース株の影響を受けやすいNASDAQは、まだ急落前の水準に届いていませんが、NYダウは急落前の水準を超えたほか、S&P500も急落前の水準をほぼ取り戻しつつあります。

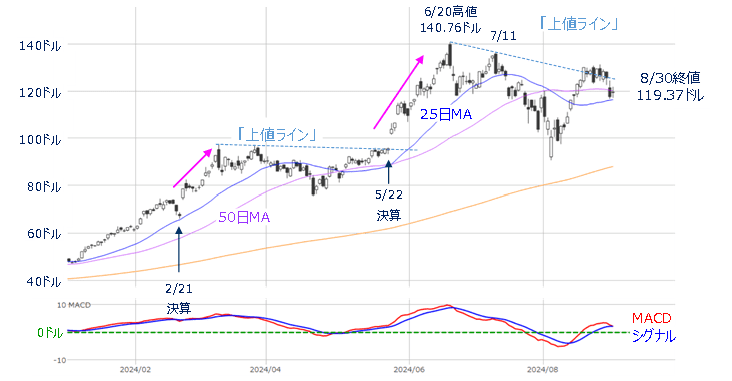

また、決算を受けた米エヌビディア株は、下落で反応しているものの、50日や25日移動平均線がサポートとして機能しており、相場が崩れた状況にはなっていません(下の図4)。

図4 米エヌビディア(日足)の動き(2024年8月30日時点)

株価が下落したとはいえ、エヌビディアの決算自体は悪いものではなかったことや、米景気に対する楽観的な見方を背景に、他の銘柄への買いがカバーしたような格好となっており、ひとまず、先週の注目イベントは無難に通過したと言えます。

ただし、別の見方をすれば、米景況感が再び後退したり、AI&半導体セクターに対しても、「投資に見合う収益」へと視点が移る中、大手テック企業の設備投資意欲の後退や、エヌビディアが手掛ける次世代チップ(ブラックウェル)の量産遅れが挽回できるかなど、電力不足問題が浮上してしまうと、相場のムードが悪化することも考えられるため注意が必要です。

少なくとも、こうした不安や問題が顕在化しない限りは、米国の戻り基調が続くことになるわけですが、今週の米8月雇用統計をはじめ、その後も9月のイベントをこなしながら、株価水準を探っていくことになります。

米国で今後発表される経済指標が良好なものが続けば、米株市場は堅調な景気動向を素直に好感して上昇すると思われますが、反対に、冴えない指標の結果が続いた場合には、株価が下落する可能性があるものの、9月17~18日にかけて開催されるFOMC(米連邦公開市場委員会)で、「利下げ幅が拡大するのでは?」との思惑が高まることで、相場が持ちこたえる展開も考えられます。

為替市場の動きに注意

このほか、目先の日本株で注意したい点として、為替市場の動きが挙げられます。先ほども述べたように、米国の利下げ幅拡大などの議論が浮上してきた際には、日米の金利差縮小観測による円高が進行し、日本株の重石になってしまう展開も考えておく必要があります。

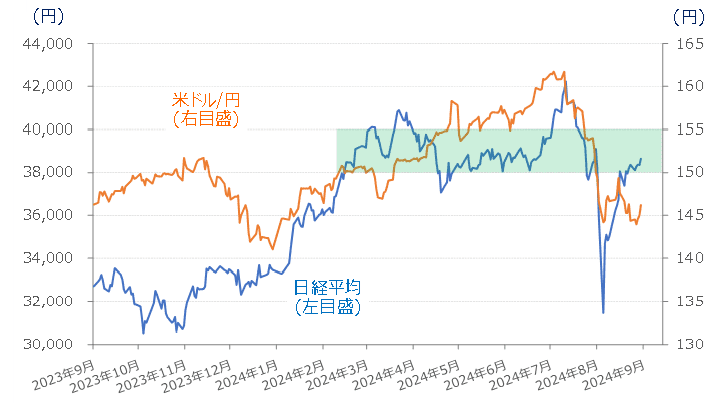

図5 日経平均と米ドル/円の動き(日足)(2024年8月30日時点)

先週末30日(金)の為替市場では、1ドル=146.2円あたりとなっていますが、7月に公表された日本銀行短観での2024年度のレートが144.77円(全規模・全産業)となっているため、ここからさらに円高が進んでしまうと、企業業績の円安効果が剥落することになり、現在の為替レートは株式市場が敏感に反応しやすい水準であることは、前回のレポートでも触れた通りです。

上の図5は、日経平均と米ドル/円の推移を示していますが、日経平均が3万8,000円から4万円以上を駆け上がっていた、3月から7月にかけての為替市場は、1ドル=150円以上の円安局面となっていることが分かります。

図1で、3万8,000円から4万円の価格水準は株価の抵抗帯として意識されやすい旨を述べましたが、為替水準の面からでも、ここからの株価の上値を抑える「足枷」になりそうなことがうかがえます。継続的な株価上昇には、為替の後押し(円安)以外の買い材料が欲しいところです。

(土信田 雅之)

この記事に関連するニュース

-

[今週の株式市場]海外イベントの多さと米新政権前の緊張感~微妙な「軟調サイン」に注意~

トウシル / 2025年1月14日 12時10分

-

米国株市場はこのまま調整入りするのか?~相場環境と株式市場との「歪み」に注意~(土信田雅之)

トウシル / 2025年1月10日 8時0分

-

[今週の株式市場]新年相場は「上昇ライン」への復帰が焦点~意外と弱気な米国株のムード転換がカギ~

トウシル / 2025年1月6日 12時10分

-

日本株、2024年相場の振り返りと2025年のざっくり見通し

トウシル / 2024年12月31日 11時0分

-

[今週の日本株]今年の「掉尾の一振」への期待度は?~2024年は株価上昇の意味が問われる年末に~

トウシル / 2024年12月23日 12時0分

ランキング

-

1裏切られた気持ちでいっぱいです…月収25万円・65歳サラリーマン、毎年「ねんきん定期便」を必ずチェック、年金月19万円のはずが「初めての年金振込日」に知った衝撃事実に撃沈

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月15日 8時15分

-

2「馬上、枕上、厠上」がキャリア形成にも重要な理由 「1人になれる時間」は本来いくらでも存在する

東洋経済オンライン / 2025年1月15日 8時0分

-

3なぜ繁忙期も「あの同僚だけ残業せずに帰れる」のか? デキル人が無意識に使う思考パターン

ITmedia ビジネスオンライン / 2025年1月15日 8時10分

-

4理想の体形や収入がいつまでも手に入らない理由 強い願いも「無意識」に打ち負かされてしまう

東洋経済オンライン / 2025年1月15日 8時15分

-

5なんでまだ働いているんだろう?…ブラック企業を「辞めない人」の理由【行動経済学】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月15日 7時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください