[今週の株式市場]「政治の季節」を迎えた日本株と「リスクオン」の海外株~今後の展開は材料の組み合わせ次第~

トウシル / 2024年9月30日 16時35分

![[今週の株式市場]「政治の季節」を迎えた日本株と「リスクオン」の海外株~今後の展開は材料の組み合わせ次第~](https://media.image.infoseek.co.jp/isnews/photos/toushiru/toushiru_45966_0-small.jpg)

[今週の株式市場]「政治の季節」を迎えた日本株と「リスクオン」の海外株~今後の展開は材料の組み合わせ次第~

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「【テクニカル分析】今週の株式市場 「政治の季節」を迎えた日本株と「リスクオン」の海外株 ~今後の展開は材料の組み合わせ次第~<チャートで振り返る先週の株式市場と今週の見通し>」

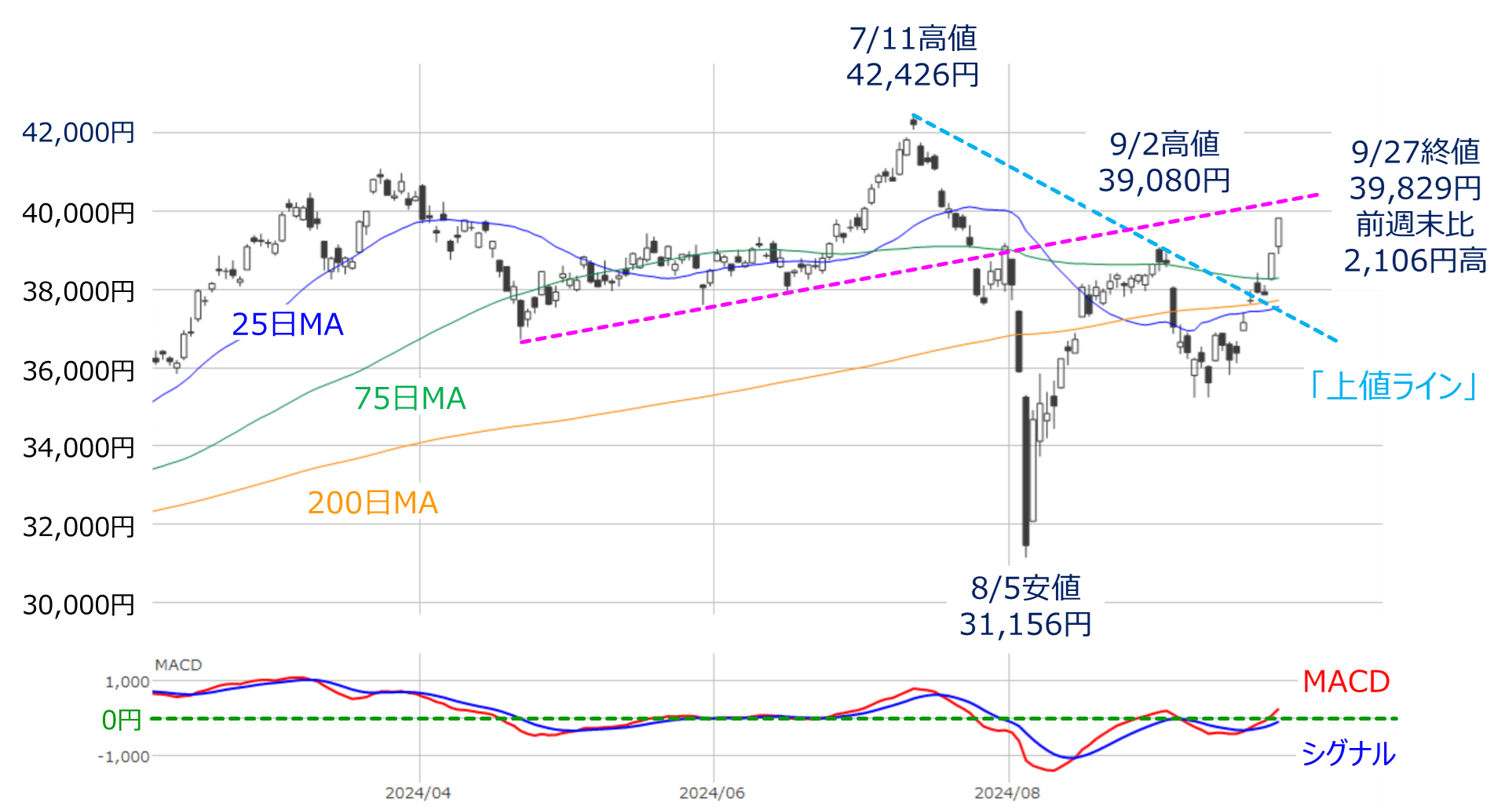

先週末27日(金)の日経平均株価は3万9,829円で取引を終えました。

週間ベースでは3週連続で上昇したほか、前週末の終値(3万7,723円)からの上げ幅も2,106円高と大きくなっています。

図1 日経平均(日足)の動き(2024年9月27日時点)

前週の日米の金融政策イベントを通過したことによるアク抜け感のほか、中国からも金融緩和策が打ち出されたことで、中国株市場の上昇はもとより、国内外の株式市場でも中国関連株が物色されたこと、また、米半導体メモリーを手掛けるマイクロン・テクノロジー(MU)が発表した決算内容が好感され、米テック株が買われたことなどが相場を押し上げました。

テクニカル分析的にも、日経平均の株価が前回のレポートで注目していた「上値ライン」や、75日移動平均線を超えたほか、下段のMACDも「0円ライン」を上抜けるなど、日足チャートの形状は上方向への意識を強める格好となっています。

このまま株価が上昇を続けた場合、目先のハードルになりそうなのは、4月の半ばから6月下旬にかけて、75日移動平均線を挟んでもみ合っていた時の下値を結んだトレンドラインです。ここを上抜けることができれば相場のムードはさらに強まることが考えられます。

週末の国内株市場は政治に揺さぶられる展開

また、先週の株価上昇で特徴的だったのは週末27日(金)の取引なのですが、その要因は国内政治でした。

この日の午前中の日経平均はあまり動きがなかったのですが、午後に入って開催された自民党総裁選の1回目の投票で、高市候補が1位、石破候補が2位となり、決選投票に向かうと報じられたことをきっかけに上げ幅が拡大していきました。

経済政策に軸足を置き、「アベノミクス」の継承路線とされる高市候補の新総裁就任の可能性が高まったことを期待する動きが株高につながり、先ほどの図1でも確認したように、チャートの形状が改善したほか、この日の終値も4万円の大台が視野に入る高値引けとなった格好です。

ただし、こうした株高への期待が急速に萎んでしまったのもまた、国内政治が理由でした。

国内の現物株市場の取引終了後に行われた決選投票では、市場が見込んでいた高市候補ではなく、緊縮財政や課税を強化する方針に近いとされる石破候補が勝利したことで、それを受けた株価指数先物取引市場が株安で反応し、為替市場も円安から円高へ転換していきました。

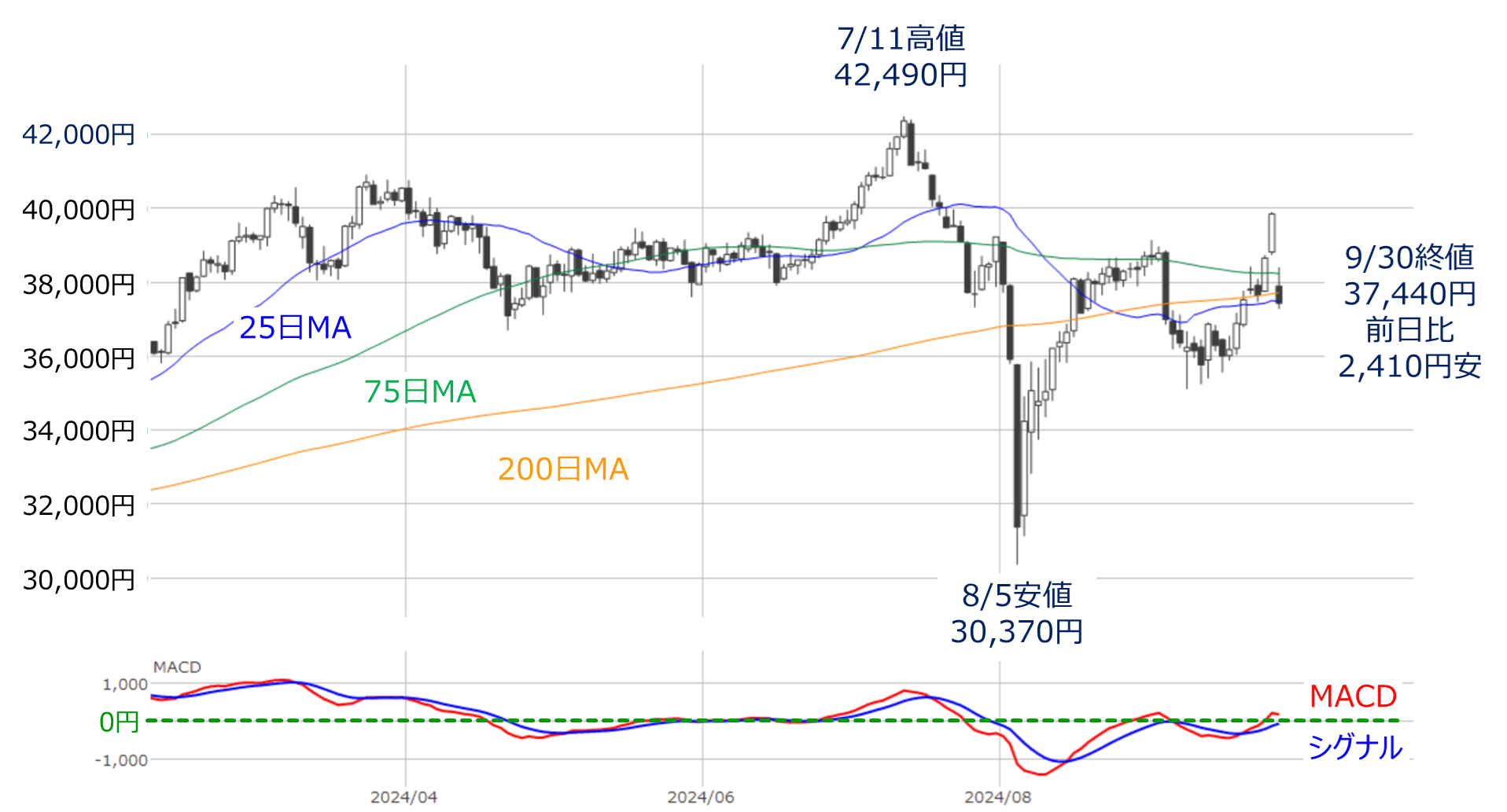

図2 日経225先物(中心限月・日足)の動き(2024年9月30日ナイトセッション終了時点)

結局、大阪取引所の日経225先物取引の終値は3万7,440円となり、前週末終値(3万7,723円)も下回って、先週の上昇分を打ち消してしまったほか、意識される株価水準も、現物株市場での4万円台から、3万8,000円台へと引き下げられた格好です。

また、株価と移動平均線の位置関係についても、図2からは、75日・200日・25日の3本の移動平均線を再び下抜けてしまっていることが確認できます。

このように、先週末の国内株市場は、政治的な要因で揺さぶられる展開だったわけですが、こうした値動きが今後の相場展開を読みにくくさせることになりそうです。

国内政治は相場の下げ要因となるのか?

少なくとも、先ほどの先物市場の動きを見る限りでは、今週の日経平均は下落してのスタートが見込まれますが、「では、このまま下落基調が続いてしまうのか?」というと、現時点ではまだ不透明と言えます。

先週末の先物市場急落を受けて、一部のメディアでは「石破ショック」という語句も見受けられますが、高市候補への期待で上昇した分が剥落したという面も強く、「市場は石破新総裁を歓迎していない」と断ずるのは言い過ぎかもれません。

敗れたとはいえ、高市候補が多くの支持を集めていたという事実があり、経済政策面で配慮せざるを得ず、急激な方針転換は考えにくいという見方もありますし、さらに、新たな首相の誕生によって、国民に信を問うために衆議院の解散総選挙が行われる可能性もあります。

そうなれば、選挙戦の動向や結果を見極める必要が出てくるため、スケジュール次第にはなりますが、市場が本格的に政権運営を織り込んでいくのはもう少し先になります。

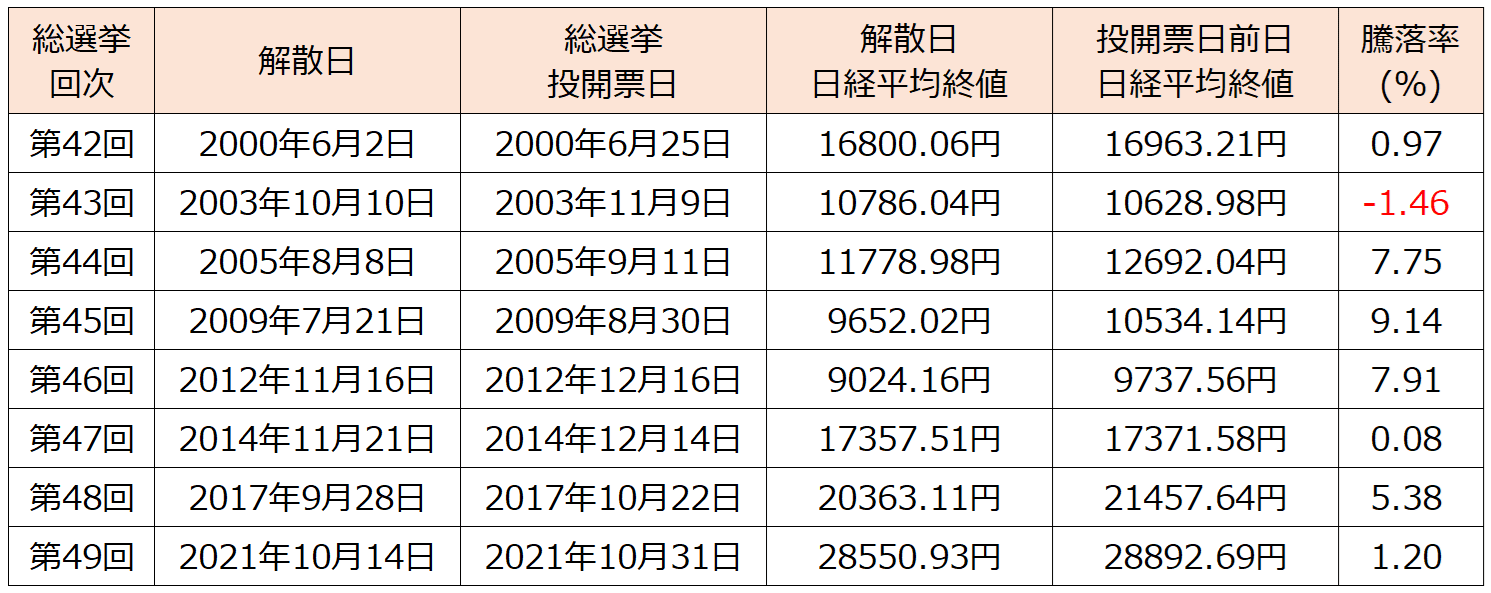

ちなみに、「選挙絡みの日本株は上昇しやすい」というアノマリー(経験則)があります。

2000年以降の衆議院の解散は8回あるのですが、解散日から投開票日までの日経平均の動きを見ると、そのほとんどで上昇していることが分かります(下の図3)。

図3 2000年以降の衆議院解散総選挙と日経平均の騰落状況

確かに、国内政治の動向は不透明ではありますが、増税や引き締めなどの目立ったアピールが無い限り、週初の下落が一巡した後の売りはひとまず落ち着き、相場の視点は再び米国の景況感や金融政策の思惑、中国景気などへと移っていくことになりそうです。

そして、それに解散総選挙が決まった場合には、買いのアノマリーが加わり、日本株は意外としっかりした展開になることも考えられそうです。

海外市場の「リスクオン」相場は続くか?

続いて、先週の海外株市場の動きについてもチェックして行きます。

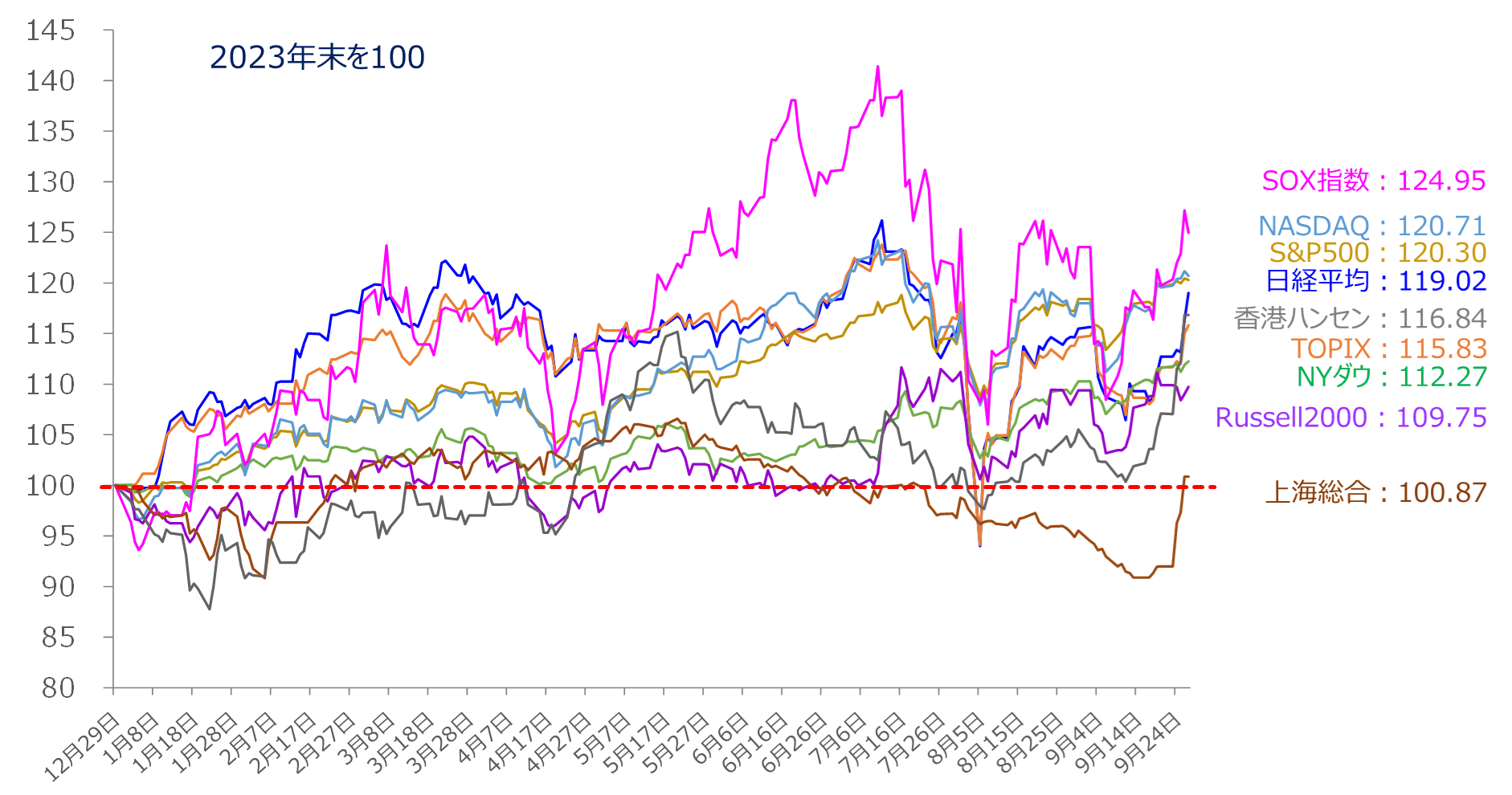

図4 米国主要株価指数の年初来パフォーマンス(2024年9月27日時点)

上の図4は昨年末時点を100とした、日米中の主要株価指数のパフォーマンスを比較したチャートですが、最近の動きを見ると、各指数が揃って上昇基調を描いていることが読み取れます。

FOMC(米連邦公開市場委員会)後の株式市場が、米国の「利下げサイクル入り」と「経済のソフトランディングシナリオ」を前提に動き始めたことや、金融政策面でようやく重たい腰を上げた中国の本気度、生成AIなどの「買える銘柄やテーマ」が存在していたことなどを背景に、海外の株式市場はやや「リスクオン」の様相となっている印象です。

そのため、国内政治の動向が気になるものの、今週の株式市場の基本的な焦点は、「先週までのリスクオンの流れを継続できるか?」になります。

いわゆる「月またぎ」で10月相場を迎える今週の主なイベントを確認すると、国内では、先ほども述べたように、自民党総裁選の結果を踏まえた次の動き(人事や政策、解散総選挙の思惑)のほか、1日(火)の日銀短観や安川電機(6506)の決算などが注目されることになりそうです。

また、米国では、月初恒例の米雇用統計(9月分)の公表を週末の4日(金)に控え、9月ISM(米サプライマネジメント協会)景況感指数(製造業と非製造業)などの米経済指標などの結果をにらみつつ、景況感や今後の利下げペースの見通しを探る展開が見込まれるほか、1日(火)には米大統領選の副大統領候補者の討論会も行われます。

そして、金融緩和で足元の株価上昇を加速させる一因となった中国については、国慶節(建国記念日)絡みで、本土市場が今週1日(火)から来週7日(月)まで休場となります(香港市場の休場は1日(火)のみ)。

こうしたスケジュール感の中で注目されるポイントは、「米景気のソフトランディングシナリオに揺らぎが生じないか?」、そして、「中国株再評価の動きが続くか?」の2点になりそうです。

前者についてはこれまで通り、経済指標や10月半ばから本格化する企業決算の動向をにらみつつ、米ソフトランディングシナリオに自信を深められれば上昇基調が続き、揺らぎが生じた場合には売りに押されることになりそうです。

さらに、足元で新たに加わったポイントが後者の中国についてです。

先週に打ち出された金融緩和策が中国経済をどこまで改善させるのか、また、追加の経済政策は出てくるのかなど、中国経済の先行きに対しては未知数な部分がまだ多いものの、少なくとも「今回の政策発動によって、中国景気の最悪期は脱した」ということで、これまでの悲観的な見方が後退し、中国株の買い戻しの動きがしばらく継続しそうです。

その場合、政治的な不透明感がくすぶる日本株から中国株へと海外マネーがシフトする動きが増え、日本株の買いに勢いが出なくなってしまうことも想定されます。

今週は中国株市場の休場が多いことが幸いしそうな面がありますが、週初の30日(月)の日本株市場と中国株市場の値動きに違いが生じた場合には、注意しておく必要があるかもしれません。

したがって、今週の株式市場はそれぞれの材料の組み合わせや注目度によって、方向感が慌ただしく変化する可能性があるため、相場のトレンドを捉えるのが難しく、短期的な値動きについて行く投資スタイルでないのであれば、「いったん様子見」という選択肢もアリなのかもしれません。

(土信田 雅之)

この記事に関連するニュース

-

一進一退ムードの中、株価下落時の見極めがカギ~注目は「あの米国企業」の決算~

トウシル / 2024年11月18日 12時10分

-

米国「トランプ相場」の余韻に日本と中国が絡む展開~一喜一憂しやすい地合いで上値トライできるか?~

トウシル / 2024年11月11日 12時10分

-

[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~

トウシル / 2024年11月5日 12時20分

-

与党大敗後の日経平均上昇はもう限界?米大統領選と米国株を総点検!(土信田雅之)

トウシル / 2024年11月1日 8時0分

-

衆議院総選挙、与党過半数割れ!マーケットはどう受け止める?~11月の経済イベント動向もチェック!~

トウシル / 2024年10月28日 13時0分

ランキング

-

1春日部のイトーヨーカドーが閉店=「しんちゃん」のスーパーのモデル

時事通信 / 2024年11月24日 19時58分

-

2年収壁見直し、企業の9割賛成 撤廃や社保改革要請も

共同通信 / 2024年11月24日 16時22分

-

3トヨタ『ランドクルーザー』リコール…ドライブシャフト不良、走行不可能になる恐れ

レスポンス / 2024年11月24日 18時30分

-

4異例の「ケーブル盗難でリフト運休」 スキーシーズン前に 捜査は継続中

乗りものニュース / 2024年11月24日 14時12分

-

5UUUMを上場廃止させるオーナー会社の腹づもり 買収後も業績は低迷、2度目のTOBに至った深層

東洋経済オンライン / 2024年11月24日 8時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください