積み立て投資を始めたとたんに急落!荒れる日経平均をどう乗りこなす?(窪田真之)

トウシル / 2024年7月30日 8時0分

積み立て投資を始めたとたんに急落!荒れる日経平均をどう乗りこなす?(窪田真之)

今日は、「日本株に積み立て投資を始めたものの不安」という読者の声があることに対して、私の考え方をお伝えします。

荒れる日経平均

日経平均株価が急落しました。私は、日本株は割安で、魅力的な投資対象と考えています。日経平均に連動するインデックスファンド(投資信託)に投資していけば、中長期で資産形成に貢献すると思います。

ただし、日経平均の欠点は、値動きが荒いことです。円高や米景気減速、地政学リスクなどを嫌気して、何回も急落を繰り返しています。いいタイミングで買って、いいタイミングで売るのは至難の業です。

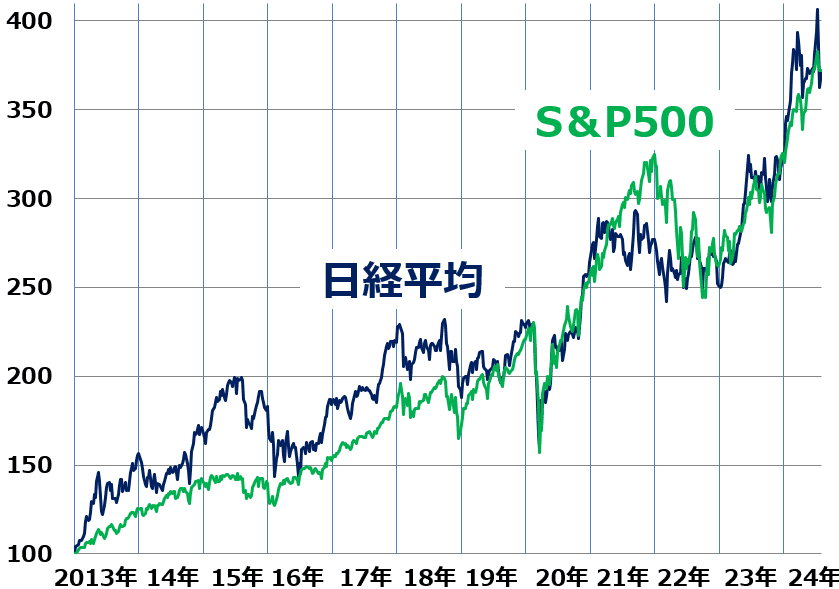

日経平均と、S&P500(米国株の動きを示す代表的な株価指数)の動きを比較した、以下のグラフをご覧ください。

<日経平均と米国S&P500株価指数の動き比較:2012年末~2024年7月26日>

アベノミクスがスタートした2012年末からの12年間で日経平均もS&P500も約3.7倍となっており、どちらも大幅な上昇です。ただし、日経平均もS&P500も、一本調子で上昇が続いてきたわけではありません。何回も急落・急騰を繰り返しながら、上昇してきました。

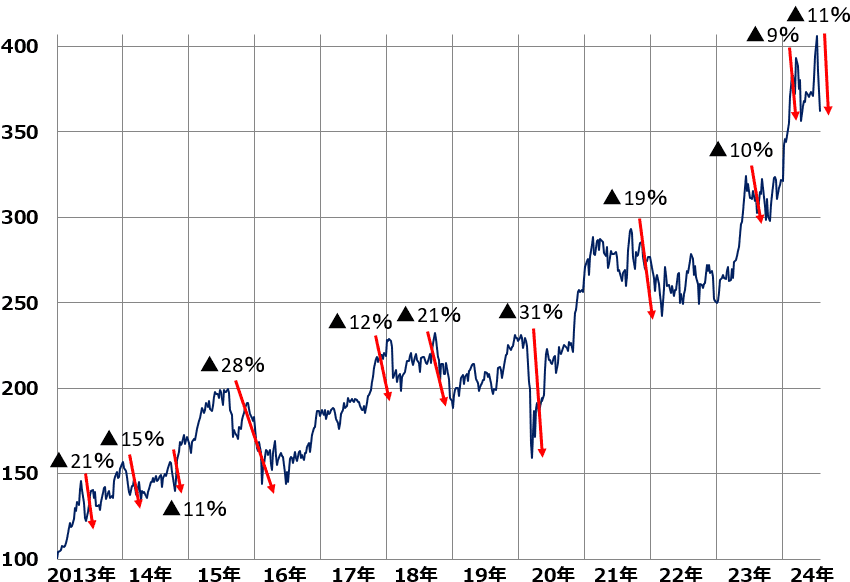

急落局面で、高値から安値までのドローダウン(下落率)は何パーセントくらいでしょうか。それが分かるようにグラフ中に書き込んだのが、以下です。

<日経平均の動き:2012年末~2024年7月26日>

過去12年のうちに、10%から30%くらいのドローダウンが11回ありました。平均すると年に1回くらい、この規模の急落が起こっていることになります。

景気後退をともなう急落では、高値から安値までの下落率が30%程度に拡大します。2020年のコロナ・ショックでは、日経平均の下落率はマイナス31%となりました。

2015年後半から2016年前半にかけての日経平均下落もマイナス28%で、30%近い下げです。この時は景気後退ぎりぎりまで景気が悪化してから持ち直した時です。定義次第では「短期景気後退」があったと言っても良い局面でした。

景気後退を伴わないショック安も、たくさん起こっています。2013年5月は日本も世界も景気回復局面でしたが、日経平均は一時的に21%も急落しました。「バーナンキ・ショック」といわれる世界的な株安に巻き込まれたためです。

当時、FRB(米連邦準備制度理事会)議長だったバーナンキ氏が「将来、米国の金融緩和縮小が必要になる」と発言したことで、世界的な株安が起こったために、「バーナンキ・ショック」と呼ばれました。

このように後から振り返ると、過剰反応と思われるような急落も多々あります。冷静になって後から振り返ると「そんなに大きく下げる必要はなかったのに」と思われることが多いものですが、暴落の渦中にいる時は分かりません。「世界景気がこれから急激に悪化する前触れでないか」という見方が出てきて、不安が広がります。

教訓として、短期的な株価変動に惑わされて右往左往することなく、長期的に淡々と積み立て投資を続けていくことが、長期の資産形成に寄与すると思います。

荒れれば荒れるほど、投資成果が高まる「積み立て」投資

これからも、「荒れ馬」日経平均は、急落・急騰を繰り返すと予想されます。このような資産を、うまく乗りこなすには、どうしたら良いでしょうか?私は、毎月一定額(例えば、1万円)、積み立てで投資していくのが、良いと思います。

なぜならば、乱高下が激しい資産ほど、「ドルコスト平均法」といわれる積み立て投資の威力が発揮されるからです。それを簡単な例で見てみましょう。

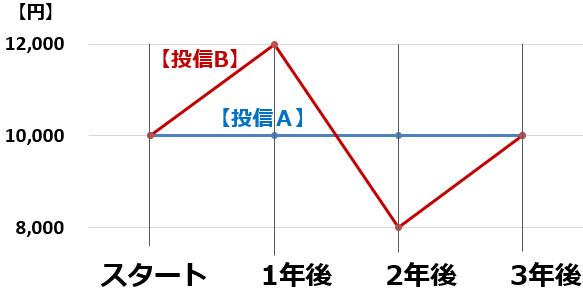

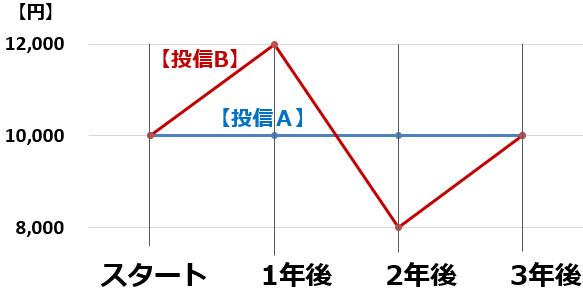

値動きのない投信Aと、激しく乱高下する投信Bに、3年間積み立て投資した場合の投資成果をシミュレーションしました。両方とも、投資開始時と3年後の基準価額が同じとして、比較しています。

<値動きのない投信Aと、激しく乱高下する投信Bの基準価額推移>

それでは、投信A・Bに【1】スタート時、【2】1年後、【3】2年後にそれぞれ1万円ずつ投資した場合、3年後に、投資価値がどう変化したか、計算してみましょう。

<投資開始時点・1年後・2年後に1万円ずつ投資した場合の取得できる投資単位>

「荒れ馬」投信Bは、ドルコスト平均法の効果で、含み益が発生

まず、投信Aの、投資成果を見てみましょう。スタート時、1年後、2年後に1万円を投じて1単位ずつ購入するので、合わせて3単位取得できます。3年後の基準価額も1万円なので、投資した3万円の価値は3万円のままで損も得もしません。

次に、投信Bの、投資成果を見ましょう。スタート時基準価額が1万円の時に1単位購入するのは同じですが、1年後、基準価額が1万2千円まで上がった時に、1万円を投じると、0.83単位しか購入できません。

次に2年後、8千円に下がったところで1万円を投じると、今度は1.25単位購入できます。合わせて3.08単位購入したことになります(1+0.83+1.25=3.08単位)。

3年後に、投信Bの基準価額が、投資開始時点の1万円に戻った場合、投資した3.08単位の評価額は、3万800円となります。3万円の投資が3万800円になったわけですから、800円の含み益を得たことになります。

投資開始時と、3年後で、基準価額は変わらないのに、含み益が発生しているのは、なぜでしょう。それが「ドルコスト平均法」の効果です。

等金額(ここでは1万円ずつ)投資を行っていると、投資対象が値上がりしたときには、少ない投資単位しか買えず、値下がりしたときに、たくさんの投資単位を買うことになります。高い時に少なめに、安い時に多めに買う効果で、長期的な投資成果を大きくすることができるのです。

一方、投信Aは、最初から最後まで基準価額が1万円のままで、値動きがありません。したがって、投資した3万円は、3万円のままです。ドルコスト平均法の効果は、値動きの乏しいアセットでは発揮されません。

このことから分かるように、積み立て投資には、荒れる資産ほど投資成果が大きくなる仕組みが、組み込まれているわけです。荒れる日経平均に投資して、短期的な値動きに翻弄(ほんろう)されずに、長期的な投資成果を獲得するには、積み立て投資が優れていると思います。

ファンドマネジャーにとってもうれしかった「積み立て投資」

私は、25年間、年金・投資信託などの日本株を運用するファンドマネジャーでした。ファンドマネジャー時代に、とても残念に思ったことと、うれしかったことがあります。

まず、残念なこと。私が運用していた公募投信(日本株のアクティブ運用ファンド)では、日経平均の高値圏で設定(買い付け)が増えるのに、日経平均の安値圏では、ほとんど設定がありませんでした。株は安い時に買って、高くなった時に売ると利益が得られるわけですが、公募投信では、残念ながら、その逆の動きが見られました。

次に、とてもうれしかったこと。私が運用していたファンドが、DC(確定拠出年金)の運用対象となったことです。多数の企業に採用していただけました。DCでは、毎月、一定額の設定が入り続けます。加入者の方に、定時定額で積み立てしていただいたことになります。そうすると、日経平均の高値でも、安値でも、淡々と設定が入ってきます。

日経平均が大暴落して世の中が総悲観になっている時、往々にして、絶好の投資チャンスとなっています。ファンドマネジャーとしては、そんな時こそ、しっかりと投資を増やしてほしいと思います。ところが、公募投信では、そういう時に、設定が入ってきません。

私が運用していたDCファンドでは、定時定額の積み立て投資が入ってきますので、リーマンショックで日経平均が大暴落し、世の中が総悲観になっている時でも、淡々と積み立てが入ってきました。

誰でも、株は安い時に買って、高い時に売りたいと思うのでしょうが、言うのは簡単で、やるのはとても難しいことです。そうするためには、世の中総悲観になっている時に、株を買い、みんなが明るくなって強気になっている時に、株を売らなければなりません。

それは、少しひねくれた人にしかできないことです。素直な人は、みんなが明るくなっている時に、株を買いたくなり、暗くなっている時に、株を売りたくなるでしょう。

素直な人は、いいタイミングで株を買い、いいタイミングで売ろうと変に考えない方がいいと思います。それでは、どうするべきか?私は、定時定額(例えば毎月1万円)の積み立て投資をしていくべきと思います。

最後に「株トレ」新刊出版のお知らせです。ダイヤモンド社より8月1日ごろ私の新刊が出版されます。

「2000億円超を運用した伝説のファンドマネジャーの株トレ ファンダメンタルズ編」

一問一答形式で、株式投資のファンダメンタルズ分析を学ぶ内容です。

2021年12月に出版した以下、前作の続編となります。

「2000億円超を運用した伝説のファンドマネジャーの株トレ」

前作で、テクニカル分析(チャートの読み方)を学び、今回出版する続編でファンダメンタルズ分析(決算書の読み方など)を学びます。

(窪田 真之)

この記事に関連するニュース

-

アングル:中国本土株の投機買い過熱化、外国投資家も追随の構え

ロイター / 2024年11月21日 17時32分

-

インド株、米国ハイテク株に続いて注目は「金融株」。金利復活で「ダイワ金融新時代ファンド」に注目!

Finasee / 2024年11月18日 7時0分

-

日経平均は反落、トランプ政策への警戒も 方向感欠く

ロイター / 2024年11月11日 12時26分

-

外国株式インデックスがもてはやされる中で異彩を放つ「外債ファンド」。広島銀行ではなぜ売れるのか?

Finasee / 2024年10月31日 7時0分

-

老後資金のために「NISA」で投資を始めようとした矢先、「首相交代で日経先物が暴落」というニュースを見てしまいました。何かあるたびに暴落するなら、投資なんてしないほうが良いんじゃないでしょうか…?

ファイナンシャルフィールド / 2024年10月31日 5時10分

ランキング

-

1昨年上回る規模の経済対策、石破色は一体どこに?【播摩卓士の経済コラム】

TBS NEWS DIG Powered by JNN / 2024年11月23日 14時0分

-

2【独自】所得減税、富裕層の適用制限案 「103万円の壁」引き上げで

共同通信 / 2024年11月23日 18時57分

-

3農協へコネ入社の元プー太郎が高知山奥「道の駅」で年商5億…地元へのふるさと納税額を600万→8億にできた訳

プレジデントオンライン / 2024年11月23日 10時15分

-

4スシロー「パペットスンスン」コラボに言及「追加販売を検討」 発売当日に一部完売したグッズも

ORICON NEWS / 2024年11月22日 17時45分

-

5《ガスト初のフレンチコースを販売》匿名の現役スタッフが明かした現場の混乱「やることは増えたが、時給は変わらず…」「土日の混雑が心配」

NEWSポストセブン / 2024年11月23日 16時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください