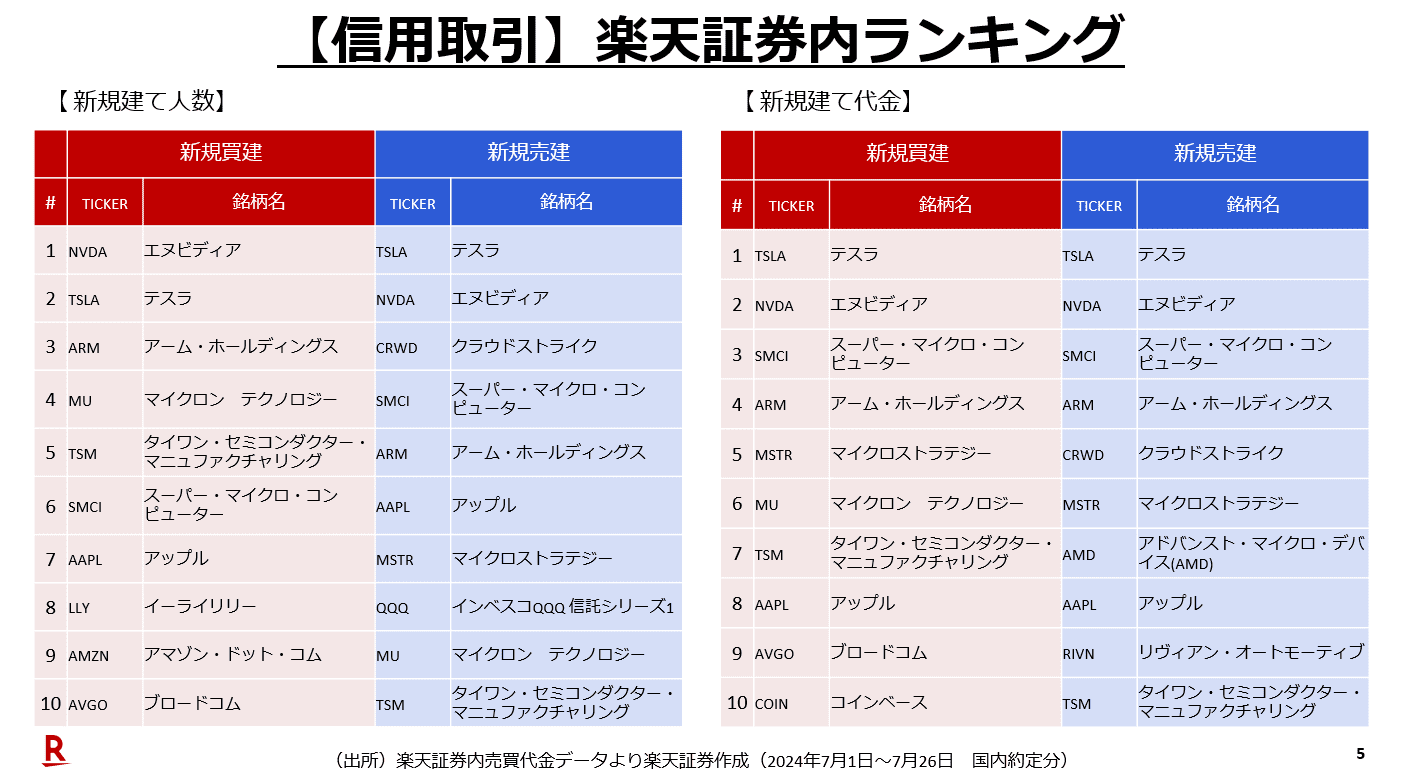

日銀の利上げと市場の大混乱

トウシル / 2024年8月1日 16時6分

日銀の利上げと市場の大混乱

日銀が予想外の7月利上げ

7月相場は大混乱の展開となった。米国のAI関連銘柄が急落、急激な円高を受けて日経平均株価は大幅な下落を記録した。日本の個人投資家が米国株への大きな賭けを解消し、ドルの利益を円に戻すことを決定した場合、円高が加速するという負の連鎖が今起こっている。

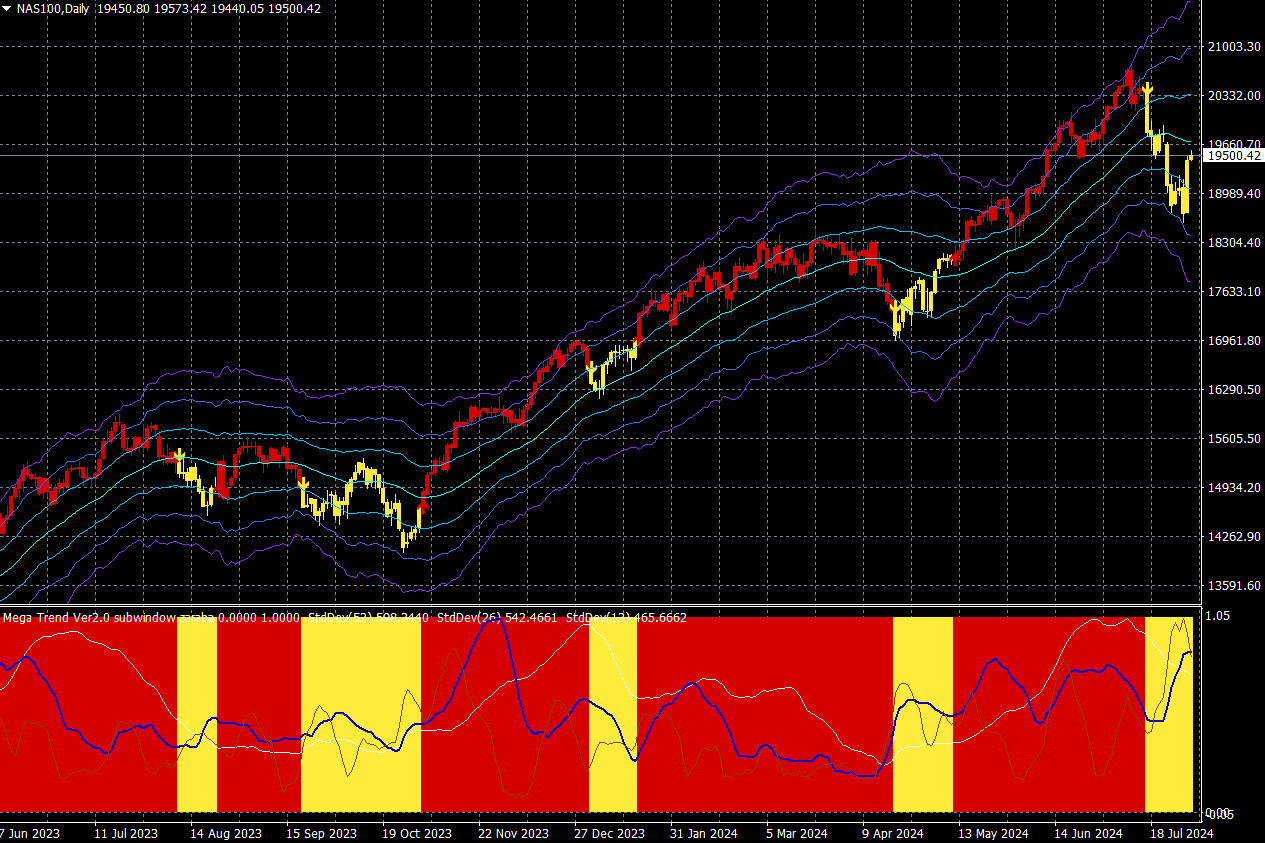

ナスダック100CFD(日足)

出所:楽天MT4・石原順インディケーター

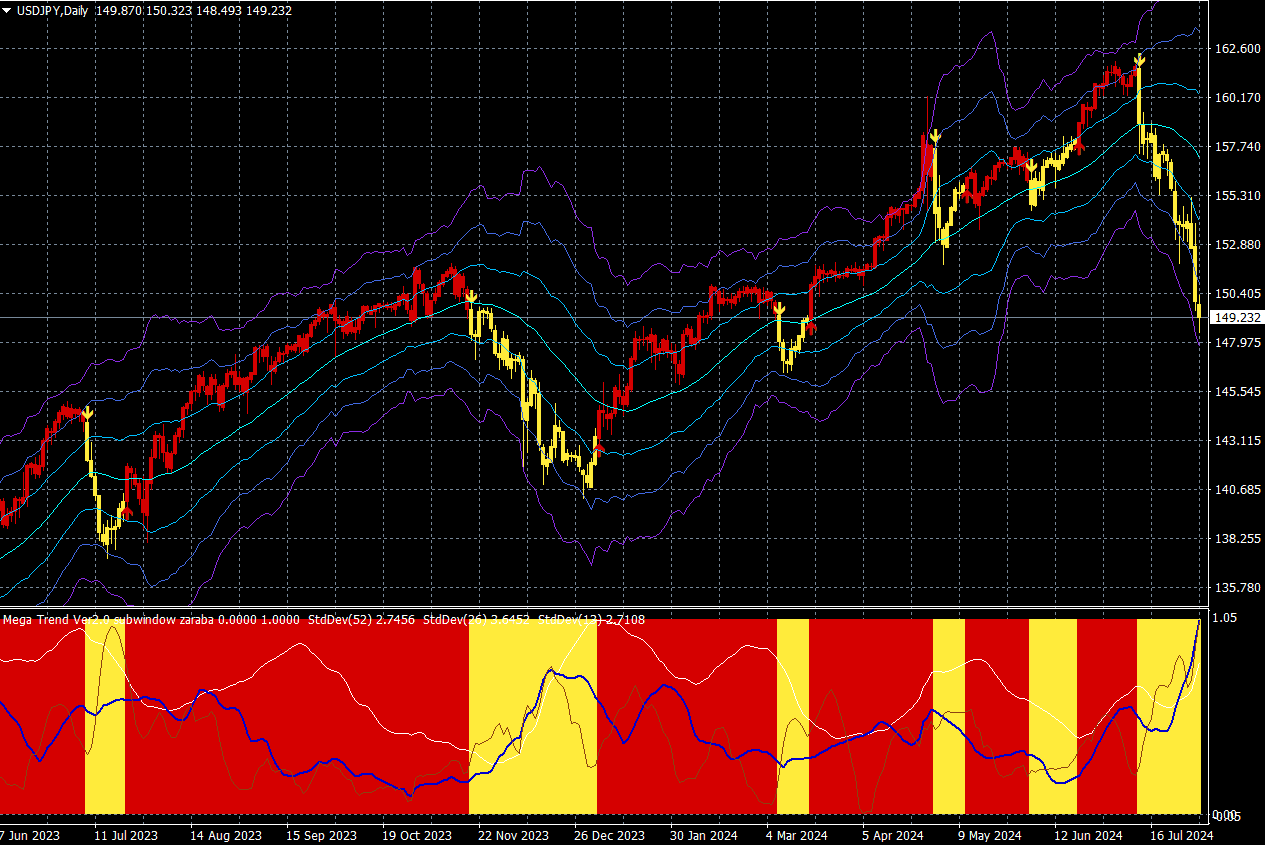

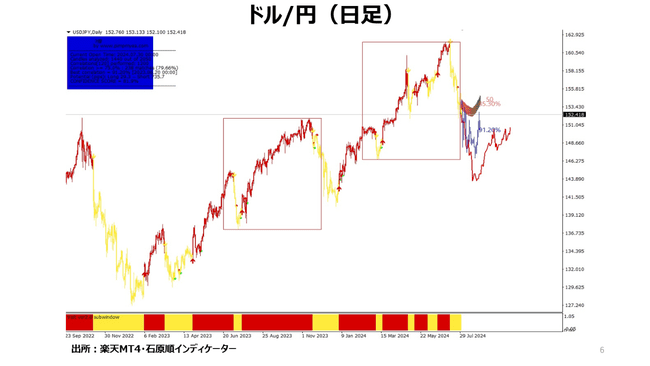

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

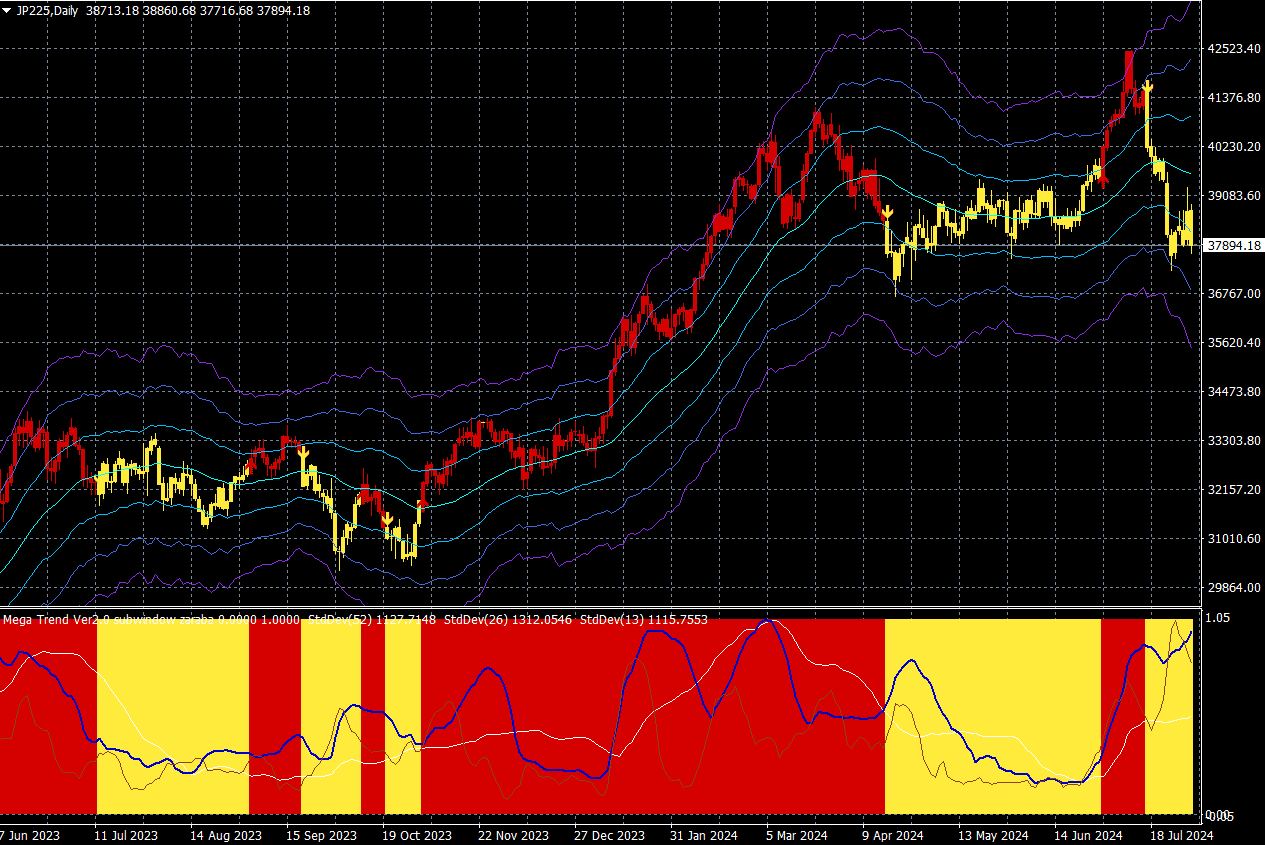

日経平均CFD(日足)

出所:楽天MT4・石原順インディケーター

日本銀行は彼らが見ている景気指標からは緊急性はない状況で利上げに踏み切った。政治的圧力に屈したのかどうかは分からないが、日銀は「ルールを変えた」といわれている。明らかに「物価高と円安封じ」という意図があり、選挙が近いのかもしれない。

「日本は円を救おうと必死になって経済を犠牲にしている。日本経済の正常化はもともと非常に不安定だったが、日銀がそれをさらに困難にした」とオーストリア学派のピーター・オンジェは感想を述べた。

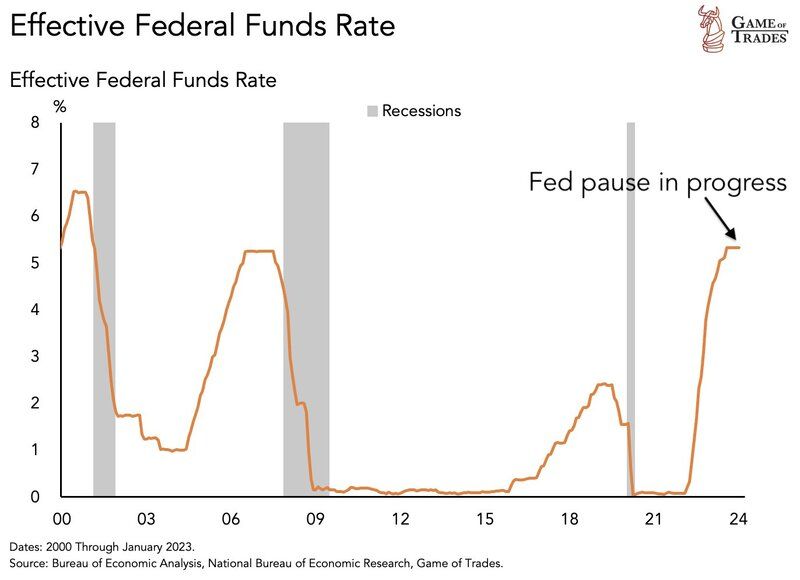

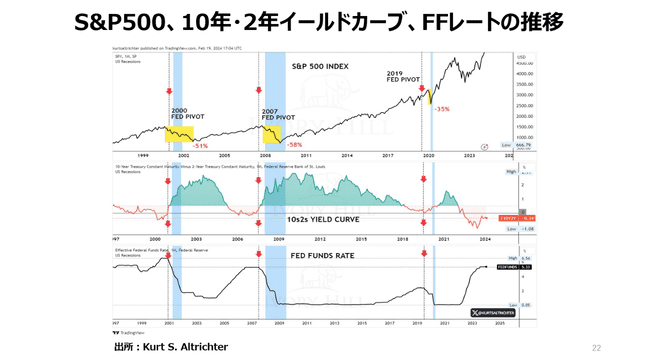

FOMCは政策金利据え置きも9月利下げに言及

米国のFOMC(米連邦公開市場委員会)はFF金利の誘導目標レンジは5.25~5.5%とし、8会合連続で据え置いた。「金利引き下げが遅すぎると経済が不当に弱まる可能性がある」として、9月の利下げに言及している。

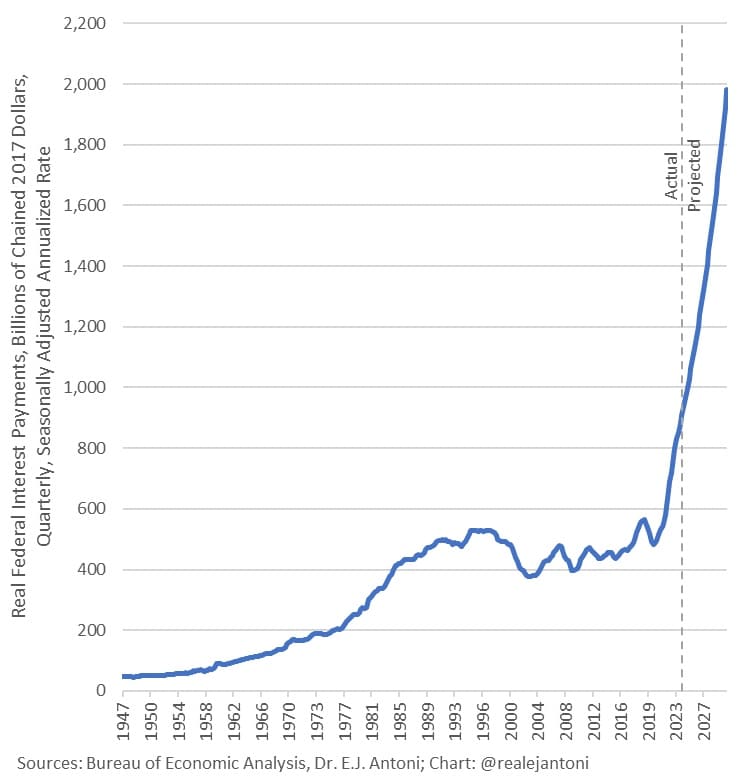

2020年1月以降、米国の債務(負債)は23兆ドルから35兆ドルへと50%も膨れ上がった。債務利息も高騰しており、最近では平均約5%となっている。債務の利子は来年1兆5,000億ドルに達する見込みで、これは政府歳入全体の約30%に相当する。

連邦債務利息が1兆ドルを超える

出所:E.J.Antoni

もう米国政府は5%の国債(債務)利息を支払う余裕はない。FRB(米連邦準備制度理事会)が金利をこの水準に維持すれば、米国政府は2026~2027年までに年間2兆ドルを利払いに費やすことになる。にっちもさっちもいかない米国政府は、日本政府と同じように、数兆ドルの債務の金利を平均1%未満で支払う必要があるのだ。

現在、FEDWATCHでは9月の利下げの可能性が95%と予想されている。これは、米国が9月に景気後退に入る確率は95% と読み替えてもいいだろう。

米国のFF金利の推移と景気後退期

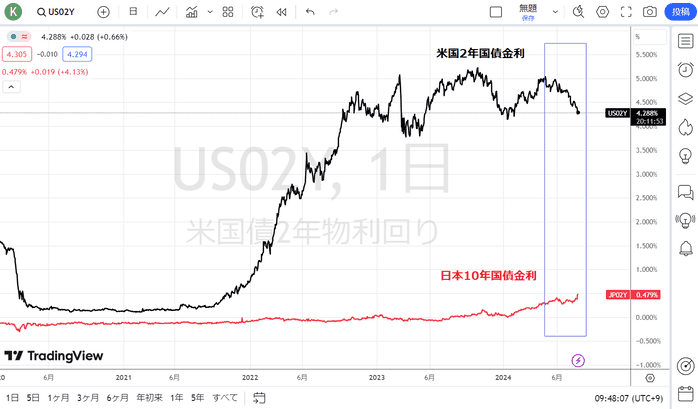

現状、米国と日本の絶対金利差からしたら、そんなに円高が進むと思えないとの声も多いが、今は需給相場である。20兆ドルと推定される円キャリートレードの一部が巻き戻されているのだ。

円キャリートレードの巻き戻しが起これば、ドル/円は長期的に円安を継続するとしても、その途上で10円や20円くらいの円高はいつでも起こりえるのである。

米国と日本の2年国債金利(日足)

日本は世界のエブリシングバブルを支える世界最大の資本輸出国の一つであり、1兆ドル以上の米国債と5,000億ドルのユーロ債を保有している。高額な為替ヘッジコストと米国の逆イールドカーブにより、現在、日本の投資家にとって米国債は非常に魅力のないものとなっている。

これまでの金利高と現在の円高で、日本の一部金融機関は大きな痛手を負っていると伝えられている。

筆者は相場の実践では数学的分析を使っており、価格以外の分析はしないが、現在の相場は「理屈ではない相場」である。

投資家心理はなぜ、市場の動向に逆行するのか?

市場が上昇しているとき、人は現在の価格トレンドがいつまでも続くものであるかのように楽観的になる。その楽観的な信念は、上昇トレンドが長引けば長引くほど金融市場の陶酔状態と同様に上昇していく。一方、市場が下落し損失が膨らむにつれて、損失への不安は高まり始め、人は売りによってさらなる損失を回避しようとする。

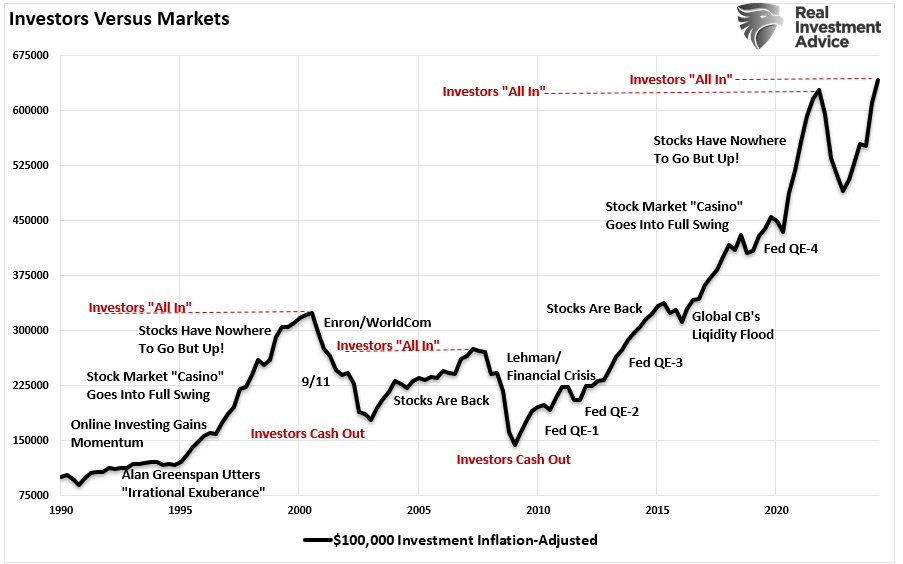

意思決定を誤らせる思考や行動を理解することは、人の心理が「安く買って高く売る」という基本的な投資ルールとは逆行していることを教えてくれる。7月26日のリアル・インベストメント・アドアイスの記事「Overly Optimistic Investors Face Potential Disappointment(楽観的すぎる投資家は失望に直面する可能性がある)」の一部を抜粋して紹介したい。

投資家行動と株式市場

どんなに最善を尽くしても、長期的に投資判断を誤る原因となる感情的なバイアスを排除することは不可能に近い。だからこそ、優れた投資家は皆、人間の感情の影響を減らすために厳格な投資規律に従っている。

さらに重要なことは、「バイ・アンド・ホールド」や「パッシブ・インデックス」戦略は、非常に長い期間にわたって確かに機能するという研究結果があるものの、現実には、その恩恵を受けるために不況期を乗り切る人はほとんどいないということだ。感情的な過ちの影響によって、長期的なパフォーマンスの低下を招くケースが多い。

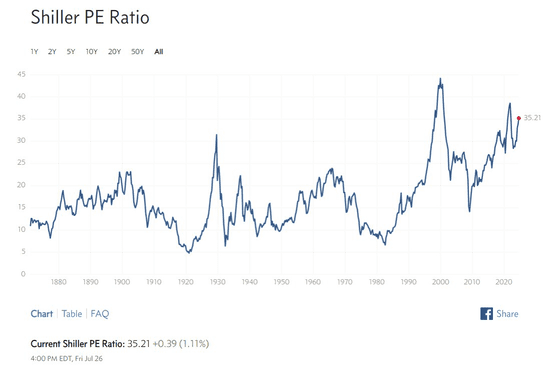

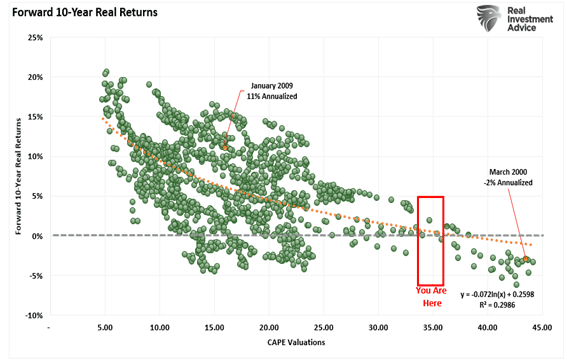

歴史を振り返ると、「収益23倍以上のバリュエーションは、世俗的な強気相場のピークを示す」傾向がある。逆に、「収益7倍以下のバリュエーションは、世俗的な強気相場の出発点を示す」傾向がある。この点は、長期にわたるバリュエーションと比較したリターンの分布を見るだけで証明される。

CAPEレシオ(Shiller PE Ratio)

出所:multpl.com

10年後のリターン

現在の水準からすれば、今後10年、20年の投資家が得られるリターンは高くなるよりもむしろ低くなる可能性が高いことが示されている。市場はいかなる指標から見ても割安ではない。収益の伸びが鈍化し、金利が高止まりするなどいくつかの要因によって「期待」と「現実」が衝突することになるだろう。

7月31日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

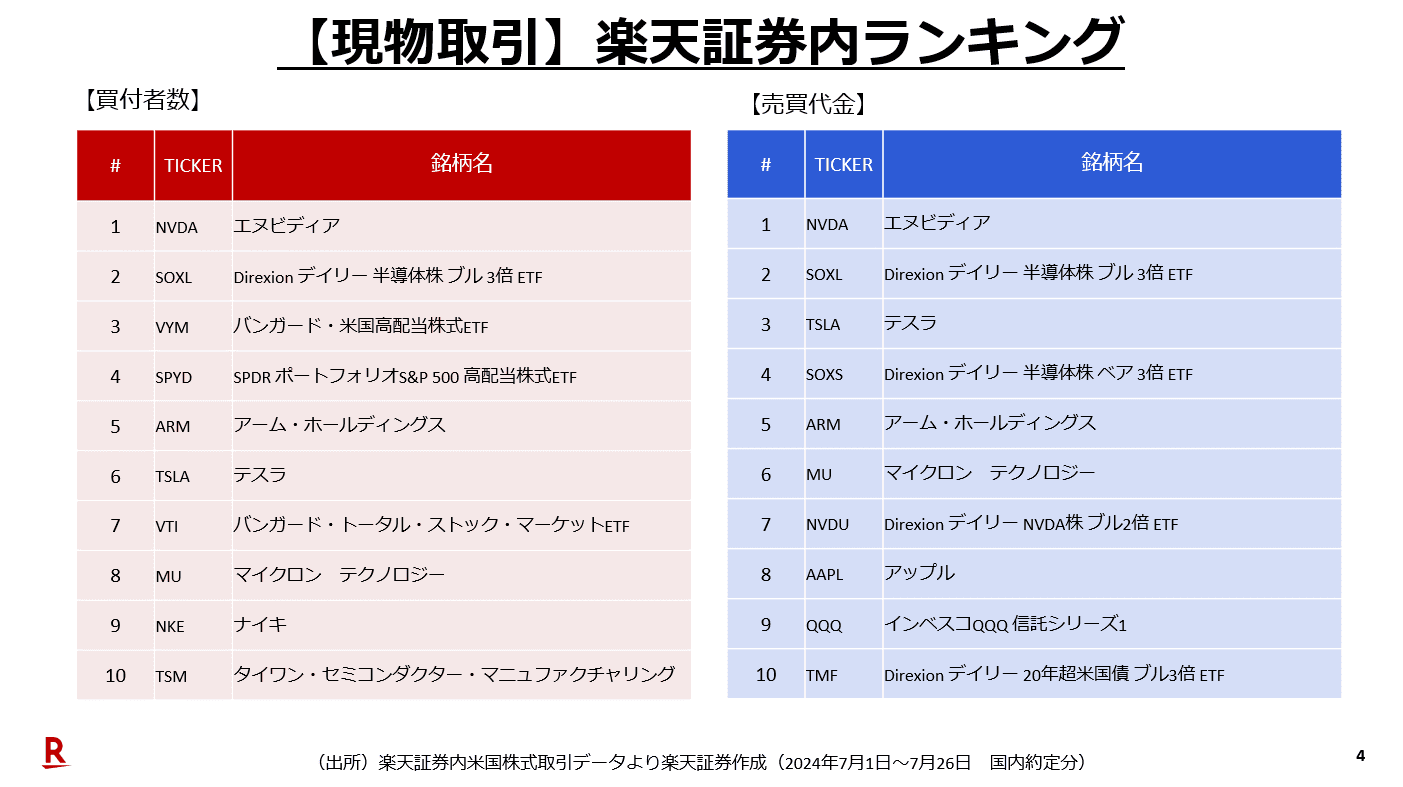

7月31日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、紙田智弘さん(楽天証券 株式・デリバティブ事業部)をゲストにお招きして、「日銀の利上げで右往左往」「投げと踏みの応酬」「MAG7がMAD7に」「個人投資家の売買動向」「CTAはあらゆるシナリオで売り手」「米国企業の自社株買い」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

7月31日:楽天証券PRESENTS 先取りマーケットレビュー

<セミナーのお知らせ FX・CFDアカデミーin札幌>

2024年9月7日(土)10:00~15:15

札幌ビューホテル 大通公園/オンラインセミナー

人気講師と楽天証券社員が、札幌におじゃまします!

FX・CFDアカデミーin札幌

私も登壇します。ぜひ、ご参加ください。

(石原 順)

この記事に関連するニュース

ランキング

-

1春日部のイトーヨーカドーが閉店=「しんちゃん」のスーパーのモデル

時事通信 / 2024年11月24日 19時58分

-

2「バナナカレー」だと…? LCCピーチ、5年ぶりに「温かい機内食」提供…メニューは? 「ピーチ機内食の代名詞」も復活

乗りものニュース / 2024年11月24日 12時32分

-

3「ワークマン 着るコタツ」新モデルが登場 累計43万着を突破、人気の秘密は?

ITmedia ビジネスオンライン / 2024年11月22日 11時24分

-

4年収壁見直し、企業の9割賛成 撤廃や社保改革要請も

共同通信 / 2024年11月24日 16時22分

-

5異例の「ケーブル盗難でリフト運休」 スキーシーズン前に 捜査は継続中

乗りものニュース / 2024年11月24日 14時12分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください