日銀は10月に「オントラック利上げ」を行えるのか~ファンダメンタルズからみた日経平均株価の現在位置~(愛宕伸康)

トウシル / 2024年8月8日 8時0分

日銀は10月に「オントラック利上げ」を行えるのか~ファンダメンタルズからみた日経平均株価の現在位置~(愛宕伸康)

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「日銀は10月に「オントラック利上げ」を行えるのか~ファンダメンタルズからみた日経平均株価の現在位置~」

なぜ7月?植田総裁は「待つことのコスト」を見誤ったのか

今ごろ植田和男日銀(日本銀行)総裁は、「待つことのコスト」は高くなかったと思っているかもしれません。筆者自身は、日本銀行ウオッチャーとして、7月利上げを的中できなかったことは残念ですけれども、今回ばかりはやはり日銀は動くべきでなかった、との思いを強くしています(7月17日のレポート「日銀が7月利上げに踏み切るべきでないこれだけの理由」)。

GDP(国内総生産)、鉱工業生産、家計調査、機械受注など、足元の経済指標が軒並み下振れ、データディペンデントという原則に照らせば、当然出てくる結論は「待つ」でした。

為替もやや円高に振れており、7月はまさに「待つことのコスト」が高くない中での利上げだったわけで、直後の急激な円高・株安によって、「間が悪いにも程がある」、「利上げで株が暴落した」などと不要な批判に晒される状況となっています。

2000年8月11日、当時、日銀の審議委員がだった植田総裁が、ゼロ金利政策を解除しようとする速水優総裁(当時)に、「市場動向をもう少し見極めたい」、「待つことのコストは高くない」と言って反対したのは有名な話。

総裁就任後の2023年5月の講演でも、「待つことのコストは大きくない」、「金融緩和の修正は、時間をかけて判断していく」と述べ、引き続き石橋をたたいて渡る姿勢を示していたのですが…。

もちろん、たかだか0.25%への利上げが今回の株価急落の主因ではありません。利上げという方向感も間違ってはいないでしょう。7月利上げがなくても、米国のISM(米サプライマネジメント協会)の製造業景況感指数(8月1日)、雇用統計(8月2日)の下振れによって、急激な円高・株安は発生していたはずです。

しかし、7月MPM(日銀政策決定会合)で示した利上げ継続を示唆するタカ派姿勢が、円高・株安を増幅したことは明らかですし、もっと問題なのは、データより為替や政治を向いて判断した、と受け取られてしまったという点です。

とはいえ後の祭り。考えなければならないのは今後の展開です。日銀が「『展望レポート』で示した経済・物価の見通しを実現していくとすれば、それに応じて、引き続き政策金利を引き上げ、金融緩和の度合いを調整していく」と、早ければ次の「展望レポート」が出る10月に「*オントラック利上げ」を行うことを示唆しています。

*オントラック:目標や計画、予定にどおりに進捗・推移していること。

しかし、株価急落で消費マインドが萎縮したり、米国の景気後退が見えてくれば、そのもくろみは崩れることになります。

ファンダメンタルズから見た日経平均株価の現在位置

まず、先週後半から急変動に見舞われている日経平均株価ですが、現在の立ち位置をファンダメンタルズから評価しておきたいと思います。具体的には、5月8日のレポート(「米国景気の悪化で日経平均株価はどのくらい下がるのか」)で紹介した日経平均株価の推計式を使って、今の株価水準が説明可能かどうかを見ておきましょう。

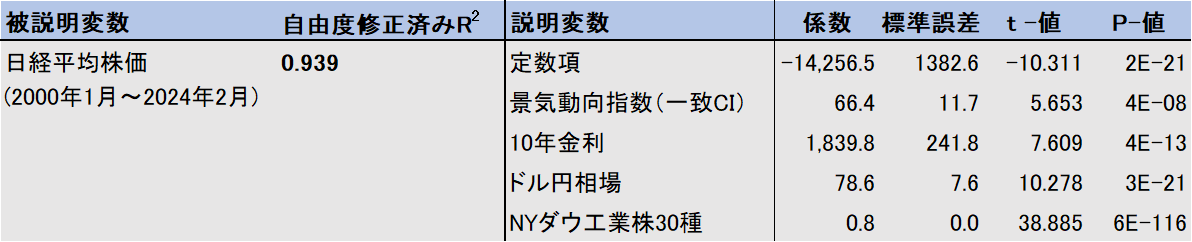

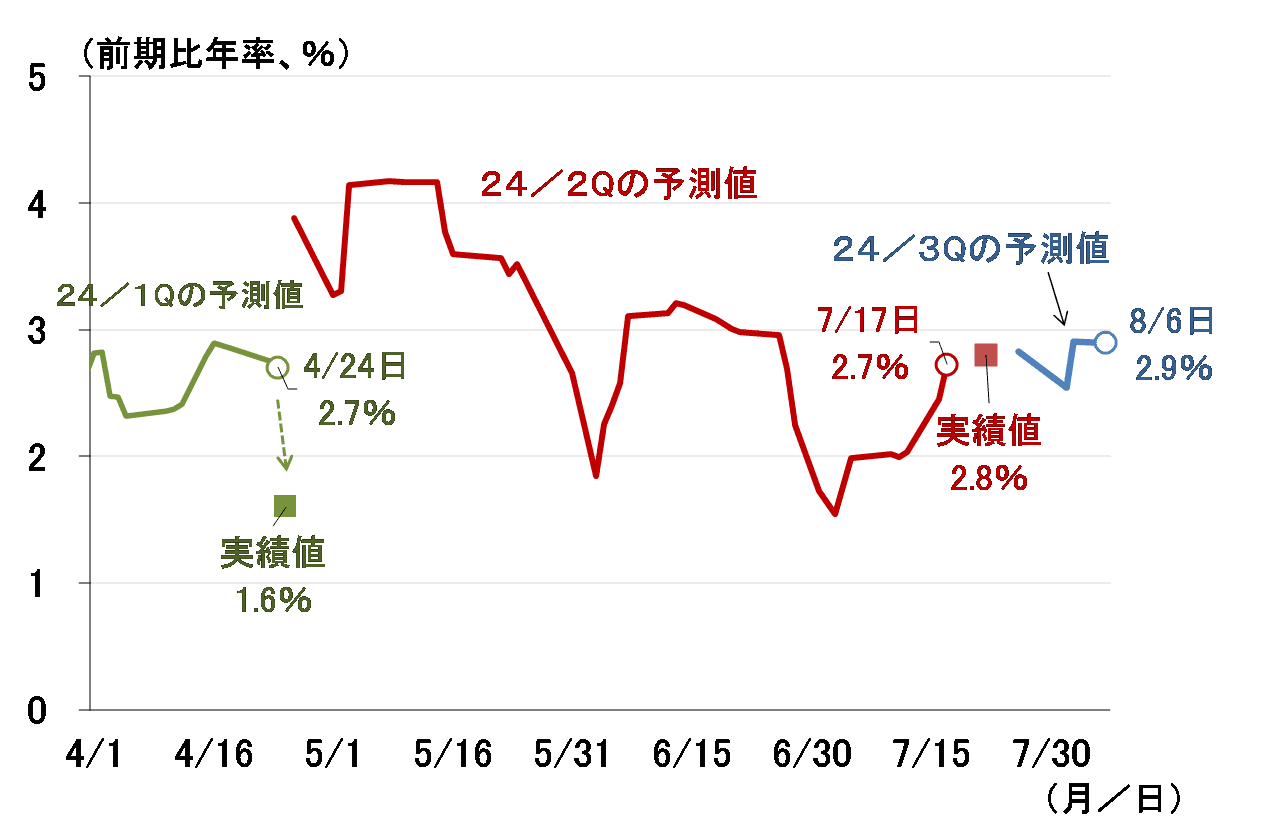

5月8日のレポートで示した推計式は図表1の通りです。説明変数には、景気を表す「景気動向指数(CI一致指数)。マーケット指標として、日本の10年金利とドル/円相場、連動性の強いニューヨークダウ工業株30種平均(NYダウ)を設定し、いずれのパラメーターも有意であることが確認できます。

<図表1 日経平均株価の推計結果>

これを使って試算すると、NYダウが3万8,000ドル、為替が1ドル140円になった場合の日経平均株価が3万5,300円(3万3,800~3万6,800円)となりますので、現在(8月7日前場引け値)の3万5,464円は、おおむねファンダメンタルズで説明できる範囲内の株価水準だといえそうです(図表2)。

<図表2 日経平均株価の先行きシミュレーション>

もし、経済環境や為替水準が今と比べて今後も大きく変わらないとすれば、多少の振れは伴いつつも3万5,000円近辺でいったん値固めし、徐々に回復に向かう、というシナリオが想定できます。ただ、最大の不確定要素は、米国景気の先行きです。米国が景気後退入りとなれば、その深さや長さにもよりますが、日経平均株価の調整は長期化する可能性があります。

米国の景気後退懸念の高まり~雇用が悪化するときは非線形に悪化する~

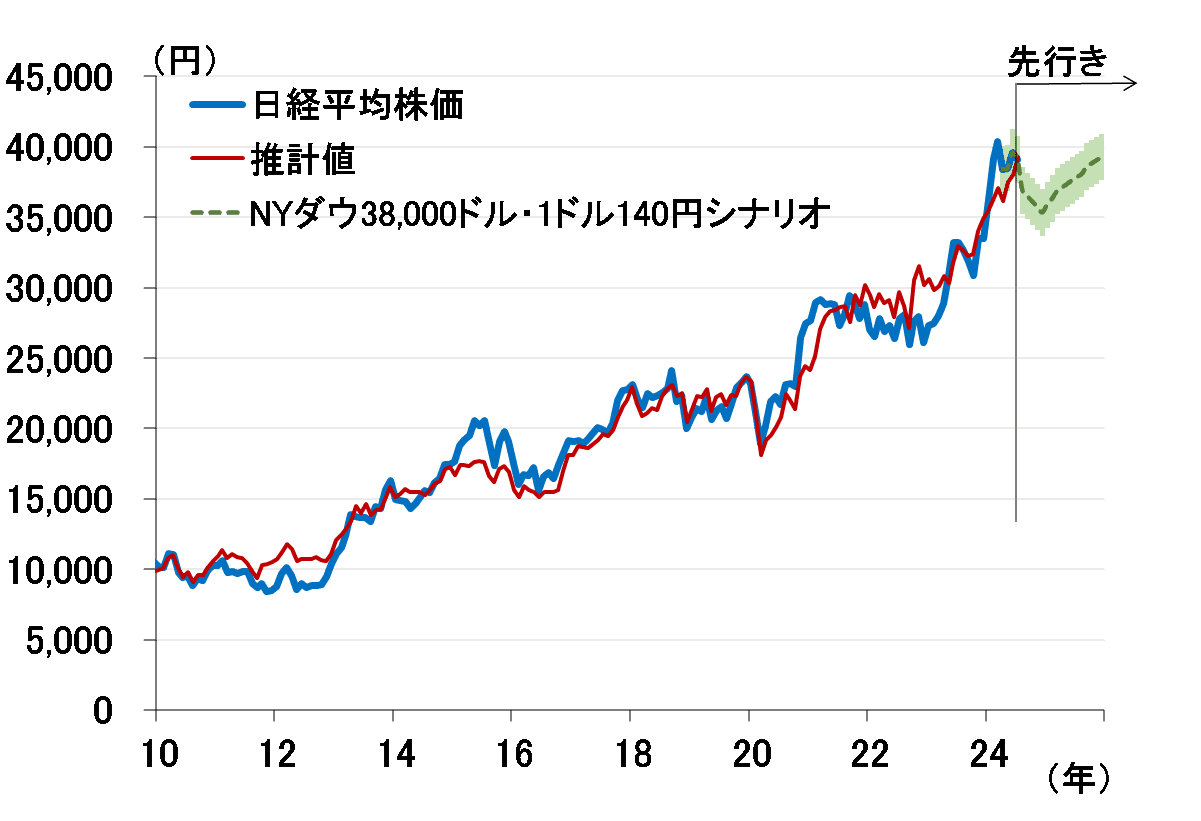

その米国景気ですが、まずアトランタ連邦準備銀行が算出しているGDPナウキャストから見ておきましょう(図表3)。8月6日時点の、7₋9月期実質GDP成長率の予測は前期比年率2.9%とかなり高く、これを見る限り、景気後退が近いというイメージとは程遠い印象を受けます。

<図表3 アトランタ連銀のGDPナウキャスト>

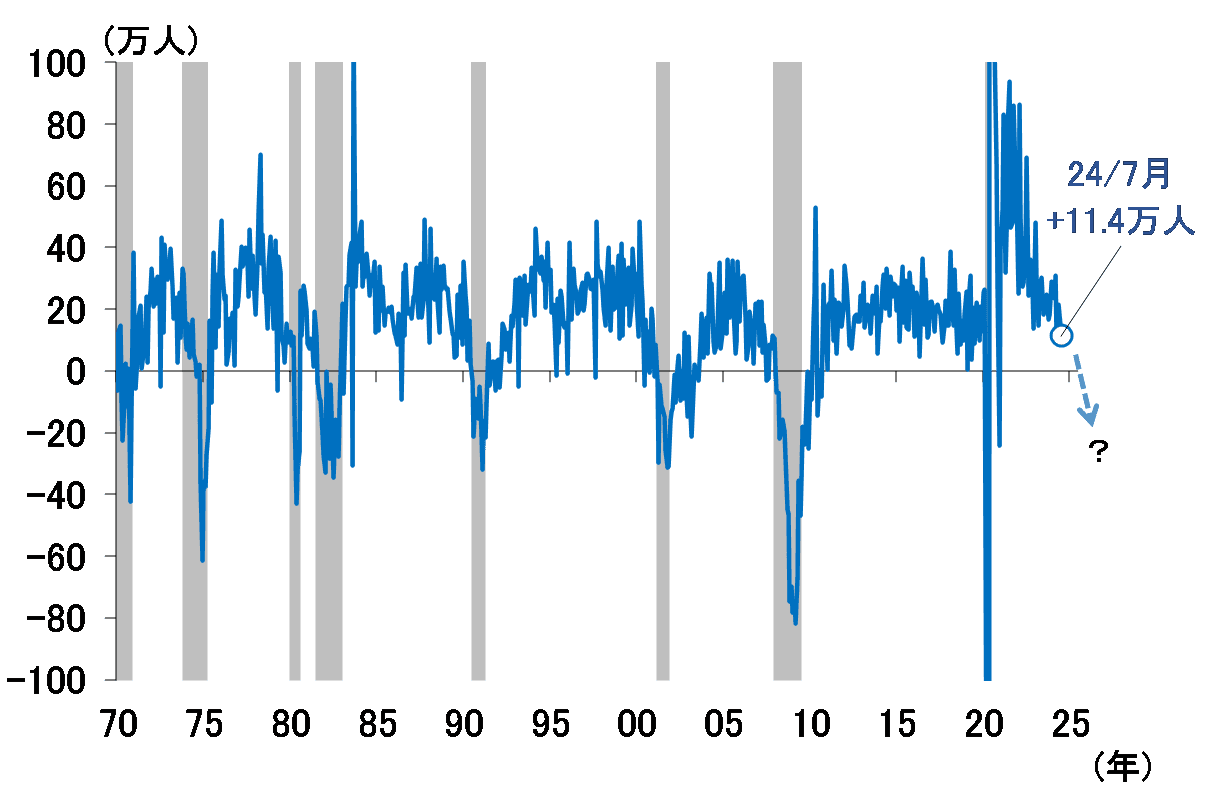

しかし、米国の雇用環境は景気後退に向かう際、加速度を増しながら悪化するものです。雇用統計の非農業部門就業者数がいきなり減少に転じたり(図表4)、失業率が悪化し始めると、非線形に急上昇します。

ただ、7月雇用統計は非農業部門就業者数が前月比11.4万人増、失業率が前月から0.2%悪化の4.3%と、市場予想を下回ったとはいえ、景気後退が近づいたと騒ぐほどではないようにも見えます。

<図表4 米国の非農業部門就業者数の増減と景気後退>

(出所)米BLS、楽天証券経済研究所作成

市場がネガティブに反応した背景は、いわゆる「サーム・ルール」を満たしたことが大きかったようです。

サーム・ルールとは、FRB(米連邦準備制度理事会)のエコノミストだったクラウディア・サーム氏が発見した経験則で、失業率の直近3カ月の平均値が過去1年間の最低値より0.5ポイント以上高いと景気後退になっているというもの。7月の失業率4.3%がそれを満たしたことで話題となりました。

米国の景気日付を判定しているのはNBER(全米経済研究所)です。そのホームページを見ると、景気後退の判定に確たる基準はなく、近年では実質所得や雇用統計を重視しているとの説明があります。

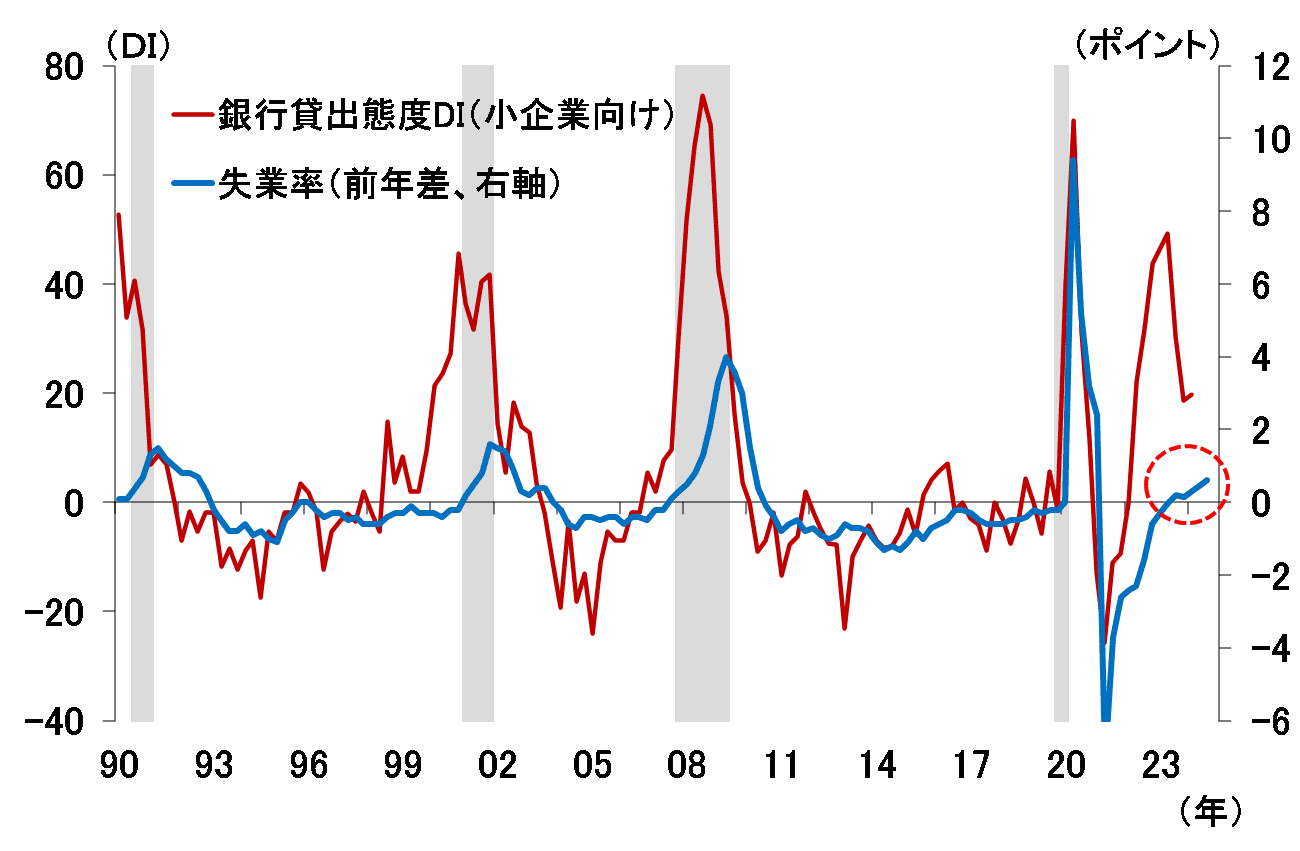

筆者はずっと以前から、失業率の四半期データの前年比(サーム・ルールとよく似ていますが)と、FRB(米連邦準備制度理事会)が公表している「銀行融資担当者調査」の貸出態度と比較して、景気後退入りの可能性を見るようにしています(図表5)。

これを見ると、確かにいつ景気後退が宣言されてもおかしくない状況に見えますが、本質的な問題は、NBERが宣言するしないというより、失業率がこれから急角度で悪化していくかどうかです。本当にそうなれば、米国株価の調整が思いのほか深くなるリスクがあります。しばらく、雇用統計から目が離せない状況が続きそうです。

<図表5 米国銀行の貸出態度と失業率>

(出所)米NBER、米BLSなどの資料より、楽天証券経済研究所が作成

株価調整はマインドを悪化させる~10月「オントラック利上げ」の可能性は低い~

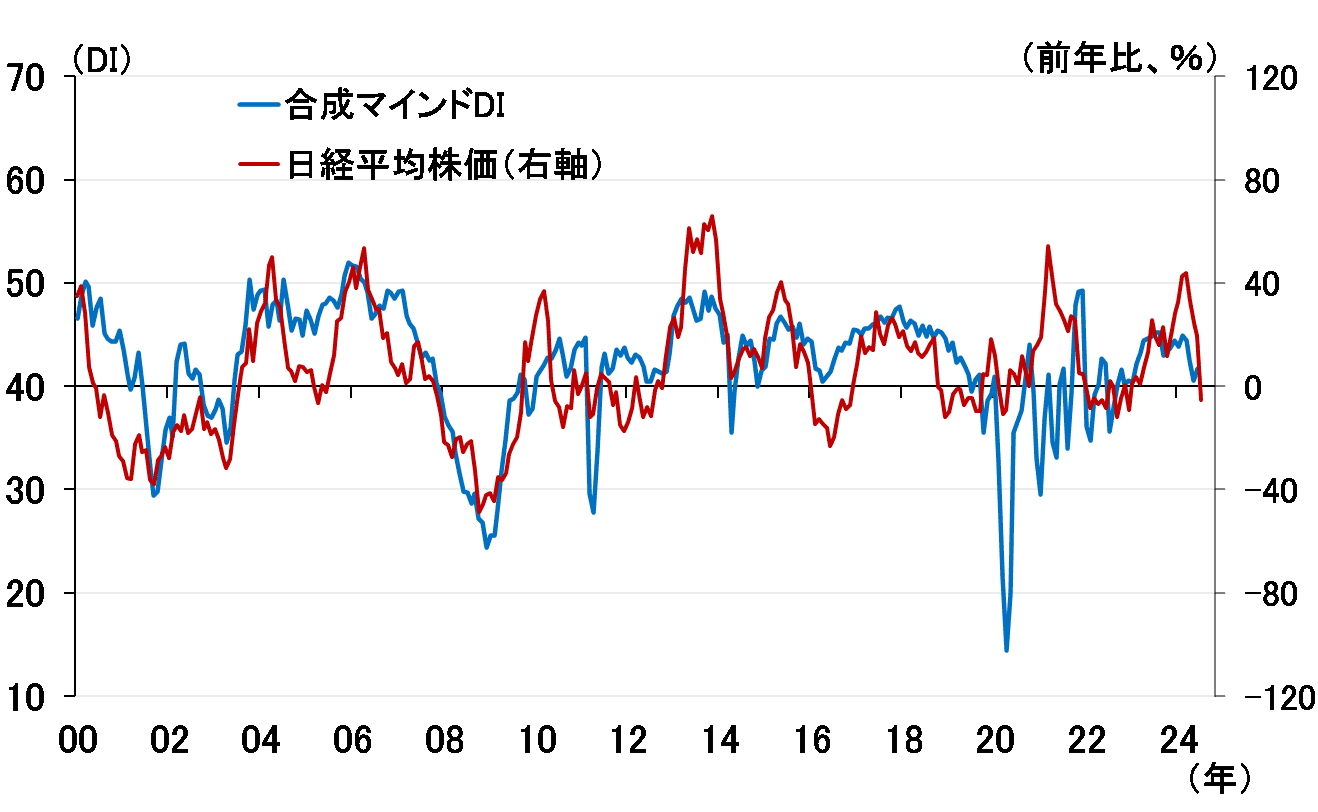

そしてもう一つ気になる点が、株価急変動が消費者マインドに与える影響です。図表6は、景気ウオッチャー調査「家計動向関連」の現状判断DIと、家計動向調査の「消費者態度指数」を筆者が合成して作った「合成マインドDI」と、日経平均株価の前年比です。両者が比較的リンクして動いているのが分かります。

<図表6 株価と消費マインド>

今回の為替と株価の急変動が、消費マインドを思いのほか冷やすようなことにでもなれば、ただでさえ実質賃金の伸び悩みから低調気味だった個人消費が、さらに下振れることになりかねません。

日銀の内田真一副総裁も昨日函館で開催した金融経済懇談会で、「引き続き政策金利を引き上げるとの考え方は、経済・物価の見通しが実現していくとすればという条件が付いている。この点、ここ1週間弱の株価・為替相場の大幅な変動が影響する」と述べています。

今後、仮に米国の景気後退入りが避けられたとしても、今回の金融市場の急変動がマインドの悪化を通じて景気に及ぼす影響については、しばらく目を配る必要があります。

以上のような点を踏まえると、内田副総裁も上述の講演会で「金融資本市場が不安定な状況で利上げをすることはない」と述べていますが、10月MPMで「オントラック利上げ」が実施される可能性はかなり低くなっていると考えています。

(愛宕 伸康)

この記事に関連するニュース

-

植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~(愛宕伸康)

トウシル / 2024年11月20日 8時0分

-

トランプ氏勝利でドル買い・円売りは正しいのか~日本の輸出物価から見た米製造業のやばい状況~(愛宕伸康)

トウシル / 2024年11月6日 8時0分

-

与党惨敗で長期金利に上昇圧力~ユニット・レーバー・コストが示す政府の課題~(愛宕伸康)

トウシル / 2024年10月30日 8時0分

-

与党大敗、日経平均どうなる?円安で株安、さらなる円安ある?(窪田真之)

トウシル / 2024年10月28日 8時0分

-

【米ドル円】東京海上アセットマネジメントが注目…10月最終週の為替相場にインパクトを与える「重要な経済指標」

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月28日 6時0分

ランキング

-

1関西財界訪中団、邦人の安全確保に懸念 短期ビザ免除再開に期待も 投資意欲は持続

産経ニュース / 2024年11月25日 18時19分

-

2「トイレ流せない…」水道代にも値上げの波 千葉で水道代を2割“値上げ”方針 住民からは悲鳴も【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年11月25日 21時9分

-

3トヨタ、北京の営業拠点閉鎖 中国合弁、天津に集約へ

共同通信 / 2024年11月25日 20時22分

-

4災害に備えて家に食料を蓄えていますが、出先の対策が全くできていません…。普段から何を持ち歩けばよいでしょうか?

ファイナンシャルフィールド / 2024年10月24日 3時50分

-

5〈サイゼリヤのメニューに異変?〉「値上げして良いからメニューを充実させて」との不満投稿に広報の回答は?

集英社オンライン / 2024年11月25日 17時44分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください