日経平均5万円、5年以内に達成と予想する理由(窪田真之)

トウシル / 2024年8月13日 7時0分

日経平均5万円、5年以内に達成と予想する理由(窪田真之)

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田 真之が解説しています。以下のリンクよりご視聴ください。

「日経平均5万円、5年以内に達成と予想する理由」

日経平均は5年以内に5万円を超えると予想

米景気不安・円高急伸を受けて、8月に入ったから日経平均株価(225種)が急落しました。当面、日経平均は上値の重い展開が予想されます。

ただし、日本株が割安で、長期的な上値余地が大きいという見方は変わりません。日経平均が5年以内に5万円まで上昇するという予想は変わりません。

これまでそうだったように、これからも日経平均は、急落・急騰を繰り返しながら上昇していくと考えています。日経平均の急落・急騰を引き起こしているのが、景気循環です。世界景気は循環します。5年以内には、一度世界景気の後退局面があると考えるのが自然です。

それがいつになるか、予想することは困難です。来年かもしれません。もっと先かもしれません。いつになるか分からない世界景気後退を乗り越えて、日経平均は5年以内に5万円を超えると予想しています。

日本の株価、地価、物価、賃金は国際比較で「割安」

日経平均は一時、バブル相場だった1989年の最高値(1989年12月29日の3万8,915円)を大きく超えましたが、再び、大きく下回るところへ落とされました。日本株は割安と判断していますが、なかなかバブル高値超えが定着しません。バブルのころとは全く異なり、日本株が割安になっていることが評価されない展開が続いています。

日本株がバブル相場だった1989年と今では、日本企業の財務内容、収益力、ビジネスモデル、ガバナンスが全く異なります。日本株のPER(株価収益率)・PBR(株価純資産倍率)は当時に比べて低く、配当利回りは高くなりました。日本株は当時と比べて、格段に割安になったと判断しています。

34年前、日本の株価、地価、物価、賃金は、国際的に比較して極めて「高い」水準にありました。東京の生活費は世界一高く、日本人の賃金は国際比較で極めて高いと言われていました。株価も不動産も、PERやイールド(利回り)で説明できない高値にありました。

今は、その逆です。株価、地価、物価、賃金は、国際的に比較して「割安」になっていると思います。割安な株価と、経営改革が評価されて、日経平均は5万円に向けて上昇すると予想しています。

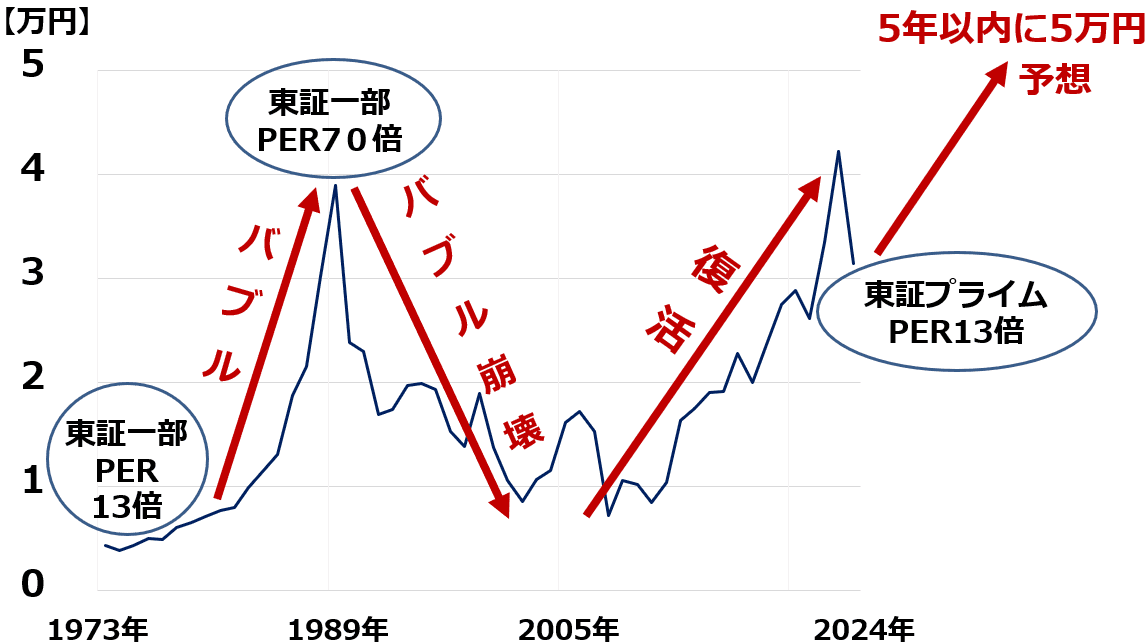

<日経平均(年次推移):1973~2024年>

1973年当時、日経平均は5,000円前後でした。東証一部のPERは約13倍でした。このときの日本株は「割安」でした。

ところが、その後、日経平均はどんどん上がり続け、1989年(平成元年)末には3万8,915円の史上最高値をつけました。この時、東証一部のPERは約70倍まで上昇し、10~20倍が妥当と考える世界の常識をはるかに超えた「バブル」となりました。

バブルは、平成に入ってから崩壊しました(1989年=平成元年)。ただし、「平成の構造改革」で復活した日本株は2013年以降、再び、上昇トレンドに戻りました。2024年8月8日時点で、東証プライム市場の予想PERは約14倍に低下し、再び割安と判断しています。

日経平均が2029年までに5万円を超えると予想する根拠

私は、平成の構造改革で投資価値が高くなった日本株は令和時代にさらに飛躍すると予想しています。日経平均は、5年以内に5万円を超えると予想しています。

EPS(1株当たり純利益)の増加が、日経平均の上昇をけん引すると予想しています。バブルではなく、企業価値の増加によって株価が上がっていくと予想しています。その根拠をお話しします。

楽天証券経済研究所では5年後までに東京証券取引所上場企業のEPS(加重平均)が33.2%増加すると予想しています。年率平均5.9%の上昇を予想しています。それが、TOPIX(東証株価指数)を5年で33.2%上昇させる要因となります。日経平均はTOPIXに連動すると仮定しています。

それに加え、PERでの評価は16倍が妥当と考えています。EPSの増加と、PERの修正によって、5年後に日経平均は5万円まで上昇すると予想しています。

東証上場企業のEPSを増加させるドライバー

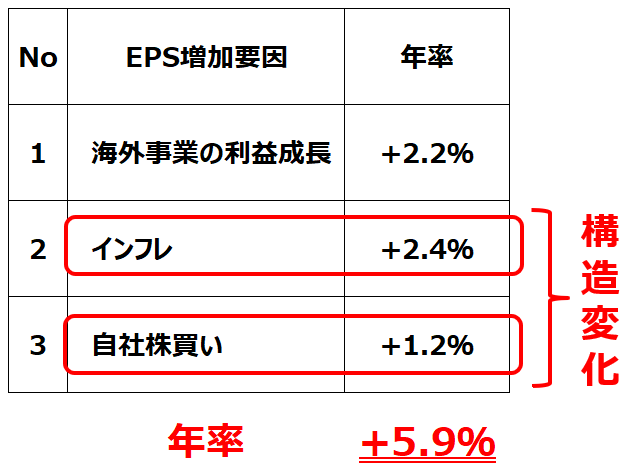

EPSを増加させるドライバーが三つあります。【1】海外での利益成長、【2】インフレ、【3】自社株買いです。この三つを合わせて、EPSは年率平均5.9%増加すると予想しています。それが5年続くと、EPSは33.2%増加します。

<東証上場企業のEPS増加要因>

【1】海外事業による利益成長:年率寄与度(予想)2.2%

「人口が減少する日本の株は魅力がない」と言う人がいます。もし、日本企業が日本国内だけでビジネスを行っているのならばその通りですが、実際には日本企業は人口が増加するアジアや米国などで幅広くビジネスをやっています。これからも巨額M&A(買収や合併)で海外企業の買収を積極的に進めていくと思います。

日本企業の海外事業の成長が、東証上場企業のEPSを年率2.2%増加させると予想しています。

【2】インフレ(CPI総合指数の上昇率):年率寄与度(予想)2.4%

日本のインフレ復活が、日本の企業業績・株価を上昇させる要因となります。日本企業は長年にわたり、ゼロ・インフレに苦しんできましたが、日本にも今後2%台のインフレが定着すると予想しています。インフレ定着は国民生活にとってネガティブですが、企業業績・株価にとっては追い風となります。

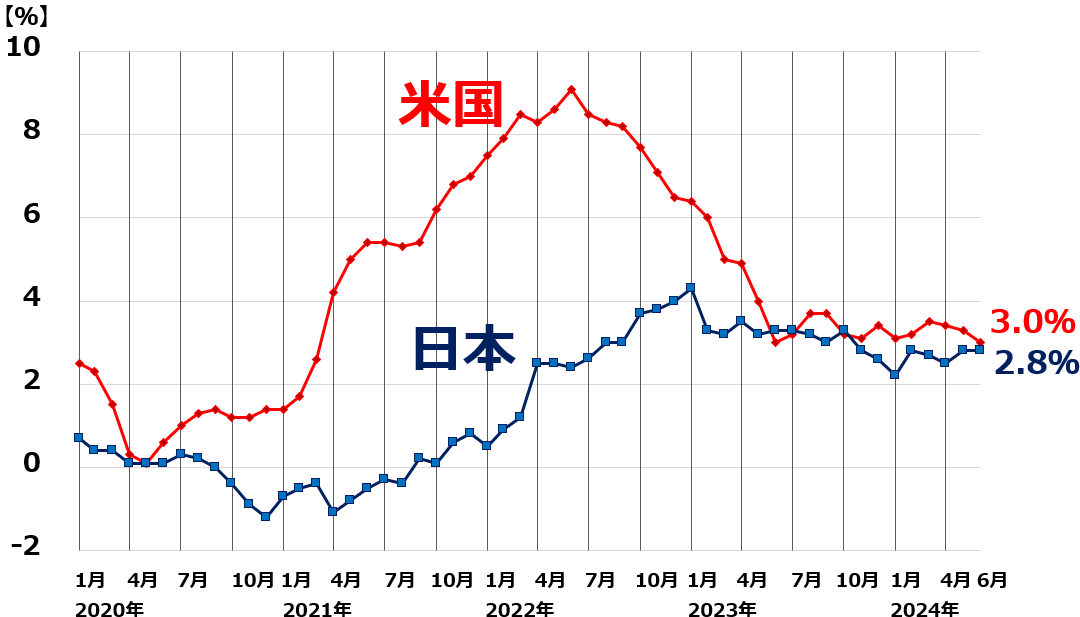

<日米の総合インフレ率(CPI総合指数の前年比上昇率)比較:2020年1月~2024年6月>

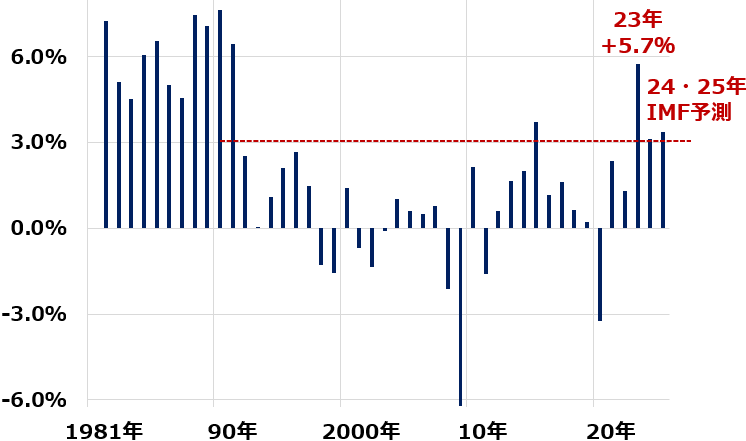

「インフレ率が高いとなぜ株が上がるの?」と今一つ理解できない方のために説明すると、「インフレ率が高くなると、企業の売上高が大きくなる→名目GDP(国内総生産)の伸びが高くなる→税収が過去最高に拡大する→株価も上がる」ということです。以下、名目GDPの伸び率が高まっていることをご覧ください。

<日本の名目GDP成長率:1981~2023年(実績)、2024年(予想)、2025年(予想)>

【3】自社株買い:年率寄与度1.2%

東証上場企業は、毎年約10~12兆円の自社株買いを実施すると予想しています。自社株買いによって、毎年EPSが約1.2%増加します。

12兆円の自社株買いをやると、発行済み株式数が平均で約1.2%減少します。発行済み株式総数が約1.2%減少するので、利益総額が変わらないでも、EPSは約1.2%増加します。

日本企業は、米国企業に比べて、これまで自社株買いに積極的ではありませんでした。それは日米のカルチャーの違いもあります。日本企業は、経営危機になったときでも従業員を解雇せずに生き延びられるように財務余力を残そうとする傾向があるからです。

めいっぱい自社株買いをして株価を上昇させて、経営危機になったら簡単に破綻する米国企業とは異なります。そのカルチャーは簡単には変わらないと思います。

ただし、日本企業の財務的ゆとりがかなり大きくなったにもかかわらず、自社株買いをやらないために株価低迷が続き、PBR1倍割れ企業が半数を超える状況が続いています。この現状を憂慮して、東京証券取引所がPBR1倍割れ企業に対して株主価値改善策の開示・実施を要請したことが、話題になっています。

こうした変化を受けて、今後は日本企業でも年間12兆円くらいの自社株買いが行われるようになると予想しています。12兆円は控えめの見通しです。実際にはもっと自社株買いは増える可能性があります。

ただし、日本企業の経営者が経営危機に備えて財務余力を温存しようとするカルチャー自体は変わらないと思います。そういう中で、年間12兆円くらいの自社株買いと予想しました。

▼著者おすすめのバックナンバー

2024年8月6日:日本株暴落だが行き過ぎか。米景気不安もやや過剰反応(窪田真之)

(窪田 真之)

この記事に関連するニュース

-

日経平均5万円、2028年までに達成と予想する理由(窪田真之)

トウシル / 2025年1月7日 8時0分

-

トランプ・リスク警戒!シートベルトゆるんでいませんか?(窪田真之)

トウシル / 2025年1月6日 8時0分

-

日経平均は4万7000円程度まで上昇するか【2025年日本株相場の展望】

MONEYPLUS / 2024年12月27日 7時30分

-

「タカ派FRB・ハト派日銀」で円安進むも、日経平均下落。悪い円安?(窪田真之)

トウシル / 2024年12月23日 8時0分

-

2025年日経平均、年末に4万4,000円も?米景気ソフトランディングが前提(窪田真之)

トウシル / 2024年12月17日 8時0分

ランキング

-

1「大株主として激怒」中居正広さんトラブル報道で“物言う株主”がフジテレビ側に第三者委員会の調査求める

TBS NEWS DIG Powered by JNN / 2025年1月15日 18時2分

-

2「来週会合で利上げ判断」=米新政権政策、賃上げ注視―植田日銀総裁

時事通信 / 2025年1月15日 16時8分

-

31時間半の山越えバスが“タダ”!? 岐阜山間部の2大都市を結ぶ無料シャトルバス運行

乗りものニュース / 2025年1月15日 14時12分

-

4《三菱UFJ銀行》10億円を奪った元行員・今村由香理(46)の夫は“4.5億円資産家”だった 駐車場収入も「奥さんが徴収に来ていましたよ」

文春オンライン / 2025年1月15日 16時0分

-

5裏切られた気持ちでいっぱいです…月収25万円・65歳サラリーマン、毎年「ねんきん定期便」を必ずチェック、年金月19万円のはずが「初めての年金振込日」に知った衝撃事実に撃沈

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月15日 8時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください